【直通IPO(微信:zhitongIPO

)北京】4月22日报道(文/黎曼)

“纳芯微”以每股230元登上今日科创板,刷新了今年新股最高价。

纳芯微以如此昂贵的价格上市,开盘竟然大涨超16%,冲高至275元/股,市值约270亿元。截至今日收盘,其股价回落至259.58元/股,涨幅为12.86%。

罕见的是,纳芯微同样也成为刷新弃购率新高的企业,成为“高弃购率”、“高股价”均刷新记录的“双料“企业。

根据近日纳芯微发行结果显示,本次网上投资者放弃缴款的数量有338.15万股,弃购股数占网上发行总量比例近4成,弃购金额高达7.78亿元,弃购率创历史新高。

为何如此奇幻的一幕在”芯纳微”身上上演?

一方面,纳芯微在国产芯片替代浪潮中受到一众厂商青睐,在资本围猎之下,纳芯微估值一路水涨船高,导致股价高企。

另一方面,中签如中刀!在接二连三的破发潮中,投资者打新谨慎,大规模弃购成为近日A股市场一大焦点。

据wind数据显示,截至4月21日,2022年110只新股中,上市首日破发的企业就多达31家,首日破发率达到了28%,接近3成比例。其中,4月份以来便有一半的新股于上市首日破发,破发占比高达一半。这些破发新股,全部集中于科创板及创业板。

在此背景之下,芯纳微不仅是“超募王”又是“高估值“,吓退了一众投资者。要知道,芯纳微超募资金高达48.31亿元,超募金额位居近2年半导体新股之首。其次,其以230元/股发行价计算,投资者中一签需缴款11.5万元,投资者购入确实需要勇气。

纳芯微的掌舵者是80后北大硕士,王升杨。2009年毕业于北京大学电子通信工程专业硕士后,王升杨进入亚德诺中国分公司担任设计工程师一职,并结识了芯纳微的另一位联合创始人盛云。2013年,王升杨离开亚德诺开启创业之旅,并找来了前同事盛云,在苏州工业园区成立了纳芯微电子。

这一年是国内半导体开始崛起的一年,也是智能手机普及、应用软件流行,各类传感器应用兴起的一年。纳芯微决定由传感器信号调理ASIC芯片切入市场。

以客户定制的形式,纳芯微很快在2014年就量产交付并实现了盈利。纳芯微挣得的第一桶金来自下游的传感器公司——苏州明皜,为A股上市公司苏州固锝的控股公司。2014年纳芯微实现销售收入790万元,其中苏州明皜就占680万元,占80%以上的比例。随后三年,苏州明皜都占据了纳芯微销售收入的一半以上。

随着纳芯微不断发展,拓展更多新客户,对苏州明皜的依赖越来越小,收入规模也呈现不断扩大的趋势。但宏观来看,消费电子领域的生意并不好做。由于进入门槛较低,企业的同质化竞争愈发激烈。其次,2017年全球智能手机出货量首次出现下滑,消费电子领域的收入很快见顶。

为寻找第二生长曲线,工业和汽车领域的需求开始进入王升扬的视野,与消费电子领域相比,工业和汽车领域对芯片的性能和可靠性要求更高,这也意味着对技术提出更高的要求。

2015年开始,纳芯微向前端延伸将敏感元件与信号调理ASIC芯片相融合,推出集成式传感器芯片,向后端延伸推出隔离与接口芯片。并在其后撑起了纳芯微的半壁江山。

在2021年上半年已经成为公司第一大营收来源。具体来看,该业务2018年至2021上半年营收分别为0.008亿元、0.32亿元、1.07亿元和1.65亿元,占主营业务收入的比例分别为2.05%、35.14%、44.33%和48.51%。

隔离与接口芯片的销售成功与华为密不可分。

2018年,该芯片进入华为供应链,尽管只实现少量销售收入,但这意味着产品得到了国内该领域最挑剔的供应商的认可。

纳芯微更重要的机遇来自于国产替代浪潮。2019年,纳芯微由此从华为的三供变为独家供应商,华为向纳芯微采购的金额突破2600万元。随着5G基站建设导致华为对该类芯片需求大幅增长,而外部环境持续恶化,导致华为等企业向外采购受限。2020年,华为向纳芯微的采购金额增高至5500万元。

进入华为的供应链,不仅是接到一家企业的订单,更意味着其他的供应商也会接踵而来。

截至目前,纳芯微收获了包括中兴通讯、汇川技术、霍尼韦尔、智芯微、阳光电源、海康威视、韦尔股份在内的众多标杆客户。

纳芯微在不断拓宽护城河,着手去拓展工业、汽车行业的应用产品,例如数字隔离器、压力传感器等,并在2017年实现首颗汽车级芯片量产。目前,纳芯微车规级芯片已在比亚迪、东风汽车、五菱汽车、长城汽车、上汽大通、一汽集团、宁德时代等终端厂商实现批量装车,同时进入了上汽大众、联合汽车电子、森萨塔等终端厂商的供应体系。

2018至2021年纳芯微营业收入不断增高,其分别为4022.33万元、9210.32万元、2.42亿元、8.62亿元,扣非净利润为201.84万元、670.81万元、4049.28万元和2.16亿元。

华为不仅是成就了纳芯微,还成为了纳芯微的股东。

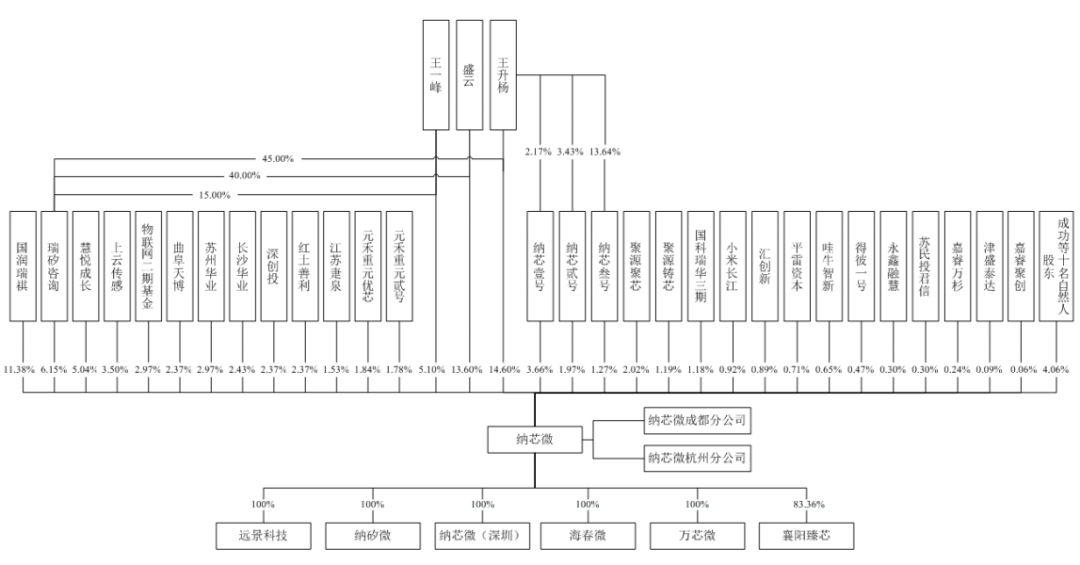

股权结构显示,华为通过成为红土善利的LP,对纳芯微间接持股。其中哈勃投资出资1000万元,占红土善利出资比例的1.67%;华为出资1.9亿元,占红土善利出资比例的31.67%。

不只是华为,在纳芯微背后,聚集了一支投资阵容,不乏国润创投、千乘资本、深创投、元禾璞华、中芯聚源、国科投资、元禾重元、汇川技术等一众机构的身影。

纳芯微的估值疯涨,半年翻了三倍。这给纳芯微背后的资本带来巨额投资收益。

纳芯微最早的外部投资者是国润瑞祺,占比10%。2013年,其向纳芯微投资345万元,占比49%。随着纳芯微不断融资,老股东国润瑞祺疯狂套现,金额已超4000万元,截至上市,其持有862.74万股,上市后占比8.54%。2018年9月,曲阜天博入局,纳芯微估值达到3亿元。

2019年,行业环境发生了巨大变化,纳芯微更加成为了一众资本的抢手货。

以千乘资本为例。2019年11月,千乘资本以72元/股的价格认购34.70万股,经测算千乘资本本轮投资约2500万元,占比4.82%,纳芯微估值超5亿元。

2020年5月,纳芯微开启新一轮融资,千乘资本追加1000万元投资,此时转让价格来到194元/股,估值来到15亿元,相较半年前估值已经翻了3倍;又过了一个月,转让价格来到200元/股。

千乘资本的创始人熊伟坦言:千乘资本内部曾有过犹豫,但复盘之后认为任何一笔投资,还是需要逻辑来支撑。

“2019年前,纳芯微曾有过一笔老股转让,当时估值是3个亿,那一轮看了很久,但最后也没有下决心投。没下决心的原因在于,没找到投这家公司的必然性。但估值增长快一倍时,千乘资本却决心投资,是因为看到了投纳芯微的必然性。”熊伟对《科创板日报》记者说。

他意识到投资纳芯微的逻辑已经完全变了,他预判一场高端芯片的国产化进口替代运动即将开启,“纳芯微很有可能就此从华为模拟芯片的小供应商,变为前几大主力供应商。又看到纳芯微订单爆发潜力,他下决心重投纳芯微。

元禾璞华也是在2019年出手投了纳芯微。当时,元禾璞华团队正系统梳理调理芯片、工业类隔离器、汽车类传感器等赛道,希望能在国产替代中寻找到最优秀的标的。此时崭露头角的纳芯微,进入到元禾璞华的视野里。

华为和汇川技术的入局是在2020年9月,二者分别投资4000万元和1500万元。2021年1月,小米长江以27.27元/股的价格(对应2020年11月资本公积转增前的价格为245.43 元/股)购入69.68万股,此时估值来到20亿元。

而纳芯微的控股股东、实际控制人借助2020年的两轮融资,总计套现9300万元。其中王升杨、盛云、王一峰分别套现4600万元、3000万元和1700万元。王升杨和王一峰两人将大部分用于购置房产。

随着纳芯微成功IPO,王升杨的个人身家也将水涨船高。招股书显示,王升杨在IPO发行后,持股比例为10.95%。这也意味着,以开盘市值计算,王升杨对应持股身家将达到27.7亿元。