恒大债务危机的受害者

编者按:本文来自微信公众号 市值榜(ID:shizhibang2021),作者:陈清,编辑:何玥阳,创业邦经授权转载

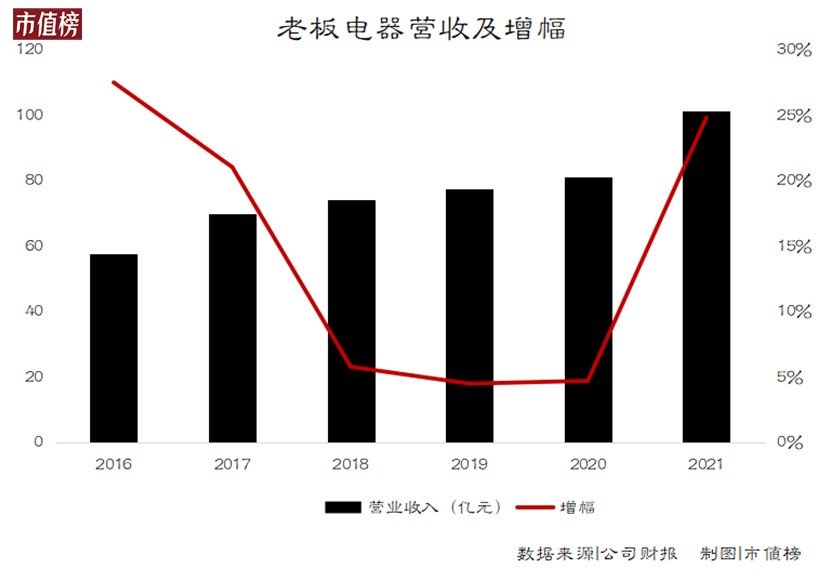

时隔三年,老板电器重新交出一份增速较高的财报,收入首超百亿元规模。

在财报中,老板电器将其定义为“公司发展历史上重要的里程碑”。

“里程碑”不仅仅是因为数字闯过了百亿大关,也是因为老板电器作为典型的房地产后周期行业,在房地产尚未恢复元气的时刻,收入恢复了双位数的增速,同比增长24.84%,一扫三年来个位数增长的低迷状态。

这似乎预示着老板电器正在与房地产解绑。

但临了,老板电器被“好兄弟”恒大坑了一把。来自恒大精装修业务的6.6亿元应收款项和票据违约,只能全部计提信用减值损失。

这直接砍掉了老板电器近三成的营业利润,导致营业利润同比下降21.33%。

老板电器摆脱了对房地产的依赖吗?抛去恒大的影响,老板电器盈利能力如何?新兴厨电品类是下一个增长点么?本文将回答这些问题。

增收不增利,是老板电器2021年年报最重要的关键词。

先看增收。

2021年,老板电器收入101.48亿元,同比增长24.84%。而2018年——2020年的增速分别为5.81%、4.52%和4.74%,俨然走到了瓶颈期。

而在2018年以前,老板电器业绩与股价齐升,典型的成长大白马。这固然受益于城镇化率的提升,也和老板电器对于业务的专注有关。

老板电器从成立起,主业就是吸油烟机,中国第一代吸油烟机“舒乐”牌吸油烟机就是老板电器的前身生产出来的。

至今,吸油烟机仍然是老板电器的拳头产品,2021年贡献了48.09%的收入,第二大产品是燃气灶,收入占比24.04%,再加上消毒柜,共同构成了老板电器的第一品类。

第二品类是以蒸烤一体机、蒸箱、烤箱为代表的电气化烹饪产品群,第三品类指以洗碗机、燃气热水器、净水器为代表的水厨电产品群。

2021年收入的回升,背后是抽油烟机、燃气灶的市场份额向头部企业集中。

2018年,万科喊出活下来的口号,地产行业下游的油烟机、燃气灶景气度也随之降到冰点,据奥维云网的统计,2017年—2020年,油烟机、燃气灶零售额年均复合增速分别为-8%、-4%。

叠加疫情对一些企业造成冲击,尾部企业出清,老板、方太等高端品牌的市场占有率越来越高。以2020年的油烟机为例,零售额口径下,前五大品牌线上和线下的市占率分别达到了75.1%和71.1%。

这样的市场格局具有两面性,一方面是集中度提升红利,另一方面,老板电器的对手从不知名的对手换成了方太、华帝这样的知名品牌,竞争难度上升。

再来看不增利。

不增利最主要的原因在于被恒大坑了,再加上对其他企业的1.18亿元预计无法收回款项,信用减值损失直线上升,营业利润同比下降21.33%,打破了其上市十一年来利润只增不减的记录。

2021年6月30日,老板电器应收的商业承兑票据为14.26亿元,比2020年底增加了45.2%。

而2021年上半年,“三道红线”“两个集中”的实行,房企生存艰难已是明确的趋势,更何况此前恒大已经传出财务问题。

这种背景之下,老板电器仍然与房企紧密合作,多少有点富贵险中求的意思,结果却是砸了自己的脚。

如果刨去对恒大坏账的影响,老板电器2021年营业利润应为21.95亿元,同比增长12.5%。

这个数字比起收入增幅还是差了一大截。

不增利的第二个原因在于,老板电器的原材料不锈钢、冷轧卷等成本同比上升36.23%,造成毛利率下降3.81个百分点,降至52.35%。

这仍然是很高的毛利率,很优秀的盈利能力,但也是老板电器十四年来的最低水平。

对于老板电器来说,下一个“恒大”仍然是潜在隐患。

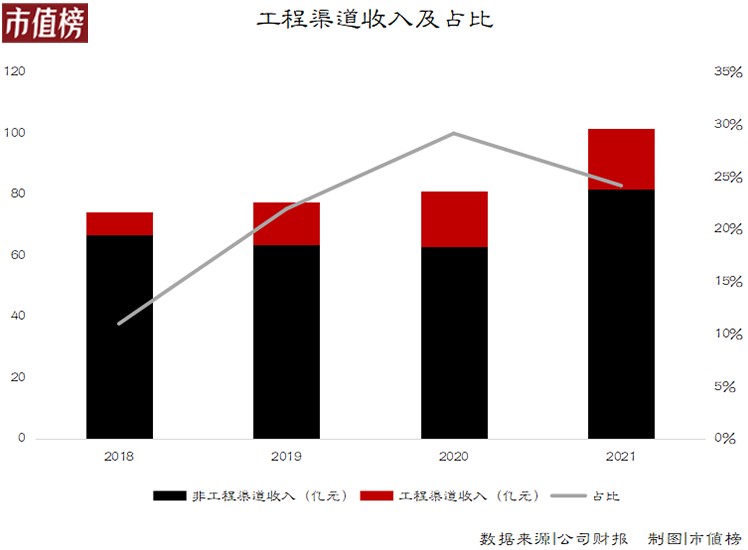

老板电器有三个主要的销售渠道,线下零售、线上电商、工程渠道。

深度绑定房企布局精装修市场,是老板电器一以贯之的战略,全国房企百强企业中,超过85%都是老板电器的合作商,公司厨电产品在工程渠道市场份额连续5年稳居市场第一。

工程渠道的收入占比从2016年的6%左右提升至2020年的23%。

工程渠道一般而言回款周期较长,也积累了应收款项减值的风险。类似恒大这样的风险并没有释放完,表现在以下几个方面:

第一,从总量上看,应收账款和应收票据规模增加,且较为集中。

截至2021年年底,老板电器账面上仍有29.28亿元的应收账款及票据,相比2019年末增长71.03%。也就是说,即使不算恒大欠的钱,老板电器没收回的钱也越来越多。

应收账款的第一大债务人欠款余额为6.54亿元,占比达到29.1%。债务方集中,意味着一旦这家客户现金流承压,将会对老板电器造成较大的影响。比如应收账款的第二大债务人所欠的近3亿元,已全额计提坏账准备。

第二,从结构上看,应收票据转应收账款数据较高,意味着钱收不回来的风险上升。

应收票据可以贴现、背书转让,且从出票到付款时间短,一般而言,比应收账款的流动性更好。应收票据又分为银行承兑票据和商业承兑票据,前者信用更高。

当付款期到后,商业承兑票据的付款方没有付款时,债权方会将应收票据转为应收账款,恒大的逾期票据就经历过这一过程。

年报显示,截至2021年12月31日,因出票人没有履行付款义务,而转入应收账款的票据有9.69亿元。

第三,从账龄上看,期限变长。

账龄越短风险越低,老板电器绝大部分应收款项账龄在一年以内。但账龄超出一年的应收账款占总额的比例越来越高,2019年是3.7%,2021年上升至10.4%。长期拖欠款越来越多。

关于未来和房企的关系,老板电器2021年年报中明确提到,目前厨电主要市场仍以新房需求为主,产品需求受房地产市场波动影响较大。

短期看,房地产行业在经历了去年的严监管之后,2022年迎来了一些松绑政策,如并购贷不计入三道红线,各地降低首付款比例、放开限购等政策,整体而言,房企得到一些喘息。

从长期来看,新房市场无增量已是共识。

老板电器应当何去何从?

老板电器选择的是多元化,将品类拓展到了和新房相关度较低的烤箱、洗碗机等二三品类群上。

厨房里,食物的意义不仅是填饱肚子,还是健康美好生活的一种表达方式。对厨电功能要求,也从过去蒸煮炒,趋于蒸煮炒烤炖焖更多功能。集成灶、一体机等功能聚集型厨电,替代燃气灶、油烟机成为厨房新宠。

这一点,在疫情期间尤为突出。如2020年,因疫情期间居家做饭时间大幅增长,洗碗机的零售额同比增长25.3%。

除去烟灶消等传统厨电份额,老板电器其他新兴厨房品类占比从2018年12.68%增长至2021年的20.4%,其中集成灶、洗碗机和一体机贡献营收普遍在3亿元以上,洗碗机同比增速高达101.32%。

一些媒体、券商已经将新兴品类视为老板电器的第二增长曲线,但打造第二增长曲线并不容易。

第一,产品具有互斥性。

如集成灶,是对原本油烟机、灶具、消毒柜的升级,同时也是一种自我颠覆,同理,蒸烤一体机和蒸箱、烤箱。

奥维云网数据显示,2021年集成灶市场规模为304万台、256亿元,零售量同比增长28%,零售额同比增长41%,远好于传统吸油烟机、灶具。

但是目前集成灶领域已经呈现“一超多强”局面。这块肉早已不止一家垂涎。

火星人一家独大,不论线上还是线下,市占率都超过20%。火星人之后,线下渠道还有美大、美的、帅康等品牌市占率超过10%,亿田和方太也以同比4%左右的速度跑步入局。

老板电器,去年仅在线下渠道拥有2.22%的份额,还被抢掉了0.5%的市场,入场明显比其他人慢了半拍。

第二,消费者的价格敏感度不同。

无论是精装房还是个人买房后装修,有房款这一大笔钱做对比,消费者对于花在烟灶上的钱敏感度会降低。

洗碗机、烤箱这一类产品的购买需求,整体要滞后于烟灶的安装,单独购买时,影响消费者的决策因素会变多,比如是不是和整体装修风格搭配、价格等,而非品牌这一个因素。

老板电器四十多年在吸油烟机上的高端定位,在新兴厨电上,未必是优势。

在多元化方向上,老板电器也有一些让人看不懂的操作。

在2021中国家电流通大会上,老板电器的副总裁何亚东曾炮轰集成灶,称其技术不成熟,只适合小户型,规模小做不大。其实,当时老板电器已有集成灶产品,今年3月又推出了集成灶新品。

与集成灶一同推出的还有冰箱。

技术不成熟还推新品,是怕落于人后还是刻意营销?涉足冰箱,一个算不上厨电、只有存量市场、毛利率低于老板电器主营产品且充斥着成熟玩家的品类,又是为什么?

一个可能性是管理层对于业绩增长焦虑,而增长又事关管理人员和业务骨干的钱袋子。

老板电器在2022年推出的股权激励,激励对象涉及285人,行权条件是从2022年—2024年,收入年复合增长率达到15%。

如果不在新品上动脑筋,业绩难以达标。

专注,是一个企业保持长久生命力的关键。

可口可乐如此,苹果如此,曾经的老板电器也是如此。老板电器的专注,是惨痛代价换来的。

1992年,老板电器的脱排油烟机做到了全国销量第一,风光无限。

“膨胀”起来的老板电器开启了一轮扩张,不仅包括灶具、消毒柜等细分市场,还布局了保健品、VCD和音响等业务,试图复制吸油烟机的成功。

结局很明显,多元化惨败,原本的吸油烟机销量下滑,产品滞销,还给了对手崛起的机会。

痛定思痛,老板电器砍掉了非吸油烟机业务,这才有了后来三十年的辉煌。

如今,老板电器再次处于十字路口,一只脚站在饱和的市场里,另外一只脚探索方向,大概率不会重蹈覆辙,也难以重现辉煌。

— END —

[1]《2021年中国及31省市家装行业政策汇总及解读(全)》,前瞻产业研究院;

[2]《房地产行业政策分析系列报告:政策分析框架 1.0》,招商证券;

[3]《中高端厨电龙头,传统品类优势提升,新兴品类贡献第二增长曲线》,东方证券;

[4]《老板电器40年进阶与“蝶变”:从手握“老虎钳”到以智能制造为翼》,中国经营报;