【直通IPO(微信:zhitongIPO

)北京】4月28日报道(文/王非)

4月27日晚间,De Well Holdings Limited(德威控股)向港交所提交上市申请,花旗及中金公司为联席保荐人。

德威控股表示,本次募资计划用于扩大公司的全球网络及加强公司在主要市场的区域市场份额;用于加强公司的一体化端到端供应链服务及解决方案;用于投资及开发将用于公司的供应链解决方案的技术等。

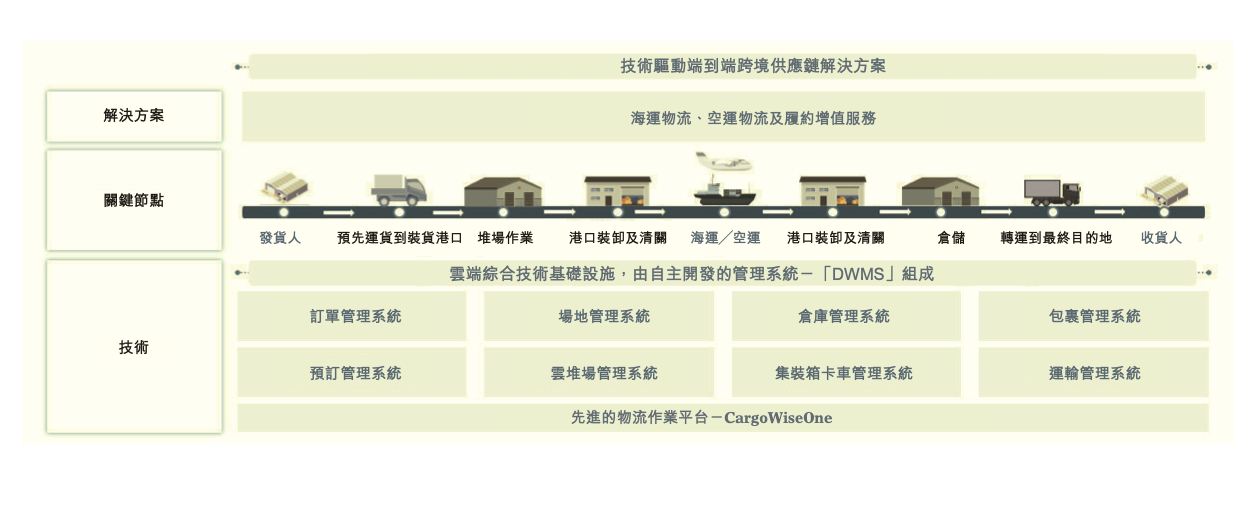

招股书显示,德威控股是一家端到端跨境供应链解决方案服务商。公司提供一体化、数字化及定制化的解决方案,以满足世界各地客户的差异化需求,服务包括国际货运服务及履约增值服务,共同为客户提供一体化端到端跨境供应链解决方案,主要包括海运物流、空运物流及履约增值服务。

根据弗若斯特沙利文的资料,以2021年收入计,德威控股是亚洲 - 北美贸易航路中最大的中国端到端跨境供应链解决方案服务商,以2019年至2021年收入增长率计,是增长最迅速的中国端到端跨境供应链解决方案服务商之一。

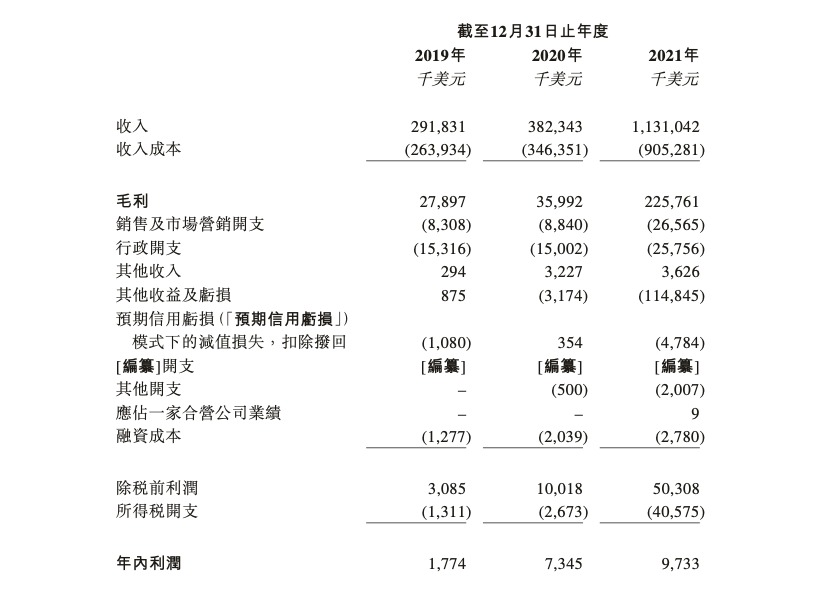

招股书显示,2019-2021年,德威控股的收入分别为2.92亿、3.82亿、11.31亿美元;年内利润分别为177.4万、734.5万、973.3万美元;经调整EBITDA分别为999.2万、2085.2万、1.82亿美元;非国际财务报告准则净利润分别为177.4万、734.5万、1.25亿美元。

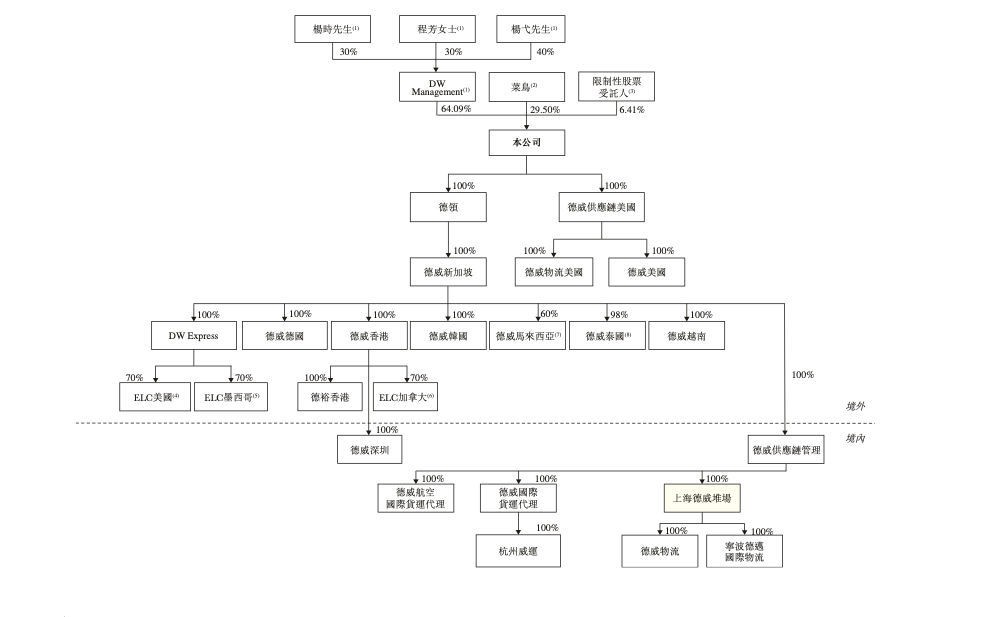

截至本文件日期,创始人家族透过DW Management( 由杨时先生、程芳女士及杨弋先生分别拥有30%、30%及40%)于本公司64.09%已发行股本中拥有权益。此外, DW Management有权控制行使限制性股票受托人(截至本文件日期持有我们的已发行股份6.41%)持有股票所附的投票权。

值得一提的是,2021年9月14日,德威控股获得菜鸟金额为6722.55万美元的前投资。菜鸟为阿里巴巴集团控股有限公司的间接非全资附属公司。截至本文件日期,菜鸟在已发行股份中拥有29.50%权益。

风险提示方面,德威控股在招股书中称,公司业务依赖服务供应商(例如海运及空运承运商),如其运营成本增加或未能与其保持伙伴关系,可能对业务产生不利影响;客户需求难以预测,可能对公司利润率及经营业绩产生不利影响;行业竞争激烈等。