低温奶江湖混战

编者按:本文来自微信公众号 巨潮WAVE(ID:WAVE-BIZ),作者:荆玉,创业邦经授权转载

面对伊利、蒙牛两大乳业巨头构筑起的坚固堡垒,在夹缝中生存的区域性乳企还有突围的机会吗?

近两年,伊利和蒙牛两巨头在高基数的基础上业绩持续增长,行业“马太效应”凸显。而另一边,均瑶健康、一鸣食品、李子园、阳光乳业等区域性乳业也纷纷上市,谋求进一步发展。

国内乳业市场仍在演变渐进。低温鲜奶、低温酸奶赛道较快增长,便利店、社区团购等渠道崛起,都构成了区域性乳企成长的温床。

由刘永好家族掌控的新乳业,是国内区域性乳企中最被资本市场看好的潜力股之一。2020年8月其市值一度超过200亿元,超过光明乳业成为中国乳业的市值第三。

一方面,新乳业整体的规模体量在区域性乳企中位居前列;另一方面,背靠新希望集团这样的大靠山,也决定了它必然不会偏安于一隅,过去多年已经在不断通过并购加速成长,资本市场也因此对其多了几分期待。

但如果要成为伊利、蒙牛之外的第三家全国级乳企,并非那么简单。尽管选择了一条前景向好的细分赛道,也有强大的母公司资本撑腰,但在行业增量相对有限的情况下,如何在巨头口中夺食,如何处理好并购后的整合与管理,都是新乳业要面对和解决的难题。

低温奶被普遍认为是行业新的增长引擎。

根据欧睿数据,截至2020年末,伊利的常温奶市占率高达38.6%,蒙牛的市占率达到28%,两者占据近67%的常温奶市场。而常温奶的市场已经发展多年,在乳制品领域占据主导。

国内低温奶即巴氏杀菌奶赛道则要小了不少,与海外消费市场的情况正好相反——因此低温奶被普遍认为是行业内新的增长引擎。

低温奶是一种“低温杀菌牛奶”,从离开生产线,到运输、销售、存储等各个环节,都要求在4℃左右的环境中冷藏。其保质期普遍只有一周时间,因而可以更好地保留牛奶的口感和营养价值。

随着我国国民消费水平提高,对于食品饮料有了更新鲜、更健康、口感更佳的追求,以及冷链运输条件的不断完善,短保的低温奶越来越受到消费者的欢迎。欧睿的数据显示,2015年到2019年5年间,低温奶市场规模的年复合增速达9%,消费趋势已经基本形成了。

由于低温奶保质期短的特性,其只能依奶源而建,覆盖半径往往不超过周围300公里。因此在这一细分赛道上,巨头很难像常温奶一样大面积快速扩张,区域性乳业得以形成区域壁垒,占据优势。

据欧睿数据,2020年国内低温鲜奶行业三强光明乳业、三元股份、新乳业的市占率为16.0%、13.9%和9.7%,合计达到了39.6%,头部格局隐现。

相比常温奶领域的双雄局面,低温奶是一个没被巨头垄断、且具备较高成长性的细分赛道。因而乳企之间针对低温奶的争夺战,也被比喻成是“最后一场牛奶战争”。

新乳业是这场“战争”中最有力的竞争者之一。作为区域性乳企,其主力市场位于西南,并且在华东、华北等地区均有布局。数据显示,其低温产品占比约60%,常温产品低于40%。

但等待低温鲜奶赛道的爆发,新乳业已经投入太久。

据悉,2010年时,新乳业便已提出了“鲜战略”发力低温业务,此后在低温鲜奶和酸奶品类中加速扩容SKU。但彼时低温奶尚未步入快车道,新乳业的增长也不温不火。其营收从2009年的14.9亿元增长到2020年的67.49亿元,年复合增长率仅为14.72%。

不过在估值层面上,新乳业享受到了不少的红利。相比常温奶,低温奶本身在成长性上有优势,且市场格局未定有着更多的可能性,因而资本市场也会给予更高的预期。

“吃太快”容易导致“消化不良”一直是商业世界的铁律。

尽管新乳业在低温奶市场的占有率与光明和三元有相当差距,但2020年8月其市值一度突破200亿元,约等于彼时光明和三元市值之和。

这一方面是因为如前文所言,新乳业所处的细分赛道更具有成长性;另一方面则要归功于新乳业采取的并购策略,这相当于是为其成长插上了翅膀,使投资者对其成长更具遐想空间。

回顾历史,新乳业发展壮大的历程从一开始就和那些偏居一隅的区域性乳企不同。其本身就是靠并购地方性乳企,才得以进入到乳制品行业。公开资料显示,新希望曾在2001至2003年期间并购了近10家地方性乳企;此后的2015-2017年及2019-2021年新乳业又先后收购多家区域性乳企和牧场。

要在各地新建牧场、工厂、品牌,对于企业和资本来说将是一场耗时耗力的马拉松,因此并购是一个更加快速而且有效的策略。同样重要的是,位于城郊的乳制品企业,通常有面积不小的土地面积。相当于为所收购资产安全上了一道保险。

并购考验的是利用资本的能力。在资本运作方面,新乳业背后的新希望集团和刘永好无疑是老手和熟手。目前新希望集团旗下已有新希望、新乳业、兴源环境、飞马国际和华融化学5家A股上市公司,还控制着在港交所上市的新希望服务。

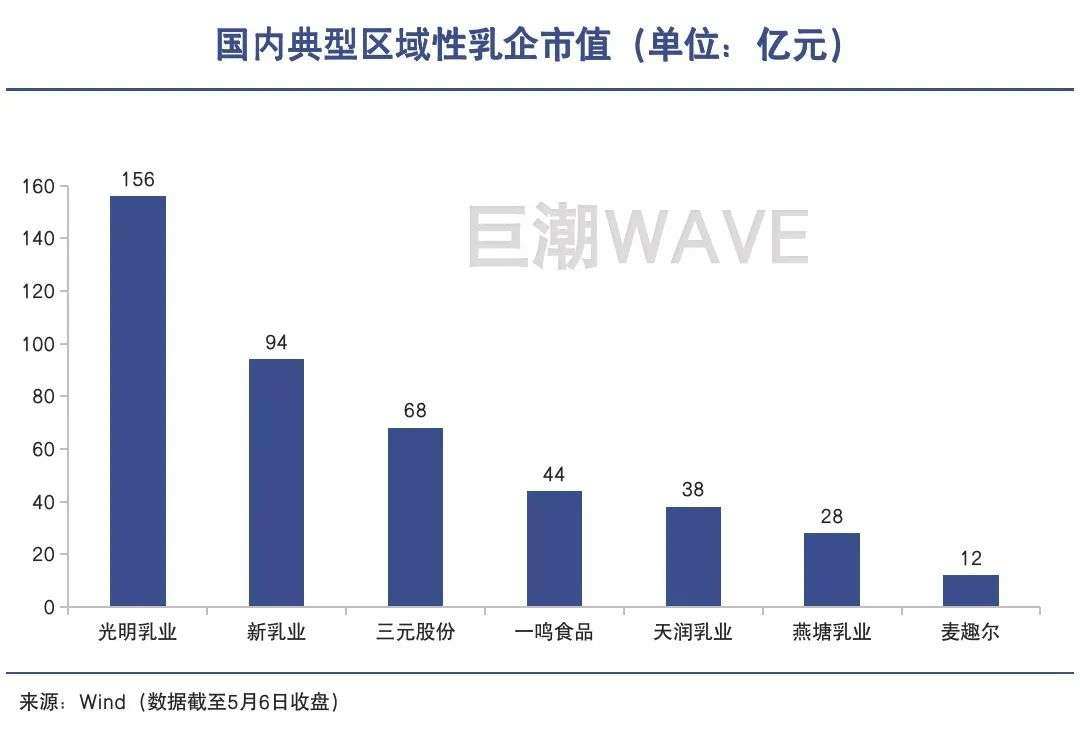

相比国资背景的光明和三元,新乳业在资本运作的身段会相对更加灵活;而相比天润乳业、燕塘乳业、麦趣尔等乳企,以新乳业的规模和体量,其可以撬动的资本量更大。

再叠加新乳业提出的“三年倍增,五年力争进入全球乳业领先行列”的发展目标,对于资本市场来说无疑是一个充满想象力的故事。资本市场也一度愿意为其买单,但随着并购落地成为具体的业绩数字,投资者的信心也逐渐被消磨。

公开财报显示,尽管2020年7月开始并表了寰美乳业(夏进牛奶)、21年3月并表了重庆瀚虹,但2020、2021两年,新乳业的营收和净利润都表现平平。剔除并表影响后,申万宏源指出,2021年新乳业的存量业务约实现营收70亿元,同比增长仅为约19%。

或许是受此影响,新乳业的市值从巅峰的超200亿元跌至目前不足100亿元,中国乳业市值第三的荣耀也重新让位给了光明乳业。

究其原因,“吃太快”容易导致“消化不良”一直是商业世界的铁律,管理协同跟不上也容易出现问题。根据新乳业2019年年报,旗下目前已经拥有9大类产品,80个主要品牌,约300个产品规格的产品矩阵。这个复杂程度不仅伊利、蒙牛无法相比,同属于低温乳业龙头的光明、三元亦远不如。

这个没被巨头垄断、且具备较高成长性的细分赛道,已经挤满了各路玩家。

我国的黄金奶源带位于北方,主要覆盖东北、河北、内蒙古、新疆等省份,集中了全国近70%的奶牛、60%的原料奶,而牛奶的消费市场更偏向南方。

蒙牛、伊利两大乳业巨头均起家于内蒙古,牧场也多在附近,因此其过去一直以常温奶为主力产品,即使下大功夫要发力低温奶,短时间内也很难实现覆盖全国的强竞争力。

但这并不意味着低温奶赛道的竞争不激烈。这个没被巨头垄断、且具备较高成长性的细分赛道,已经挤满了各路玩家。

去年9月,蒙牛乳业和可口可乐中国的合资公司——可牛了乳制品有限公司,推出了首批超滤奶产品鲜菲乐,正式布局低温奶市场。再往前的7月,专注于高端低温酸奶的品牌卡士和简爱同时宣布进军低温鲜奶市场,并相继推出新产品。

叠加燕塘乳业、皇氏集团、一鸣食品等区域性乳企,低温奶赛道已经愈发拥挤。即使其市场规模年增速超过10%,玩家们仍然需要拼尽全力,才能获得超过行业平均的增速。

此外,随着居民消费水平和消费习惯的变化,低温奶赛道也在发生新变化,新乳业面临的挑战也越来越严峻。

低温奶高昂的冷链运输成本,曾经是区域乳企的关键壁垒之一。由于低温奶保质期短,货损高(初期销量难以准确预计),冷链运输成本很难充分摊销,导致渠道初期开拓成本很高。

但随着冷链物流的蓬勃发展,低温奶的运输半径得以延长,运输成本得以下降,低温奶的区域属性因此相应减弱。叠加新的巴氏杀菌技术的逐渐应用(保质期可延长至15天),都使得新玩家更容易打入区域市场,其竞争恐将更加激烈。

大致上,头部企业的优势在于知名度高、品牌号召力强,集中采购带来规模优势;而区域性品牌的优势在于与用户多年建立的情感联系,可以更好地占领心智。

新乳业在某种程度上兼具了巨头企业和区域乳企的优势,如旗下14个主要品牌在不同地区与消费者有着一定的情感连接,不需要投放太多广告就可以保证收入端的稳定;如果可以充分利用资本加速发展,包括并购小品牌、投资牧场降低成本等等。

不过总体而言,无论是专注于高成长的细分赛道,还是并购式发展的模式,新乳业都还不称不上独树一帜——对手想要模仿并不困难。要在这“最后一场牛奶战争”中取得胜利,新乳业还缺少一张真正的王牌。