广告常常被称作经济的晴雨表、市场的风向标。近两年,在疫情对整体国民经济的冲击之下,经济增速相应放缓,互联网广告业自然也承担着不小的压力。在近一年多以来的媒体报道中,“互联网广告的寒冬”、“互联网广告的葬礼”的说法不断涌现。

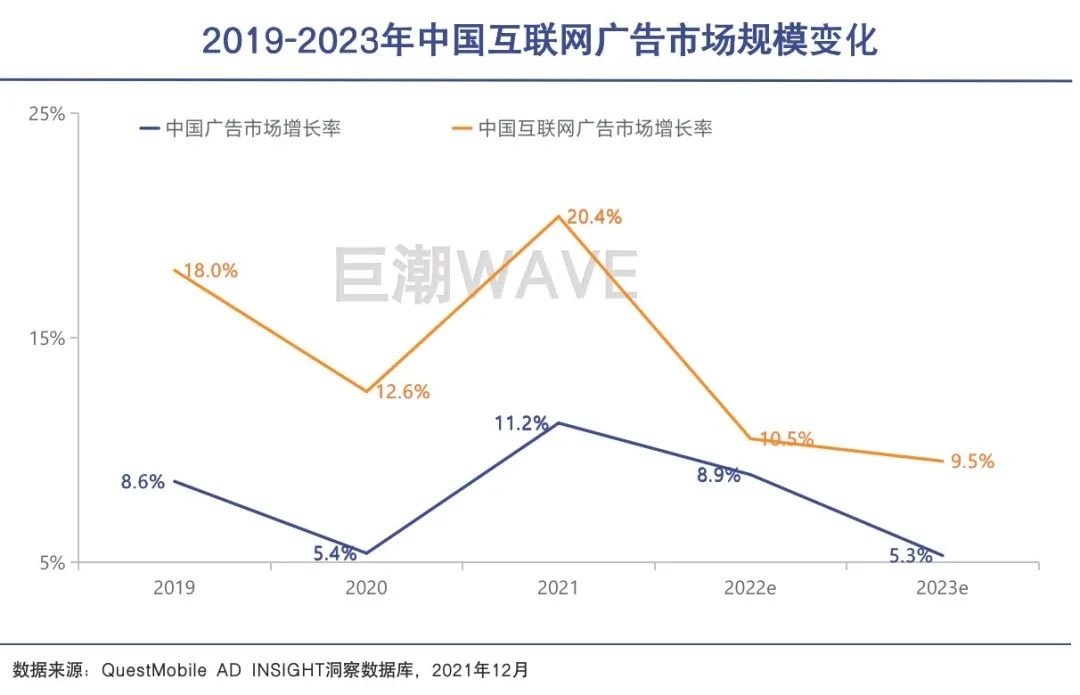

但实际上,过去两年国内互联网广告业仍然保持着比较可观的正增长。QuestMobile数据显示,2020年、2021年中国互联网广告规模达到5439.3亿元、6550.1亿元,分别同比增长12.6%和20.4%,在经济增长放缓的趋势下殊为不易。

这在很大程度上要归功于互联网应用正越来越多地占据用户的使用时长。因此在与传统广告的竞争当中,互联网广告越来越成为广告主的优先选择,抢占了传统广告的市场份额。即使在需求端疲软的情况下,其仍然可以保持一定的韧性。

不过,互联网广告业也并非没有焦虑。纵观疫情后这两年的广告业发展,互联网广告正进入到一个分水岭:巨头们开始放缓增长步伐,行业新秀们在快速地前进。行业的关键十字路口后,互联网广告赛道将去向何处?

正值互联网公司近期陆续发布Q1财报,本文巨潮从它们披露的数据中管窥整个互联网广告市场的变化趋势。

巨头缓行,新秀前进

第一梯队企业增长明显放缓,第二梯队的新秀正在快速成长。

一般而言,一个不断成熟的行业会经历市场集中度提升的过程。尤其在市场下行期,更多抗风险能力差的小企业被市场出清,大企业反而受益,即呈现出“强者恒强”的效应。但互联网广告行业却并非如此。

从去年全年及今年一季度互联网公司的广告业务表现来看,按照广告收入规模来排序,以阿里、腾讯、百度为代表的第一梯队企业增长明显放缓。三家巨头企业去年广告业务收入同比增幅仅在7%到11%之间。今年一季度腾讯的广告收入甚至同比下滑了18%。

相反,第二梯队的新秀正在快速成长,如快手、小米、知乎、B 站等。尤其值得关注的是快手,其2021年的广告收入由218.55亿元飞跃至426.65亿元,在基数不低的情况下实现了95%的高增速。

今年一季度,快手广告收入持续高增长,收入达到114亿元,高于彭博市场一致预期的112.7亿元,同比增速高达32.6%。面对外部环境的不确定性和传统广告行业淡季,快手的广告市场份额得到了进一步的提升。

巨头和新秀业绩分化背后的原因是较为复杂的。一方面巨头体量大、业务开展时间长,广告主涵盖到宏观经济的各个领域,更容易受到宏观经济的冲击。

另一方面,这些巨头企业本身也面临着用户增长放缓、用户使用时长下滑的挑战;而新秀们在抢夺用户时长上各有奇招、来势汹汹;在差异化定位上也各有特色。

比如知乎的目标人群定位为知识型中产,B站的受众定位为95后年轻群体,而快手作为MAU超5亿的大平台,也凭借强社交关系的优势,提出了“新市井商业”的价值定位。这些特色使得它们在消费者决策链路上占据了独特位置,因而对于目标广告主更具吸引力。

尤其是某些特色的品牌营销方式,只有在特定的内容生态之上才能做出来。如快手与喜临门床垫共建的短视频综艺《11点睡吧》,短视频加直播加综艺的集合很好地利用了快手作为短视频平台的播放、营销和社区属性,让节目具备全民性和互动性。如该案例一样,类似新型平台的潜力逐步释放,会赢得越来越多的广告主的认可。

当然,回归到最本质的原因,用户使用时长,也就是流量,仍然是互联网广告业的基本盘之一。

流量仍是基本盘

传统图文和长视频的用户时长越来越被短视频平台所抢夺。

一家平台的广告曝光度,由其MAU(月活)、Adload(广告加载率)和Feed(用户时长)三者共同决定。在Adload相对固定的情况下,平台的月活数量和用户使用时长对于其广告曝光度有着直接的影响。

从这个模型来看,新秀们广告收入获得快速增长,有一个共同的基础,即用户基数普遍扩张,因此流量商业化能力也明显提升。

例如小米虽然一季度智能手机出货量下降,但总用户量一直在持续增长(一季度末小米全球月活用户达5.29亿,同比增长1.04亿),广告收入也得以持续增长。

再例如快手,其一季度DAU同比增长17%达3.46亿,MAU同比增长15%达5.98亿,两者均创下历史新高,日均使用时长也上升至128分钟,因此其一季度广告收入也保持了持续地较快增长。

而巨头们普遍面临的问题,一个是在巨大基数之上用户月活数量的增长放缓。QuestMobile的《中国移动互联网2021年度大报告》中指出,腾讯控股、阿里巴巴、百度集团对国内用户的活跃渗透率均已超过80%,位居国内互联网企业前三。这意味着渗透率趋于稳定,用户增长也会相应放缓。

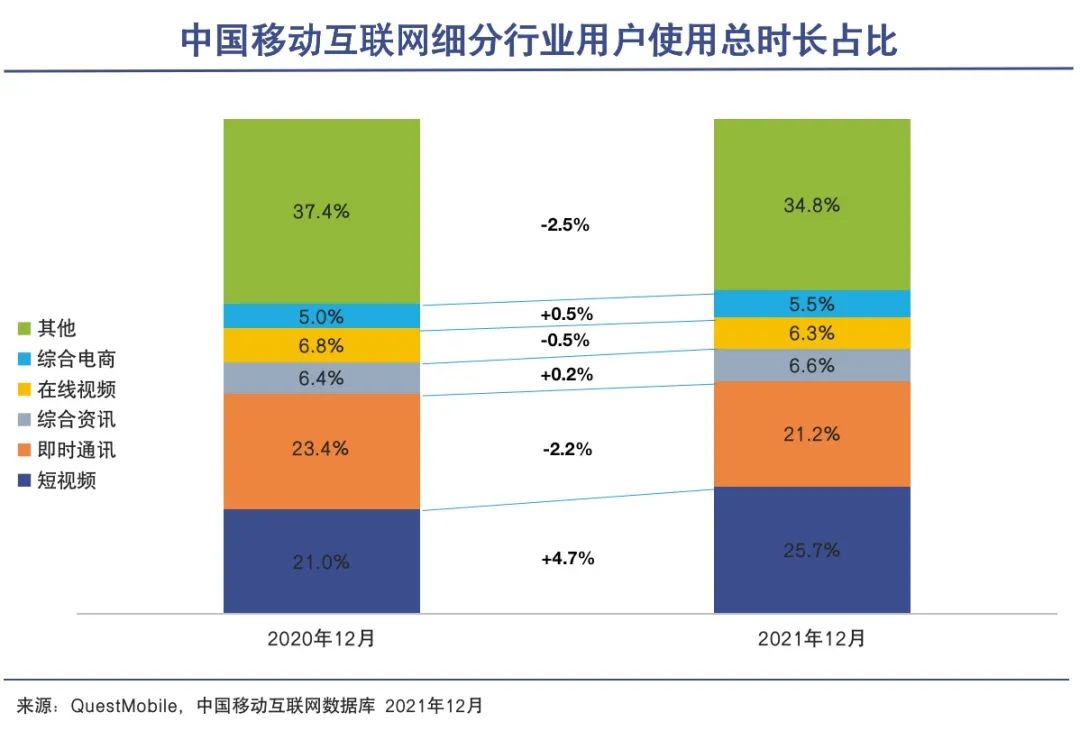

另一个是巨头们的用户时长被侵占。近年来,传统图文和长视频的用户时长越来越被短视频平台所抢夺,用户粘性更强的短视频越来越成为了人们注意力的焦点。尤其在人口增长和互联网流量逐渐触顶的情况下,短视频平台给其他应用带来巨大压力。

QuestMobile的报告显示,2021年短视频已经超越即时通讯,成为占据人们网络时间最长的行业。也就是说,在所有互联网应用当中,国内用户使用时间最长的就是短视频。

随着用户注意力的转移,广告主自然也会改变投放的偏好,往流量最多的地方去。

以短视频平台快手为例,其广告业务收入的持续快速增长一方面归功于MAU和用户时长的增长带来总流量的扩张(一季度总流量同比增长50%);另一方面也得益于短视频平台自身得天独厚的商业模式。

短视频平台的变现方式多样——直播、电商、广告等,而电商和直播业务本身就可以和广告业务相互转化、对接,以降低流量流失,提高广告效果,在生态系统中实现闭环。

如果将传统的流量变现比喻为“外循环”的话,那么短视频平台本身有着很强的“内循环”能力。

内外双循环之下,使得短视频平台的广告业务更加具备韧性。如快手的电商交易总额,去年突破了6800亿元,今年一季度又同比提升了47.7%至1751亿元。体量可观的电商业务反哺广告业务,两者之间形成了良好的协同作用,因而短视频平台广告业务的基本盘相比大多数互联网应用更加稳固。

关注刚性需求

投放预算收紧的广告主会比以往更加关注转化率。

在广告界有一个有名的“哥德巴赫猜想”,即我知道我的广告费有一半都被浪费掉,但就是不知道哪一半。这个问题的症结在于广告的不精准、不高效。而互联网广告之所以逐步取代了传统广告、越来越受到欢迎,就源于其依靠强算法可以实现广告的精准投放,可以更准确地将广告主和目标用户匹配起来。

尤其是在当前经济形势不明确,而移动互联网流量费用越来越高的情况下,投放预算收紧的广告主往往会优先砍掉品牌广告,保留更多效果广告,还会比以往更加关注转化率。

电商平台由于最贴近交易,可以直接转化,因而其广告业务具有一定的需求刚性,受到的宏观环境影响更小。可以看到,除了电商业务基本盘受到侵蚀的阿里,拼多多、京东的广告收入同样维持着高增速。以电商为变现方式之一的短视频平台如快手、抖音也同样受益于此。

还有一个重要的转变是,越来越多的广告主开始关注私域流量。相比公域流量,私域更加精准、具备个性化、高粘性的特点,因此广告主可以构建与消费者间更近的连接。

在互联网公司中,快手是构建私域流量的典型,其用户联系更紧密,更具备社交属性。《快手私域经营白皮书》指出,2021年第三季度电商收入中70%来自私域。此外,私域还贡献了直播打赏金额中的80%。

利用见长的私域流量,快手可以更好地帮助品牌赢得客户的信任感。其提出的“新市井商业”的价值定位也是向消费者传递出亲近的感觉、信任的感觉,这种差异化的定位获得了很多品牌的欢迎。

以国货美妆品牌韩熙贞为例,它前所未有的以品牌创始人的身份每天在快手上做直播,告诉用户化妆品是如何设计、生产的,不同肤质适合什么样的产品。内容运营的同时,通过公私域的投放,帮助其在不到一年的时间内收获了一千万的粉丝,粉丝的复购率达到60%。

私域的打法也不光适用于小品牌。大众汽车的做法是让所有的经销商都搬到快手上来开号,让4S店的销售人员来讲夏天的时候汽车怎么防晒,积雪天气如何防滑,与潜在消费者建立联系。这种打法让大众从一个遥远的品牌变成了亲切有温度的服务者,也促进了线下成交,提升了销售效率。

值得一提的是,短视频平台的应用形式就决定了其本身既能够种草,也能下单,所见即所得。因此在短视频平台上可以形成一个“曝光、互动、转化、经营、复购”的闭环。

今年快手的品牌营销提出了一个叫做“主场”的品牌营销策略,即将私域流量和品牌营销相结合,除了帮助实现品牌在品宣曝光等浅层营销需求外,还能够帮助品牌涨粉、销售转化等深层次的诉求。在品牌预算普遍收紧的背景下,这种全链路的营销路径让品牌更愿意掏出“真金白银”。

写在最后

根据QuestMobile的预测,中国互联网广告市场大盘今年和明年可能将出现增速放缓的情况,同比增幅将逐步放缓至10%左右。可以预见,在宏观经济、监管政策和竞争加剧的多重压力下,互联网广告业务在今明两年将继续面临不小的挑战。

电商平台和私域流量虽然是行业低迷期的定海神针,但从更长期的角度来看,无论是在电商平台内部的竞争、还是互联网平台在争夺用户时长上的竞争也会越来越激烈。

皮之不存,毛将焉附。归根究底,回归广告业的本质,如何为品牌实现更加精准的投放,如何让投放更好地转化为品牌增长,是所有互联网广告企业要追求的终极目标。