大疆模式给我们带来的思考:只提供软件、不做硬件也能在智能驾驶赛道站稳脚跟。

图片来自UNsplash

编者按:本文来自微信公众号 价值研究所(ID:jiazhiyanjiusuo),作者:Hernanderz,创业邦经授权发布

据媒体报道,宝骏汽车和大疆联名的首款车型KiWi EV即将迎来上市,宝骏此前也曾表示将在二季度启动预热工作。

如果KiWi EV能顺利上市且大卖,对宝骏、大疆双方来说都意义非凡,影响甚至超越利润本身:对宝骏来说,这是其品牌升级计划的重要一环,也是在销量上追赶通用五菱的机会;而站在大疆的角度,KiWi EV也是检验其智能驾驶业务成果的最佳试金石,更是其未来发展计划的重要一环。

从营收、利润等指标来看,自成立以来大疆大致度过了四个阶段,当前并不是其最风光的时期。数据显示,2018年是大疆进入战略收缩期的转折之年,营收、净利润同比增速明显下滑,无人机市场渐趋饱和,新品研发也陷入停滞。更重要的是,即便是在最巅峰的时期,大疆一样受到营收结构单一这个老大难问题的困扰。

在大疆过去几年的转型尝试中,智能驾驶无疑是最有潜力也最有“钱景”的一项业务,但也不能开心得太早——毕竟觊觎智能驾驶市场的互联网、科技巨头太多了,和它们对比大疆也并没有太大优势。

在无人机行业独孤求败的大疆,或许马上就要解锁群雄割据、战国乱斗的新剧情。

近日,有关大疆车载和宝骏汽车合作造车的计划,有了新动态。据媒体报道,双方联名的首款车型宝骏KiWi EV即将迎来上市,宝骏此前曾表示将在二季度开启该车型的预热工作。

自从去年在上海车展首发亮相之后,KiWi EV就成为了业内人士关注的重点,随着各种设计、配置等相关信息一一曝光,这款新车距离上市也越来越近了。按照官方信息,宝骏、大疆联名款KiWi EV定位为A00级纯电动汽车,配置大疆车载研发的智能驾驶系统,具备L2+级别智能辅助驾驶功能。

在价值研究所(ID:jiazhiyanjiusuo)看来,如果KiWi EV能顺利上市且大卖,对宝骏、大疆双方来说都意义非凡——影响甚至超越利润本身。

对宝骏来说,这是其品牌升级计划的重要一环,也是在销量上追赶通用五菱的机会。

根据乘联会的数据,过去一年A00级纯电动轿车销售份额占新能源车市场的30%左右,是A级车的三倍、B级车的两倍有余。而根据前瞻产业研究院的报告,2021-2023年期间低速电动车升级可以带来近千万辆的销量增长,贡献千亿销售额,全国工商联汽车商会也预计2022年A00级纯电车型销量在150万辆以上,前景绝对不用怀疑。

宝骏和大疆联名款KiWi EV拥有目前业内领先的智能驾驶辅助系统和相对合理的性价比,卖相不俗。根据部分媒体此前的爆料,KiWi EV系列车型售价大约在15万元左右,符合宝骏“这是一款人人都买得起的智能汽车”的宣传定位。

众所周知,宝骏在2010年开始肩负起为上汽通用五菱提升品牌影响力、开拓新客源的重任,并频繁与各大互联网、科技巨头跨界互动。在大疆之前,苏宁就是另一个合作对象,宝骏小Biu智慧汽车曾搭载苏宁的智能驾驶和IoT智能车联系统。

而这次和大疆合作,宝骏也是十分重视,在上海车展上刷脸、各种广告投放毫不手软。比起和苏宁合作试水,宝骏无疑对大疆寄予更多希望。

而站在大疆的角度,KiWi EV也是检验其智能驾驶业务成果的最佳试金石,更是其未来发展计划的重要一环。

双方这次合作的主角,是大疆旗下重点打造的智能驾驶子品牌大疆车载。根据大疆的规划,大疆车载不会亲自下场造车,而是利用其掌握的智能感知、AI交互、障碍物识别、智能测距等技术,为车企提供智能辅助驾驶解决方案。

而大疆之所以选择做解决方案供应商、不做最擅长的硬件,也是有多番考量。

一方面,从本质上讲,这一系列智能驾驶技术和大疆的老本行无人机一脉相承。大疆车载的精准定位,可以让两大业务群最大限度上实现技术、人才、资源共享,是大疆切入智能驾驶赛道的最佳方式。

另一方面,大疆在激光雷达等智能驾驶硬件领域也有布局,但当前发展并不顺利。业内名气并不低的大疆Livox车载激光雷达早已实现量产,但目前的稳定合作伙伴只有小鹏,而且小鹏旗下也只有P5一款车型搭载Livox HAP,G9和P7都是搭载速腾聚创的MI激光雷达。

此外,蔚来有自己的独家合作伙伴图达通,理想、哪吒则分别投入禾赛科技、华为的怀抱,威马等二线造车新势力和小鹏一样更青睐速腾聚创。眼看自己在硬件上讨不到什么便宜,大疆把重心放到智能驾驶解决方案上,无可厚非。

说到底,智能驾驶业务对大疆来说意义非凡,盈利能力是最重要——毕竟无人机业务的增长瓶颈隐隐可见,智能驾驶则“钱景光明”,是大疆必须抓住的新增长点。

尽管尚未上市的大疆没有义务对外公开其财务信息,但无孔不入的媒体还是早就将这个超级独角兽的底子扒了个底朝天。

价值研究所(ID:jiazhiyanjiusuo)认为,从营收、利润等指标来看,自成立以来大疆大致度过了四个阶段,当前并不是其最风光的时期。

第一阶段,是2006年至2012年底起步阶段,这一时期无人机风口尚在酝酿,大疆也把全部人力、物力放在研发和技术积累上,营收、利润相当微薄。

紧接着的2013-2017年是第二阶段,厚积薄发的大疆迎来自己的收获季节,这期间营收每年成倍增长,截止2017年时营收已经达到175.7亿元。这五年间,大疆的营收年均复合增长率达到120%,利润和市场估值也达到巅峰。

然而花无百日红,2018年之后大疆进入第三阶段战略收缩期:营收、净利润同比出现下滑,无人机市场渐趋饱和,新品研发也陷入停滞。

资料显示,自从2018年抢发旗舰无人机Mavic之后,大疆此后3年都没有更新该系列机型。在2019年创下短暂销量神话的Mavic Mini也在不久后宣布停产,作为续作的Mini 2则未能延续强势表现。

事实上,即便是在最巅峰的时期,大疆一样受到营收结构单一这个老大难问题的困扰。

公开数据显示,大疆的营收主要靠消费级无人机和工业级无人机两个板块组成,前者占比在七成以上,是绝对主力。而在地区分布上,最近几年大疆逐渐将重心从海外转移到国内,两个市场的营收占比基本呈五五开,对北美市场的依赖程度有所降低。

不过受存量用户减少、疫情、城市禁飞政策等因素影响,国内消费级无人机市场规模的增长速度已被工业级无人机赶超,受困于C端的大疆营收压力也逐渐上升。

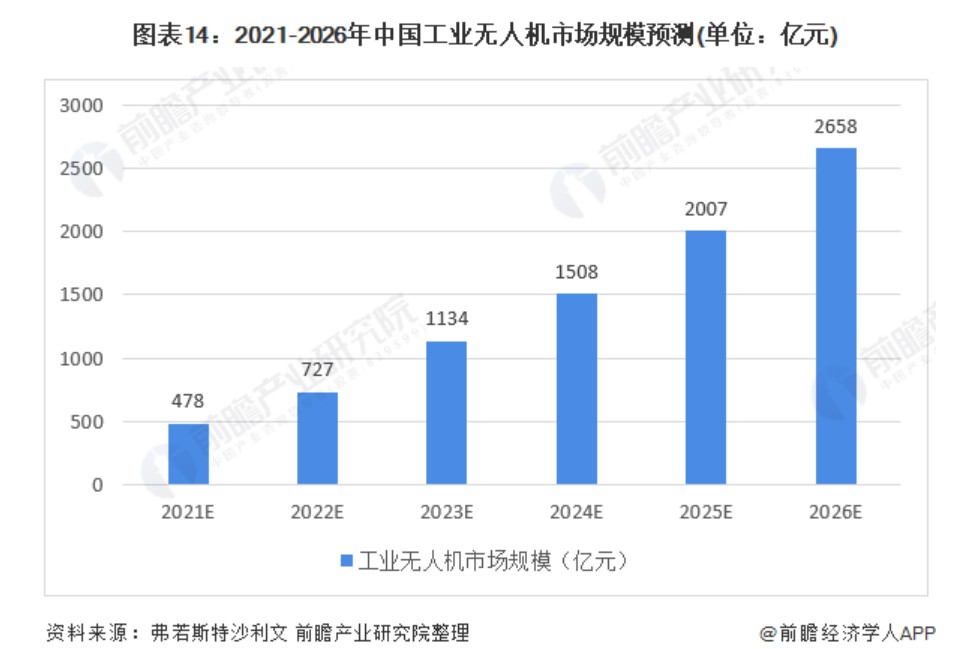

若弗斯特沙利文统计的数据显示,2021年我国工业级无人机市场达到478亿元,较2020年的273亿元几乎翻倍,预计到2026年将增长至2658亿元。从市场占比的角度来看,工业级无人机份额已经达到45.61%,较2015年增长36个百分点;与之相反的是,消费级无人机的市场占比从80%下滑至54%。

(图片来自前瞻产业研究院)

嗅到市场转型气息的大疆,在2018年之后加强对工业级无人机赛道的布局,并开始跨界捣鼓新业务,推出教育机器人、手持云台相机等产品,大疆车载也是在这一时期正式成立。

这一系列动作也意味着大疆正式进入第四个发展阶段:多元化转型期。

但很遗憾,这些转型计划并不算成功——时至今日,消费级无人机依然为大疆贡献着近75%的营收,御MarVic系列、DJI FPV系列和晓Spark系列还是大疆最值得信赖的拳头产品。

市场的变化不等人,感觉到危险在迫近的大疆只能硬着头皮往前走。

所幸的是,在上面这么多个转型方向中,大疆还是准确地押中了智能驾驶这一条最有潜力的赛道,过去几年在默默积累经验和实力:

公开信息显示,大疆智能驾驶系统2018年便开始进行道路场景常态化测试,是第一批获得深圳市智能网联汽车测试牌照的企业之一;2019年12月,大疆车载工厂正式投产,第一座车规级智能制造中心也宣告落成;此后几年,大疆主动走向市场,先后和大众、上汽通用等头部车企建立合作关系。

如今,和宝骏合作的首款联名车型即将上市,对大疆来说又是一个重要的里程碑时刻。

但价值研究所(ID:jiazhiyanjiusuo)认为,大疆现在还不能开心得太早——毕竟觊觎智能驾驶市场的互联网、科技巨头太多了,和它们对比大疆也并没有太大优势。

在无人机行业独孤求败的大疆,或许马上就要解锁群雄割据、战国乱斗的新剧情。

这几年,互联网、科技巨头纷纷入局智能驾驶,赛道越来越拥挤,内卷也越来越严重。在大疆之外,华为、百度、阿里巴巴、小米都是这条赛道上的重磅玩家, 它们的野心也一点都不比大疆小。

和大疆一样选择与传统车企合作、提供技术和系统支持的有阿里和华为。目前,这两大巨头的造车计划也都走到量产阶段。

先看阿里这边的情况。今年3月初,阿里和上汽合资研发的智己L7 Pro在上汽临港智能工厂正式投产,月底宣布正式上市,售价40.88万。

定位高端市场智己L7 Pro此前已经在上海、伦敦和北美多个车展上露脸刷足存在感,直接对标蔚来ET7。而在合作研发智己L7 Pro的过程中,阿里主推的斑马系统和AliOS也发挥了重要作用,这是其“互联网造车”计划的重要一步。

华为这边,比阿里、大疆还要高调得多,去年至今已经有赛力斯SF5、问界M5、极狐阿尔法S、阿维塔11等多款关联车型引发市场热议。而当下最受重视的,无疑是和塞力斯联手打造的问界M5。

在5月28日举行的第26届大湾区车展上,余承东再次为问界系列预热:

“问界M5纯电动版将于9月份上市,M7将会是全球首个让领导、老板可以舒服休息、甚至超过所有豪华SUV、MPV的新车。”

至于选择软件、硬件一手包办、亲自下场造车的小米和百度,虽然遇到的困难更多,但相关计划也在持续推进中。

5月下旬,集度汽车CEO夏一平在微博上表示,集度已经着力生产线的铺设,量产所需的磨具、设备都在准备当中,他们“将打造首款汽车机器人”,而概念车则按照此前的计划将在6月8日亮相。

不过,这些巨头的造车计划仍受到诸多争议。

和余承东一起出席大湾区车展的小鹏汽车创始人何小鹏就调侃道:

“听老余讲M7要超越百万豪车,我都想扔个鞋子上来。”

虽然这只是一句戏谑,但也揭示业界对科技、互联网巨头下场造车长久以来、众多质疑的根源:胃口太大、定位不明确。

比华为更典型的例子,是阿里巴巴。

早在2016年,上汽就和阿里联手推出斑马智行,当时尚未退休的马云还亲自到场为双方合作研发的首款“互联网汽车”荣威RX5站台吆喝。

但不久之后,两大巨头分工不明确、目标不一致也缺乏主心骨的弊端开始显现:为斑马系统和AliOS投入大量资金的阿里需要通过开拓客源分摊成本、提高收益,上汽则倾向于打造开放性的智能车联网系统,不讲求短期收益,双方分歧日益突出。

两年后,斑马智行CEO施雪松、CTO黄佑勇、CFO凡莉先后离职,随后引入国投创新16亿外部融资摊薄阿里、上汽股权,后者更加是意兴阑珊,两家企业的第一阶段合作也以一种并不理想的方式走向结局。哪怕是如今再次牵手,外界对阿里和上汽的主导权之争还是充满遐想。

对比之下,大疆在技术、资本甚至人脉资源上,和阿里、华为、小米、百度比或许都没有太大优势,但它还是有自己的优点:摆正姿态、找准定位,做好辅助者的角色,将其研发的智能驾驶系统当做是一项单纯的盈利业务。

阿里造车多年,最受诟病的一点就是对造车计划介入得太多,希望借斑马系统切入潜力广阔的智能车联网市场,需要上汽的汽车为阿里的生态服务。但传统车企和互联网企业在经营理念、行业发展模式上都有很大差异,阿里在互联网市场屡试不爽的那一套,很难完全照搬过来。

而一心扮演好供应商这个角色的大疆,或许会为它们提供一些新的思考。

去年11月,成立仅仅9年的农业无人机制造商极飞科技宣布启动上市计划,已获得科创板受理,由申万宏源证券担任保荐人,拟募资15.09亿元。

从体量和市场份额来看,极飞科技和大疆之间没有太大的可比性:前者市场估值约100亿,目前仍在亏损期;大疆则占据全球无人机市场80%以上的份额,估值高达1600亿。

然而,在极飞科技申请上市的消息传出之后,市场也重新燃起了对大疆上市计划的讨论热情。

可能有人会说,大疆已经错过了登陆资本市场的最佳时机:一方面,中概股当前行情并不好,大批独角兽推迟上市计划或面临上市即破发、估值大幅缩水的窘境;另一方面,正如前文所说,大疆也不是处在自己的最佳状态,现在亟需突破营收瓶颈。与此同时,资本对大疆的耐心也逐渐耗尽。

或许对大疆来说,上市真的不是当前的最优选项,它们需要解决的问题还有很多。比起融资上市,投入了大量心血的智能驾驶业务,才是帮助其摆脱焦虑的关键角色。