【猎云网(微信:ilieyun

)北京】6月1日报道(文/盛佳莹)

今日,威马汽车在港交所提交 IPO 申请,联席保荐人为海通国际、招银国际、中银国际。

此前,威马曾冲击科创板IPO,科创板失利后,坊间一度传闻威马试图转而借众泰的壳去完成上市,但均折戟。

如果此次顺利登陆港交所,威马汽车将成为继“蔚小理”之后,又一家登陆港股的新造车势力。

威马诞生于2015年,这一年也是新造车势力元年。彼时,蔚来、小鹏刚刚成立一年,理想也刚刚诞生。

作为起步早的一批造车新势力,威马是一众新造车企业中最先拥有自主生产基地和获得生产资质的企业。

这让早期的威马拥有着极大的优势,在2018年威马就实现了量产交付,并且不到3年,威马就实现了自有工厂建设,而蔚来、小鹏同期则仍是靠代工实现初步量产交付。

2019年上半年,威马EX5累计交强险上牌量达8548辆,位居造车新势力第一。2019全年,威马汽车交付16876辆,造车新势力中排名第二。

但2019年之后,威马逐渐跌出第一梯队。

2020年,威马颓势显现,与一路高歌猛进的蔚小理形成鲜明对比。当年12月,威马销量为2588辆,低于10月的3003辆和11月的3018辆,打断持续9个月的销量攀升。进入2021年,威马销量继续下滑,1月、2月销量分别为2040辆和1006辆,环比下滑,总量被拉开差距。

再加上威马汽车交付前出现的自燃意外,到交付后接二连三的自燃问题,威马这个品牌的口碑也在下降。

起了个大早的威马,如今看来,并没有太多先发优势。

虽然威马没有一直跑在第一梯队,但成立6年,从第一笔融资开始,资本对威马的加注就没断过,保持着一年至少一轮融资的速度。

投资方既包括百度等互联网公司,也包括盈科、信德以及海纳亚洲创投基金等国际资本,还有上海国资投资平台、湖北长江产业基金、合肥国资平台、广州金融控股集团等国内产业基金平台,以及上汽集团、红塔集团、紫光集团等产业公司参与。

其中,尤其是百度曾3次参与威马融资,包括B轮、C轮和D轮。2019年,双方组建“威马&Apollo智能汽车联合技术研发中心”,宣布合作开发智能驾驶系统,应用于威马量产车型。

据腾讯科技报道,威马创业团队在寻求百度融资支持时,曾接受了对方的竞业条款,即不能自己做自动驾驶,而是用百度的Apollo自动驾驶系统,此举无疑严重削弱了威马的想象能力,也能称之为“威马把灵魂交给了百度”。

提交招股书前,威马汽车刚刚完成了近6亿美元的Pre-IPO轮融资,其累计融资额达350亿元。截至招股书发布时,沈晖王蕾夫妇共计持股30.82%,雅居乐集团持股6.46%,百度持股5.96%。

但尽管如此,造车的烧钱程度,依然让威马的资金压力吃紧。

根据招股书显示,威马汽车2019年、2020年、2021年营收分别为17.62亿元、26.72亿、47.43亿。

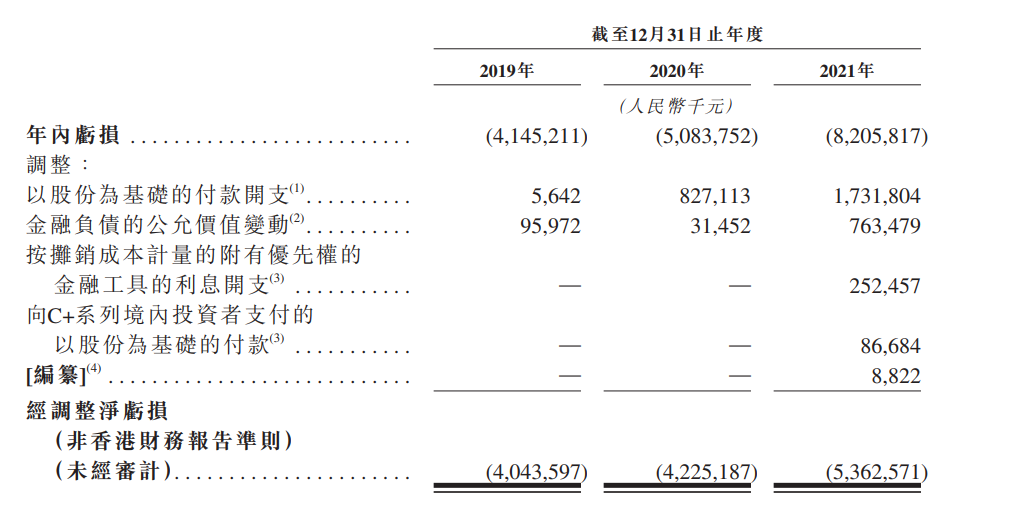

但与所有造车新势力一样,在没有达到足够多的产能及销量之前,威马的年亏损逐年增加。经调整亏损分别为40.4亿元、42.25亿元、53.63亿元,近三年亏损超过130多亿。

2021年威马经营活动现金流净流出31.87亿,去年同期则为23.18亿元。融资续命后,2019年至2021年分别融资41.49亿元、56.3亿以及64.91亿,三年融资额高达162.7亿元,这也让公司账上现金增至41.56亿元。

但仅靠融资也不够威马“烧”, 威马的借款也是持续增长,近三年公司借款分别为24.2亿元、64.1亿元及100亿元。这也导致公司财务成本飙升,财务成本净额由2020年的人民币3.89亿元直接翻倍至2021年的人民币7.84亿元。

在冲刺港交所之前,威马也寻求过科创板上市,但科创板门槛增高之后,威马被拦在门口,科创板失利之后,坊间一度传闻威马试图转而借众泰的壳去完成上市,但均折戟。

可见,威马对“钱”的急迫。

根据招股书显示,威马绝大部分收入来自车辆及部件销售,分别占2019年、2020 年及2021年总收入的97.7%、93.5%及90.6%。

根据招股说明书显示,截至2021年12月31日,威马汽车累计交付电动汽车83485辆。其中,2021年全年累计交付44152辆电动汽车,实现了96.3%的同比增长。截至2022年4月底,自2018年9月推出首款车型以来,威马已累计出售超过98,000辆电动汽车。

在2022年下半年后,威马预计共拥有EX5、EX6、W6、E5及M7车型等5款车型,根据灼识咨询数据,这使威马成为2018年至2022年期间中国所有纯电动汽车制造商中推出电动汽车车型数目最多的公司。

虽然交付量增长,车型最多,但是对于一家车企来说,业内有个普遍的共识:主机厂想要做到盈亏平衡,一年的产销量要达到10万辆。传统主机厂出身的沈晖也明白年销量10万的重要性,早在2017年9月在接受媒体采访时他就表示:汽车市场不是一个赢者通吃的市场,一个新造车企业年销10万辆才可以活得比较好。

但是目前威马4.5万交付量的成绩不算亮眼。

从年度总销量来看,“蔚小理”同期交付量均超过90000辆,哪吒6.9万辆,年度总销量均超过威马,其中,“蔚小理”年销量均已是威马两倍多,哪吒汽车的同比增速362%,也远高于威马。

与此同时,威马的研发投入却在逐渐下降。

根据招股书显示,2019年、2020年、2021年,威马研发投入分别为8.93亿元、9.92亿以及9.81亿元,占同期营收比为50.7%、37.1%及20.7%。

2021年,特斯拉的研发费用是165.4亿元,较上一年的95.1亿元,同比增长74%。而蔚小理同期的研发费用分别是45.9亿元、41.1亿元、32.9亿元。

可见,威马的研发投入和蔚小理不在一个梯队上。

另外,威马汽车的销售及营销开支较大,近三年维持在9亿以上,2021年达到9.8亿,占营收比为20%。

横向对比蔚小理三家企业,其都把销售和行政管理费用合并披露,去年蔚来、小鹏、理想这部分费用占收入的比重分别达到 19.03%、 25.28%和13.36%,对应金额是 68 亿元、53.05亿元和34.9亿元。

销售的开支占比超过了同期的蔚来和理想。

研发不足销售来补的威马,登陆港交所后,能跑出新速度吗?