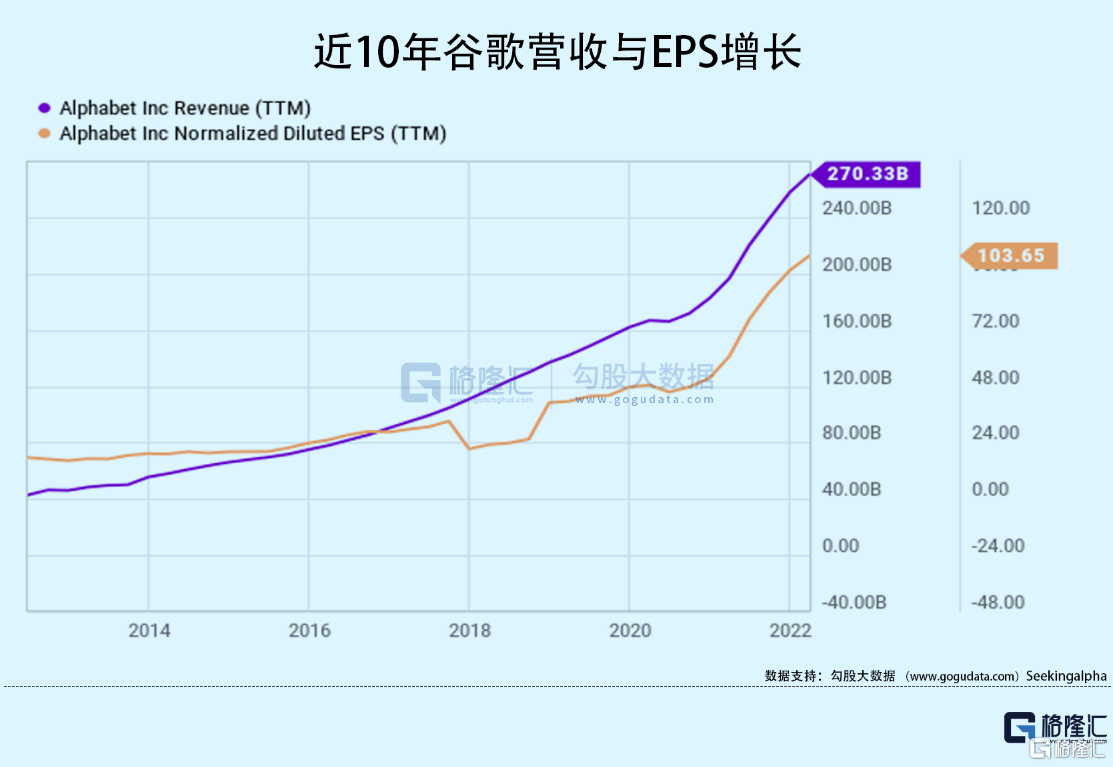

如果你十年前投资了Alphabet(谷歌母公司),你会看到你的资本在这十年里以22%的复利增长——股票从每股280美元涨到2000多美元(谷歌-C,后文同),这将跑赢绝大多数基金经理。(注:这还包括最近的回调,股价从历史高点下跌了近30%。)

关于这一轮深度回调,可以直观看到谷歌的NTM PE已跌到18.4x,处于10年底部。背后的原因此前我们有不少文章已经分析过,一方面是宏观环境的影响,通胀太高削弱了企业广告支出的意愿;美联储紧缩政策给流动性和估值带来巨大压力。当然,苹果的隐私新政也多少带来一定影响,只是远不如Meta和Snap明显。

另一方面的原因更为重要——Web2处于产品生命周期末端,增长的天花板已至。从近半年市场走势来看,风险偏好明显发生转向,这一趋势大概率会延续下去。

不过已跌成传统板块估值的谷歌,是否存在错杀?下面展开分析。

王牌:Youtube

不少人对谷歌的印象建立在搜索引擎以及安卓系统,比如google搜索引擎在美国有87%的市占率,Chrome浏览器有69%的市占率,地图有72%的市占率,安卓操作系统有71%的市占率...

但实际上Youtube的发展也非常亮眼。Youtube最初是一个与朋友分享视频的小型在线网站,如今已经成长为规模庞大的平台,将新闻、教育和娱乐等等领域都融入其中,以至于威胁到有线电视、视频点播,以及流媒体服务,如奈飞。

从数据上来看,根据Datanyze,YouTube的市场份额约为76%,排名第二的为Vimeo,占19%左右的市场份额。但是二者商业是完全不同的。Vimeo的目标客户为企业,类似于提供一套SaaS产品并收取经常性费用。而YouTube主要为C端提供服务,并以广告获利。

谷歌最近的财报显示,YouTube广告收入在最近一个季度从60亿美元增加到近70亿美元,比去年同期增长了14%。YouTube在21年获得收入289亿美元,如果这个增速不变,那么今年可能带来约330亿美元的收入。

在业绩公布后不久举行的财报电话会议上,管理层分享了更多关于YouTube的信息:

- YouTube现在每月有超过20亿的登录用户;

- 其短片视频服务YouTube Shorts日均浏览量为300亿次;

- 与去年相比,YouTube短片的收视率增长了4倍;

- 每天有7亿小时的YouTube在客厅(电视)被观看。

不得不说,此前市场认为Youtube的竞对是Vimeo是有偏差的。实际上,Youtube和Meta一样,面临最大的威胁是Tiktok。管理层虽然强调了许多短视频的发展数据,但这似乎没有打消市场的疑虑。

下面我们就奈飞和Youtube作个对比。

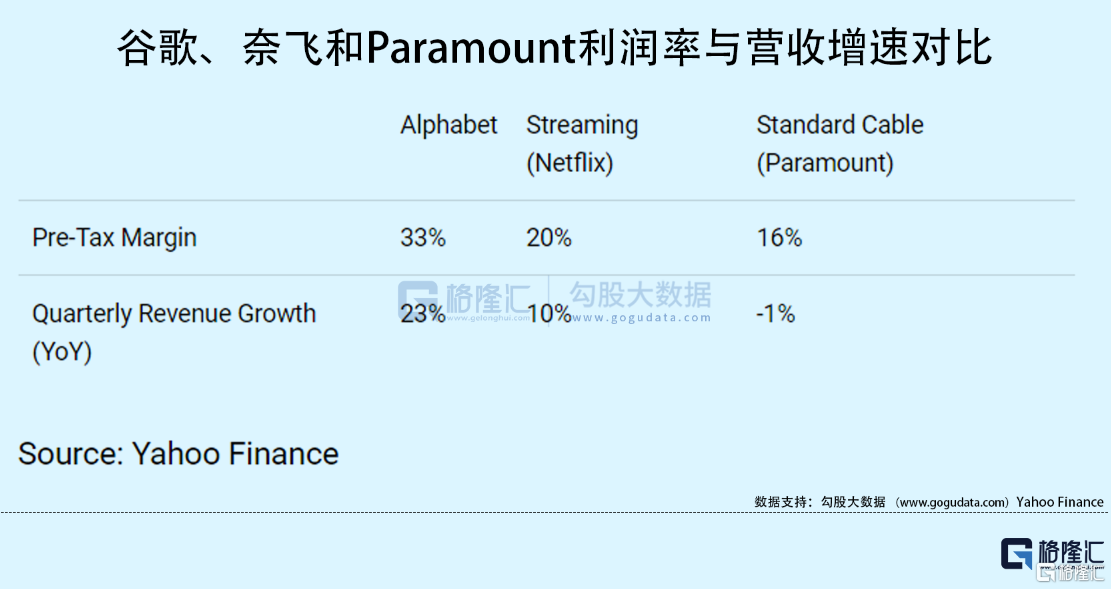

回到之前的计算,22年YouTube预计会有330亿美元广告收入。根据分析师的预期,奈飞今年的总收入预计为324.4亿美元,比上年增长约9%。这也就是说,YouTube可能会在年底前营收首次超过奈飞。

比营收规模更重要的,是YouTube的商业模式变现效率可能更高——奈飞必须不断投资新内容,以保持其客户订阅,一些节目如《Stranger Things》每集花费3000万美元;而YouTube没有这个问题,YouTube只是从视频产生的广告收入中提成。这样做可以让YouTube将内容成本外包给其平台上的创作者。

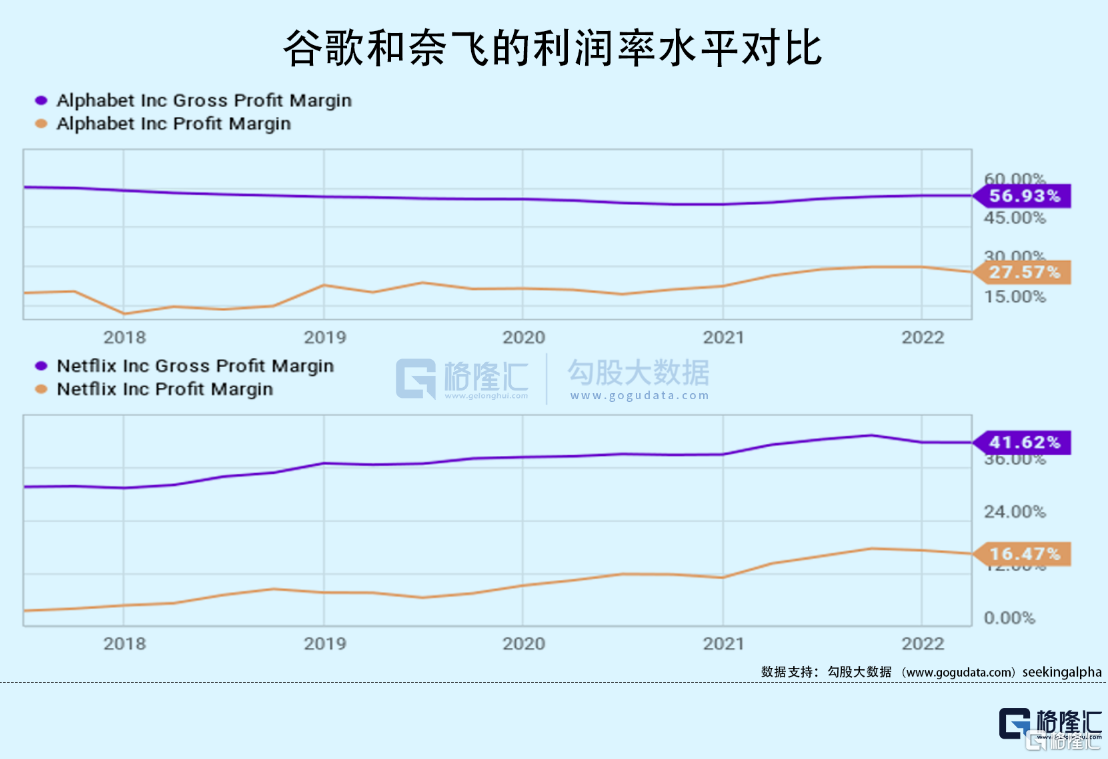

上图可以直观看到,奈飞的利润率水平比谷歌低一个等级。根据Yahoo Finance的数据,网飞的税前利润率约为20%。由于谷歌不单独披露Youtube利润,因此这里我们只能用整体33%的税前利润做一个估算和类比。

为了便于比较,加入另一个数据——传统的有线电视内容提供商Paramount,税前利润率约为16%。

另一个对YouTube有利的因素是它基于使用的收入模式——观众看到的内容越多,意味着广告也越多,即Youtube收入更多。也就是说,更丰富多元的内容,能够提升用户的黏性,增加更多变现的空间。

财务:优秀的股东资本管理者

可以直观看到,过去十年谷歌的收入呈平稳快速增长趋势,除去20Q1疫情影响外,每个季度收入都在增长。相对而言,EPS的增长呈现一定波动,近两年出现大幅增长,与营收曲线同步。

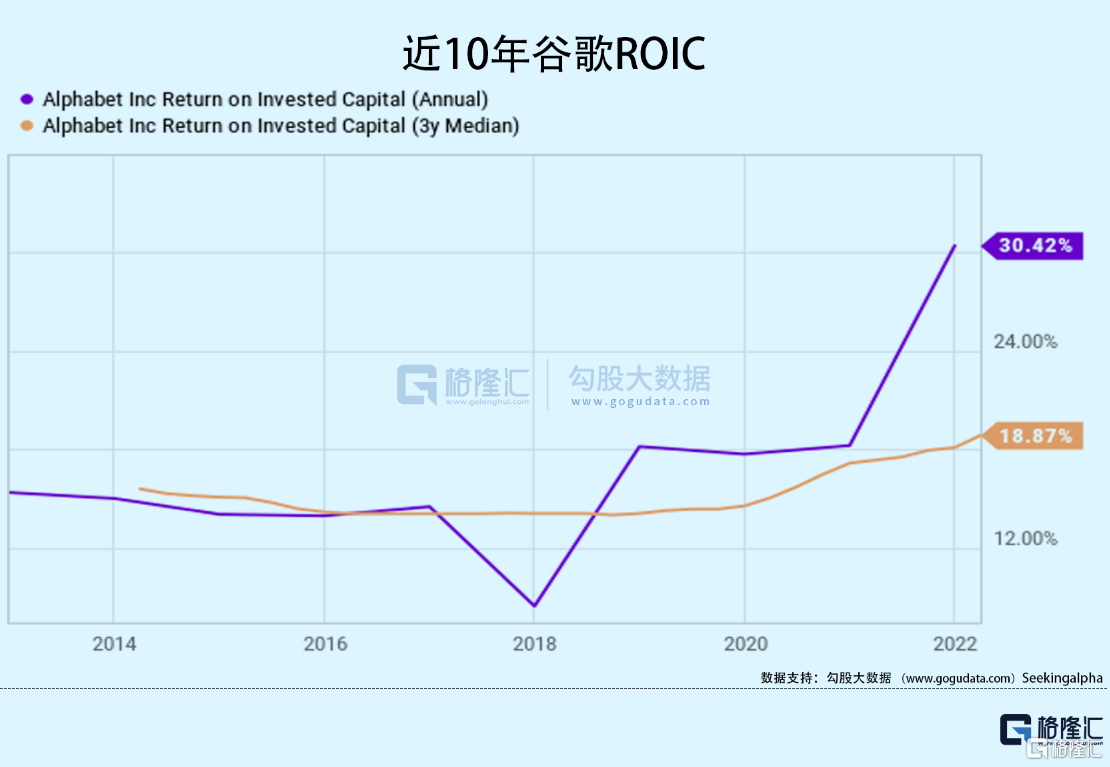

过去3年,Alphabet的平均ROIC约为19%,其管理层一直是股东资本的优秀管理者。随着继续投资YouTube和云服务,可以合理预计ROIC会稳定在15%左右。如前文所述,十年前投资了谷歌,会得到22%的复利增长。

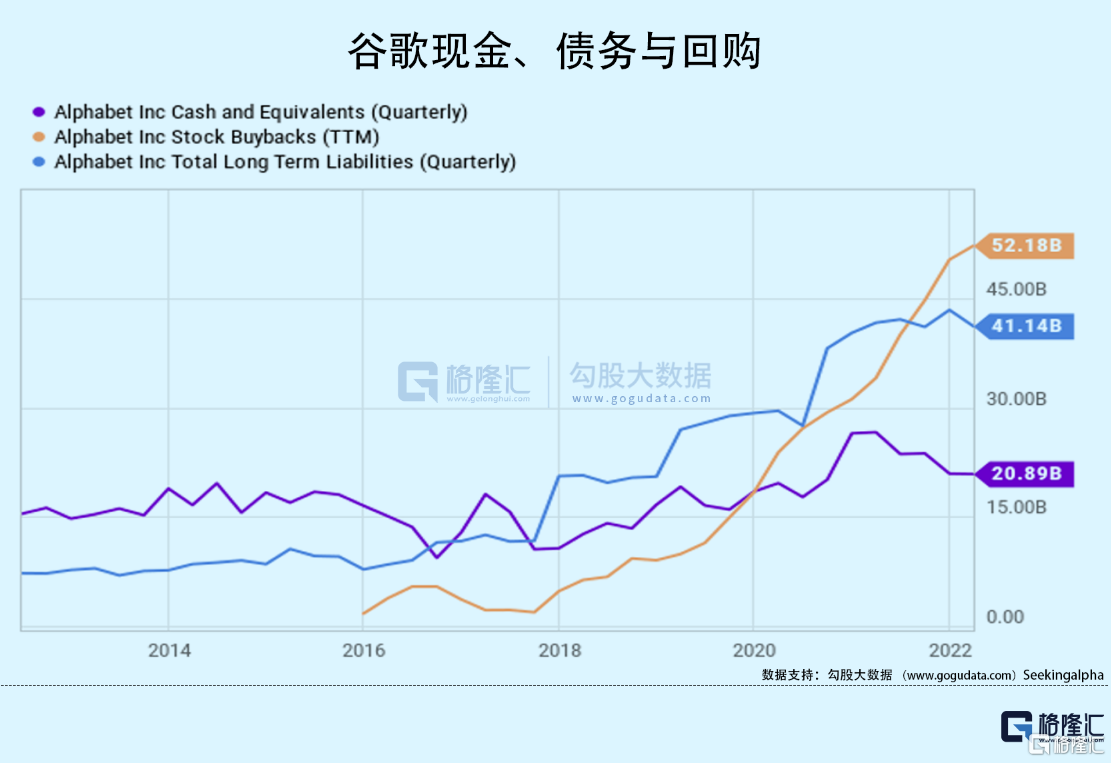

当谷歌内生动力没有新增长点,又找不到合适的并购目标时,管理层进行股票回购。如上图,回购在过去几年中显著增加(债务水平也相应较大幅增加),当然这也和流动性宽裕的大环境密切相关。

展望未来,可以合理预期谷歌仍会进行股票回购,但鉴于紧缩的大环境和债券收益率飙升,回购速度可能会放缓。

估值与风险

谷歌23年预期PE为16.3x,介于Meta的12x和微软的23x之间。这个定价相对来说合理,考虑到Meta的产品老化严重,而微软的护城河更为稳固。如果取几家的平均PE 18.3x,谷歌的估值上涨空间约12%。

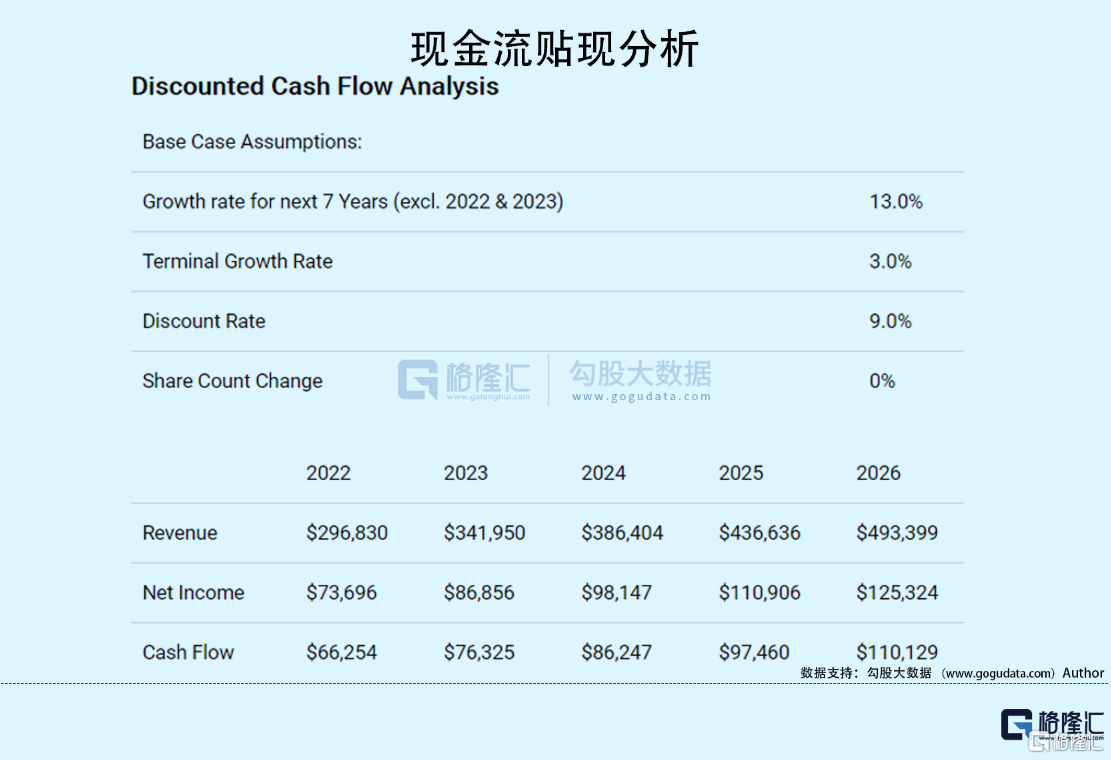

这里做了一个简单的DCF模型,假设未来7年营收增长为13%,取9%的折现率对应股价为2880,相对于目前已有不错的空间。如果取10%作为折现率,那么对应股价为2423。

最后,看看谷歌的风险。

- 替代平台:主要考虑Tiktok带来的竞争。另外Twitch在视频游戏直播领域占据主导地位,Patreon和OnlyFans可能会进一步扰乱YouTube的业务,这两个平台都允许观众购买“独家内容”的订阅,且比YouTube从创作者那里收取的费用低得多。例如,OnlyFans的分成比例约为20%,而YouTube的分成比例约为广告收入的45%。

- Web3带来的冲击: DAO、Defi、Gamefi、NFT..

- 广告支出放缓,并带来恶性循环:随着衰退可能性提高,企业已经开始削减广告支出。如果这种放缓持续下去,可能会造成Youtube平台上的创作者减少(没有收入意味着没有动力),内容质量下降,并进一步削弱平台竞争力。

当然,尽管这些风险客观存在,我对于谷歌的增长仍抱有信心,且目前的估值已具备吸引力。