前置仓还没过春就入冬了?

有媒体报道,叮咚买菜陆续在安徽宣城、滁州,广东中山、珠海、清远、江门,河北唐山、廊坊,以及天津等地发布“停止服务公告”,对相应站点进行了关停。

无独有偶,5月下旬因收盘价过去连续30个交易日内,低于1美元的最低要求,每日优鲜收到了来自纳斯达克的书面通知。

根据上市规则,若在收到通知后的180天内,每日优鲜ADS收盘价至少连续十个工作日为每股1美元或更高,将重新获得上市合规。如在11月29日前仍未恢复合规,可能获得额外的180天修复期。

这已是短短一月内,每日优鲜第二次收函。此前,由于未能按时提交2021年报,纳斯达克已发出一份警示函。

换言之,每日优鲜可能面临退市风险。

上述两家企业都曾被资本热捧,并靠着前置仓模式一骑绝尘登陆美股,如今又同时负面缠身。另一方面,前置仓的典型玩家呆萝卜已破产重整、吉及鲜也暂停营业,火爆一时的生鲜前置仓模式为何不“香”了?

昔日资本宠儿

所谓的前置仓模式,通常是指在社区3km以内建立仓库,根据数据分析和供应链资源选择适合的商品,由城市分选中心配送至前置仓,进行小仓囤货。同时组建物流团队,在消费者下单后,0.5小时内将商品从前置仓配送到消费者的到家服务。

与社区团购模式相比,前置仓满足的是消费者的即时需求,0.5小时的配送时效要求提前预测需求,备货到仓,所以库存成本较高且需要前置。

与商超到家模式相比,前置仓位置更深入社区,库存更贴近末端。传统商超主要以大型店为主,一家店通常可以覆盖3-5km范围内的消费需求。而前置仓为提供确定性的服务,只能覆盖2-3km以内的消费需求,所以需要布局密度更高,末端成本也更高。

虽然成本较高,但是由于深入到社区,又是刚需消费,称得上是一个稳定且活跃的流量池,所以不少互联网大厂都参与到其中。

仅2021年内,与前置仓相关的大额融资就有十余笔,其中金额过亿不在少数,其中典型的就有软银愿景基金3.3亿美元投资叮咚买菜。

此外,国内互联网巨头也悉数下场,如阿里系的盒马、易果生鲜,腾讯参投的每日优鲜,京东则靠京东到家、七鲜、永辉超市齐发力,美团龙珠也战投谊品生鲜等等。

由于国内生鲜行业整体利润率较低,再加上前置仓模式本身成本高,如若不能很好的把控供应链成本和履约成本,企业就很容易陷入资金困局。高瓴资本领投的呆萝卜就在2019年11月宣布破产重整,几乎同时吉及鲜CEO台璐阳宣布公司融资失败,盈利不达预期,进行裁员、关仓。

一系列中小玩家出清后,前置仓领域的两大巨头每日优鲜和叮咚买菜也浮出水面。二者于2021年6月先后登陆美股市场,每日优鲜上市首日微涨0.09%,叮咚买菜上市首日破发,跌幅25.69%。

仅从两家企业的公开的数据来看,叮咚买菜的营收总额和前置仓站点数都明显高于每日优鲜,截至2021年Q3叮咚买菜站点为1375个,每日优鲜2022年规划站点为1150个,但叮咚买菜的客单价低于每日优鲜。

如前文所述,叮咚买菜正在撤城“断臂求生”。2021年9月底叮咚买菜对外宣称在37个城市铺设了前置仓服务,时至今日叮咚买菜APP可下单的城市仅剩27个,换句话说叮咚买菜已经“关停”了10座城市。

在唐山、廊坊和天津的前置仓关闭后,意味着目前叮咚买菜在北方市场仅剩下北京一座城市。

同样,据《北京青年报》报道,北京每日优鲜电子商务有限公司因拖欠供应商货款被北京市朝阳区人民法院列为被执行人,执行标的532.95万元。

事实上,财报显示截至2018年末、2019年末、2020年末,每日优鲜的总资产分别为37.54亿元、21.02亿元、21.63亿元,总负债为18.61亿元、27.42亿元、30.69亿元,公司资产负债率约为49.6%、130.5%、141.9%,已有两年处于“资不抵债”的状况。

由此可见,即便叮咚买菜和每日优鲜已经从“血海”里杀出,但是前置仓模式仍存在盈利难题。

当前UE模型待优化

前置仓模式的高成本,也决定了企业在选品、履约等环节都需要追求高确定性的品质和服务。

基于此,叮咚买菜和每日优鲜在选品时大部分食材都是直采模式。财报显示,截至2020年底,每日优鲜的生鲜直采比例超过93%,而2021年三季度,叮咚买菜的直采比例超79%。

但当前UE模型(Unit Economics,指单体经济模型)下,这两家企业均未能实现整体盈利。

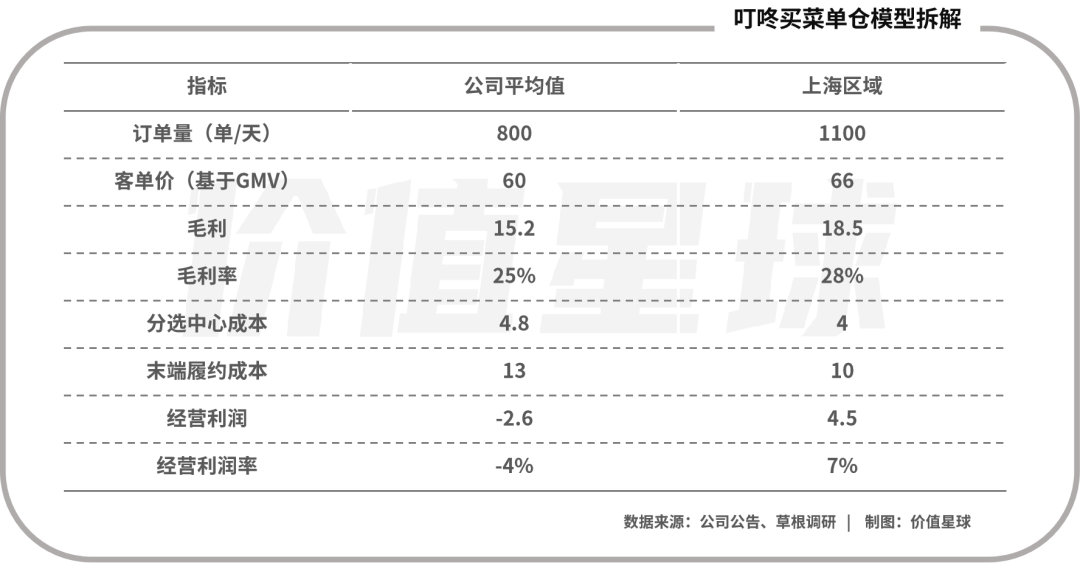

中泰证券预测,根据2021年四季度叮咚买菜公告中披露的上海区域单仓模型,上海区域客单价为66元,较平均60元客单价高6元,毛利率高2.7个百分点。上海分选中心成本和末端履约成本分别为4元、10元,公司平均值分别为4.8元、13元。

在这样的前提下,叮咚买菜上海地区可以得到7%左右的经营利润率,进而实现区域性盈利。

而为了将区域性盈利扩展成全面盈利,叮咚买菜和每日优鲜着力优化成本和利润率。

2019-2021年,叮咚买菜订单规模从0.9亿单提升至3.84亿单,履约成本(含分选中心成本和前置仓成本)占收入比重随之从49.9%收窄36%。2021年四季度,单均履约成本17.7元,比2020年同期19.7元下降10%。

除了降低成本,靠选品提升客单价也是重要手段之一。以叮咚买菜的“拳击虾”为例,“拳击虾”毛利率33.8%,远高于公司整体毛利率水平,单价在98.9元左右,超出平均订单单价73.9%。

中泰证券认为,随着订单规模提升、选品不断优化,前置仓盈利区域将从局部逐渐拓展。

再加上全国多地疫情零星散发,叮咚买菜和每日优鲜在“保供”的大背景下,各项数据都有不同程度的增长。叮咚买菜创始人梁昌霖在今年2月的财报电话会议上也表示,要以上海为范本,“力争第四季度在全国接近盈利”。

从供给侧来看,瓜果蔬菜、鱼鲜肉类都是非标准化产品,同时需求侧的地域化、个性化特征明显,很难形成全国性网络效应。

所以,生鲜市场的流量获取相对较慢,无法快速形成规模效应和网络效应。现阶段如何以更低的成本获得流量而非大规模“烧钱换用户”,是每个生鲜电商玩家都要深思的问题。

前置仓的命门

前置仓模式要想实现盈利,急需解决的问题有两个,客单价和复购率。

有券商对比行业内相关城市成熟仓的经验,对履约层面盈利进行敏感性测算,认为客单价、单仓订单量和毛利率是实现履约层面盈利的主要影响因素。

在毛利率25%假设下,客单价达到58元、单仓日单量达到1000单时,可实现履约层面盈利。

对比每日优鲜2021年季度情况,二季度公司完成订单总数2380万份、每单均价为96.1元;第三季度为2870万份、88.4元。而截至2021年6月末、9月末,公司前置仓数量为625个、631个,粗略计算,这两个季度公司单仓日单量约为317单、379单,离千单规模还有较大一段距离。

且上述两季度,每日优鲜的毛利率仅为7.5%、12.3%,离毛利率25%的假设条件尚远。

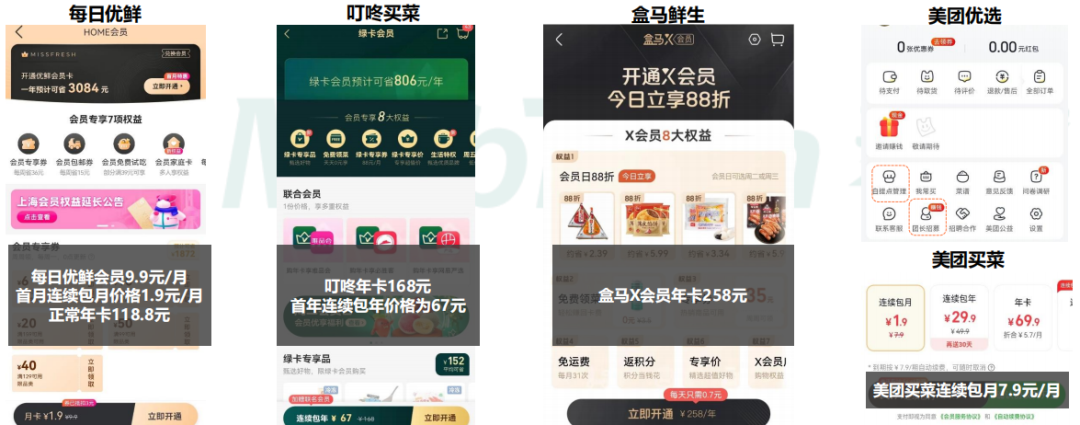

为了提升复购率,叮咚买菜和每日优鲜都希望借助会员的形式“绑定”消费者。在不考虑优惠活动的前提下,叮咚买菜年卡会员售价168元,每日优鲜年卡会员118.8元。

图源:Mob研究院

这些会员显著提升了平台的交易额,2021年一季度,叮咚买菜月均交易会员数为150万人,占月均交易用户数的22%,但贡献了47%的GMV;2019年和2020年月均交易会员消费额分别为407元和478元,高于非会员用户。

不过2021年二季度叮咚买菜会员月均贡献3.4单,这一复购率并不高。同期每日优鲜会员月均仅贡献0.7单,更是低于行业平均水平。

综上,新冠疫情在一定程度上强化了生鲜电商的社会价值,而前置仓离消费者距离近、交付快等特点让它成为消费者日常采买的重要选项之一。但是从市场价值来看,两家前置仓典型上市企业仍处于亏损阶段且股价表现欠佳,烧钱模式或将持续。

目前纯粹依靠资本的力量砸市场,靠补贴吸引消费者,很难带来有足够品牌忠诚度的用户。

无论是每日优鲜布局智慧菜场,还是叮咚买菜“撤店”,其实都是想更加靠近目标客户(一、二线城市的都市白领消费人群),减少无序扩张造成的长期亏损,以回归到盈利的正常商业模式中。

这两家的发展故事,或许能给生鲜电商从业者一点警醒,昔日资本追捧的“明星”也顶不住经年累月的“烧钱”,单靠融资很难支撑长久发展,学会“造血”才是企业穿越周期、抵御风险之道。