【直通IPO(微信:zhitongIPO

)北京】7月8日报道(文/邵延港)

7月8日,国内最大的智慧CRM厂商玄武云正式登陆港股交易。上市首日,玄武云平开6.24港元/股,开盘后波动下降,盘中跌破发行价。上市首日,玄武云收报6.25港元/股,涨0.16%。

据玄武云7月7日公告,玄武云此次全球发售3439.05万股,每股发售价为6.24港元,处在招股区间4.93港元至6.91港元的上游,筹资净额为1.84亿港元。玄武云在公开发售阶段合共接获21588份有效申请,认购总数共计1.45亿股,超额认购41.13倍,成为2022年港股IPO市场首个回拨项目;玄武云在国际发售阶段超额认购1.09倍。

不过有报道称,上市前一日,玄武云经历了暗盘破发,在辉立暗盘交易中收报6.2港元/股,较招股价低0.64%;在耀才暗盘交易市场中收报6.05港元/股,较招股价低3.04%;在富途暗盘交易市场中收报6.17港元/股,较招股价低1.12%。

玄武云成立于2010年11月,在CRM服务行业内已扎根多年,最早做企业通讯服务,如今已是一家综合智慧CRM服务商,客户覆盖快消、金融、科技、媒体、电信及政企等行业。

根据玄武云股权结构,在本次IPO前,玄武云执行董事、董事长兼总裁陈永辉持有19.20%的股份,执行董事、高级副总裁黄仿杰持股12.61%,执行董事、高级副总裁李海荣持股10.49%。

目前,陈永辉、黄仿杰、李海荣三人为一致行动人,按陈永辉的意见一致行动,合计持股约42.2932%,为控股股东。同时,通过员工持股计划平台广州玄东、广州玄西、广州玄南及广州玄北分别控制5.99%、3.42%、2.57%和2.57%股权对应的投票权,合计控制56.84%的投票权。

2015年12月,玄武云挂牌新三板,挂牌期间,玄武云通过定增和股权融资,引入了上海复星、中欧润隆等投资者。

据招股书,2015年8月5日,玄武云与上海复星等投资方订立投资协议,其中,上海复星认购玄武云354.13万元的注册资本,投资额为4960万元。经过玄武云之后的增资,在玄武云上市前,上海复星在玄武云中的持股比例为5.97%,发行后的持股比例为5.61%。以玄武云当前市值测算,复星国际投资玄武云的7年间,持股市值近2亿元。

上市首日,复兴创富联席董事长徐新出席,在长达7年的陪伴中,复兴创富一直都是玄武云第一大机构股东,复兴旗下产业也多是玄武云服务的客户。

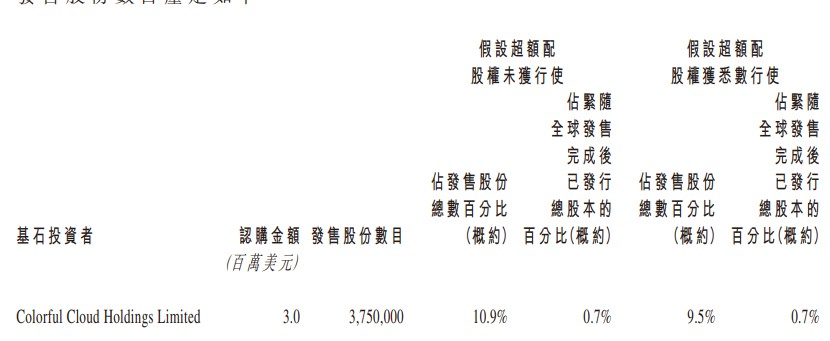

此外玄武云上市前的基石轮投资者诺亚财富旗下方舟信托,在招股结果公布后,以近300万美元认购了375万股股份,占全球发售项下可供认购股份总数的约10.90%。

2019年5月,玄武云从新三板摘牌,不久后便开始了冲刺IPO的征程。

2020年12月,玄武云计划在A股上市,在广东证监局办理了辅导备案登记,辅导机构为华泰联合证券。而据相关报道,玄武云在2021年9月份或之前就已撤回辅导备案。玄武云冲刺A股的计划未能如愿。

2021年8月,玄武云向联交所递交招股书,计划港交所主板上市。而在2022年2月,玄武云还是未能通过上市聆讯,其申请文件已显示为失效。按照规定,拟港交所上市企业可在申请文件失效后的3个月内更新财务信息等材料继续推进IPO。

在第一次冲击港股折戟之后,2022年3月,玄武云再次递交招股书,在原招股书基础上更新了财务等信息。

2022年6月12日,玄武云通过港交所聆讯。随后便开启路演和招股等流程,在26天后正式在港交所交易。

据据弗若斯特沙利文数据,2021年智慧CRM服务市场的TAM(潜在市场总额)已达约718亿元,预计于2026年达到约2,800亿元,年复合增长率为31.3%。

在智慧CRM蓝海中,玄武云也受益于行业规模的增长潮流。2018-2021年间,玄武云实现的营业收入分别为5.19亿元、6.00亿元、7.97亿元、9.92亿元,近四年复合增长率为28.6%。

玄武云招股书显示,在智慧CRM服务行业内,玄武云处于龙头地位。按2021年国内本土智慧CRM服务供应商收入计,玄武云是中国国内最大的智慧CRM服务供应商,市场份额为13.8%,在全球范围内,玄武云为中国智慧CRM服务第二大供应商。

以2021年智慧CRM服务收入来计,玄武云的市场份额为13.8%,而排在第二位的智慧CRM服务商的收入为9.90亿元,与玄武云差距极小,二者的市场份额几乎相同。

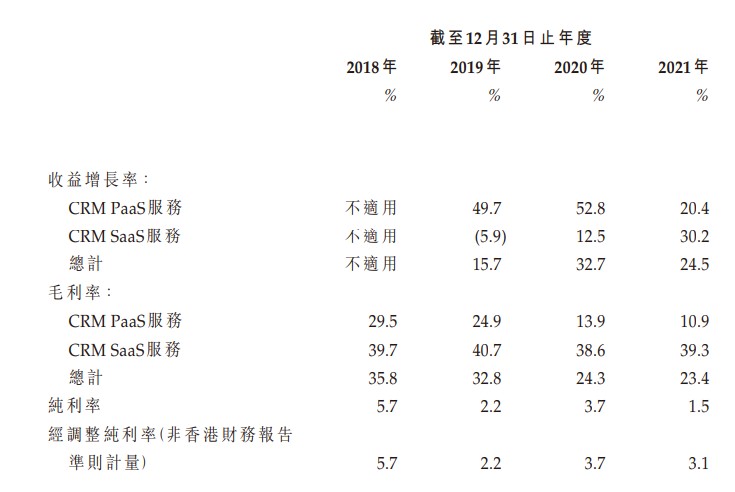

值得注意的是,玄武云虽然在行业深耕十多年,但近年来获得的的回报却并不是特别理想。2018年至2021年,玄武云的年内利润分别为2980万元、1348万元、2931万元、1535万元;2018年至2021年,玄武云的纯利率分别为5.7%、2.2%、3.7%、1.5%。

玄武云业务分为CRM SaaS和CRM PaaS两部分。招股书显示,2018年至2021年,玄武云CRM PaaS产生的销售收入分别为2.01亿元、3.02亿元、4.61亿元、5.55亿元,分别占当期营业收入的38.8%、50.2%、57.8%、55.9%;CRM SaaS产生的销售收入分别为3.17亿元、2.99亿元、3.36亿元、4.37亿元,分别占当期营业收入的61.2%、49.8%、42.2%、44.1%。

从盈利能力来看,2018年至2021年,占收入比重逐渐增长的CRM PaaS服务业务的毛利率从29.5%降至10.9%;CRM SaaS服务业务的毛利率分别为39.7%、40.7%、38.6%、39.3%;玄武云业务的整体毛利率从35.8%降至23.4%。

玄武云毛利率较低的CRM PaaS服务的营收占比加大,CRM PaaS服务的毛利率降低,部分被CRM SaaS服务的毛利率增加所抵销,但更多的是成本的上升,玄武云在招股书中称,主要由于自2019年第四季度起电信网络运营商收取的服务费普遍增加。

招股书显示,2018年至2021年,玄武云自中国三大电信网络运营商产生的销售成本分别为2.59亿元、3.15亿元、4,88亿元、6.10亿元。尤其是玄武云依赖的最大供应商客户,其于截至2021年12月31日止四个年度分别占销售成本的60.2%、59.6%、69.8%、70.3%。

再者便是智慧CRM服务商普遍依赖的大客化战略,玄武云截至2021年12月31日止四个年度的五大客户分别占同期营收的31.8%、28.3%、34.8%及34.2%。这是服务商们降低成本的优势,也是要面临的客户集中度较高的风险。

此外,玄武云在2019年、2020年及2021年的客户留存率分别为73.3%、68.5%及66.6%。就我们的核心客户而言,核心客户留存率在2019年、2020年及2021年分别为95.0%、91.3%及86.1%。

智慧CRM服务行业市场空间巨大,但玄武云在这片蓝海中能航行多远呢?根据玄武云此次募资投入计划,募资额其中的15%将用于改善CRM PaaS技术基础设施并加强在人工智能及数据智能方面的研发能力;40%将用于通过持续创新,增强及扩展CRM SaaS服务;30%将用于提高销售及营销能力的投资;10%将用于寻求战略投资及收购,以扩大和丰富现有的CRM SaaS服务,加强技术和扩大我们的客户群;5%将用作营运资金和一般企业用途。