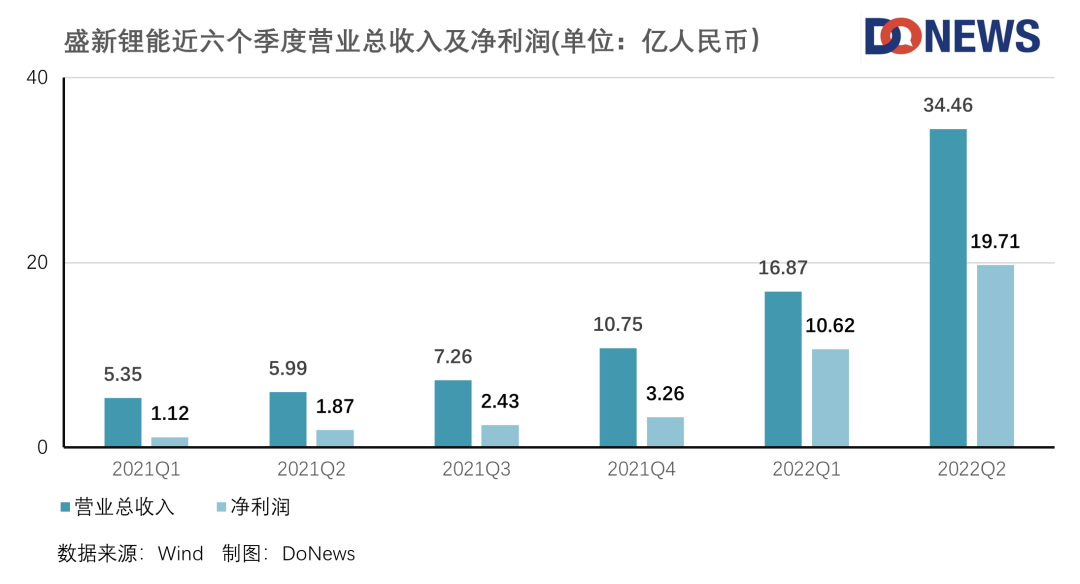

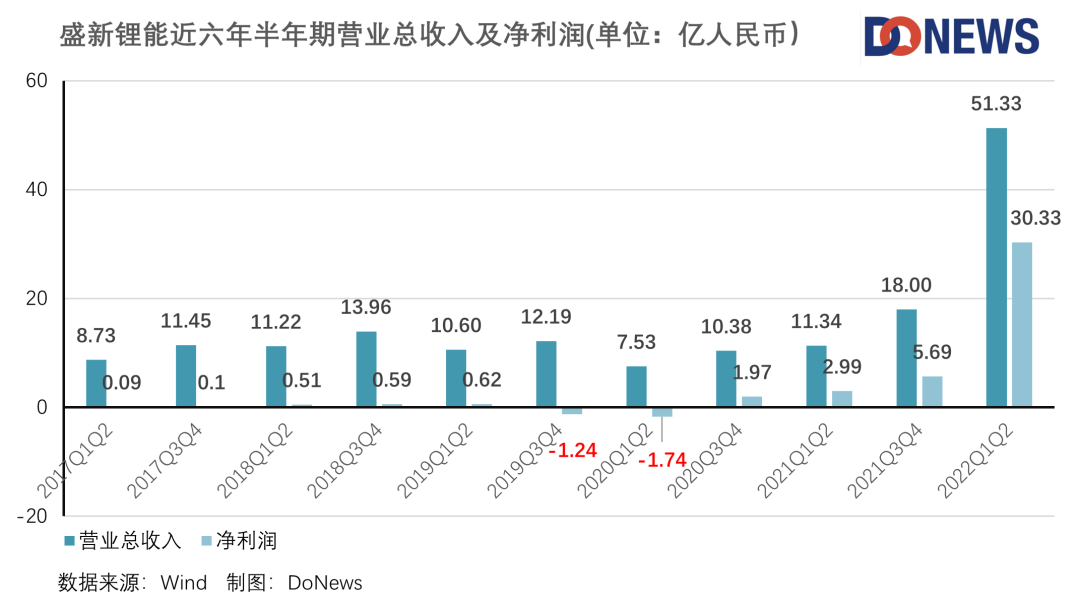

7月27日,盛新锂能发布2022年度中报。据财报数据显示,公司Q2营收为34.46亿元(人民币,下同),净利润为19.71亿元;上半年的总营收为51.33亿元,同比增长325.76%,净利润达30.19亿元,同比增长950.4%。

此前,公司就曾发布公告称,业绩将会大幅提升,并预计上半年净利润将实现26亿元-29亿元,同比增长793.9%-897.04%,但没想到最终的利润竟超出预期的上限,公司总资产目前达到了123.23亿元,较年初增长了68.77%,归属上市公司股东的净资产达到80.89亿元,较年初增长58.21%。

关于营收及利润大幅上涨原因,盛新锂能表示,主要是得益于锂盐产品市场的旺盛需求,公司的销量及价格较去年同期均有所上涨。不过,增长的主要是价格而非销量,财报数据显示,公司上半年的锂盐产品产量为2.04万吨,同比增长了10.48%;销量达到1.85万吨,同比增长4.88%。

受利好消息的影响,公司当天的股价上涨了2.6%。从今年4月27日的低点33.77元至今,公司的股价涨幅已超过70%,目前总市值为491亿元。

盛新锂能股价变化趋势图 图片来源:Wind

盛新锂能表示,未来将把“致力于成为全球锂电新能源材料领先企业”作为战略目标,保持战略定力,积极推动奥伊诺矿山项目的达产和萨比星矿山、印尼盛拓锂盐项目的建设进度,并继续加大锂盐材料领域的投入。

“豪赌”锂矿,一场“完美”的转型

锂矿“小龙头”盛新锂能并非一开始就这么挣钱。

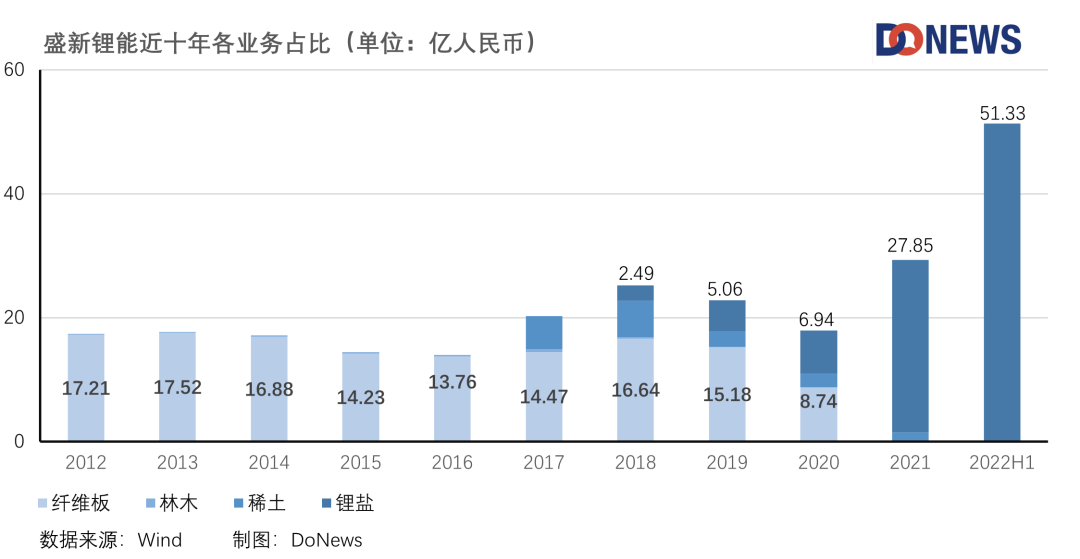

盛新锂能成立于1997年,于2008年在深圳交易所上市,最初公司主营业务只有林木和纤维板,其中林木的收入占比一直很低,公司更倾向于将其生产成纤维板进行出售。2016年,“盛屯集团”对“盛新锂能”公司进行了股权控制,直接持有了其10.28%的股权,再加上通过一致行动人持有的公司股权,共计有23.52%,成为了公司最大股东,而这背后的推动者正是盛屯集团的姚雄杰董事长。

在姚雄杰接手后,公司的业务开始了转型。盛新锂能公司通过增资控股了致远锂业和万弘高新,并将业务延伸至锂盐及稀土等新能源材料领域,由此便打开了锂盐业务和人造板业务并进的发展格局。

但在最开始时,新业务锂盐的红利并未显露出来。财报数据显示,2018年,锂盐业务才开始有营收,此后,营收虽然在不断上涨,但锂盐的毛利率并不高。2018年,锂盐毛利率仅为31.73%,部分是因为锂盐业务的发展需要一定的周期,要先投资后开发,需要经历选矿、投资、开采、加工等多个复杂环节,项目周期也较长,甚至需要长达数年的时间才能完成。

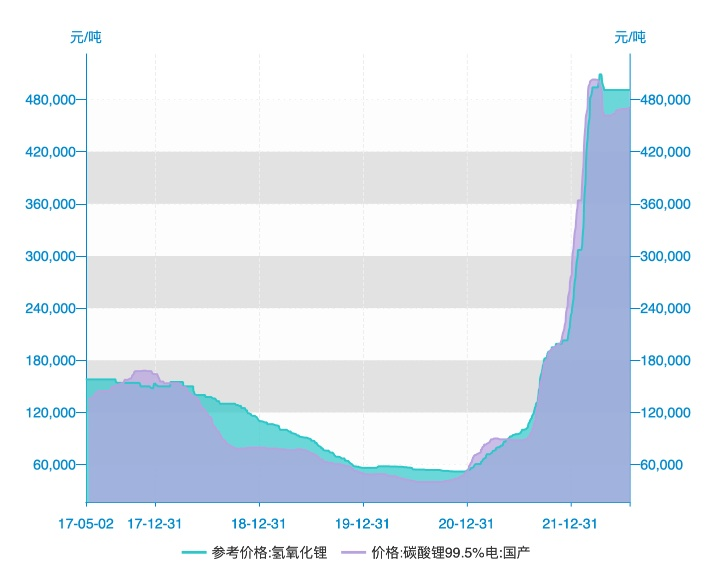

也正是因为这一点,公司错过了锂盐的“市场高价期”。2015年初开始,由于电动车用锂需求的快速增长,碳酸锂价格从近4万元/吨上升至2018年初的15万元/吨,但2018年的盛新锂能才刚刚开始实现锂盐的营利。

锂盐价格变化趋势图 图片来源:Wind

此后,又由于国内加大了对盐湖和锂矿的投产,全球锂盐供给也大幅增加,再叠加疫情下的经济衰退,及国内新能源汽车补贴退坡导致的需求降低,锂盐出现了供大于求的情况,碳酸锂价格也从2018年下半年开始回落到2020年末时的4万元/吨,较2018年初的高点下跌近73%。

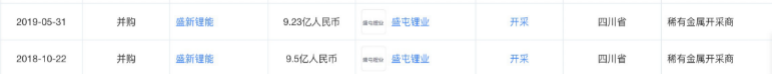

但当时盛新锂能并没有放弃对锂能的“豪赌”。天眼查数据显示,在2018-2019年期间,盛新锂能有过两次近10亿元的投资事件,都是对盛屯锂业进行增资以持有其股份,在第二次投资事件后,便拥有了盛屯锂业100%的股权。因为盛屯锂业持有奥伊诺矿业75%的股权,主要从事锂辉石矿的采选和锂精矿的销售业务,尽管当时并未正式投产。

盛新锂能投资事件统计 图片来源:天眼查

同时,为了优化盈利结构,公司剥离旧业务的动作一直没停。2020年开始逐步剥离一部分的纤维板业务,公司在此次财报中也披露,已对外出售了人造板业务参股公司湖北威利邦和河北威利邦各45%股权;在稀土业务上也是如此,自2021年5月以来,就不断发布声明称,正剥离与稀土相关业务,并表示未来将专注“锂电新能源材料”的发展。

在锂盐业务逐渐成为主营业务的过程中,公司整体的营收额也不断在增长。从2021年开始,新能源汽车的快速发展,助推了碳酸锂及氢氧化锂价格的大幅度上涨,同年,公司利润达到了8.67亿元,同比增长3659.23%。此后,公司在之前的投资基础上,又进一步加大锂盐的相关布局,方式不限于投资、采购、包销等。据财报数据显示,2021年,公司投资活动现金流流出共计55.42亿元,同比增长515.09%,而仅今年上半年,就达到了59.82亿元,超过了2021年全年的投资总额。

财报数据显示,在2017年以前,公司的年营收仅维持在11亿左右,但在2021年时,营收达到近30亿元,此次发布的财报显示,仅在2022年上半年,公司也已实现了50多亿的营业收入。

营收额显示了锂盐业务规模的扩大,净利润也将“豪赌”的胜利展现的淋漓尽致。财报数据显示,2021年之前,公司的净利润几乎维持在亏损边缘,最高盈利也没有超过2亿元,有时甚至直接亏损近2亿元。但在2021年时,净利润实现了近32倍的增长。

至此,公司在业务上已实现了一场完美的“转型”,主营业务被描述为“有色金属冶炼和压延加工业”,主要经营活动为锂矿采选、锂盐、金属锂的生产与销售等,相关产品主要是氢氧化锂、碳酸锂等。

锂盐为啥如此挣钱,未来也会如此吗?

什么是锂盐?

锂”就是“金属锂”,盐指的是这个“金属锂”搭载了一些相关的酸根离子。三大基础锂盐之一的氯化锂,是制备电池负极材料的原料,其余两大锂盐是“碳酸锂”和“氢氧化锂”,是锂电池中最重要的正极材料。

盛新锂能的锂盐业务以氢氧化锂、碳酸锂为主,“碳酸锂”与“磷酸铁锂”电池中的正极材料相关,而氢氧化锂可制备“三元锂电池”材料中的高镍正极材料。近年来,随着新能源汽车及储能产业的发展,锂电池的需求不断提升,制备锂电池所需的相关材料价格也在水涨船高。

新能源汽车方面,据中国汽车工业协会统计分析,2022年1-6月,新能源汽车产销分别完成266.1万辆和260万辆,同比均增长1.2倍。2022年6月,新能源汽车产销再创新高,分别完成59万辆和59.6万辆,同比增长1.3倍,市场占有率达到23.8%。

产销量的持续增长带动了动力电池产量的提升,根据中国汽车动力电池产业创新联盟的统计数据,2022年1-6月,我国动力电池产量累计206.4GWh,同比增长176.4%。其中“磷酸铁锂”电池累计产量123.2GWh,占总产量59.7%,同比增长226.8%;“三元锂电池”累计产量82.9GWh,占总产量40.2%,同比增长125.0%。

储能业务方面,随着光伏发电侧装机量不断上升,电网侧储能需求呈现爆发式增长。据国家能源局数据,上半年光伏新增装机30.88GW,增长137%,风电新增12.94GW,增长19%;GGII数据显示,2021年国内“锂电池储能”总出货量为37.0GWh,同比增长超110.0%,2026年,国内储能电池出货量达330.0GWh,2022-2026年年复合增长率为54.9%。

从装机量上看,未来三年内的锂供给都处于不足的状态。据五矿证券研究所预测,2022年全球锂需求总量约71万吨碳酸锂当量,2025年将增至165万吨碳酸锂当量,年复合增长率超过30%。到2030年,供需缺口超100万吨LCE。

2022上半年,国内“锂产品”市场因此需求“激增”,供不应求导致锂盐价格不断上涨。据wind数据显示,截至2022年6月底,电池级碳酸锂和电池级氢氧化锂的市场价格分别为47.55万元/吨和47.75万元/吨,较年初分别上涨71.35%和123.65%。

锂盐价格大涨,让市场“情绪”不断升温。

影响未来价格的因素之一是锂资源的开发速度。2022年以来,锂矿资源等供给缺口成为锂电产业链企业“最短的短板”,从而引发了行业对锂资源的抢夺大战。像相关的锂电池企业,如宁德时代、亿纬锂能等,或是相关的新能源车企,如比亚迪、特斯拉、丰田、长城汽车等上市公司,都在积极地通过收购、入股等方式获取锂资源。

作为以“锂”为生的盛新锂能,也在加速布局。根据财报统计,公司目前建成的锂盐产能7万吨,在建的锂盐产能6万吨,未来规划的产能在20万吨。国内方面,公司致远锂业2.5万吨碳酸锂、1.5万吨氢氧化锂产能已完全达产;遂宁盛新3万吨氢氧化锂产能已于2022年1月建成投产。海外方面,公司控股孙公司印尼盛拓5万吨氢氧化锂产能与1万吨碳酸锂产能正在建设中,将于2023年建成投产等。

此外,国外最大储量的阿根廷盐湖也正在加速开发,国内的一些盐湖也是如此,未来的锂资源供给量将迎来一定程度的增长。如果行业低估了供给速度,又高估了锂盐需求,就可能迎来价格的下调。

除了供给侧,在需求侧同样存在变化的可能,例如新型电池技术的研发突破等,相关的新型钠离子电池、固态电池、氢燃料等技术都正在加速研发中。钠离子方面,宁德时代发布的第一代钠离子电池的电芯单体能量密度已经达160Wh/kg,能在15分钟内,将电量充至80%。并表示下一代的目标是200Wh/kg,2023年也将实现产业化。

近日,当被问及钠离子电池在明年实现产业化时,是否能有搭载钠离子电池的新能源车时,宁德时代也表示,第一代钠离子电池已可应用于各种交通电动化场景中,包括二轮车,而且在高寒地区具有突出优势,可灵活适配储能领域全场景的应用需求。

除宁德时代外,欣旺达也在钠离子电池及其制备方法等方面拥有多项专利。兴业证券对此表示,目前正值全球大规模储能产业快速发展的时期,随着钠离子能量密度的提升,将有望对磷酸铁锂电池形成部分替代,并应用于低速电动交通工具、家庭储能、电网储能等场景中。

如果钠离子电池成功替代锂电池,应用到各场景中,将会极大地降低对锂资源的需求。