被科沃斯、石头科技打得找不着北,iRobot输在不会打广告?

本文来自微信公众号 “价值研究所”(ID:jiazhiyanjiusuo),作者:Hernanderz,36氪经授权发布。

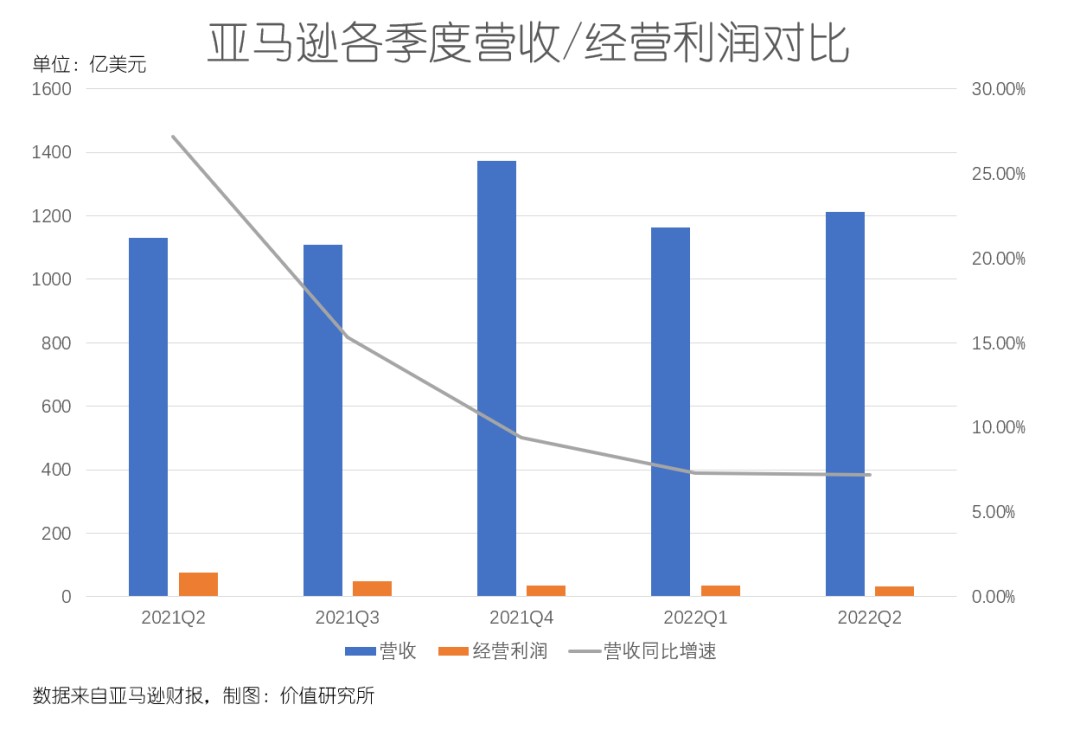

业绩持续承压、营收增速刷新近五年新低的亚马逊,如今正在靠买买买缓解焦虑。

最新消息显示,亚马逊将以17亿美元的价格,约22%的溢价(以消息公开时的市场价为准)收购服务机器人厂商iRobot。这是继7月份以39亿美元收购初级医疗服务提供商One Medical之后,亚马逊近期的又一笔重磅收购。

这桩高溢价收购案的背后,固然离不开那几个老问题:营收增速大跌、净利润跌入负区间、主营业务压力上升……收购在扫地机器人市场占有率极高的iRobot,加码智能家居业务,自然是亚马逊缓解焦虑的一种方式。

然而,被收购的iRobot情况也不太妙:二季度营收、毛利润同比双双大跌,更被媒体爆出将裁员10%的新闻。翻看iRobot的产品矩阵可以发现,最近几年其业务线已经大幅收缩。

各有烦恼的亚马逊和iRobot结合,能不能达到1+1>2的效果?

(图片来自UNsplash)

8月5日,亚马逊宣布将以每股61美元,总价约17亿美元的价格收购服务机器人厂商iRobot。根据媒体报道,在收购完成后iRobot的创始人兼CEO Colin Angle将会留任,截至目前 Colin Angle已经掌管公司32年的时间。

消息传出后,两家公司的股价在盘中纷纷走高,iRobot最终收涨19.1%,盘中更是一度突破60美元大关。不过需要注意的是,即便在上周经历了五连涨,iRobot目前的总市值也不过16.14亿美元,仍低于亚马逊开出的收购价。

所以亚马逊这次,是要做一笔亏本买卖?

要回答这个问题,我们首先要好好了解 iRobot的真实价值。

成立于1990年的iRobot,是全球历史最悠久的家用机器人公司之一,早在2002就推出了第一代扫地机器人Roomba,是业内最早进入扫地机器人赛道的厂商。截至目前,除了经典的Roomba系列之外,iRobot旗下还有拖地机器人Braava系列、空气净化器Aeris系列以及手持吸尘器产品。

作为最早进入扫地机器人行业的老玩家,iRobot先发优势相当明显,多年耕耘下来自然积累了极高的市场份额。 Statista的数据显示,iRobot稳坐美国扫地机器人市场头把交椅,在发达国家的市场份额也长期稳定在50%左右,相当于身后的科沃斯、小米、石头科技份额之和,领先优势巨大。

在三大产品线中,Roomba系列销量及占有率最为突出。在该系列产品上市初期,iRobot就推出了原创的DTC体验模式,通过APP降低用户操作难度,同时加入特定场景清洁模式、私人订制清洁模式和用户在线评论等功能,加强和用户之间的沟通,及时响应用户反馈。

这些在现在看来稀松平常的设计,在当初可是极具创新性,帮助iRobot迅速打响名堂并推高产品销量。而重视用户体验的策略,则极大提高了用户黏性和留存率,帮助巩固了市场份额。

然而,抛开辉煌的历史战绩以及多年积累下来的市场份额,iRobot最近的日子不算太好过。

根据最新公布的二季度财报,iRobot总营收仅为2.55亿美元,同比下降30%,毛利润更是仅有8094.5万,同比大跌41%。在财报公布后不久,根据CNBC的报道,iRobot将进行大幅裁员10%,以控制运营成本。

在价值研究所(ID:jiazhiyanjiusuo)看来,作为领头羊的iRobot业绩虽然遭遇了很大挑战,但并不意味着扫地机器人市场不景气——业绩的滑坡,更多归咎于iRobot自身的战略性错误。

第一个错误,在于过度、过快的扩张。

翻看iRobot的产品矩阵可以发现,最近几年其业务线已经大幅收缩,包括洗地机器人Scooba、泳池清洁机器人Verror、排水沟清洁机器人Looj、商场清扫机器人Dirt Dog等子品牌都已被并入其他业务线或直接砍掉。

而这些砍掉的业务,还留下了很多后遗症。在过去几年疯狂发展副业、开拓新业务线,直接导致iRobot生产、营销及销售成本的上升,且显著拉低了整体毛利率。数据显示,iRobot二季度的现金储备水平出现下滑,资金压力骤增。

第二个错误,则在于没有及早意识到美国市场的下滑趋势,没有加大海外市场开发力度。

iRobot在财报中大方承认北美、欧洲市场的萎缩对其营收造成的影响——这也表明未来发力亚太,特别是中国市场的必要性。财报数据就显示,上一财年该公司在美国市场的销售额同比增幅已下滑至1.3%,增长即将停滞,亚太市场的增速则超过15%。

但对比在美国以及其他发达国家市场,iRobot在中国市场的地位可以说是相当尴尬。面对科沃斯、石头科技等后起之秀,这个老巨头怎么就被打到毫无还手之力?

首先要肯定的是,扫地机器人市场大环境并不差,无论全球还是中国市场。根据Gfk的报告,2021年全球扫地机器人市场规模为53亿美元,同比增长18%,发展势头相当不俗。

不过在市场地位上,确实发生了一些关键变化:数据显示,中国扫地机器人市场的体量在去年首次超过美国成为全球第一,占据着32%的份额。

报告指出,截止2021年底,中国扫地机器人销售规模较2016年接近翻了两倍。除了2020年因疫情影响出现同比下滑之外,过去五年市场规模一直保持20%左右的同步增长。伴随着中国市场的崛起,科沃斯、石头科技、小米、美的等厂商纷纷进入主流舞台。

反倒是作为全球市场领头羊的iRobot,在中国市场的表现一直相当平庸,对比日本、欧洲等海外市场也落后一大截。

根据奥维云网的数据,科沃斯、石头科技、云鲸、小米和追觅科技的占有率排名今年上半年中国扫地机器人市场前五名。报告指出,这五家厂商就挤占了超过八成的市场份额,留给其他品牌的空间相当有限,iRobot的占有率还不足3%。

要问iRobot究竟输在哪里,水土不服是一个关键词。

在价值研究所(ID:jiazhiyanjiusuo)看来,头部厂商的技术、产品性能其实差别并不大。翻看各个社交平台和黑猫投诉平台上的动态,几乎各个品牌都能收到数量不少的投诉。要论性价比,其实iRobot和几家科沃斯、石头科技相比也不算太吃亏。

在电商渠道上,iRobot最畅销的Roomba i7系列产品售价集中在2400元至3500元之间,Braava jet m6系列起售价则在2499元。作为对比,科沃斯虽然有起售价为1399元的DK45扫拖一体机器人,但也有4000元级别的T10 TURBO系列产品。石头科技最畅销的自清洁扫拖机器人G10系列售价在3599-4899元之间,价格区间明显高于其他品牌。

而科沃斯们在国内市场的成功,更多可以归因于另外几个因素:营销以及渠道。

虽然iRobot是全球扫地机器人行业的开创者,但在中国市场科沃斯、石头科技等本土厂商却赢得了先发优势,更早培养了用户心智,并掌握了线上销售渠道的话语权。

早在成立之初,科沃斯就十分重视产品营销。其招股书数据显示,早期研发费用率仅为4%,营销费用则始终高企。上一财年,科沃斯销售费用高达32.37亿元,同比增长107.39%,营收占比是研发投入的整整六倍。

通过铺天盖地的营销宣传,科沃斯为自己贴上了“扫地茅”的标签,自然也牢牢掌控线上销售渠道的流量入口。相比之下,进入中国市场多年,iRobot始终不温不火,营销力度和这些本土品牌相比有云泥之别。

根据奥维云网统计的数据,国内扫地机器人市场仍以线上渠道为主,截止去年年底线上销量占比达到86%,销量同比大幅增长;线上销售均价也同比增长了28.83%。在今年618大促期间,这几家头部厂商的表现就相当瞩目:

科沃斯扫拖机器人蝉联京东、天猫和拼多多三大电商平台的市占率榜首;石头科技则售出了10万台扫地机器人,更有报道称由于预售过于火爆,工厂临时增加了两万台左右的产能;追觅科技虽然销量比不上石头科技和科沃斯,但进步神速,活动期间全网销量同比暴涨900%。

在重营销和渠道的时代,作为外来者的iRobot打不过科沃斯、石头科技们,并不令人意外。不过如今抱上全球头号电商巨头亚马逊的大腿,iRobot在线上渠道的影响力绝对是今非昔比。

当然,从亚马逊的角度考虑,花大价钱拿下iRobot肯定不是来扶贫的。这时候就回到我们一开始提出的问题: iRobot能为亚马逊带来什么?双方的结合能达到什么样的效果?

从亚马逊自身的情况来看,收购iRobot并加码智能家居业务,是缓解主营业务增长焦虑的一种方式。

7月28日,亚马逊2022财年二季度财报出炉后,其股价逆市大涨13%,投资者一片欢腾。但细看之下,亚马逊股价之所以能打出一场翻身仗,一是靠同行的衬托,二是归因于华尔街此前过于悲观的预期—— 实际上,亚马逊Q2营收、净利润等多项数据表现并不亮眼,主营电商、云计算业务正面临极大增长压力。

数据显示,亚马逊二季度实现营收为1212.34亿美元,高于市场预期的1190.9亿美元,但7.2%的同比增速较今年一季度进一步下滑,也是最近5年的最低增速——上一个最低纪录,则是在今年一季度创造的7.3%。历史数据显示,去年二季度至今,亚马逊营收增速持续下滑,颓势已难以避免。

利润端的情况同样不理想。Q2亚马逊净利润和美股摊薄利润分别录得-20.28亿美元和-0.2美元,远逊于去年同期的77.78亿美元和0.76亿美元。除此之外,亚马逊二季度运营利润仅录得33.17亿美元,同样较去年同期的77.02亿美元大幅下滑。

从营收结构来看,北美部门表现基本符合预期,744.3亿美元的净销售额同比增长10%,可惜运营亏损放大至6.27亿美元。更大的问题在于国际部门,该季度净销售额仅为270.65亿美元,同比下滑12%,运营亏损则达到了17.71亿美元,几乎是北美部门的三倍。

为了挽回主营电商业务的颓势,亚马逊也作出了一些尝试,比如试水直播带货,加码线下业务等,可惜结果大多差强人意。

今年年初,亚马逊宣布关闭在美国和英国地区的68家线下实体门店,其中包括20多家书店、30多家四星商店。对比之下,Albertsons、Target等品牌的线下零售业务仍处于增长状态,可见并非零售业大环境不行,而是消费者对亚马逊的商店不买账。

有鉴于此,亚马逊将目光转移到扫地机器人市场,尝试通过硬件业务拓展营收来源,也不失为一种对抗增长焦虑的方法。 不过对于亚马逊来说,iRobot的定位绝不止一家扫地机器人厂商那么简单——它将成为亚马逊智能家居产业链中的重要一环。

亚马逊对智能家居行业的野心肉眼可见,即便前期遭遇不少挫折也没有停止扩张的步伐。从近期的一系列动态来看,其策略也在改变: 从聚焦自研产品和内部孵化子品牌,到疯狂买买买,务求以最短的时间构筑一条完整的智能家居生态链。

iRobot是这个策略的最新代表作,但也只是亚马逊近年来诸多收购案中的一例。

过去几年,亚马逊先后将智能门铃制造商Ring、WiFi公司Eero收入囊中,前者的收购价也达到10亿美元级别,后者则是击败了谷歌抢下的香馍馍。加上原有的智能音箱Echo、语音助手Alexa和去年高调推出的家用机器人品牌Astro,亚马逊的智能家居产品库已经初具规模,也完全具备打造智能生态链的基础。

事实上,在收购Eero、推出Astro这些动作背后,亚马逊为打造智能生态链已经作出了许多尝试。

比如售价高达1450美元的Astoro,就内置了Alexa数字语音系统,可以在屋内巡视,提供远程监控服务,并通过AI传感技术绘制家居地图。为智能音箱加入WiFi功能、给WiFi路由器智嵌入能语音系统,则是Echo和Eero身上进行的一次开创性试验。

iRobot当前是靠扫地机器人赚钱,但加入亚马逊后,它的定位肯定不再是一家扫地机器人厂商那么简单—— 亚马逊想做的是打通智能语音系统、智能音箱、智能扫地机器人、智能门铃和智能巡护机器人等产品的壁垒,构筑一个完整的智能家居生态。

在今年7月份,亚马逊宣布和IoT开发服务商涂鸦智能达成战略合作,共同开发行业统一连接协议Matter的简化版系统。亚马逊的高层在Alexa Live开发者大会上直言,和涂鸦智能的合作有助于提升用户体验,并简化操作流程。

在价值研究所(ID:jiazhiyanjiusuo)看来,智能家居单品销量、渗透率和用户满意度的上升空间虽然不小,但商业价值肯定不如全屋智能和统一的智能家居生态链。亚马逊式的生态链打造方式,如无意外将会成为行业未来主流。

在《长期主义》一书谈论亚马逊的成功经验和经营原则时,贝索斯反复强调一个观点:

“一切都围绕长期价值展开,我们的投资、决策要基于 长期市场领导地位进行考虑,而不是像华尔街一样只看短期盈利。”

在主导全食超市连锁店等不被看好的收购案时,贝索斯始终坚持这个原则。作为贝索斯接班人的现任CEO安迪·加西,或许也正遵循着同样的原则处理iRobot的收购。

事实上,坚持只考虑长期价值的亚马逊,拿出过许多代表着,更成为了许多行业的开创者——比如始于2003年云计算业务,即后来统治市场AWS。而如今押宝的智能家居行业,当然也满足亚马逊市场潜力足够高、市场需求足够多、创新空间足够大的三大要求。

也许亚马逊的智能家居业务短时间内不会有太大突破,但其投入力度不需要怀疑,我们也可以报以更多耐心。