【直通IPO(微信:zhitongIPO

)北京】8月16日报道(文/邵延港)

近期,正处在科创板问询阶段的珠海智融科技股份有限公司(以下简称“智融科技”),被已上市4个月的另一家芯片企业英集芯起诉侵权。

据了解,智融科技主营业务为专注于电源管理芯片领域的数模混合芯片设计企业,主营业务为电源管理芯片的研发、设计和销售。2022年4月15日,珠海智融向科创板提交IPO申请,拟募资4.51亿元,7月13日,完成第一轮问询。

在智融科技的第一轮问询中,科创板发审委提出了18个问题,此时被友商起诉侵权,为智融科技的IPO之路增添了一丝不确定性。

据悉,8月3日晚间,英集芯发布公告称,其已就与智融科技、郑森杰之间的集成电路布图设计专有权纠纷,向广东省深圳市中级人民法院提起诉讼,并于2022年8月2日收到法院送达的《受理案件通知书》。

根据公告,智融科技销售的产品SW6208芯片,涉嫌侵犯英集芯告登记号为BS.175531811,名为“IP5328”的集成电路布图设计专有权的芯片产品。故英集芯起诉要求智融科技和郑森杰停止制作和销售相关涉诉产品,并要求二者赔偿经济损失3300万元。

智融科技招股书显示,此次涉诉的SW6208芯片产品,为智融科技经过近两年的自主研发,于2019年推出的国内首款量产的应用于移动电源并支持华为SCP超级快充协议的锂电池快充放管理芯片。

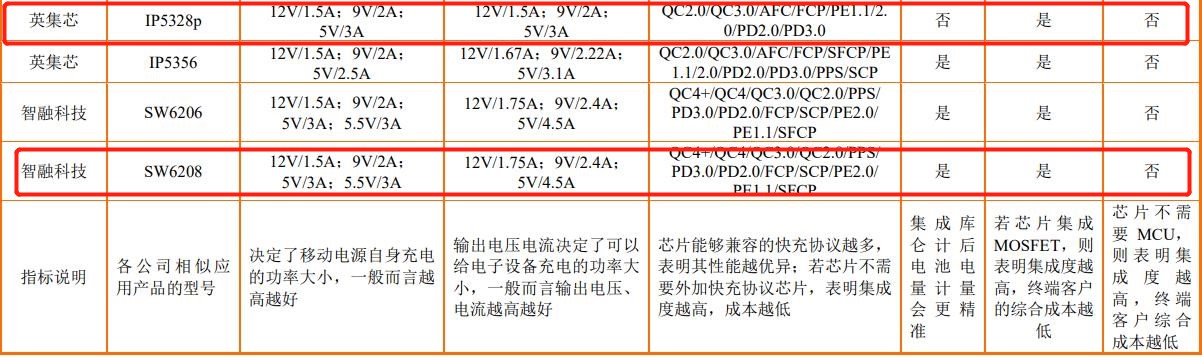

智融科技在招股书中曾拿SW6208与同行业可比公司相关产品的技术指标进行对比,其中包括英集芯的IP5328p芯片产品。

值得注意的是,英集芯此次维权的IP5328产品也曾涉及专利纠纷。据英集芯招股书,集成电路设计公司昆山易能微电子的董事长吴钰淳,于2019年起诉英集芯侵犯发明专利,但在案件审理过程中,英集芯向国家知识产权局申请吴钰淳的相关发明专利无效,英集芯产品的技术方案使用的是现有技术,不存在侵犯相关知识产权的情形。但吴钰淳不服判决,仍在上诉。

而据天眼查信息,智融科技也曾被吴钰淳起诉侵犯发明专利权,该案件已于2021年6月24日在广东省深圳市中级人民法院开庭。目前该案件已经过民事一审判决,但尚未结案。

对于英集芯来说,相关产品IP5328已停止生产,招股书显示,2019 年1月后,英集芯已不再采购对应晶圆,仅销售当前的少量库存产品。

对于智融科技,SW6208是其研发的第三代锂电池快充放管理芯片,前期在此有大量投入,是智融科技的代表性和收入占比较高的产品类型。智融科技官网介绍,SW6208号芯片是一款高集成度的多协议双向快充移动电源专用多合一芯片,支持A+A+B+C+L口任意口快充。其集成了5A高效率开关充电,22.5W高效同步升压输出,PPS/PD/QC/AFC/FCP/SCP/PE/SFCP等多种快充协议,电量计量,数码管/LED灯显示以及相应的控制管理逻辑。

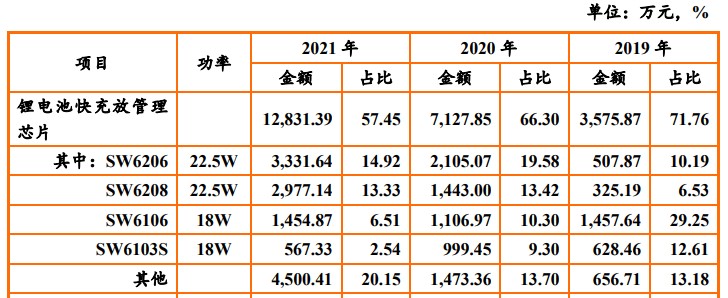

据智融科技首轮问询函,2021年,来自SW6208芯片产品的营收为2977.14万元,营收占比为13.33%,在智融科技所有产品的收入中排在第三位,仅次于同类型的SW6206和快充协议芯片SW2303。

智融科技此次涉诉的产品是友商已经停产的芯片产品,若持续产生纠纷,不仅会影响智融科技的IPO进程,对其产品收入也会有较大影响。

2014年10月,长期从事芯片设计行业并具有专业技术的李鑫、邓琴、熊富贵、闵紫辰和谢景东等人,因没有创业经验,基于对创业不确定性的顾虑,为避免创业失败对个人职业发展或继续创业造成负面影响,决定由亲属代为持有股权。

据悉,李鑫、邓琴、闵紫辰曾在全志科技及炬力集成等公司工作,梁源超曾在全志科技工作,李进曾在辉芒微电子(深圳)有限公司工作。上述人员为智融科技的主要技术团队成员的核心技术人员。基于此情形,科创板发审委对此进行问询,要求智融科技是说明核心技术来源。

据问询函,智融科技称其业务产品和上下游产业链与全志科技和炬力集成等公司存在差别,并且核心技术人员此前从事的工作、研发内容及成果,与现在的工作、研发内容及研发成果差异较大,在智融科技任职期间不存在利用其之前的职务成果的情形。

成立智融科技后,核心团队依靠积累的行业经验和技术能力,将智融科技的研发方向定在电源管理芯片领域,终端客户包括共享充电、移动电源、氮化镓充电器、智能家居、电动工具、智能手机品牌和制造商、智能插排、以及电商自有品牌亚马逊、沃尔玛、网易严选和京东京造等。

据招股书,2019年至2021年,智融科技的营业收入分别为5207.06万元、1.12亿元、2.26亿元,营收符合增长率为111.71%;归母净利润分别为1073.63万元、2723.83万元、7081.26万元。2019年至2021年,智融科技的研发投入分别为919.56万元、1882.15万元和2995.69万元,占营业收入的比例分别为17.66%、16.80%和13.25%。

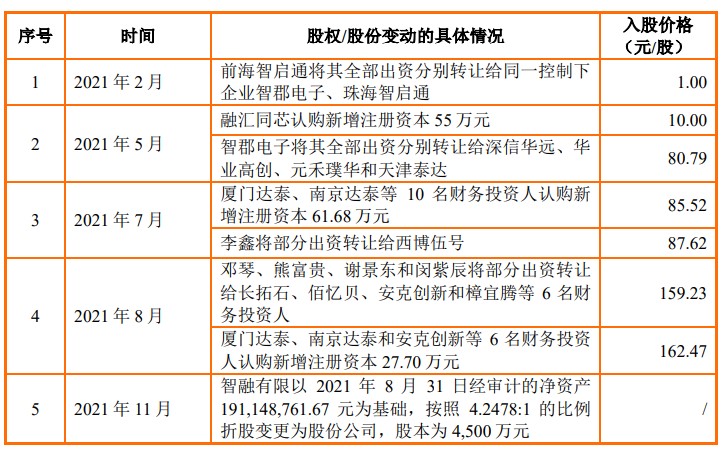

2019年至2021年,得益于下游行业对芯片的大量需求,以及国产替代环境下资本对芯片产业的投资热情,智融科技的估值在不断上涨。招股书显示,2019年至2021年,智融科技进行了多次股权转让和增资。在2021年5月之后的股权转让和增资中,其估值在短期内增长了1倍多。

根据股东变化情况表,在2021年5月,智融科技原股东智郡电子,将其原来所持的5%的股份,以80.79 元/股的价格,分别转让给深信华远、华业高创、元禾璞华和天津泰达,转让价款为4500万元。2021年7月,智融科技新增注册资本61.68万元,由厦门达泰、南京达泰等10名财务投资人认购,认购价格为85.52元/股。同时李鑫以87.62元/股的价格,将部分出资额转让给西博五号,获得2000万元转让款。

2021年8月,邓琴、熊富贵、闵紫辰和谢景东等其他创始股东也对外转让股权,引入长拓石、安克创新、樟宜腾等6名财务投资人,转让价格为159.23元/股,分别获得股权转让款1875万元、500万元、500万元和500万元。同月,厦门达泰、南京达泰、安克创新等6名投资人,认购价为162.47元/股。

2021年5月至8月,智融科技在几番股权转让和增资中,其股权价格大幅提升,估值从9亿元升至20亿元。智融科技在第一轮审核问询函的回复中称,估值大幅提升是与投资者共同协商产生的一致意见,此外2021 年,受二级市场芯片设计类上市公司估值普遍大幅上涨影响,智融科技在2021年已做出上市规划。基于内外因素的影响,智融科技认为估值上升具有合理性。