在金山云启动美国香港两地“双重主要上市”的重要时刻,关键人物CEO王育林却突然离职了。

王育林在2012年金山云创立之初就加入其中,一路见证了金山云的发展与辉煌时刻,只是如今在巨头打压下,金山云一步步丢失了市场份额。

金山云的处境并不是个例,这几年优刻得、青云等国内中小云厂商的市场份额正被一步步压缩,如今在公有云市场上中小云厂商已经沦为了“others”。

除了市场份额不断下降外,如今中小云厂商也在丢失大客户。

今年以来,字节跳动与快手都加快了在云计算领域的布局,并推出了各自的云计算平台,而它们原本都是金山云、优刻得等中小云厂商的大客户。

据金山云财报显示,2020年字节跳动一度为其带来了28%的营收,但现在这些大客户转眼成为了强劲的对手。

巨头包围之下,中小云厂商也一直在寻找突围方向。

金山云选择押注了行业云服务,一方面是可以避开了巨头集中的公有云市场,另外行业云对资本支出较低,这能够减轻不少成本压力;优刻得则通过组合产品切入到了传统电子政务等领域;青云则选择攻入私有云市场。

只是,如今互联网领域没有了增量,巨头们也开始挖掘传统领域的客户。今年,阿里云与腾讯云都挖来了在传统领域有经验的高管,势必要在传统领域占得一席之地,中小云厂商的日子将更难过了。

在市场份额连年下降、客户要求不断增加、投入要持续的环境下,中小云厂商们还能撑多久?

当客户变对手,中小云厂商加速亏损

中小云厂商们或许早已预料客户可能会变成对手,只是他们没想到这一天到来得如此之快。

2020年,金山云迎来了自己的营收支柱——字节跳动。招股书显示,2020年字节跳动为金山云带来了28%的营收,成为当之无愧的第一大客户。但字节跳动成为金山云“金主”的同时,也同步上线了火山引擎平台,宣布进军云计算领域。

此时的金山云,还没有意识到问题的严重性,反而还与火山引擎开展了合作。在2021年第二季度公开业绩交流会上,金山云宣布与火山引擎签署合作协议,将整合IaaS产品,与火山引擎的PaaS和SaaS一起为企业数字化提供服务。

字节跳动很快抛弃了金山云。2021年末,字节跳动副总裁杨震原曾透露,字节跳动国内95%业务都运行在自建云服务上,抖音、头条、懂车帝等业务均是火山引擎云的大客户。

随着字节跳动陆续启用自己的云服务,其使用金山云的服务相应减少。据金山云历年财报显示,从2020年到2022年Q1,第一大客户占总营收比例为28.1%、21.9%及17.9%,呈现明显下滑趋势。

失去字节跳动这一大客户后,金山云的营收增速骤然下降。据金山云2022财年第一季度财报显示,该季度营收21.74亿元人民币,同比增长为19.9%,而在2021年第四季度金山云同比营收增速还保持约38%。最新季度的亏损额还同比扩大45%,可见字节跳动对其影响之大。

“我们的大部分收入来自有限数量的客户,而一名或多名优质客户的流失或其使用量大幅减少将导致我们的收入减少,并可能损害我们的业务。”金山云意识到了失去字节跳动的代价。

但其实即使有字节跳动这个金主,金山云的日子也不好过。

金山云招股书显示,2019年到2021年,金山云净亏损分别为11.11亿元、9.62亿元、15.92亿元,近三年的净亏损达到36.65亿元。毛利率分别为0.4%、5.6%以及4.1%,实属惨淡。

与金山云有相同遭遇的还有另一家独立云计算厂商UCloud优刻得。同样是在2020年,优刻得在财报中表示服务了字节跳动、快手、B站等互联网KA客户。

但如今,字节跳动正在不断加码云计算,快手也在近期发布了视频云品牌StreamLake,正式进军B端业务领域。优刻得的两大客户,终究成为了两大对手。

优刻得的业绩转折点也发生在2020年。

据财报显示,2018、2019年,优刻得营收分别为11.87亿元、15.15亿元,归母净利润为0.77亿元、0.21亿元。虽然净利润少得可怜,但至少还是盈利的。

从2020年开始,优刻得的营收虽然不断上涨,2020年和2021年营收分别为24.55亿元和29.01亿元,但归母净利润由盈转亏,分别为-3.43亿元和-6.33亿元。

亏损,也是中小云厂商的集体困境。

除了金山云和优刻得,“中国混合云第一股”青云科技也是连续5年亏损。从2017年到2021年,其归母净利润分别为-9647.78万元、-1.49亿元、-1.90亿元、-1.63亿元、-2.83亿元,呈逐年扩大趋势。

青云科技的财务状况或许还要更差一些。2021年其营收为4.238亿元,相比2020年下降了0.048亿元,出现营收和净利润双双下降的情况。这一不利情况也延续到了2022年一季度,该季度其营收为7963万元,同比下降9.01%,亏损7211万元,同比扩大17.22%。

如今,中小云厂商还未走出亏损困境,曾经服务的大客户就已经成为了竞争对手,今后生存状况注定更为艰辛。

巨头包围下,还有新的活路吗?

在巨头们包围之下,中小云厂商的市场份额正被逐步吞食。

据IDC数据显示,2017年上半年,金山云在中国公有云IaaS中占有约6.5%的市场份额,位列第三,仅次于阿里云和腾讯云。

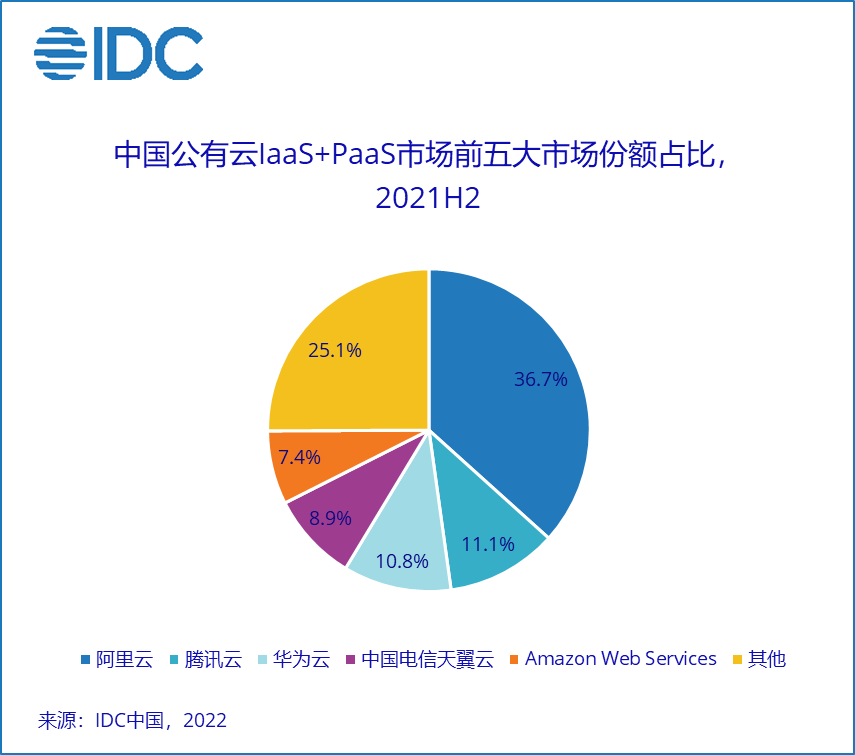

到了2021年,据IDC发布的《中国公有云服务市场(2021下半年)跟踪》报告显示,2021年下半年中国公有云服务市场份额前五分别为阿里云、腾讯云、华为云、中国电信天翼云和亚马逊的AWS,金山云已经被归为“others”。

中国公有云laaS+PaaS市场前五大市场份额占比,图源IDC

市场份额连年下降的还有优刻得。据IDC统计,从2015到2018年,优刻得市场份额分别为4.9%、4.6%、4.3%、3.4%,市场排位从第6位一路下滑至第8位。如今,同样被各大数据机构归为“others”。

中小云厂商不是没有抵抗过巨头们的蚕食。

2017年,阿里云宣布CDN(内容分发网络)整体降价25%,腾讯云CDN最高降价47%。金山云选择跟进降价换取市场份额,DN价格下降50%、云数据库Redis价格下降60%、云服务器价格下降30%、对象存储产品下降10%。

但金山云与巨头死磕,换来的是更大的亏损。2018年,金山云亏损扩大到10.06亿元,相比上一年扩大2.92亿元。

优刻得也曾选择用降价换市场份额,但2019年其对公有云产品单价进行下调后,其毛利率直接大幅下降10.44%,并在此后数年持续下滑,到了2021年毛利率仅有3.36%,而在2018年毛利率为39.48%。

中小云厂商选择跟进的降价策略,进一步挤压了生存空间,这自然不是长久之计。为了活下去,中小云厂商早已选择曲线自救,转向服务渗透率较低的传统行业,或是与巨头们存在竞争关系的行业。

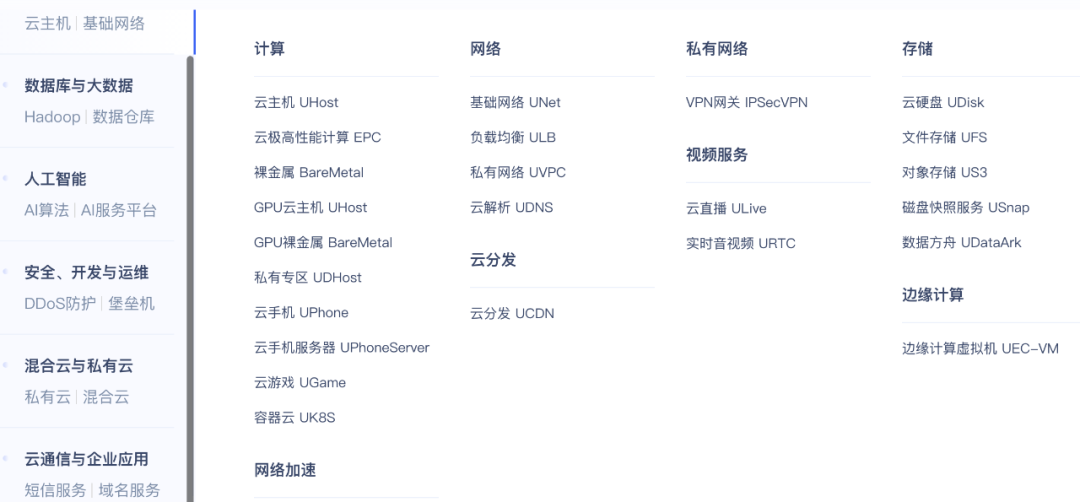

2019年,优刻得定下了拓展多元化产品的经营策略,并结合云计算、大数据和人工智能三种技术,推出了多款综合类产品。据优刻得官网显示,其产品数据达到70多种。

优刻得产品列表,图源优刻得官网

此外,优刻得也在通过数据可信流通平台安全屋、轻量级私有云解决方案UCloudStack等组合产品,切入到难啃的传统电子政务领域。目前已打造了厦门大数据开放平台、北京政务云、上海普惠金融平台、中国人工智能大赛等项目。

传统教育领域也是优刻得的进军方向。2020年,优刻得成为首批入选上海教育云网融合的合作服务商,将参与上海教育云网融合工程建设,为上海教育城域网接入的各单位提供云服务。

优刻得被迫放弃容易赚钱的互联网客户,转而服务难啃的传统客户这一策略本身没错。但优刻得的动作还不够快,没能啃下更多的传统领域客户,为自己建立坚固的护城河。

今年以来,阿里云、腾讯云均引入了服务传统行业多年的新高管,目的就是拓展更多传统领域的客户。这意味着,在传统领域优刻得也将碰上巨头们,这无疑是个坏消息。

与优刻得的选择类似,金山云也将主要发力方向从原本的“公有云+企业云”,转为了“公有云+行业云”,试图切入不同行业获得更多营收。

当前,金山云主要为游戏、视频、金融等领域,为这些领域客户提供大规模、高度稳定和高性能的企业级产品和解决方案,客户有B站、爱奇艺、巨人网络等。

金山云客户,图源金山云官网

但金山云倚重的行业,也并不安全。在游戏领域,腾讯云有着得天独厚的优势,其配合腾讯旗下的文娱、游戏等丰富的游戏生态资源,正在通过游戏云服务平台获取更多客户。

在视频领域,字节跳动、快手等新对手,首先切入的就是自身熟悉的音视频领域,金山云也没有明显优势。

不同于金山云、优刻得在公有云、行业云领域厮杀,青云选择了主攻私有云市场,用一款超融合产品为企业云服务搭建提供所需的计算虚拟化、软件定义存储、数据库等功能。

在这一细分市场,青云主要面对的是华为、新华三、曙光、浪潮等传统企业,直接避开了互联网巨头。

据IDC 发布《中国软件定义存储(SDS)及超融合存储(HCI)系统市场季度跟踪报告,2021Q4》显示,青云块存储 QingStor NeonSAN 第四季度整体市场排名跻身前四。在2021年全年中,NeonSAN 和超融合整体市场排名分列第六和第八。

在巨头们包围之下,中小云厂商们正在寻找各种出路,只是新出路也有可能变成巨头下一个入侵的领域,中小云厂商们的安全感并不长久。

投入还要继续,中小厂商还能撑多久?

当价格无法吸引客户时,巨头们的可怕之处在于可以通过其他资源换取订单。

据雷峰网报道,一位金山云前高管表示,“阿里、腾讯、华为拿政企客户的订单,往往不是单独的卖云,而是与地区搞共建,投100亿给一个地方搞产业中心、智慧园区、智慧城市,然后把云计算捆绑在里面,用10年甚至20年的时间慢慢地往回收成本。”

除了与地方投资共建智慧园区等,阿里、腾讯还在有微信支付、支付宝的地区,免去或降低地方上各个机构支付通道的通道费,以此交换地方对云计算的投入。

巨头们拥有丰富的资源和资金,中小云厂商很难与之抗衡。

在此之下,中小云厂商只能不断提高研发成本,在核心产品上领先其他巨头,才有可能获得订单。

优刻得这些年一直在不断推出新产品,如2020年推出的新一代快杰云主机系列,2021年针对政企客户对私有云信创方面的需求推出的UCloudStack 信创版,这是业务首批落地的信创云平台。

此外,优刻得投资的内蒙古乌兰察布数据中心、上海市青浦数据中心也在建设中。这些大型数据中心是“混合云”战略的重要组成部分,将满足大客户规模化、定制化的混合云需求。

这些年,优刻得的研发投入也在不断增加。据优刻得历年财报显示,从2019年到2021年,其研发投入占营收比例分布在12.41%、10%、11.23%,2022年一季度进一步增加到16.36%。

金山云也同样在快速迭代产品,如100G云服务器X6N,增强了网络性能;星河云服务器兼具性能和价格双重优势,为用户提供高效云端算力的同时,也大幅节省了用户IT支出。

此外,金山云首个大型自建数据中心金山云(天津)逸仙园云计算数据中心项目一期已经建设完成并投入运营,并且其还参与了十个国家数据中心集群之一的甘肃庆阳数据中心集群建设,并在粤港澳大湾区和长三角地区进行相关项目的布局。

这同样是一笔不小的开销。据金山云历年财报显示,从2019年到2021年,其研发投入分别为5.95%、7.75%、10.44%,研发占营收比例保持在12%左右。

看得出来,中小云厂商已经在努力加快产品研发的速度以及建立更多的壁垒,但这些投入对巨头来说根本不值一提。

例如,去年优刻得通过定增募资近20亿元,这些资金用于青浦数据中心项目和补充流动资金。20亿的投资对优刻得等中小云厂商已经是一笔大投资,但对阿里云等巨头来说,这些资金还不够2021财年一年的亏损。

而且经过这些年的竞争之后,国内云计算厂商的毛利率普遍低得可怜,中小云厂商难以赚取更多利润来抗衡巨头。

在此之下,中小云厂商也不得不涉足其他领域赚钱。今年3月,优刻得就举办了AI新品发布会,并首次推出AI合作伙伴开放平台,试图从AI领域赚钱撑下去。

青云科技则在布局元宇宙。2021年,青云科技董秘曾对投资者回复:“云计算是元宇宙的基础设施,元宇宙的六大支撑技术中包括网络及运算技术和物联网技术,这两项均是公司的重要战略方向和优势领域。”

AI与元宇宙领域的竞争,并不比云计算小,且也是高投入难盈利的赛道,但中小云厂商们也只能努力尝试,毕竟要想方设法撑下去,才有机会谈未来。