下半年最为关键

编者按:本文来自微信公众号光子星球(ID:TMTweb),作者:吴先之,编辑:王 潘,创业邦经授权转载。

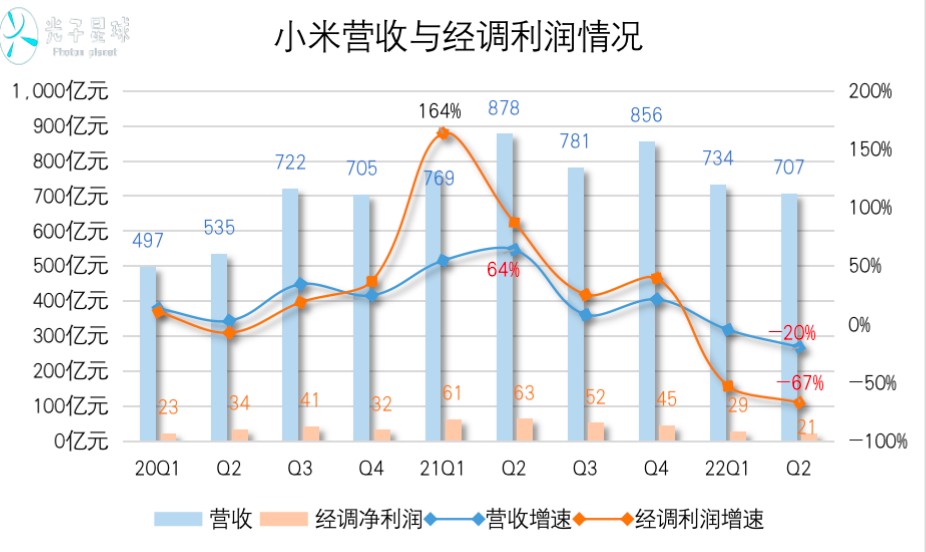

8月19日,小米披露2022年第二季度与半年报,数据显示,Q2小米实现营收702亿元,同比下滑20%,经调净利润21亿元,同比降低67%。

虽然当下国内手机厂商都处于“高端化”叙事之中,但事实上前六个季度,像小米12 Ultra这种指向高端市场的机型并不多。直到7月4日与8月11日,小米才密集发布了多款重磅新机。用“上半年卢伟冰,下半年靠雷军”来概括小米的2022年尤为恰当。

下半年的情况集中反映在Q3、Q4,权且不论。单看上半年新机型,就能看到两个非常明显的特征,一个是拓展细分市场,例如主打女性市场的小米Civi1S与Civi2系列。另一个是为了下沉推出多款3000元以下机型,例如Redmi K40S与K50系列。

针对上述原因,小米的高端化进程看三季度手机ASP(平均售价),而Q2下沉和主攻细分市场。一个比较好听的说法叫积攒用户势能进一步拓展小米用户,为高端积累潜在用户,实际上有些不得已。此外,用户增长理论上能够拉动IoT与互联网消费两个板块增长。

因此,小米第二季度报表的核心数据需要考察两个重要指标:MIUI与小爱同学新增用户、IoT与互联网服务增长情况。

用智能机销量评价厂商竞争力虽然简单粗暴,可对于“上半年卢伟冰”而言,却非常适用。

今年国内手机市场并不景气,根据IDC公布的数据来看,今年二季度各厂商出货量仅有荣耀、苹果增长,米OV皆有不同程度下滑。在这种情况下,小米为了对冲压力,采取了以价换量的策略。

寒冬中以“性价比”获取新增用户,春来时以“高端化”烹分余利。

上半年,电子消费在六月迎来一个小高峰,所以京东618榜单极具参考价值。前十榜单中,Redmi共有五款以及一款小米12上榜。其中Redmi 10A与Redmi K50系列是3月发布的新机型,在二季度集中放量并不让人意外。

倒是2020年发布的Redmi 9A(千元以下)登上销量榜的第二位,略显意外。该机型在多个平台被打上“智能老年机”的标签,是否意味着老年人会成为下一批“米粉”?

Redmi K50与小米12是折价换量的典型代表,相较发行价,由于618促销,分别回落了380元与1000元,价格区间处于2000-3000元附近,这被视为国产手机品牌价格密集成交区。

反观苹果,由于天猫和京东两大平台推出了力度较大的补贴政策,直接把iPhone 13(128G)的价格降到4799元,让荣米OV高端产品苦不堪言,只得自掏腰包降价。

去年苹果大打“性价比”牌,增加了国产手机品牌高端化的难度,因而在618这个关键时间,小米知难而退,未尝不是坏事。

“上半年卢伟冰”的策略直接拉低了整体ASP,本季度小米手机ASP为1082元,同比回落3%,环比回落9%。高端化不是一蹴而就的事情,只是iPhone 14问世后,iPhone 13的性价比优势或将进一步挤压国产机为数不多的高端市场。

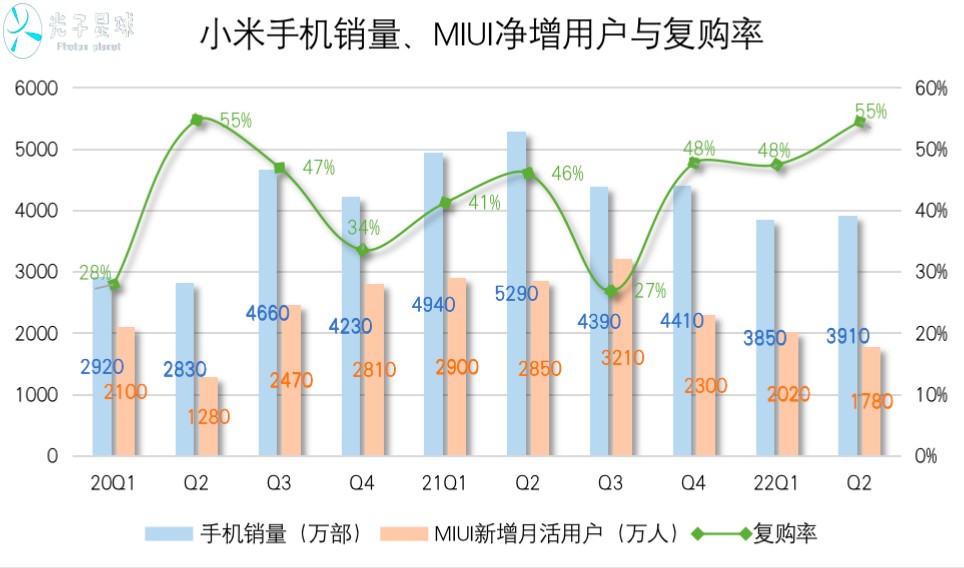

不过,小米降价也无法止住下行压力。截至今年6月30日,小米上半年智能机全球销量为7760万部,同比下滑24%。其中Q2手机销量为3910万部,同比下滑26%。虽然二季度同比下滑,不过环比略有回升。

需指出,二季度销量很大一部分由米粉贡献。本季度MIUI用户规模达到5.47亿人,同比增长17%,净增数为1780万。而复购率为55%,逼近近年新高,相比上个季度的48%有明显提升。这表明,二季度借着促销重打“性价比”牌后,米粉复购意愿明显增强。

考虑到小米上半年及时调整策略,推出面向细分市场的新机,其目的在于开拓用户、稳住销量,照理来说是会导致复购率下滑才对,可是却唤起了米粉的购买意愿。由于未能成功拓展新用户,宏观因素的影响让小米处于较为艰难的境地。

据北京一家苹果官方店销售透露,iPhone 14开售后,预计前代将调降800元,如果平台补贴,极有可能把价格压低到5000元以下。彼时,国产品牌可能只有寄希望于折叠屏手机力挽狂澜了。

8月11日夜,小米发布了新款折叠屏手机MIX Fold2,将起售价格直接拉抬到了9000元,这意味着小米将直面下个月即将问世的iPhone 14Pro。

按照小米所宣称的商业模式看,MIUI用户可以被转化为复购人群,也可以扩散到IoT与互联网服务,从而带动整体营收增长。

所以理想情况下,老用户的复购和其他消费是拉动小米增长的两架马车。

从过去14个季度的情况看,MIUI用户人均手机、IoT、互联网增值服务消费呈震荡走低的态势,截至今年Q2,依次为77.3元、36.2元、12.8元,人均消费总值为126.3元,为近年新低。此外,MIUI用户增速也首次跌破20%。

造成整体人均消费走低的原因有二,一个是小米上半年的侧重点,本就是在缺乏旗舰机的情况下,以性价比产品拓展MIUI用户,新增用户高位增长,不过也拉低了人均消费。

另一个原因是消费电子整体处于下行状态下,高客单产品需求疲软,而且似乎MIUI用户并没有如预期那般,产生非手机产品的消费。

以客单价较高的电视为例,无论市场调研机构TrendForce集邦咨询发布的Q2全球电视出货量报告,还是奥维云网发布的2022国内彩电市场半年报,两家报告无一例外都指出国内市场呈收缩态势。

自从2013年推出第一款电视,小米电视一直是拉动IoT产品的绝对主力,前年疫情爆发时曾经历了一段低谷(2020Q4-2021Q3),直到去年第四季度,才止住长达一年的下滑,触底回升。截至今年Q2,小米智能电视销量为260万台,逆势增长4%,财报中提到,受益于规模效应带来的成本优势和核心零部件价格下滑,毛利率提升明显。

需要指出,2020-2021年是小米电视新品集中发布的两年,从低到高形成了价格层次分明的系列,如Redmi X55、小米电视6、小米电视大师版、透明电视等。整体策略与手机类似,RedmiA系列、小米EA系列主打3000元以下市场,小米电视ES Pro、大师系列、透明电视则不断上探。

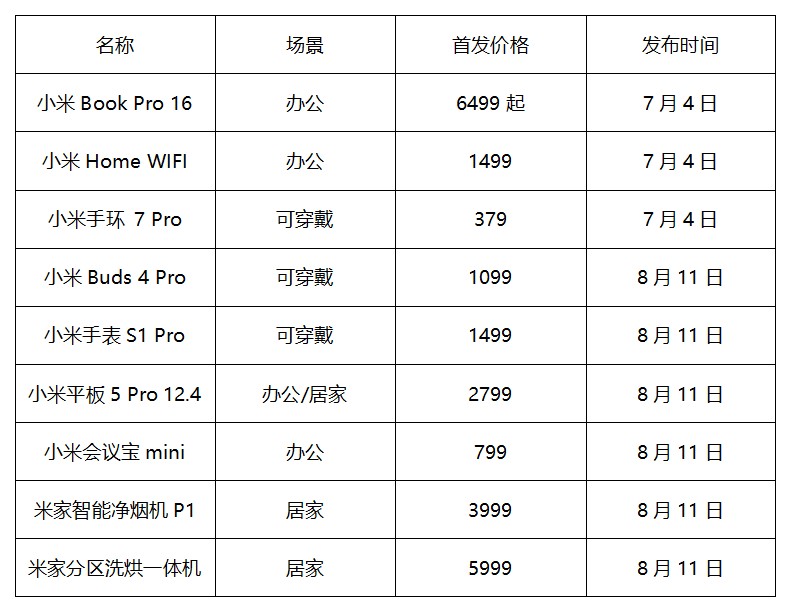

智能电视与手机都受制于宏观因素影响,如果没有爆款单品拉动,那么有且只有布局新场景、瞄准新人群。于是我们看到第三季度小米接连发布多款价格不低的“大东西”,推动IoT走入高端化市场。值得一提的是,IoT“顶梁柱”电视不在其中。

7月4日与8月11日分别发布了多款涉及办公、可穿戴、居家场景的IoT产品,且有不少是此前新品的升级版,因而价格也有明显增加。例如小米手环7 Pro相比小米手环7高了150元,小米手表S1 Pro相比S1首发价高了400元。

多款迭代,加之净烟机和洗烘一体机等高价新品类上市,可能Q3的MIUI用户人均IoT消费会有所回升。

不过数字版打入市场,Pro版抬高价格的方法无法从根本上扭转MIUI人均消费走低的现状。至于净烟机和洗烘一体市场,则早已处于白热化竞争之中,成为爆款的概率较低,而且作为新入局者,除了牺牲毛利率换市场,很难祭出什么杀招。

根据AVC和智研咨询预计,2022与2023年国内油烟机零售市场呈负增长状态,加之厨房一体化与集成灶,单款抽油烟机的竞争力不复往日。而洗衣机市场主要以线下为主,虽然整体市场正增长,且洗烘一体机这个细分领域理论上较有潜力,不过市场竞争格局较为稳定,小米能否突围存疑。

综上,MIUI用户持续增长是小米能够继续保持增长的基本条件,而核心在于能否凭借创新和技术实力打开MIUI用户的荷包。

这既需要用过硬的产品、服务培育MIUI用户,使之成为高端化的重要参与者。另一方面,提升MIUI用户在IoT产品和互联网服务上的消费同样重要,毕竟性能溢出与换机周期拉长,指望“米粉”一年一换的难度更高。

应对行业变迁,高端化变得越来越重要。由于今年小米将大部分高端产品聚集到下半年,因此压力也随之从卢伟冰来到雷军这一边。

从结盟徕卡到调整高端化叙事,今年小米近乎使出浑身解数。

如今小米12系列已经悉数打出,小米12S系列京东好评率超过98%,真正的敌人其实是市场是否有足够需求。而MIX Fold2,作为一款折叠屏手机,同时也被视为通往高端市场的一条路径,小米还得想方设法从“其他”中脱颖而出。

第二季度,小米智能机在国内3000-4000元、4000-5000元价格段的市占比皆有提升,分别达到18.2%、15.5%,这在一定程度上表明,出货量下滑之下,小米中高端产品扛住了“间歇期”。

8月11日,雷军站在台上,PPT、视频、灯光、长文全开,用“忆苦思甜”的方式,为后面即将发布的数款重磅新品,做足了铺垫。人们有没有记住新品,销量可以证明,但可以肯定,人们记住了一件事情:雷军苦多福少。

新品再亮眼,也比不过数十分钟的演讲。雷军回顾种种低谷,几乎是言传身教了那句中国经典的俗语:人生不如意十之八九。值得庆幸的是,拉了那么长的“失败清单”,雷军依然能够在互联网大佬神隐之际,堂而皇之地站在聚光灯下,畅谈一位半百之人的壮志雄心。

这么来看,上半年业绩有一定下滑,似乎算不得什么。