近日医药相关的上市企业纷纷发布年中报,业绩表现也是冰火两重天。

创新药仍未从寒冬中复苏,大部分biotech营收增幅收窄,亏损扩大。如信达生物的营收虽小幅增加15%,但亏损同比却增加了60%。大药企如百济神州,亏损扩大了一倍多至66.6亿元。

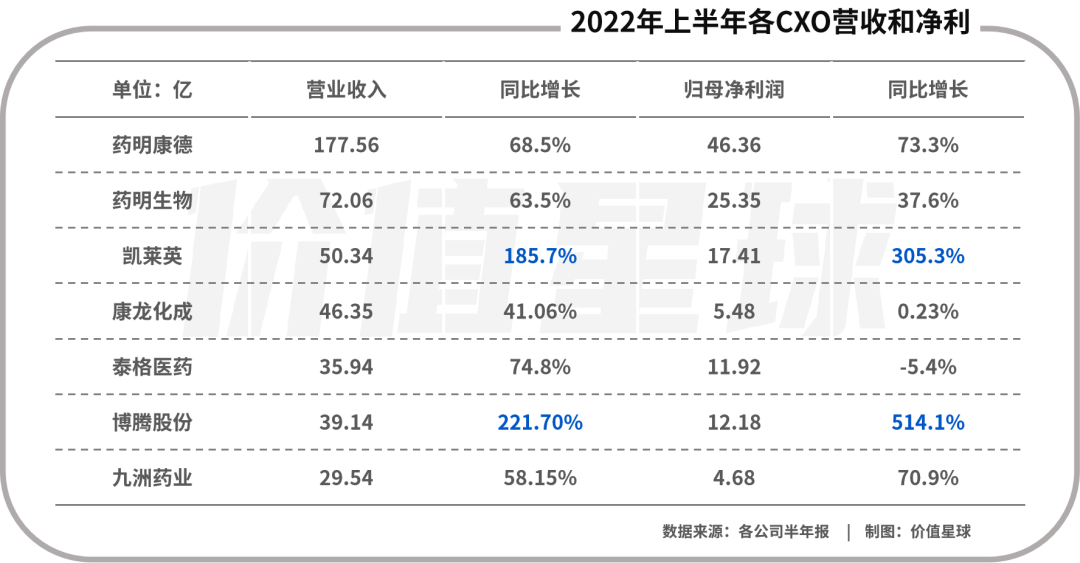

但在细分板块表现上,CXO(医药外包服务)板块已恢复之前的增长势头。截至8月30日,A股已有29家CXO上市公司发布半年报,21家净利润同比增长,占比超七成。其中不乏博腾股份和凯莱英这样,营收利润均成倍增长的企业。

CXO板块的整体业绩表现,在医疗大健康的十多个细分板块中,仅次于IVD(体外诊断)和新冠疫苗,营收和净利增幅排名第三。而且头部CXO企业在市值、营收等方面均已超过头部创新药企。

为何CXO的业绩能够免受创新药寒冬的冲击,一路上扬的势头不减?做药的甲方难道不如外包的乙方?

CXO-产业细化分工催生的外包巨头

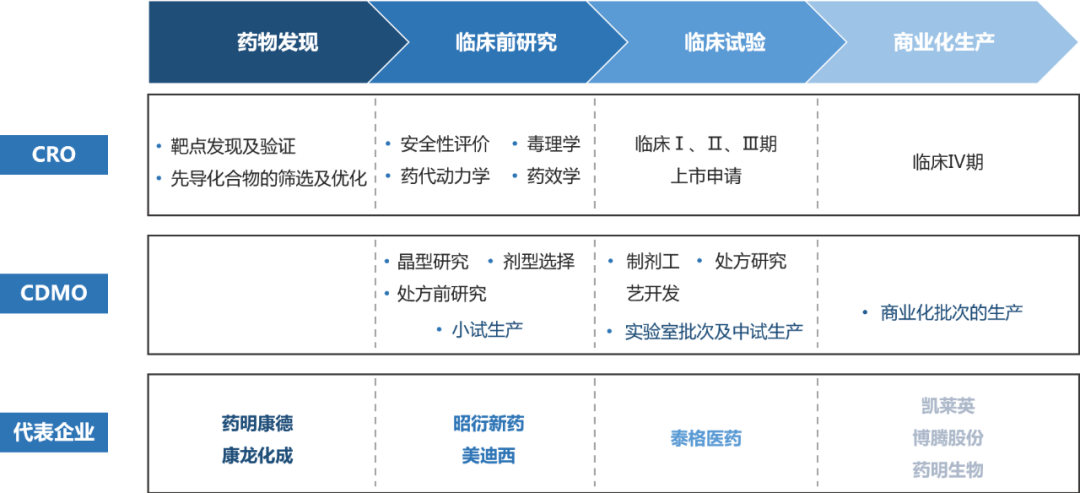

一款创新药从无到有,将经历药物发现、临床前研究、临床试验、商业化生产和销售几大环节(具体参见上期《分食的盛宴:创新药背后的江湖》),而整个过程耗资达至少数亿,耗时数年至十数年,随着竞争加剧,医药企业逐步将一些环节外包给其它专业机构,这些就是时下火热的CXO企业,根据产业链上下游分工分为:

1. CRO,负责前端药物发现、临床前研究和临床试验的研究机构就是CRO。一般按项目收费,人力成本与药企相比更有优势,属于典型的智力密集型行业。例如药明系作为基石药业的大股东,就向其输出了不少产品管线并为其进行研发;

2. CMO,药品生产有着严格规范,新建药厂的投资对于中小医药企业来说压力巨大,于是外包给有富余产能的药厂就成了更优选择。这一类代工药厂类似OEM,赚的是代工费。例如九洲药业,就是癫痫药卡马西平和奥卡西平的主要原料药厂商,供应国内外各大药企;

3. CDMO,很多创新药对生产工艺要求很高,普通CMO无法满足,代工企业还需要进行生产工艺、配方和剂型等研发,这就是CDMO。而这些生产工艺的知识专权是属于代工企业的,授权给甲方使用,相当于ODM。如辉瑞近期被热议的新冠口服药Paxlovid,4.8亿生产订单据称就交给了凯莱英;

4. CSO,大部分biotech都没有自己的销售网络,自建渠道耗资耗时,且非其专长,于是就会把销售推广外包给已有成熟渠道的药企。如康宁杰瑞研制的全球首款皮下注射PD-L1,销售商业化就交给先声药业负责。

CSO、CMO大多都是传统药企的业务延伸或转型,严格来说不是代理机构。所以一般意义上,目前所称的CXO主要是CRO和CDMO两类企业。

CXO的收费模式是按项目和按订单收费,不承担后续的销售等风险,药物销量好不好,与其并不直接相关,所以CXO行业有更强的抗周期能力。这就类似于在淘金热中给淘金客们卖水,无论是否真的有金矿,只要有源源不断的淘金客,卖水的生意就有得赚。

所以CXO的景气度,主要取决于创新药的增长,只要全球医药研发热情不减,CRO/CDMO的生意就会越做越大。既然如此,为何去年国内的创新药寒冬,并未严重波及CXO行业?

CXO的六成营收来自全球最大的14家药企

不少CXO的创始人都有海外医药研究背景,如凯莱英的创始人洪浩和康龙化成的楼柏良都是留美博士,曾在美国任职多家药企的研究员。而药明系的李革夫妻更不用说,双双从哥大有机化学博士毕业后,进入BMS(百时美施贵宝)和PPD(全球最大CRO之一)工作,回国创业时凭借两人强大的人脉,获得了不少初始订单。

这些创始人们熟悉FDA的新药审批标准和流程,以及跨国药企的作业模式。如今的CXO巨头,大部分都是在2000年前后创立的,彼时国内的代研发代工模式还未萌芽,因此服务海外药企就成了CXO们自然而然的选择。

药明康德全球布局。图源:药明康德

康龙化成全球布局。图源:康龙化成

不少CXO在全球都有产业布局,例如泰格医药2014年收购美国CRO方达医药,2015年收购了韩国最大CRO公司DreamCIS,2017成立瑞士公司,2018年收购罗马尼亚CRO公司opera,目前在全球有24家子公司,遍布五大洲。

即使国内创新药在近几年迅速发展,但CXO企业目前的主要营收仍来源于海外。行业平均的海外营收占比为70%,而凯莱英、博腾股份更达85%以上,而海外营收大部分又来自于罗氏、辉瑞、默沙东、BMS等少数全球头部药企。

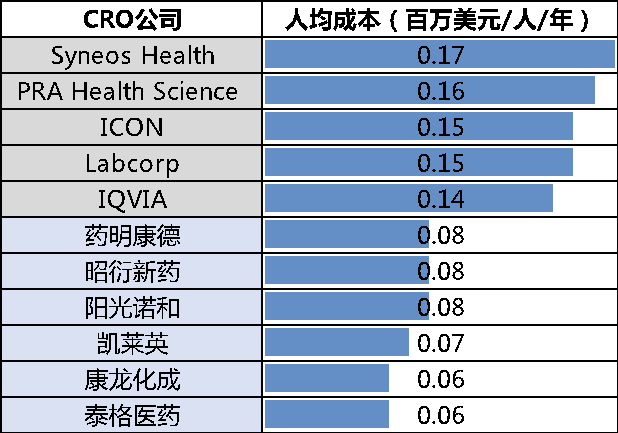

造成这种情况的原因很好理解,就是中国人力成本低。国内研究生供应充足,化学和医药人力储备丰富,形成了工程师红利。要知道,医药研发的主要成本就是人力成本。和国外CRO相比,我国CRO的人均薪资不足对方的三分之一。

全球制药企业及CRO人均成本。图源:信达证券

全球销量前列的药品专利大都集中在近十几年内到期,所以各大跨国药企争相加大研发投入,全球前14名的药企每年研发费用都超过50亿美元,还在稳步上升。竞争愈发激烈,新药盈利期更短,投入产出比不断降低,因而抢时间抢效率成为新药研发的致胜关键。于是把相对不太关键的产业环节,转移到成本更低的中国,成为了各大跨国药企的共同选择。

从生产端来说,中国是除美国外最大的药品市场,也是全球第二原料药生产国和最大出口国,产业基础和人才素质的起点都很高。同样,中国作为世界工厂,在药品生产上也有成本优势。更重要的是,原料药生产有较大化工污染隐患,国内经过多年环保整顿,淘汰落后产能后剩下的国内药厂,已建立了很高的进入壁垒,使得产业集中度更高。药品生产讲究规模效应,只有产能达到一定规模才能承担巨额设备投资,才能符合国内GMP和FDA的严格标准。总之,国内药品代工产业标准高,规模大,成本还低,海外药企自然也倾向于把药品生产转移到中国。

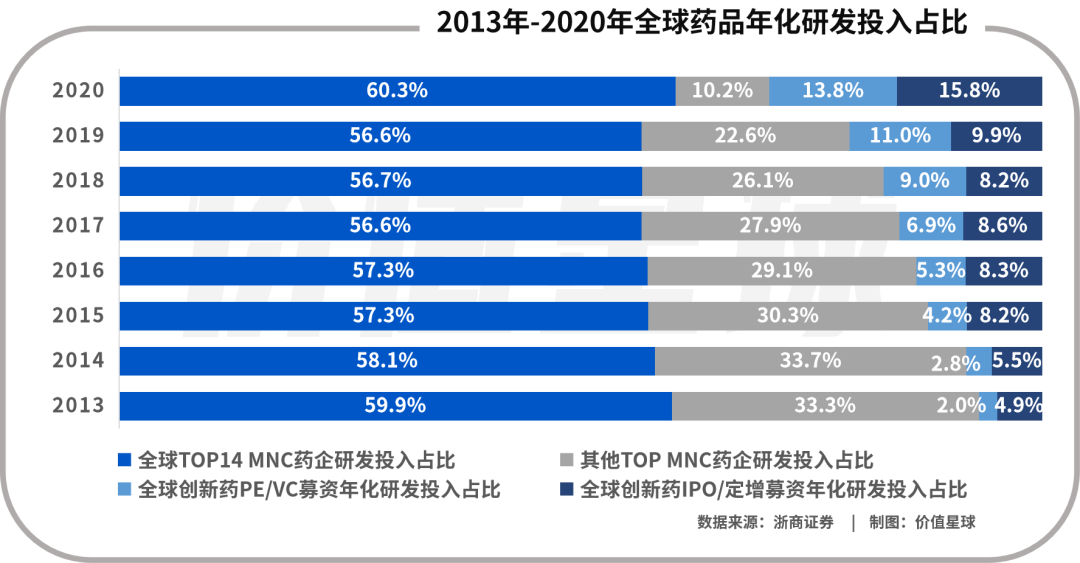

2020年VC融资而来的研发投入只占14%

全球药品研发投入每年水涨船高,目前来看没有下降的势头,产业转移仍在加速,所以国内CXO在未来几年,还是与跨国药企的增长深度绑定中。全球范围biotech的研发支出占比不足15%,所有biotech的年研发支出总和,才刚超过罗氏一家的年研发投入。因此,创新药的投融资环境变化,对CXO们的生存造不成威胁。

为何中国医药相关企业也要外包给CXO?

但不可否认,对于国内头部CXO来说,中国长尾客户贡献的收入占比正逐年上升,已经成为其重要客户来源。但在国内,CXO的成本优势不像在国外这么明显,为什么国内客户也要找外包?其实,这一现状也只是在近几年才迅速演变而成的。

之前国内药企几乎没有找CXO代研代工的动力,也没有条件。2015年起国内CXO客户开始剧增,主要是因为MAH(药品上市许可人)制度的出现。

在过去,新药注册批号,只有拥有药厂的企业可以申请,而且这些药厂需要有药品生产许可证,即药品批号和生产许可证号是绑定的。所以传统概念里的药企,就是自研自产自销的医药企业。

而MAH制度从2016年试点,三年后正式实施,取消了药品生产许可和上市许可之间的捆绑,允许没有生产能力的科研机构申请药品批号,并委托有生产资质的制药厂来生产。

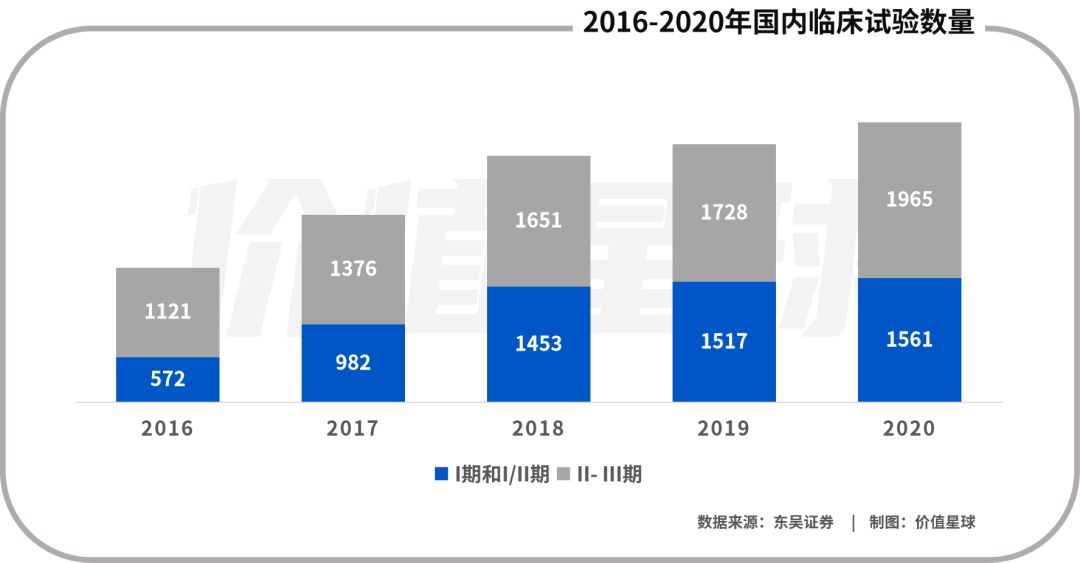

近五年国内临床试验数量激增

这一政策松绑,立刻催生国内biotech如雨后春筝般,五年内从零激增至一千多家。这也给CXO,特别是CDMO产业带来了巨大红利。Biotech多为创始型企业,主要专长在于前端科研,没有符合GLP的中心实验室,更没有能力自建工厂,所以几乎所有biotech都会把研发和生产环节外包给CXO。

MAH加上带量集采、药品评审制度改革等因素,迅速带火了创新药。两三个科学家带着一个药品的概念(IP),就能拿到融资(VC),研发、生产和销售全部外包(CXO),紧接着就去港股IPO,就算没有营收、没有利润,也能通过18A规则上市。这就是常说的VIC(风投+知识专权+外包)模式。

这是一种轻资产模式,药方可以从外企购买授权或直接收购创业公司,研发交给CRO,生产交给CDMO,销售交给国内药企,而持有药品所有权的biotech只需要少量员工,大部分工作都用投资人的钱外包出去。这些企业一般引进的是成熟品类的管线,所以追求的是研发和上市速度,毕竟比竞争对手更早拿到药品批号,估值更好看。

再鼎医药是国内率先采用VIC模式的典型biotech,成立三年即在纳斯达克上市。再鼎医药已上市的三款产品,都是从海外腰部药企买来的,获得了大中华区独家开发和销售权,目前其在研的十多个产品管线,几乎全是通过授权引进的。再鼎除了与药企合作研发,还会把研究和生产分别交给泰格医药和凯莱英等CXO,更像一个知识产权的商业孵化平台。

实际上药明系成立的创投基金毓承资本,自己就在推动VIC模式。药明系本来就是做药物发现起家的,可以把一些改良药方卖给创始团队,让对方再把研发外包给药明康德,生产外包给合全药业或药明生物,再找一个药企客户承接销售即可。

当然大部分biotech有一定的自主研发能力,只会把临床试验现场管理、药品安全性评价等部分研究工作交给CRO。相较于CRO来说,biotech对CDMO的依赖程度更高,毕竟中小biotech都不愿意走上拿地建厂这条重资产的道路。

除了biotech,还有一些原来依赖于仿制药的中小药企,本身没有成熟的研发团队,但是又必须进行仿制药效一致性评价,所以不得不把一致性评价研究外包给CXO。例如阳光诺和、新领先及华威医药等CRO就专注于仿制药的研发和一致性评价。但仿制药经过带量集采后,利润压缩所剩无几,所以能给出来的项目费用也不高,对CXO来说属于钱少利薄的生意,不是其营收的主要来源。

而像恒瑞、百济神州这样综合能力较强的大药企,拥有庞大的研发团队、成熟的GMP药厂及深耕多年的销售渠道,选择外包,并不一定比自研自产的成本更低。除了这一类大药企,其它医药相关企业,想做创新药,似乎都不太可能绕开CXO。

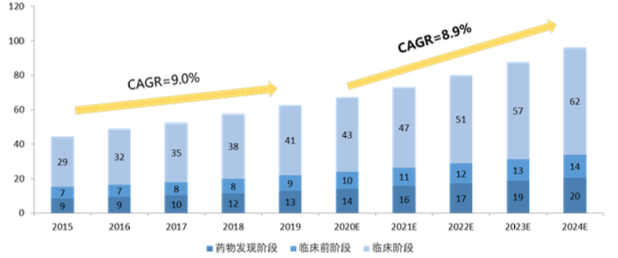

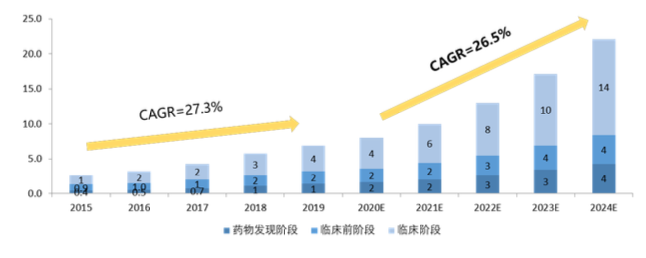

上图:全球CRO 市场规模(十亿美元)

下图:中国CRO市场规模。图源:泰格医药招投书

有了以上几类客户的推动,国内医药外包率不断提升,目前CXO市场渗透率达37%左右,和美国约50%的渗透率相比,还有很大的增长空间。虽然中国CXO目前在全球市场份额不足12%,但行业龙头规模已经不可小觑。2021年药明系(药明康德+药明生物)的营收规模,已在全球CXO排名前五。而且,据弗若斯特沙利文预测,未来五年国内CXO年复合增长率预计在25%-35%之间,远高于全球平均9%的水平。不久的将来,随着外包意愿更强的biotech的发展,国内CXO将成为全球创新药的重要玩家。

CXO集中于价值更高的产业链两端

据不完全统计,全国有近300家CXO,其中大部分都专注于某一细分业务,这是因为,药品研发流程复杂,各环节间有一定的进入壁垒,而且由于担心保密问题,客户一般也不愿意把研制全程集中外包给一家企业。

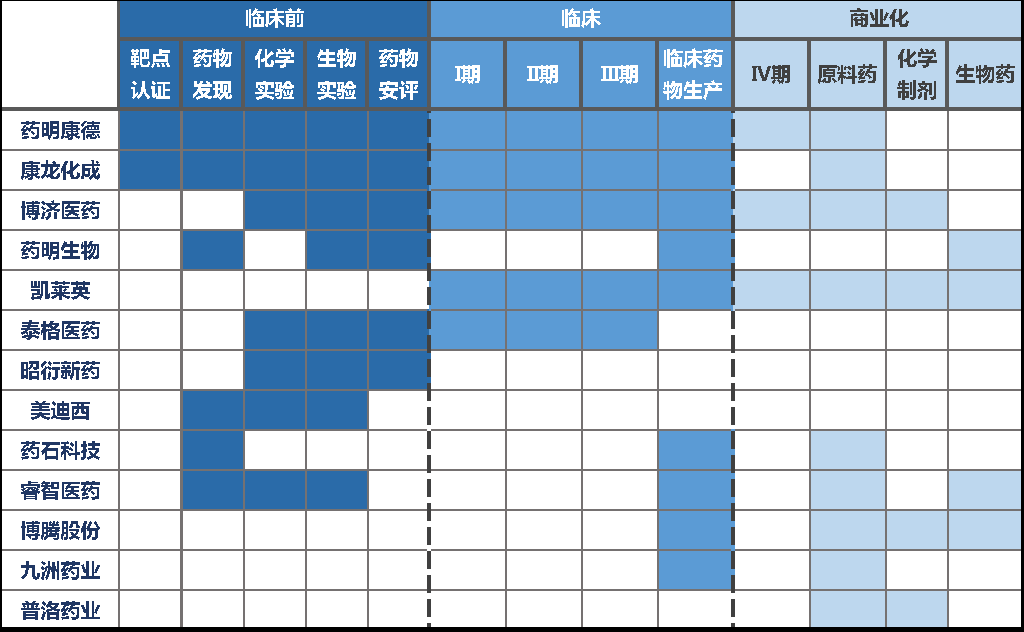

各CXO开展的业务布局

大部分CXO在细分领域各有所长,不过更多的CXO集中于临床前和生产两端。例如昭衍新药是国内的药品安全性评价龙头,和美迪西、成都先导一样,专注于临床前服务;博腾股份专注于化学药CDMO,而药明生物的优势在于生物药CDMO等。专注于临床CRO的只有泰格医药一家。

从各大CXO的主营业务毛利率看,临床前CRO和CDMO的毛利率在40%以上,而临床CRO略低,在30%左右。这也可以粗略视为各产业环节的价值高低。

临床CRO:中间的环节临床试验,最有技术含量的是治疗方案和试验方法的制定,剩下的就是志愿者招募和随访、数据整理和分析等苦活累活了。总体来说属于劳力输出,增值不高。

临床前CRO:临床前的动物实验,是评价一款药的安全性和有效性的重要环节,能了解药物的吸收代谢过程和作用机制,有助于找到毒副作用较小,但又不影响药效的配比和用量,胜出的药品往往有很大的商业潜力。而且要建设符合国际GLP标准的实验室也有一定门槛,我国通过OECD(经合组织)的GLP认证的医药实验室只有十多家。所以这一环节的产业价值较高。

CDMO:后端的商业化生产,不是简单的代工厂概念,门槛是比较高的。国内CDMO集中于原料药生产,营收占比九成以上。CDMO企业要参与药品的研发,研究合适的化合物配方、形态和剂型,往往还需要定制生产工艺,确保规模化生产的稳定性,这些都是技术含量较高的。特别是生物药稳定性较低,甚至每批次的产品都会有差异,对生产工艺要求更高。

而且想要通过cGMP认证和国家环评,也都不是容易的事。无论是厂房设备的投资,还是生产专利的研发,都不是一般中小药企能承担的。例如近期药明生物收购的辉瑞杭州工厂,辉瑞投资总额达3.5亿美元,凯莱英今年也宣布在上海奉贤拿到近百亩地,将投资30亿元建设生物药生产基地。

产能越大的工厂,越有能力投资更先进的生产线、研发更优的生产工艺,也就越能吸引大额订单,并摊薄固资成本,有更多利润扩大产能,这就形成了正向循环。因此产能就是行业壁垒,易于走向强者愈强的局面,从侧面保证了CDMO的毛利率。

从以上三个环节的价值分析,就能明白,为何只有少数CXO专注于临床CRO,其它大部分的CXO,都专注于临床前或是生产端。

当然行业的头部玩家,已在进行全产业链的一体化布局。

产业一体化为真正的创新药提供基础

创新药行业在近几年,更受瞩目的是乙方,以药明康德、康龙化成和凯莱英为代表的CXO,已成为医药行业的重量级玩家。领头羊药明康德上半年营收178亿,已远远甩开头部药企恒瑞医药。康龙化成营收也和百济神州持平。不过这些巨头并不满足于单一CRO或CDMO,已逐步布局纵向一体化,实现从药物发现到生产的端到端服务,除了销售不做,这些企业已经有大药企的雏形了。

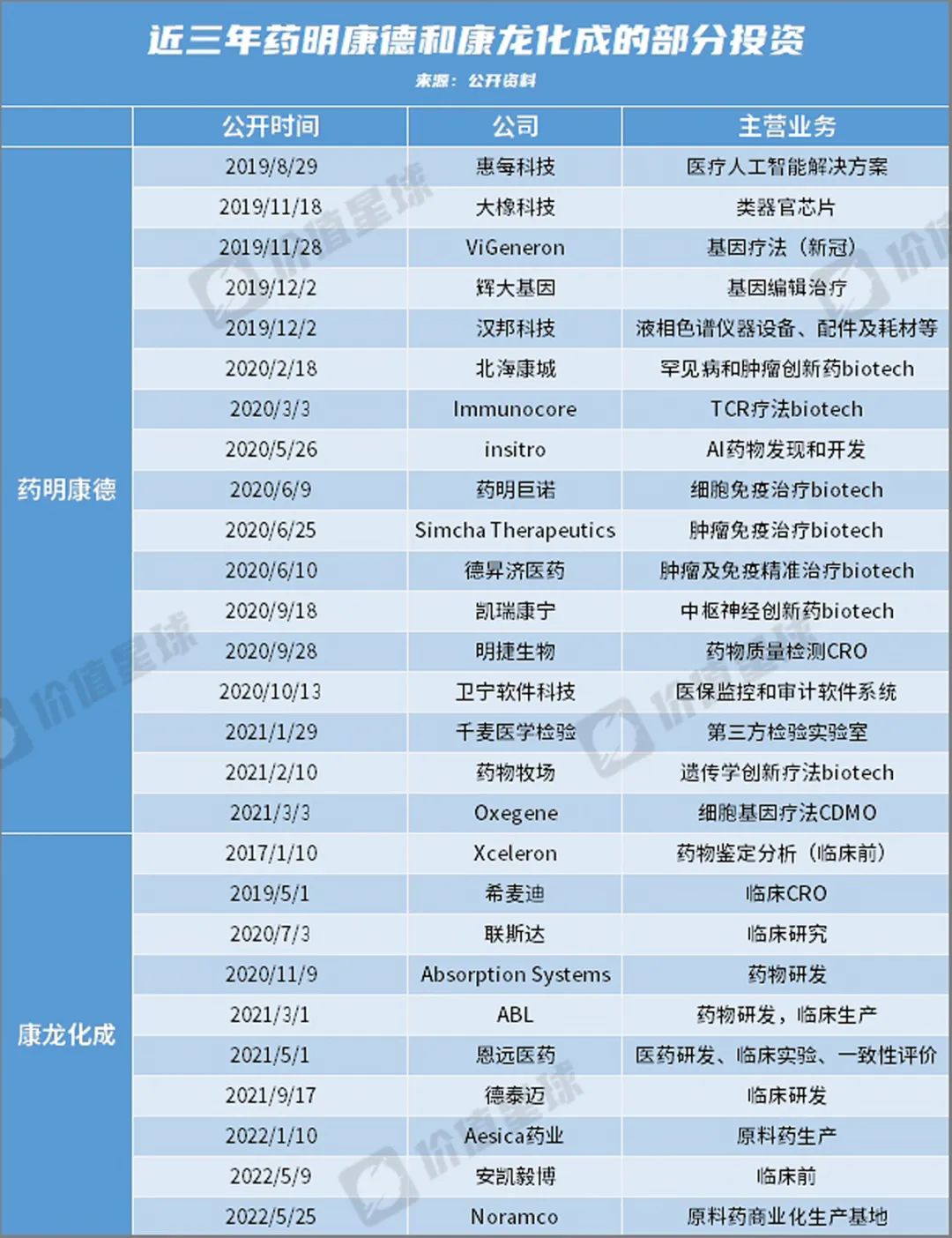

例如不停“买买买”的药明系,在近几年已累计投资和收购30多家国内外企业,形成了两条投资战略主线。一方面主要通过小而分散的投资,掌握新兴biotech的一定话语权,主要目的是为了扩展长尾客户,让被投资的企业把研发和生产交给自己。另一方面通过控股,打造产业链上中下游的完整布局,全面涉足医药相关的各大细分业务,而且提前占位AI药物发现、细胞基因疗法等新兴领域,为保持领先优势打基础。

不过说到底,CXO是产业链专业化分工的产物,是因为跨国大药企主动放弃了全产业链布局,集中精力于价值最高的产业链两端——前沿科研以及学术推广,也就是俗称的微笑曲线。以苹果手机为类比,价值最高的芯片研发和产品总体设计,以及销售服务都牢牢地掌握在自己手上,而把零部件的研发、生产和组装外包给全球产业链。CXO在产业价值链中仍处于下游,药品利润大头仍属于掌握核心技术的欧美头部药企,并不能真正解决我国医药技术被卡脖子的现状。

我国医药行业距离引领全球创新,还有很长一段路要走,但是近几年国内biotech的发展势力迅猛,已经改变只做引进药和改良药的现状,逐步出现了向外授权的创新药、首创剂型等微创新、以及联合开发全球首创药等令人欣喜的小突破。国内医药行业与国外同行的差距正在拉近。

CXO在这个过程中功不可没,随着行业集中度不断提高,头部CXO完善产业一体化布局,能够为biotech提供更好的端到端服务,成本更低,效率更高,让创新药企可以专注于前端药物发现,进行新靶点和新疗法的研究,甚至推动前沿科研,在细胞基因工程、生物芯片和生物信息技术等领域产生创新。如此,CXO的产业一体化布局,就为中国出现真正的创新药提供了基础。