经历了长达两年的狂欢,扫地机器人行业逐渐告别高增长时代。

奥维云网(AVC)数据显示,2022上半年扫地机器人零售额57.3亿元,同比增长9%,零售量201万台,同比下滑28.3%。

从行业头部玩家的市场表现来看,科沃斯和石头科技两家增速都在逐渐放缓,此外,两者自上市以来连续遭遇多位大股东减持,市值跌至腰斩线以下。

撇开行业共同的因素,高速发展期累积的弊端日益显现,成本、技术等问题逐渐暴露眼前。

AI是扫地机器人的核心,也是竞逐赛的制胜点。石头借此曾反超科沃斯的市占率登陆行业第一位,追觅因攻克高速马达飞跃至行业第五,云鲸推出的洗扫拖一体机打响名号,并成功地再次刺激扫地机器人消费潮。

行业跑不快了,竞争却更激烈了。除了新兴企业的玩家蜂拥而至,成熟度更高的海尔、美的等传统家电企业,以及小米、360等互联网品牌虎视眈眈,意图在补齐家居生态链版图的同时,超越垂直细分领域的龙头。

面对同质化的内卷和激烈外部竞争,扫地机器人再次进入新技术比拼的阶段。

扫地机器人,告别高增长时代

曾历经14个月“神速”上市的“服务机器人第一股”科沃斯,逐渐放慢了脚步。

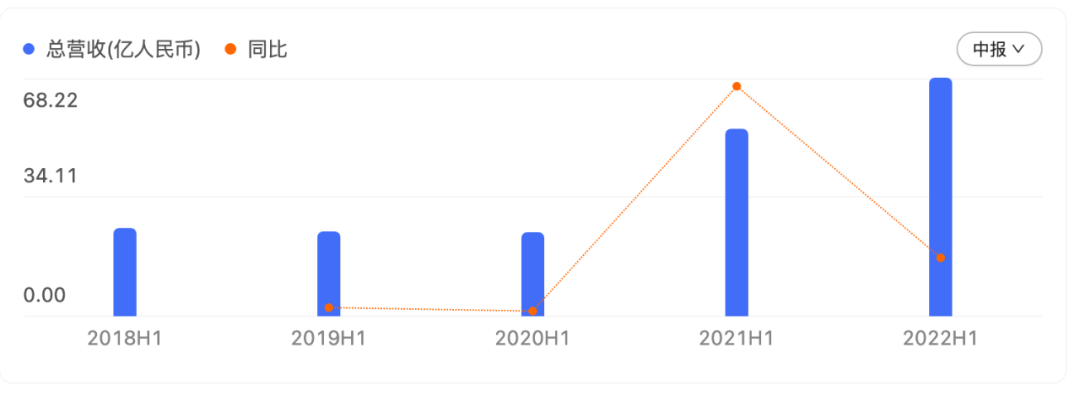

根据财报,科沃斯2022年上半年营业收入为68.22亿元,同比增长27.31%;归母净利润8.77亿元,同比增长3.15%;净利润率12.87%,同比下滑19.11%。

尽管营业收入与净利润双双增长,但科沃斯的增速却在放缓。

科沃斯2018-2022年中报数据,图源百度股市通

对比来看,2021年上半年科沃斯实现营业收入53.59亿元,同比增长123.11%;归属于上市公司股东净利润8.50亿元,同比增长543.25%。

头部玩家尚且如此,“老二”石头科技同样也进入了瓶颈期。

2022年上半年,石头科技实现营收29.23亿元,同比增长24.49%;归母净利润6.17亿元,同比下滑5.4%;净利润率21.09%,同比下滑24.03%,这是它首次出现净利润和净利润率负增长。

若将时间线拉长,石头科技的净利润增速也大不如从前。

2021年石头科技归母净利润14.02亿元,同比增长2.41%。扣除非经常性损益,公司年实际净利润同比下降1.47%。二季度至四季度公司归母净利润同比增速分别为0.54%、-17.01%和-17.80%。

其实,除了行业共同的因素,石头科技自身战略高举“去小米化”,一定程度上加大了渠道等各种成本。此前,石头科技成立不久拿到小米的投资,并加入小米生态链,直接解决了渠道、营销、资金等方面的问题。

再加上品牌过于着急出海,甚至新品发布都优先在海外市场举行,导致国内市场份额进一步被蚕食。据财报数据显示,2021年,石头科技境内收入为24.73亿元,占比为42.37%;海外市场收入为33.64亿元,占比为57.63%。

实际上,这如同过山车似的走向,正是行业高速发展后暴露出的种种问题。

凭借淘宝、天猫等线上渠道,科沃斯和石头科技很快占据众多消费者的心智。与此同时,二者在实体门店的投入却不大。根据官网查询,截至8月底科沃斯线下直营门店仅有90家。并且,财报显示,科沃斯2021年线上营收是线下营收的2倍多。

电商是新品牌增长的载体,当高增长时代不再,以往能超速的通道,效果也可能大不如前。

因消费者与商家的沟通在线上完成,商品后期的售后服务服务很难及时处理和跟进。黑猫投诉上,在线上旗舰店购买后质量问题得不到解决的投诉居多。其次,大多数消费者冲着618、双11等大减价活动购入,与品牌打造的高端、科技感机器人形象相左。

黑猫投诉上的消费者投诉,图源黑猫投诉

尽管石头科技、科沃斯试图在产品力上挽回消费者,但在“智能洗拖”之后,扫地机器人再无标志性创新。全球缺芯的影响下,扫地机器人产业链的技术成本也并未突破。

原材料、加工制造费的成本也高居不下。石头科技曾在财报中表明,随着生产经营规模的扩大,其委托加工费占比近年来也逐渐上涨,2020年,企业成本中,原材料和委托加工占比分别为53.83%和43.56%。

短期内,科沃斯和石头科技还饱受着资本市场的打击。

科沃斯IPO不久就惨淡跌停,后遭遇泰怡凯和Ever Group企业老股东大规模减持。值得一提的是,Ever Group企业的由科沃斯创始人钱东奇的儿子DavidCheng Qian控股。

另一边,石头科技遭遇大规模减持,原始股东一次性减持超过11%的股份,减持最坚决且减持数量最多的高管还是企业的二号人物,副总经理毛国华。

雷军系的顺为资本也加入减持大军,据石头科技披露的2022年中报显示,6月顺为资本快速出手,已经完成减持8万多股。

要知道,当时的科沃斯和石头科技可是风光无限,奈何自家人频频减持打脸。随之而来的,是市值应声狂跌不止。

截至9月6日,石头科技的市值为285.34亿元,相较2021年6月高点的993亿元市值,下跌超70%。而市值最高曾超过1400亿元的科沃斯,下跌69%至439.24亿元。

上市之初,石头科技创始人昌敬曾在内部信称“我们要看淡上市,忘记股价”。眼下,不知现在是怎样的心境。

竞争更内卷,营销更烧钱

“只用了5年时间,石头科技就成为了扫地机器人行业的领导者”,在小米十周年纪念日当天,雷军在演讲中特别提到。

彼时,依附小米生态链的渠道支持,石头科技轻车熟路,很快成为扫地机器人行业的头部选手。昌敬因此身价超过两百亿元,跻身福布斯排行榜。

或许是急于摘掉“代工”的标签,去年上半年石头科技毅然地推进“去小米化”,大力发展自有品牌。

2019年到2021年上半年,石头科技自有品牌销售额占比分别为65.73%、70.72%和98.23%。自有品牌占比增加,促使毛利率提升。石头科技毛利率由2016年的19.21%增长至2020年的51.32%。

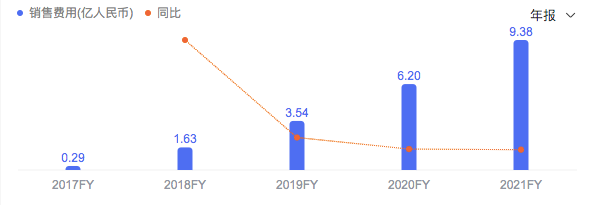

独立成长总要付出代价,“去小米化”迫使石头科技的销售成本攀升。2020年与2021年,石头科技销售费用分别为6.2亿元、9.38亿元,分别增长了75.24%、67.74%。

石头科技2017-2021年销售费用数据,图源百度股市通

此外,石头科技2021年销售费用近10亿,签约当红艺人肖战成为旗下系列产品的代言人。2021年前三季度,石头科技营销费用达5.13亿,在总营收中占比达到13.4%,比上年同期增加了39.4%。

在营销上,科沃斯同样非常舍得投入,2021财年科沃斯营销费用为32.37亿,同比激增107.39%。对比2018-2021年同期的营销费用占营业收入的比重,分别为18.83%、23.19%、21.58%、24.74%。

科沃斯2018-2019年销售费用数据,图源百度股市通

今年4月,科沃斯一支裸眼3D大屏酷炫广告登陆在日本东京、韩国首尔、美国纽约及瑞典斯德哥尔摩全球四地,在外国社交媒体继续刷足了存在感。

为争夺线上渠道的市场占有率,科沃斯与石头科技都使出浑身解数,试图在消费者心中稳固自身的形象。

同一时间,奥维云网数据显示,石头科技在线上渠道的市占率达到33.7%,首次超过科沃斯30.11%的市占率,成为行业第一。到了5月,科沃斯虽超越石头科技,再度回到行业领头羊的位置,二者之间的差距并未拉开。

头部选手的战争还在继续,也给后起之秀提供了缩小差距的可乘之机。

譬如2019年才入局吸尘器领域的追觅,今年3月竞逐至扫地机器人线上渠道市场占有率第五名。

攻克“高速马达”的核心技术之后,追觅早期曾加入小米生态链,成立的第二年销售额就突破20亿。去年,追觅又一举完成36亿元C轮融资,刷新行业融资记录。

备受资本喜爱的新宠还有云鲸,成立时间晚于石头科技,目前已完成八轮融资,投资方不乏红杉资本、高瓴资本、字节跳动等知名投资机构。

即便高增长时代不再,丝毫不影响后来者的蜂拥而至和激烈厮杀。

海尔、美的等传统家电企业入场降维打击,小米、360等互联网品牌以及众多中小企业入场,扫地机器人行业的不确定性还在扩大。要知道,小米2021年就曾以17.8%的线上渠道市占率击败11.01%的石头,走到第二名的位置。美的以4.6%的市占率居第五。

当竞争更加内卷后,各家厂商除了在营销上撒钱,接下来也只有继续比拼技术了。

重营销轻研发,扫地机器人还有创新吗%3F

追觅创始人兼CEO俞浩把追觅看作一家广义的机器人企业。

“将核心技术大脑(智能算法)和心脏(电机)应用到农业、医疗、交通等诸多行业,从单一企业转变为一个机器人生态”,追觅创始人兼CEO俞浩近日在36氪的采访中谈道。

在他看来,未来的追觅更像一家广义的机器人企业。

实际上,这是一条行业内普遍“追寻”的道路。科沃斯曾自称为“全球最早的服务机器人研发与生产商”之一,当时栖息在小米麾下时的石头科技,也格外看重研发。

但国内扫地机器人企业,研发投入占总营收比显得不尽人意。反观国内玩家对标的iRobot,从2013年至今,其研发费用占比就一直稳定在10%以上。

扫地机头部公司的研发费率情况,图源国盛证券

根据财报,科沃斯2021年研发投入占总营收的4.1%,2018年至2020年分别为3.60%、5.22%、4.67%。而石头科技同期研发投入在总营收中的占比分别为4.59%、5.80%和7.55%,与科沃斯拉开一定的距离。

实际上,这场守擂战的关键离不开企业的技术创新,毕竟扫地机器人的核心是机器人。

iRobot 2002年推出的“Roomba Origin”系列,利用随机碰撞式的方式清扫,扫地机器人进入从“难用”到“能用”的发展期。

到了2008年,以Neato、戴森为首的巨头引领激光导航和视觉导航两种导航技术路线成为主流,搭配 SLAM 算法的建图算法,逐渐把“能用”升级为“好用”。

进入2016年,行业平均水平处于“随机碰撞”和“局部规划”的整体技术路径。石头科技推出的LDS激光雷达产品后,凭借其激光雷达+定位算法、运动控制模块等技术,有效提升了机器人的的避障能力,带来一波消费者购买潮,行业自此迎来蓬勃期。

扫地机器人清扫路线对比,图源华福证券《扫地机器人行业深度报告》

后来,因市场上同质化严重,功能始终处于能扫不能拖,扫地机器人销量在2019年出现短暂下滑。

彼时,云鲸推出了一款免洗拖布的智能化洗扫拖一体机,再次搅动原本趋于平静的市场。此后,国内扫地机器人企业全部主打“全方位自清洁,充分解放双手”的卖点,以功能性为主。

而科沃斯2020年与iRobot达成合作协议的消息曾让业内为之一振,很快披露出,iRobot将向科沃斯独家购买基于公司的洗拖一体型扫地机器人;iRobot向科沃斯授权其独有的Aeroforce技术和相关知识产权。

AeroForce技术指的是iRobot开发的AeroForce双胶刷系统。这套系统采用无毛刷的设计,配合AeroForceExtractors气流加速和真空吸力,在避免刷头与毛发的缠绕的同时,提升清洁效率。

扫地机器人兴起源自技术革新,接下来各家要想拉开差距,依仗的也只能是新一代的技术革新。

上个月,雷军在小米新品发布会上发布首款全尺寸人形机器人Cyber One,他表示,“我们相信,未来智能机器人一定会走进人们的生活”。

或许,下一个引领扫地机器人风潮的不再是憨憨的圆盘,而是更具创新和科技感的产品。