电动车,这个时代的主题词之一。当下谈到电动车,舆论的话题与情绪总被特斯拉、宁德时代、比亚迪、赛力斯和“蔚小理”们牵引。但你可能未曾注意到的是,所有这些能数上名字的电动车厂商,一年在中国市场的交付量加在一起,也比不上临近赛道里的两大“寡头”:

电动两轮车领域的雅迪(HK:01585)与爱玛(SH:603529)。

2021年,电动两轮车在中国市场销量达到4100万台。其中,雅迪与爱玛电动车以合计近50%的市场占有率,统领这一市场。连年以来,随着行业集中度的一再提升,雅迪与爱玛的毛利率与净利率亦一路走高,日子好不舒爽。

雅迪与爱玛的快乐,不仅“蔚小理”们想象不到,在一二线城市有着良好口碑的高端电动二轮车品牌——小牛(NASDAQ:NIU),在雅迪与爱玛面前更是“弟中弟”,难以望二者项背。

电动二轮车,这个中国最大的电动车细分市场,究竟是怎个存在?雅迪和爱玛,又是如何开启“双寡头时代”的?

电动两轮“双寡头”

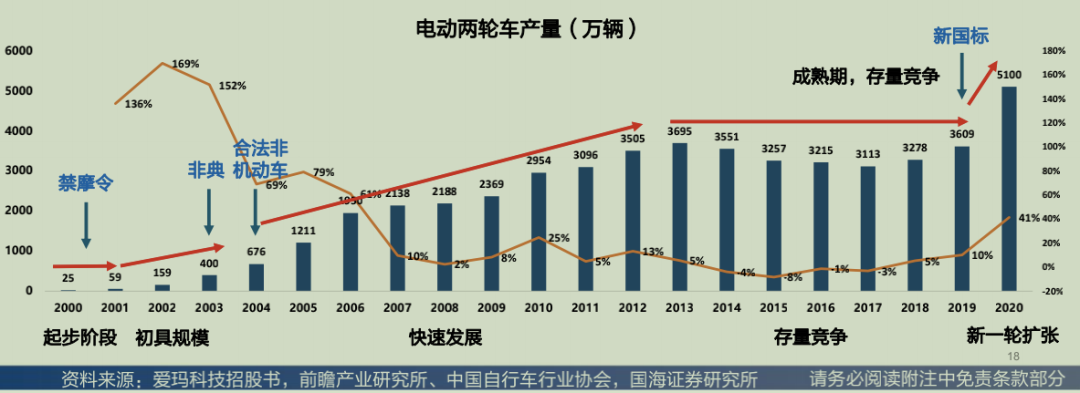

市场经济序幕拉开之后,钢铁、煤炭、家电、PC机、手机、整车、地产等多个行业基本都普遍存在一个10年至20年的产业周期。

在周期初,各路企业群雄逐鹿,中前期达到百花齐放的繁荣局面,之后竞争加剧市场逐步开始整合,最后在行业新标准(技术标准、规模标准、环保标准等)的政策或市场选择的推动下,行业大幅出清,最终形成一个稳定市场格局。

这一产业规律,如今也正在电动两轮车行业显现,并且已进入到最后的大出清阶段。2019年4月出台的“新国标”,一方面是整治过去不规范的电动车,另一面也提高了生产端的生产资质,加速行业龙头集约度。

因此,“雅迪、爱玛”的双寡头格局不断强化,其CR2占比早已从2016年的20%上升至2021年的接近50%,且似乎仍有进一步提升趋势。

像两轮电动车这类的制造业(如组装、贴牌),比拼的往往是成本和效率,所以以“雅迪、爱玛”双寡头为代表的竞争格局的背后,实际上是南北两座城市、两个产业集群之间竞争结果的体现。

雅迪来自于拥有摩托车产业基础的江苏无锡,爱玛出自自行车工业发达的天津,借助相似的产品基因,两地均有产业协同和规模生产的明显优势。在经历长期的行业价格战后,实则是这两座城市在不断收编整合其他地域的产能和市场,雅迪和爱玛则是这两大产业集群的“代理人”。

如今,这两个“代理人”的工厂已遍及天津、江苏无锡、浙江台州、重庆、广西等重点生产地域,雅迪还在越南设立了生产基地(租赁的厂房)。目前,雅迪的产能已达到1700万台,成功上市后爱玛也将在未来两年扩产至1400万台-1700万台,未来两者合计产能可能将达到国内销量的70%-75%(按照国内年销量4500万台计算),基本上已经“锁死”了电动两轮车行业。

“诡异”的行业特征

之所以会用到“锁死”两字,核心原因是电动两轮车并没有很强的破坏性创新土壤。

对比新能源汽车所带来的破坏性创新,特斯拉通过新的生产制造方式降低原料成本的同时提高了装配效率,其规模效应的边际大幅超出了传统车企;为满足市场出行需求(即低成本、高储能),各类技术路线的电池革命仍在进行中;车机系统的智能交互迭代,最终会体现在未来自动驾驶的应用场景中。这些都是我们肉眼可见的、正在进行中的汽车革命。

但显然,类似的高强度创新竞争,并不能映射在电动两轮车上。

从1995年第一台电动两轮车在清华大学被研制出现,到如今的年销量近5000万辆、市场规模近千亿,电动两轮车的生产方式(组装、贴牌)基本没有改变,铅酸电池的储能基本盘也没很大变化,虽然智能化的交互式应用未来会越加普及,但并不足以刺激激烈的市场变革。

这样的市场特征对于新入局者并不友好,却非常利于龙头企业的继续收编。

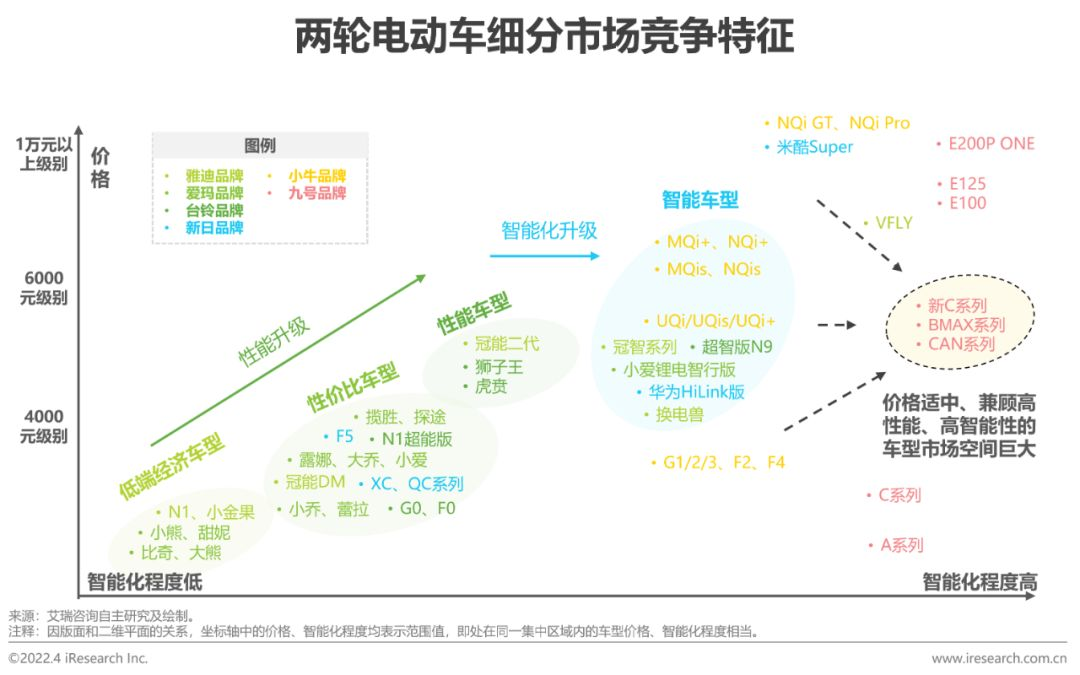

从2013年以后,电动两轮车基本进入存量市场,以“高端化、性能化、智能化”为标签的小牛电动车于2014年杀入这一领域,在一二线城市俘获了一批白领和房产中介等群体,风头一时无两。

经历了约8个年头,数据显示,2021年小牛销量103万台,按销量市占率仅2.5%;2022H1小牛销量约33万台(同比下降约16%),营收14亿元(同比下降6%),净亏损1500万元(上年同期盈利8600万元)。对比雅迪、爱玛、九号2022H1的表现,是唯一录得负增长和亏损的公司,其市占率在今年很可能会进一步萎缩。

九号公司,于2020年进入电动两轮车领域,定位类似于小牛,并以“真智能化”为主打概念,并且也获得高线城市的欢迎。

数据显示,2020年-2022H1其销售量分别约为11万台、42万台、31万台,至今其市占率已经追平小牛。不过,九号的快速放量源于其低单价,2020年-2022H1其单价大概为3900元、2900元、3000元,越发低于同样定位的小牛(同期单价分别为4000元、3100元、4200元),以至于九号电动两轮车业务的毛利率已砍半(同期分别约为18%、11%、9%)。

以小牛和九号为参照,两家的产品至少超过90%是锂电产品,基本“垄断”了6000元以上的高端市场,但高毛利率并没有带来理所应当的高利润率(2020-2021年小牛毛利率22%左右,净利率仅为7%,2022H1录得亏损),原因可能在于:一是高端市场体量非常有限;二是这个细分市场已进入存量阶段;三是这一市场的竞争度更高。

这都反过来也说明,在整体电动两轮车领域,新型的中小公司并不能很好的通过“创新”来逃离竞争对手,因为这个市场或许并不需要真正意义上的革新技术,消费市场更关注的是在有限的预算里完成短途出行的需求,而政策的出发点是在出行效率、交通安全、甚至公共安全等维度上的合理平衡。

这也就意味着,以锂电化为代表的更具性能的产品体验的创新需要让步于“肉眼可见”级的成本竞争(包括产品成本、社会成本),至少在锂电价格还不能有效与铅酸电池竞争的时期里,行业的主旋律都是成本导向。

“温室效应”重塑行业投资逻辑

按照2022H1雅迪610万台、爱玛近500万台出货量计算,2022年两者合计出货量有望在2500万台上下。按照市场预计的4500万台年市场总出货量计算,二者市占率将合计超过50%。

与此同时,近来雅迪和爱玛无论是在营收、毛利率、净利率、出货量上都超过行业平均数据,呈现量价齐升的趋势,两者超90%的产品搭载的是铅酸电池,单价均在2000元上下。并且在内部业务上,雅迪和爱玛的电动自行车和电动摩托车的出货比例大概为6:4,电动自行车销量首次超过电动摩托车。

大概数据如下:

2021年,雅迪营收270亿元(同比39%)、毛利率15%、净利率5%,单价接近2000元;

2022H1,雅迪营收140亿元(同比14%)、毛利率18%、净利率6.5%,单价接近2300元。

2021年,爱玛营收154亿元(同比19%)、毛利率12%、净利率4.3%,单价接近1800元;

2022H1,爱玛营收140亿元(同比14%)、毛利率15%、净利率7.3%,单价接近1900元。

两家企业规模扩大、毛利率提升,成本优势开始凸显;净利率、单价提升,品牌、渠道正在强化。背后可能隐含的原因包括:

一是新国标在部分地域的落地不仅带来了大量换新需求,还进一步加速了出清;

二是中低端市场的竞争相对温和,市场呈现卖方的特征;

三则来自雅迪和爱玛内部产品结构的改变,包括雅迪“冠能”、“冠智”系列产品的占比,雅迪电池业务的提升,爱玛“引擎MAX”占比的提升等等,以产品迭代升级为主的“创新”路线获得品牌溢价。

事实上,电动两轮车企业数量已从新国标出台前的千家骤减至目前的不足百家,行业集中度已大幅提升;此外,政策将电动两轮车分为电动自行车和电动摩托车,后者需要持摩托车驾照。从结果上看,大部分换新需求被划入了电动自行车上;

新国标针对电动自行车的限制明确,重量小于55kg,最高时速小于25km/h,重量的限制实际上是在倒逼中小企业用锂电或更有利的技术创新,但基于成本考虑实则很难推进;而电动摩托车虽然没有严苛的重量和速度限制,但明显受到驾照的法规限制。

但对于头部企业、以及上游大型电池供应商而言,他们在铅酸电池上的“再创新”能够实现这一重量的要求,例如雅迪一直大力宣传的石墨烯铅酸电池(实则只是将多层石墨烯材料用作导电添加剂),提升了电池的容量,所以电池可以做的更小更轻;而像天能、超威、海宝等电池厂商也有相应的石墨烯铅酸电池(又名黑金电池),所以新国标也帮它们提高了市场份额。

换句话说,现在以及未来很长一段时间的电动两轮车市场,更像是被新国标所温室培育的空间,里面的养分会被硕大者吸收。

在这一温床上,头部企业正在重树其标签。

20多年来,电动两轮车虽然已经成为了人们短途出行的重要交通工具,但大众轻视电动两轮车的偏见也并没有因为其存量大(目前大概3.5亿台左右的市场保有量)而高看这一行业——因为行业长期组装、贴牌的生产制造方式,以及多轮激烈的价格战内耗,形成了类似于外贸创汇时期“衬衫换飞机”的低利润、低效益的刻板印象。

以雅迪和爱玛为例,他们的毛利率常年普遍在10%-15%、净利率则在2%-5%之间,收入数据类似于“中国工厂”式的组装流水线行业。但是,伴随着行业出清、龙头市占率提升,未来他们的毛利率有望逼近20%,净利率可能来到8%-10%。

这种改变意味着一种观念和偏见需要调整,那就是这样的盈利结构已经可以和整车企业对齐(例如长安汽车、长城汽车等),开始摆脱组装厂的标签,重树了品牌和整车制造的联系,这是企业α的质变,将会被市场重新标签。

雅迪与爱玛的模式暗战

但凡是制造业、且涉及产业上下游协同的行业,大多都会衍生出两种发展路径:专业化协同分工与垂直一体化。

按照近几年各产业中两种路径的发展情况,在核心原材料大幅上涨的周期背景下,一体化的优势非常明显,除了最大限度确保业务利润空间外,还有保障产能的战略效果。所以,我们看到,在垂直一体化方向上走得更深的特斯拉和比亚迪,能在芯片及电池资源短缺背景下,销量持续增长。

目前来看,在电动两轮车行业里,雅迪和爱玛分别走向了上述两种发展路径。

尽管现阶段两轮电动车的同质化现象较以往有所减缓,但仍然难以有效杜绝其他厂商模仿、跟随的产品策略,所以规模相近的公司毛利率不会有很大差异。

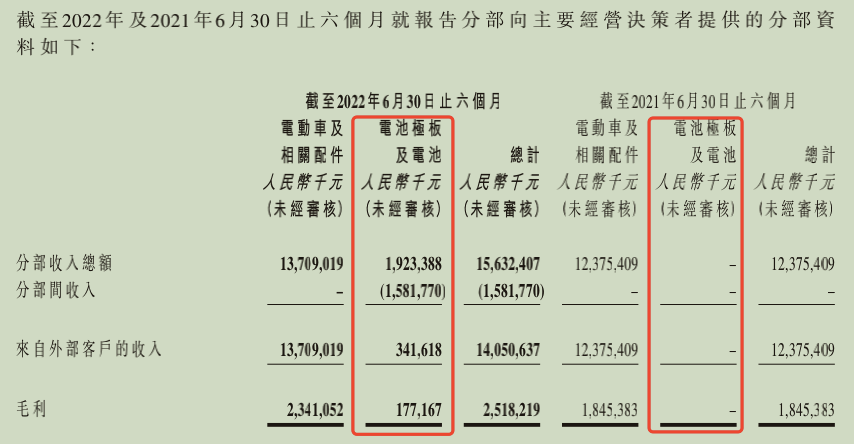

2021年和2022H1,雅迪具体的毛利率分别为15.21%、17.92%,爱玛则为11.72%和14.7%,雅迪比爱玛高出3.49%和3.22%,由于同期雅迪和爱玛的销量差距在缩小,也就是边际成本在规模扩大后有一定下降,但显然并不足以解释两者足足3%的差距。

拉开两者成本差异的根本原因在于雅迪去年底控股(如今已全资收购)了南都电源旗下子公司——华宇新能源科技有限公司(专注新能源电池研发及生产),以此,雅迪拥有属于自己的铅酸电池(如第三代石墨烯铅酸电池)产能和锂电电池技术。

图:雅迪2021年财报数据,来源:公司公告

图:雅迪2022H1财报数据,来源:公司公告

在电池业务的加持下,雅迪的车均单价要高于爱玛大概250元-400元,而铅酸电池的价格也就大概在400元上下。此外,一体化也有助于雅迪推出自身的高端子品牌车型(Vfly)来提高毛利率,因为锂电车型有别于铅酸车型,后者由于铅酸电池产品的标准化可以单独进行车架车体的研发,而前者因为锂电目前还没有产品的标准化规范,所以研制新车型需要车厂和电池厂合作开发。

拓宽的毛利率实则有利于雅迪未来面对行业可能再次出现的价格战(新国标刺激的换新需求已过半、行业缺少破坏性创新土壤、出海的第二曲线不确定性较强等因素),其有空间通过营销费用来维持自身的财务稳定性。

不过,爱玛2022H1的高增长拉近了与雅迪的差距,营收、毛利率、净利率增长均超过雅迪的表现,这背后可能是包括天能、超威等传统铅酸电池厂商已经感觉到雅迪一体化带来的威胁,传统电池厂商需要联合另一个寡头来制衡一体化的企业。如今,爱玛的高端车型也正在加速推进中。

所以,在电动两轮车领域,垂直一体化和产业分工两种路径很可能会长期并存,这是两股势力之间均衡博弈的结果。

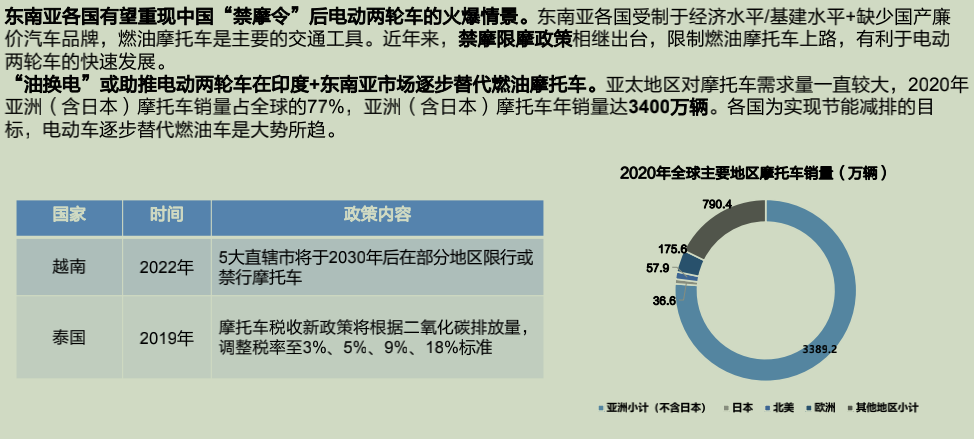

“出海”仍然是个悖论

电动两轮车的“出海”是近来被市场所讨论的热点,或许是因为国内市场也即将进入第二次存量阶段,整个行业都缺乏第二增长曲线,所以出海打破地域市场就是再理所当然不过的逻辑。

事实上,印度+东南亚是全球摩托车或两轮车保有量最高的区域,人口密集、经济相对落后、两轮出行是这个地域人群的主要出行方式。又由于能源和环保的压力,两轮车“油换电”的市场体量基本等于另一个国内市场。

不过,电动两轮车由于并没有很高的技术壁垒,以及产品对科技、性能的承载力,所以很难呈现类似于特斯拉中国工厂引爆国内新能源市场的情况,并让特斯拉分享到中国汽车“油换电”所释放的红利。

所以,雅迪出海越南也只不过是以租赁厂房的形式,规划50万台的产能,实验性质明显。而如果不是以绿地投资的形式进入海外市场,出海贸易无论是在价格上、还是关贸政策上均有很高的不确定性,以现在全球贸易环境预计,贸易出海的方式基本不可行。

再退一步而言,以雅迪和爱玛的崛起路径可见,摩托车产业发达的印度+东南亚市场完全可以自我孵化出属于他们的“雅迪”和“爱玛”,我国进口的大贸摩托车很大一部分都是从东南亚组装厂发货,品牌包括本田、雅马哈、川崎、凯旋等等,东南亚摩托车工业基础很扎实。

以雅迪、爱玛、小牛、九号为代表的中国电动两轮车品牌的出海之路,其实并不乐观。

以上,差不多就是电动两轮“双寡头”的全部秘密了。