三亿年薪,钱依旧不好赚。

编者按:本文来自微信公众号 市值观察(ID:shizhiguancha),作者:市值观察,创业邦经授权发布。

算上近期登陆港交所的微创脑科学和科创板的微电生理,“微创系”旗下已有五家上市子公司 (另外三家为:心脉医疗、心通医疗、微创机器人) 。

作为微创医疗的创始人,花甲之年的常兆华为何如此热衷于分拆上市?面对着母公司连年亏损的经营业绩,拿着三亿元天价年薪的他还能否用手上这一大把的上市公司,兑现微创“万亿市值基因”的潜力?

1998年,上海浦东张江来了一位从美国回来的博士——35岁的常兆华在美国顶尖的医疗器械公司担任研发副总裁一年多以后,选择回到中国,在郭守敬路的一个小厂房开启本土高端医疗器械的研发探索。

与今日浦东的繁华景象相比,上世纪九十年代,浦东张江更像是一个农田跟河道交织的大农场。

在美国,贵为上市公司副总裁的常兆华出门都是由司机开加长豪华轿车接送,各处演讲的时候人们排着队要跟他握手。而回到上海的他,却要学会适应张江艰苦的条件——常兆华办公所在的郭守敬路上,三公里以内,连红绿灯都很少见。晚上下班叫不来出租车,他甚至常常要在办公室的水泥地上过夜。

之所以放弃国外优厚待遇和更好的生活条件,是因为常兆华看到国内医疗器械落后的现状。

当时,尽管微创伤技术在欧美发达国家手术中已经非常普及,但是摆在中国患者面前的选择只有两个:要么花费国外患者数倍的费用获得挽救生命的机会,要么放弃更好的治疗方案。

常兆华给自己五年时间来试错。

他的创业思路非常简单: 先仿制国外器械,再逐步进行自主研发。 于是,尽管常兆华并不懂心血管支架技术,也没有太多销售方面的经验,却还是很快就推出了产品。

1999年,微创医疗推出中国第一根PTCA球囊扩张导管,一年后做出了中国第一根冠脉裸支架,2004年,中国第一根冠脉药物支架Firebird火鸟同样出自微创之手。

用仿制替代的办法,微创医疗支架价格只有进口支架的三分之一,凭借这样的价格优势,公司成功挤占了强生、波科等海外医疗企业的市场份额。

2010年,微创医疗成功登陆港股。在浦东建设大潮中选择回国的医学博士常兆华,总算是站稳了脚跟。

心脏支架让微创医疗名声大噪,常兆华的野心更大了。

他率领微创走向了产品端的多线叙事,并在资本市场上以裂变分拆的形式“生产”起上市子公司。

产品管线上,微创医疗全面对标美敦力。

2008年微创进入糖尿病领域,2009年成立微创骨科,2010年微创进军电生理,2012年,微创神通、微创心脉、微创手术器材相继成立。2015年,成立微创医疗机器人;2017年,创立微创优通,进入泌尿及妇女健康领域;2018年,在法国巴黎设立微创心率管理总部……

从2019年起,微创医疗在资本市场上也开启了一场大裂变。

2019年7月心脉医疗上市;2021年2月心通医疗登陆港股;11月,微创机器人完成香港上市;2022年7月,微创脑科学上市;另一家子公司微电生理也在8月份登陆科创板,微创医疗以几乎一年一家的节奏“生产”上市公司。

此前一直因不搞资本运作而受到批评的常兆华,对待资本的态度为何发生了转变?分拆子公司上市,能帮其解决什么问题?

▲2019年之前,微创医疗股价始终波澜不惊

首先,微创需要依靠更多的上市公司,来稳住团队。

微创产品条线众多,在技术和业务上都相对独立,一大群高管和工程师都挤在一家公司里等着激励,久而久之,蛋糕不够分了。出去自立门户和等着竞争对手挖角,成为许多微创业务团队和员工的现实选择。

早前,外资公司用薪资翻倍加股权的条件来挖角,一次性就能把微创某个产品条线的员工挖走三分之二,外界甚至用“政变式离职”来形容微创的人才流失情况。启明医疗的訾振军、沛嘉医疗创始人张一、心玮医疗王国辉都是从微创医疗走出的。

按照产品线分拆公司逐个上市,既能创造大量高级管理职位,解决员工上升路径问题,又能完成股权激励,避免“财散人散”的局面,还能为股东创造巨大的利益,让分拆的逻辑继续被投资者认可。

其次,要为新产品的研发找钱。

医疗研发需要长周期,在试错过程中也需要大量的资金支持。而微创医疗的利润根本无法支持自己多条并行研发管线。微创对海外公司和研发中心的投资收购,也牺牲了短期的现金流。在新产品孵化的进程中,微创便想方设法通过拆分上市的办法,在资本市场为各个产品线融资,来支持研发管线的顺利运营。

分拆耗资巨大的子公司上市,也避免了单一业务线拖累集团整体业绩。事实上,在分拆的上市公司中,只有心脉医疗能够提供稳定的利润,其余几家依然在借资本养公司的阶段,商业化盈利之路依然任重道远。

另一个无法忽视的原因则在于,国内医药集采来临,让常兆华备感压力。

带量采购意味着利润的大幅压缩,对于高值耗材来说,这种换取市场份额的方式并不划算。

过去几年,作为全国政协常委、全国工商联副主席的常兆华,一直为暂缓高值耗材集采极力奔走。

在2017年的两会上,常兆华提出“缓行或审慎推行医用耗材两票制”,在全国政协十二届五次会议上,他再次就“缓行或审慎推行医用耗材两票制”等提出6项专门提案。2020年全国两会期间他继续建言,暂停高值耗材集中带量采购试点。

然而,集采还是如期而至,微创冠脉支架首当其冲。

2020年11月5日,国家冠脉支架带量采购结果公布,冠脉支架均价从1.3万元被压低至700元,平均降幅达到93%。

价格的大幅压缩,让医疗器材企业在单一业务在市场渗透率变高的同时,却要面临营收、净利双降,伴随着集采的常态化,微创拆分子公司的行动也越来越频繁。不只是微创,实际上 自集采落地以来,已经有包括长春高新、乐普医疗、威高股份、华兰生物等数十家医药企宣布拟分拆子公司上市。

拓展产品管线,避免集采影响,常兆华不得不借资本市场完成融资投入研发,以海外上市解决国内价格下降对营收的影响。于是,微创医疗“独特的商业模式”也便成为了一种合理却无奈的选择。

根据年报披露的数据,2021年,常兆华的薪酬高达3.34亿元,较2020年还要多出一个亿,主要由微创及子公司的股份支付。

但是,在创始人拿着天价年收入的同时,微创医疗却连年承受巨额亏损。分拆并没有推高微创的市值,子公司的市值在百亿市值左右,微创整体市值高点也不过千亿,微创医疗股价较高点已经跌去超过七成。

2020年,微创医疗净亏损达1.91亿美元,在2021年扩大至2.76亿美元,今年中报又是录得1.98亿美元的亏损。创新研发需要钱,拓展产品管线也需要钱,一个接一个分拆出来的子公司,却成了微创医疗“养不大的孩子”。

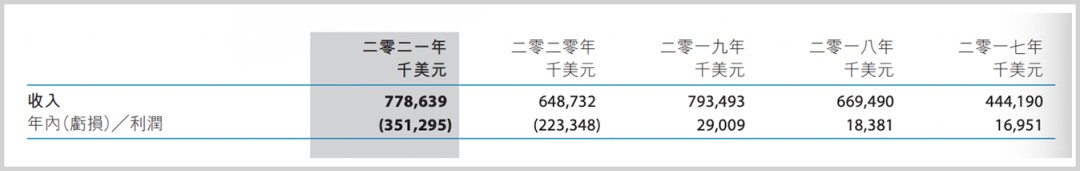

▲微创过去五年的收入情况,2020年首次亏损

在目前微创的上市子公司中,心脉医疗2022上半年归母净利润为2.15亿元,同比增长16.42%,是仅有的一项能够稳定盈利的业务。作为微创系第二家拆分上市公司,心通医疗在2021年亏损1.83亿元,2022年上半年亏损1.22亿元;被寄予厚望的微创机器人,同样无法盈利,2021年净亏损高达5.84亿元,同比亏损扩大179.28%,今年上半年净亏损则来到了4.64亿元,同比又增加91.09%;微创脑科学亏损9372.9万元;而微电生理虽然上半年净利润为149万元,扭亏为盈,却在上市首日破发,收跌-20.35%。

此外,骨科、心律管理、外科医疗器械等业务也是亏成一片。当国内集采大幅压低行业天花板,微创加紧利润率更高的海外市场寻求机会的尝试,但这也意味着在研发生产和渠道布局上的巨额的前期投入,叠加过去两年疫情对全球的影响,开拓海外市场的种种努力反而成为拖累业绩的关键因素。

即使是这样,以微创医疗在行业的地位,子公司的融资却始终顺畅。

2021年心通医疗上市时,融资名单中出现了中金公司、华兴资本、高瓴创投、清池资本等一众知名机构。

微创机器人资方则包括高瓴创投、CPE源峰、科创投集团、国新科创基金。首轮融资后,微创机器人估值就达到225亿人民币,上市后市值一度超过五百亿。在微创机器人的招股书中也写道:“研发成本将持续增加,在可见的未来内,公司或将继续产生经营亏损,但这并不妨碍市场对其估值。”

在2020年的股东大会上,常兆华说,微创医疗“是有万亿市值基因的一个公司”。身为医学博士,他一定知道,事实上绝大多数基因都是不表达的。

“我们生产上市公司的公司模式能不能成功,我们也不知道”。

究竟是依靠多元化业务和资本助力熬过漫长的研发期,还是在反复拆分的资本游戏中星落云散,只有时间能给出答案。