省去摘菜、洗菜、切菜等手续后,仅仅几分钟,一盘色香味俱全的家常硬菜就上桌了。即使你是个厨房小白,也可以至少还原厨神七八分本事,成就这一切的就是预制菜。

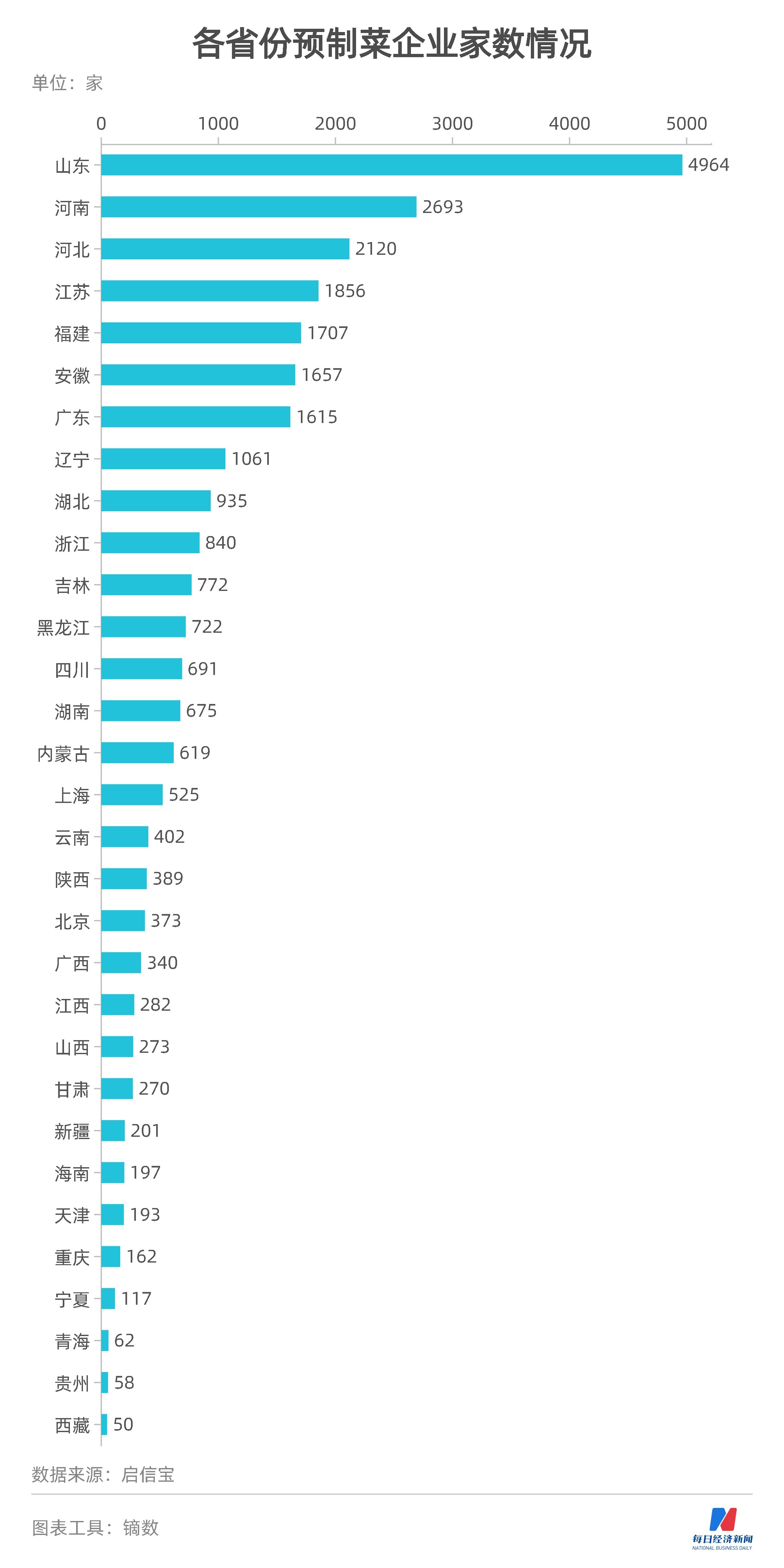

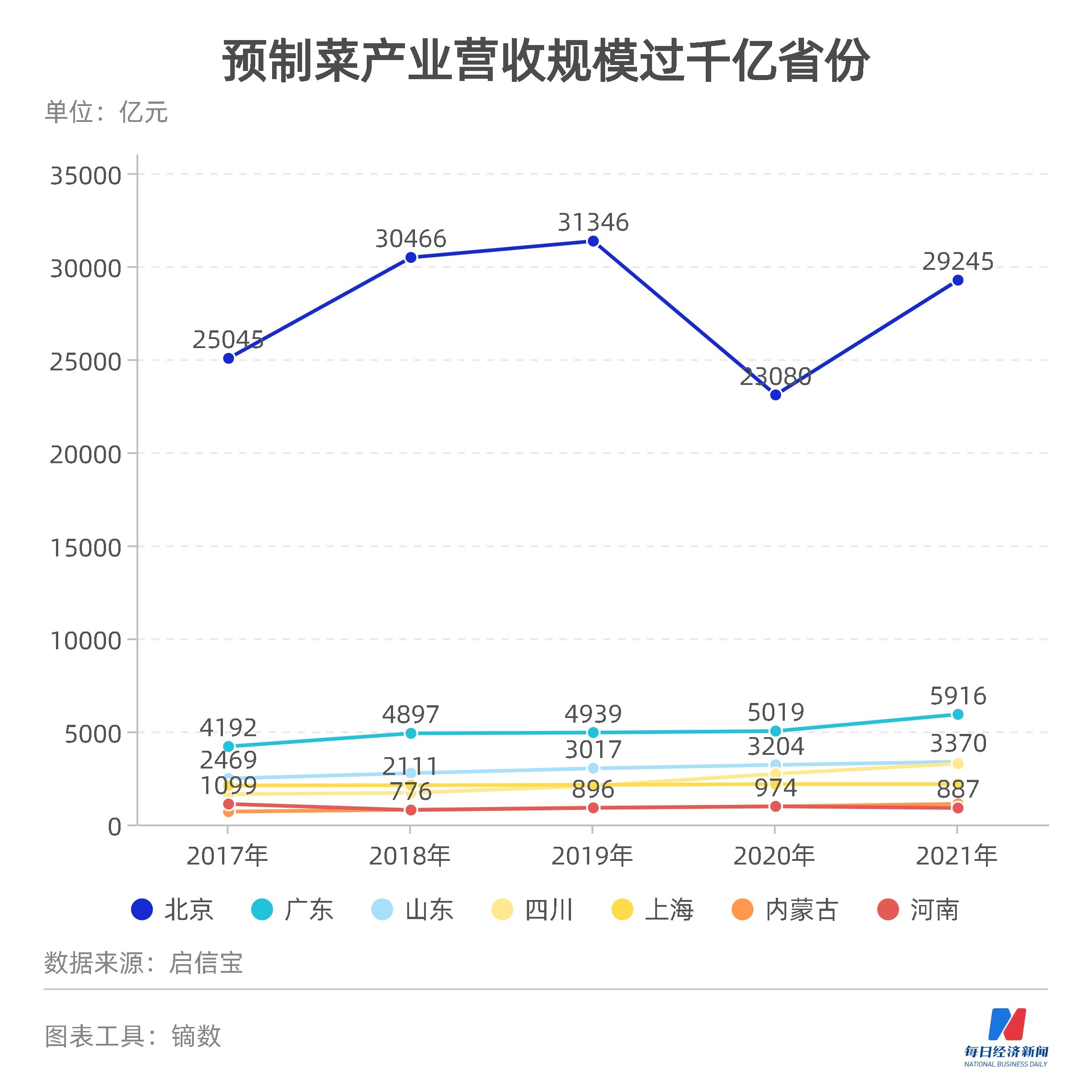

据启信宝数据,预制菜企业在各省份的分布数量依然遵循胡焕庸线,山东以近5000家的企业数量一骑绝尘。如果从预制菜行业的营收规模看,北京则将其他省份远远甩在身后。

9月14日,快消行业新零售专家鲍跃忠微信接受《每日经济新闻》记者采访时表示,预制菜的产生是社会和经济发展高度进步的表现,它能解决原来的分散、初级、浪费和污染等问题,在提升效率方面产生非常重要的作用。

企业家数:鲁菜之乡独占鳌头

提及中国“八大菜系”,常常是指鲁、川、粤、苏、闽、浙、湘、徽菜系。作为能“让人人成为大厨”的预制菜,对八大菜系进行预制化就是自然而然的事了。

糖醋鲤鱼、四喜丸子、葱烧海参……作为八大菜系之一的鲁菜,怎么能不被预制菜盯上呢?山东的预制菜企业家数是各省份(不含港澳台地区,下同)最多的。启信宝数据显示,山东预制菜企业家数达4964家,比紧随其后的河南、河北企业数之和都多。考虑河南、河北跟山东接壤,所以鲁菜的影响范围应该不仅限于山东。

总体看,八大菜系的主要消费区排名比较靠前。

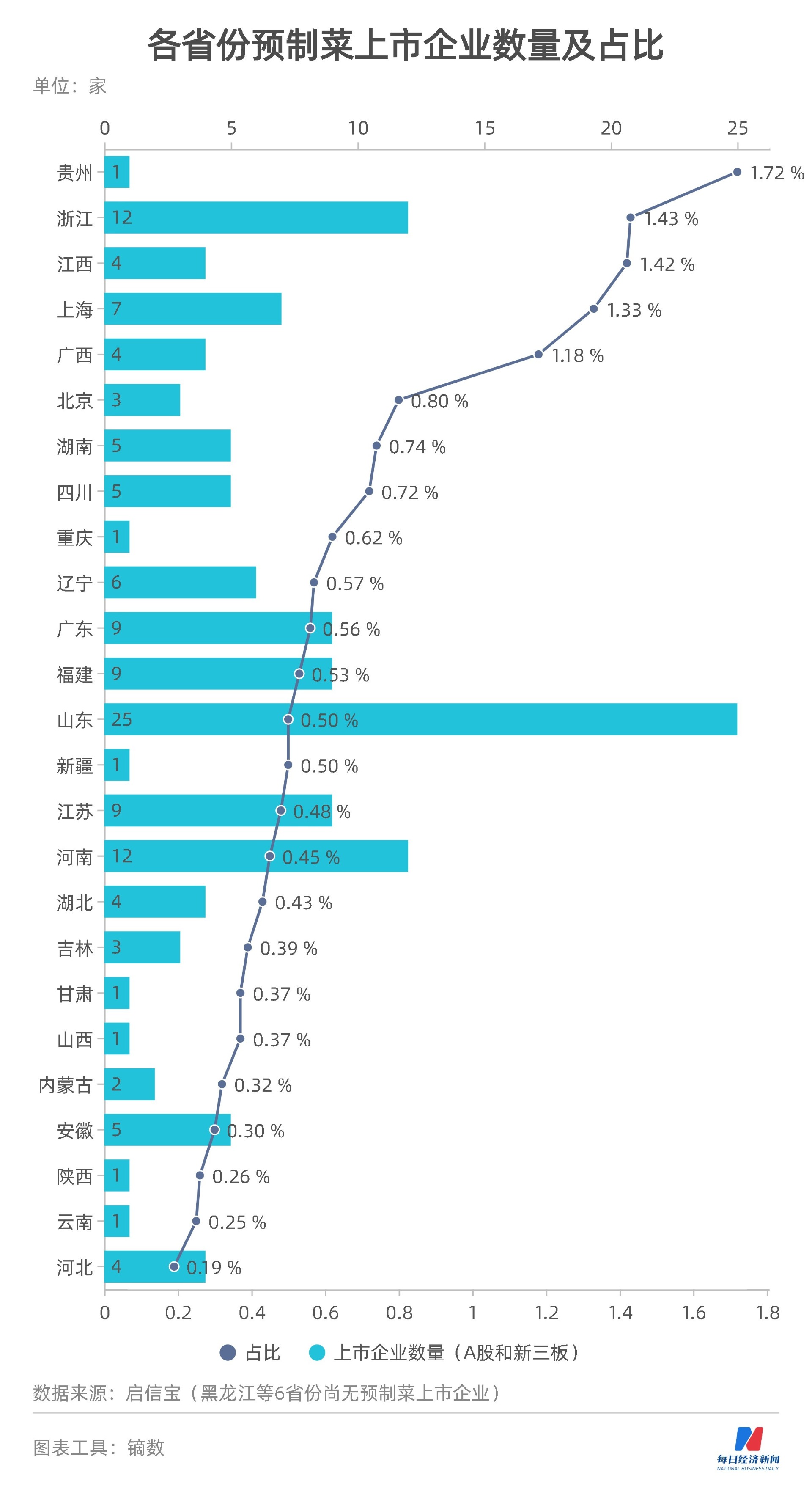

山东近5000家预制菜企业中,上市(以及挂牌,下同)企业(A股及新三板)为25家。从绝对值看,是所有省份中最多的,但如果看占比的话,山东仅为0.5%,排名第十三。即便是占比排名第一的贵州,占比也仅为1.72%,且上市企业仅为1家。

此外,黑龙江、海南、天津、宁夏、青海、西藏6省份尚无预制菜企业实现A股上市或挂牌新三板。

总体看,26821家预制菜企业中,上市企业数量合计不过135家,占比0.5%。同时,预制菜企业分布分散,除了因为各地饮食习惯不同,还与预制菜依赖冷链运输,物流成本及产品新鲜度要求限制了单个企业产品配送半径也不无关系。

鲍跃忠认为,预制菜的发展,关键在于更好地发挥产地优势,未来具有产地优势的地区,在发展预制菜方面可能比较具有优势,包括山东的蔬菜,福建、浙江的海产品等。

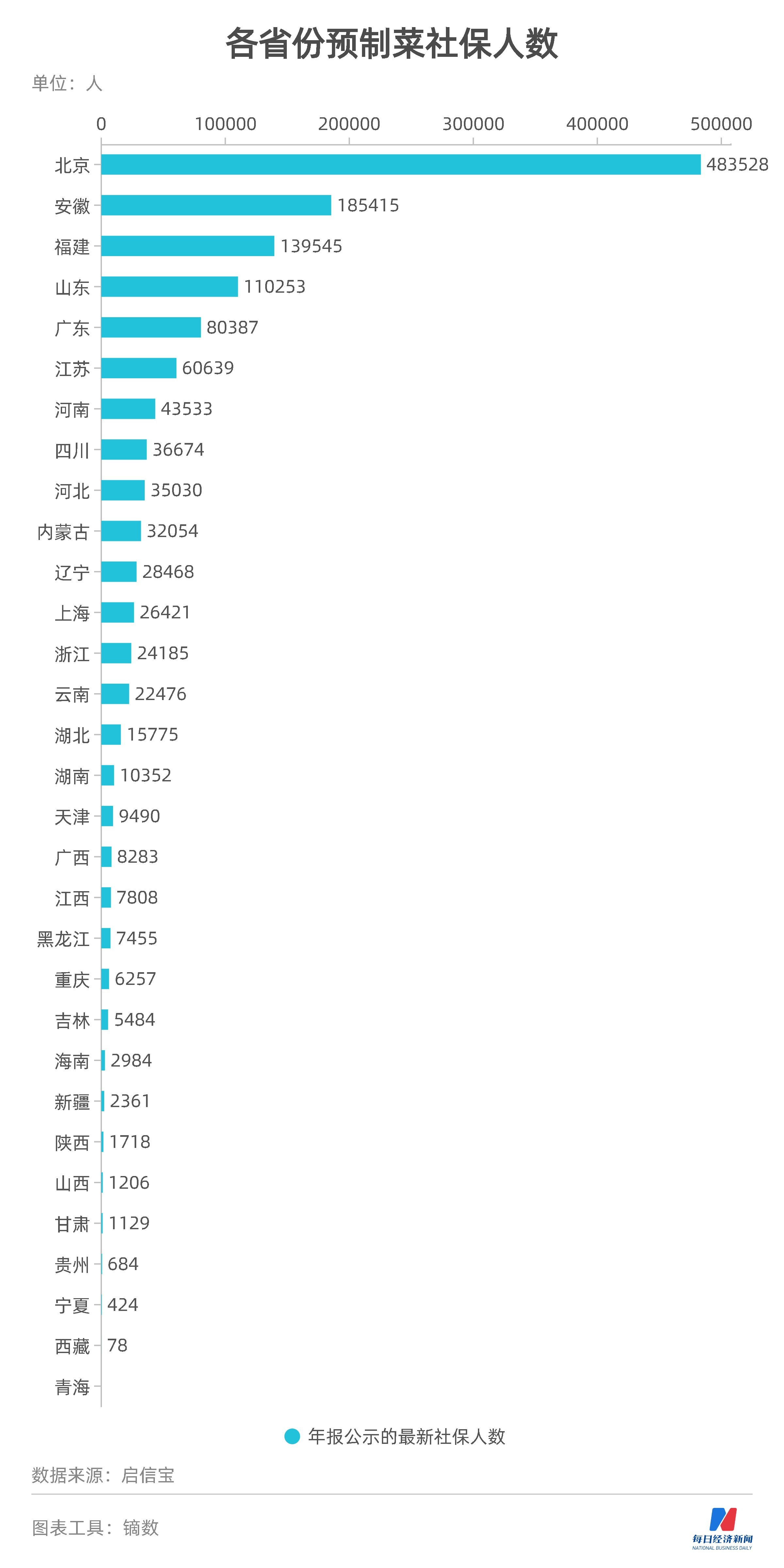

逾2万家预制菜企业,也为当地提供了大量的就业机会。启信宝数据显示,26821家预制菜企业中,缴纳社保人数合计超过139万人。其中,超过10万人的有4个省份,分别为北京(483528人)、安徽(185415人)、福建(139545人)和山东(110253人)。

营收规模:北京独孤求败

《每日经济新闻》记者注意到,很多省份或迟或早地都已进入赛道,开始了竞速赛。

近5年,共有7个省份的产业营收规模达到千亿元以上,分别是北京、广东、山东、四川、上海、内蒙古和河南。

从营收规模看,北京属于独孤求败型选手,为近5年唯一已知行业年营收规模过2万亿元的省份。虽然2020年、2021年预制菜行业的营收规模出现一定程度的波动,但北京仍可傲视群雄。

上文提及,预制菜依赖冷链运输,考虑物流成本及产品新鲜度要求,配送半径受限。换句话说,只有巨大的常住人口才能撑起巨大的消费市场。

紧随其后的是广东和山东,二者均是平稳增长。近5年,广东的预制菜行业已知规模从2017年的4192亿元增长至2021年的5916亿元;山东的预制菜行业已知规模从2017年的2469亿元增长至2021年的3370亿元。

不过,论及营收增长绝对值,则四川表现亮眼,其预制菜行业已知规模5年间成功翻倍。而河南则如“逆水行舟,不进则退”,5年间,预制菜行业已知营收规模从1099亿元下滑至887亿元。

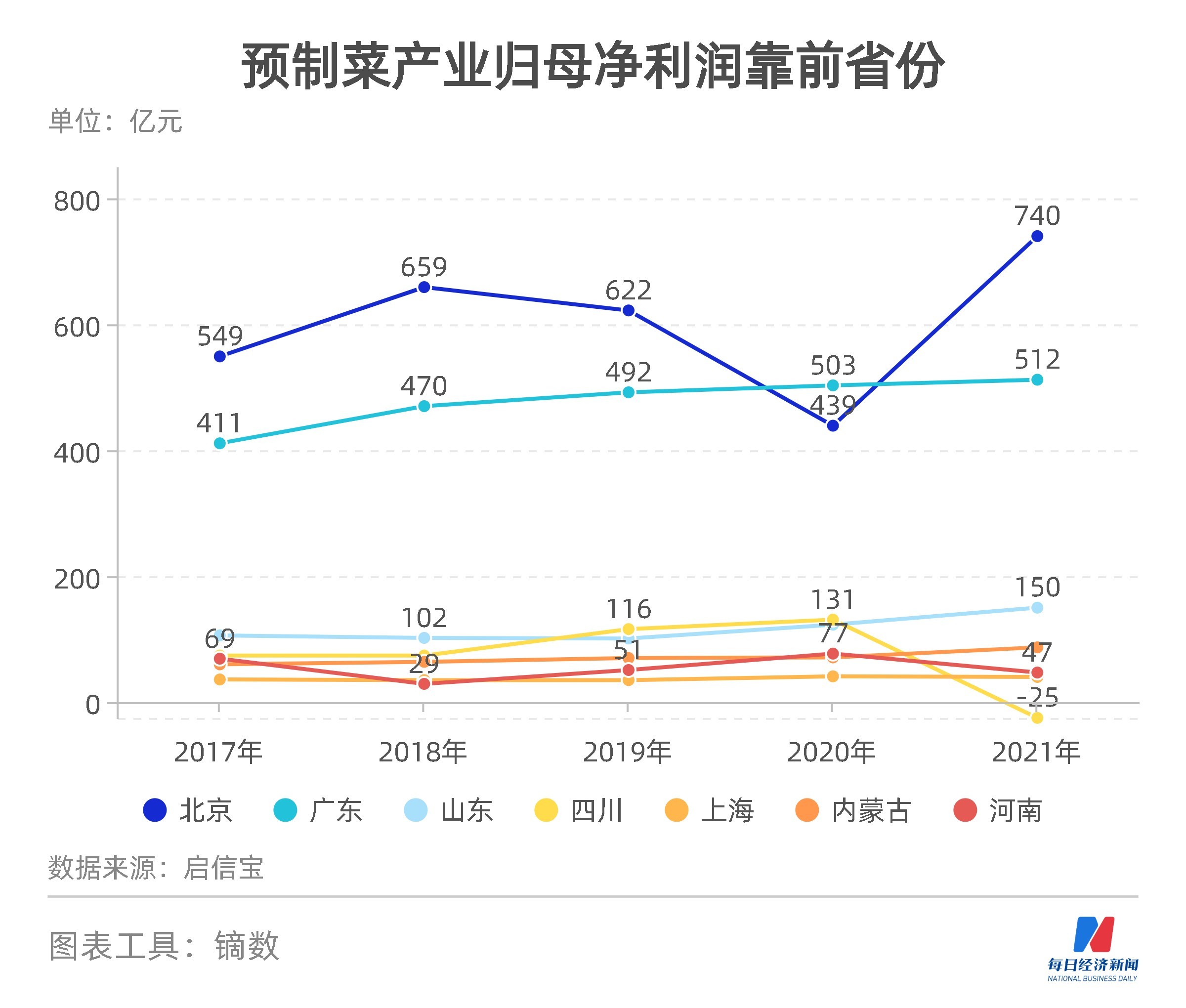

光有规模还不行,还得看盈利能力。

虽然广东的预制菜行业已知营收规模被北京甩了几条街,但从已知归母净利润指标看,二者的差距一下子就缩小了,而且2020年广东还对北京实现反超——当年,北京的预制菜行业已知归母净利润为439亿元,而广东的则为503亿元。

此外,山东、四川、上海、内蒙古和河南的数据则比较胶着,相对而言,山东表现出了稳定增长态势。

红餐网创始人陈洪波9月15日通过微信回复《每日经济新闻》记者采访称,目前部分省份已有先发优势,但长远发展还有待观察。从分布来看,目前广东、山东、福建、江苏、河南、河北、辽宁、浙江、安徽以及四川等诸多省份都已布局预制菜,以山东、广东、四川、河南、江苏等地为例,当下预制菜行业发展较快,其原因在于这几个省份都是农业大省,有着丰富的蔬菜、水产、禽畜等上游原料优势,且拥有世界闻名的地方特色菜系,饮食文化传统。此外,区域人口众多,经济发达,拥有完善的产业链集群,可以充分发挥资源优势、区位优势、产业优势,推动预制菜产业发展。

融资金额:河南以近千亿规模居首

因具有“方便、快捷、标准化”的特点,预制菜行业获得了各地方政府的大力扶持。

比如,包头市上月发布了《包头市预制菜产业发展三年行动计划(2022-2024)》。该计划提出,到2024年末,包头培育晋升国家级预制菜龙头企业5家,建成包头市预制菜产业发展基地3个,打造预制菜示范引领企业30家,培育引进预制菜产业龙头企业50家,上下游相关企业达200家以上,建成预制菜研发平台10个,培育一批专业预制菜产业人才,预制菜产业产值达100亿元以上,推动预制菜产业发展取得新突破。

作为嗅觉更敏锐的资本,早已选好了预制菜标的。

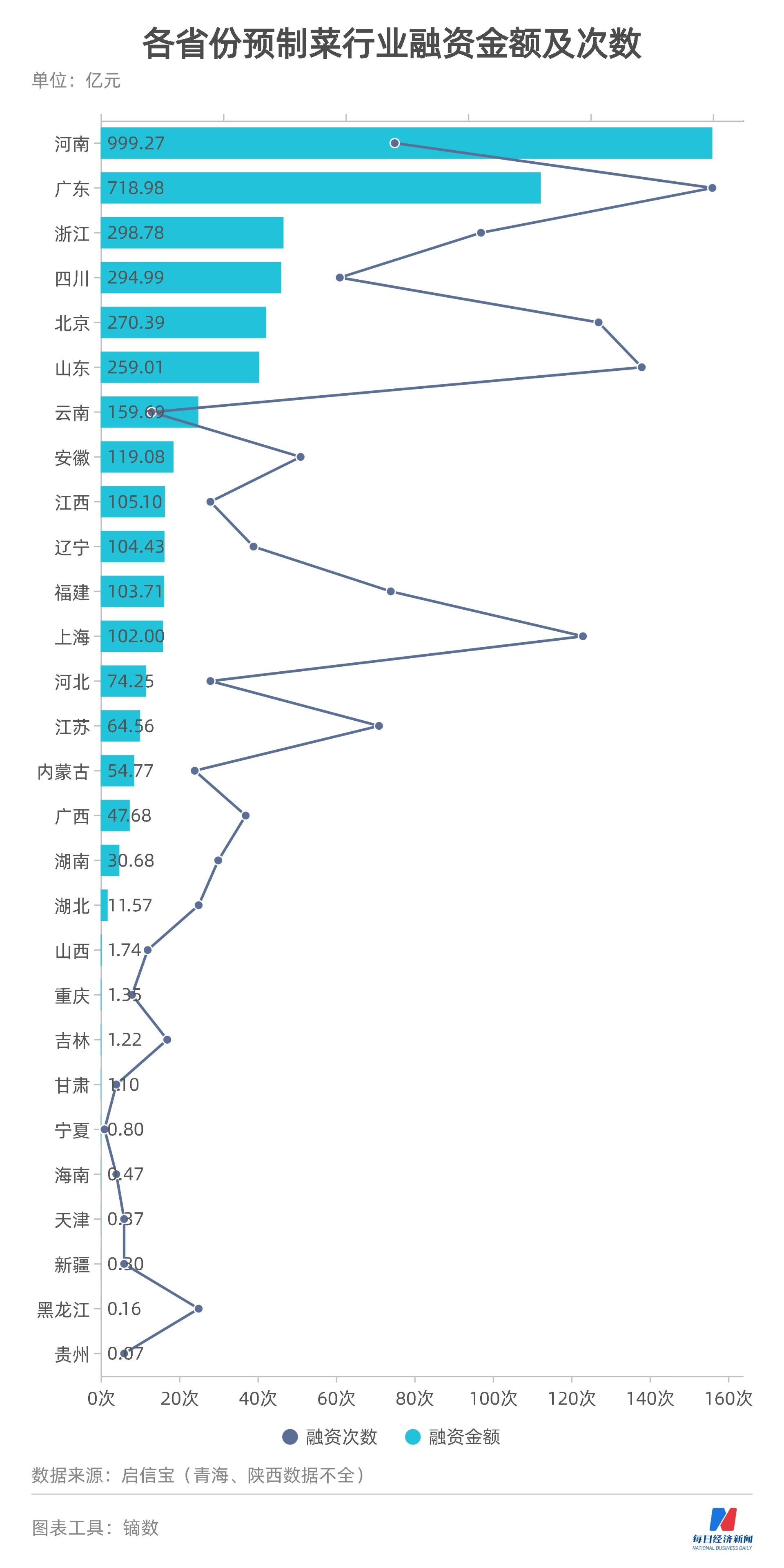

从融资金额看,拿到最多融资的三个省份是河南、广东和浙江,分别为999.27亿元、718.98亿元和298.78亿元。

从融资次数看,则是广东(156次)、山东(138次)、北京(127次)和上海(123次)靠前,这也是融资次数超过100次的省份。

2021年4月27日,“预制菜第一股”味知香(SH605089,股价55.08元,市值55.08亿元)成功上市。味知香发行价为28.53元/股,上市后一路走高,5月时一度上摸138.8元/股,今年,其股价回落,但仍然远远高于发行价。

安井食品(SH603345,股价141.20元,414.13亿元)8月的投资者调研记录显示,今年5月公司成立“安井小厨”预制菜事业部,主要聚焦调理类菜肴和点心类菜肴,产品和渠道定位上以B端为主、BC兼顾;按照渠道导向和竞品导向,主要通过自研、自产方式运营。

三全食品(SZ002216,股价16.05元,市值141.11亿元)2022年半年报显示,公司利用预制菜的风口发展区域性产品,开发北方焦炸丸子系列等。

陈洪波表示,从行业的竞争格局来看,目前除了专业预制菜企业,上游的农牧水产企业、速冻食品,以及下游的餐企、生鲜电商等企业均在积极拓展预制菜业务。而预制菜之所以能走俏,既有疫情的催化作用,更少不了各方力量的共同推动:一方面,受新冠疫情反复的影响,长期的宅家生活让居民囤菜的需求激增,同时也激发了人们对烹饪的热情;另一方面,疫情给各个行业造成不同程度的冲击,企业因而寻找新的业绩增长曲线;同时,各地政府也在为区域发展培育新的经济增长点,作为涉及一、二、三产业的行业,预制菜一端连着乡村振兴,一端连着消费变革,因此也成为地方政府争相发力的赛道。

鲍跃忠认为,当前双汇等制造业(农副食品加工)公司、盒马等零售企业纷纷进入预制菜赛道,但这一产业仍处于探索阶段,暂时没有非常成功的样本。这种情况下,影响产业发展的诸多因素,包括商业模式、产品创新、物流冷链等因素,都可以说是制约因素。但是,随着市场发展和需求变化,这些制约因素未来可能发生变化,不再成为制约因素。