越来越多的中国创业者和投资人赶去东南亚寻找机会。

创业邦(ID:ichuangyebang)原创

作者丨刘岩

编辑丨信陵

头图丨图虫创意

创业邦最新获悉,印度尼西亚早期风险投资机构AC Ventures在逆势中完成募资,第五期基金首关2.5亿美金。目前,基金总管理规模超过5亿美金。值得关注的是,本次LP分布地域呈现多元化趋势,分别来自欧洲、美国、中国、韩国、东南亚等地区的机构投资者。

这只根植东南亚的早期基金自2012年成立以来,已投资100多家科技公司,投资组合包含Xendit、Carsome、Stockbit、Ula、Shipper和Aruna等多家知名公司,其中已有7家独角兽。据了解,AC Ventures的投资组合和合作伙伴已经覆盖了印尼1/3独角兽和1/2潜在独角兽。

目前,AC Ventures投资团队有35人,分布在雅加达、新加坡、吉隆坡三地。借助本次募资官宣之际,AC Ventures正式宣布常驻新加坡的负责人黄佩华加入团队担任管理合伙人。

AC Ventures 核心团队成员

从左至右依次为:创始人兼合伙人Michael Soerijadji、管理合伙人黄佩华、创始人兼管理合伙人 Adrian Li、创始合伙人Pandu Sjahrir

上海解封之后,这位VC老兵将奋战了20多年的“主战场”由中国转移到东南亚,如今新加坡成为她的新驻点。这次,她加入东南亚的一只早期风险投资基金AC Ventures。她从业生涯中曾投资了岩心科技-Akulaku(东南亚)、摩拜单车、罗辑思维、土豆网等4家独角兽公司。

“今年突然热起来……”近期,黄佩华也感到些许惊喜,她每周都会接待数位来自中国的创业者或投资人朋友,深谙东南亚市场的她感到这股热潮跟前两年相比有些不同。

越来越多的投资机会出现,成为她转战东南亚的重要原因之一。投行出身,从GGV纪源资本一号员工到启明创投合伙人,她过去20多年的视角一直集中在美国硅谷和中国,投资主线是PC互联网和移动互联网。当2016年左右中国的移动互联网红利殆尽之际,她观察到新加坡的创投氛围有崛起之势。“当时开始陆陆续续看东南亚项目,但前几年整个生态还是处于比较早期。”

而今,中国疫情常态化、全球政经不确定性等因素下,她确信重仓东南亚的机会来了。黄佩华告诉创业邦:“初创企业的估值降低了30-40%,现在是一个很好的投资切入点。另外,一旦互联网渗透率和人均GDP达到一定水平,企业后期增长带来的赚钱效应凸显。总体来看,东南亚市场正呈现出良好的发展趋势。”

孕育中的独角兽天堂

黄佩华观察,疫情后很多中国朋友到新加坡有三个主要目的:第一、今年家族办公室项目火热,很多人到此理财或移民,新加坡成为全球富豪的资产避风港;第二、募资很难,很多全球化基金把新加坡作为募资的第一站,然后再去欧美募资;第三、创业公司在国内的业务国内受到冲击,想到东南亚寻找新机会。可见,三大因素均有利于活跃当地的创投氛围。

众所周知,东南亚已然成为中国互联网巨头的必争之地。TikTok、阿里巴巴、极兔等重兵布局。而东南亚头部的本土电商巨头Shopee和Lazada,也分别被中国的腾讯、阿里控股。而万亿市值的Sea,其创始人李小冬是中国天津人。黄佩华告诉创业邦,东南亚本土巨头之间的竞争其实并不像国内竞争如此激烈。

AC Ventures判断,2021和2022年将成为东南亚地区的创业公司在全球市场地位的转折点,他们的判断依据是,很多公司已经达到IPO规模并成功上市。其中国包含物流巨头J&T、网约车和快递平台Grab、综合服务平台GoTo等公司。

根据淡马锡、谷歌、贝恩联合发布《2021东南亚数字经济报告》显示,东南亚地区有23个估值超过10亿美元的科技独角兽,其中11家受益于电商和数字金融服务的发展,在2021年成功跻身独角兽行列。

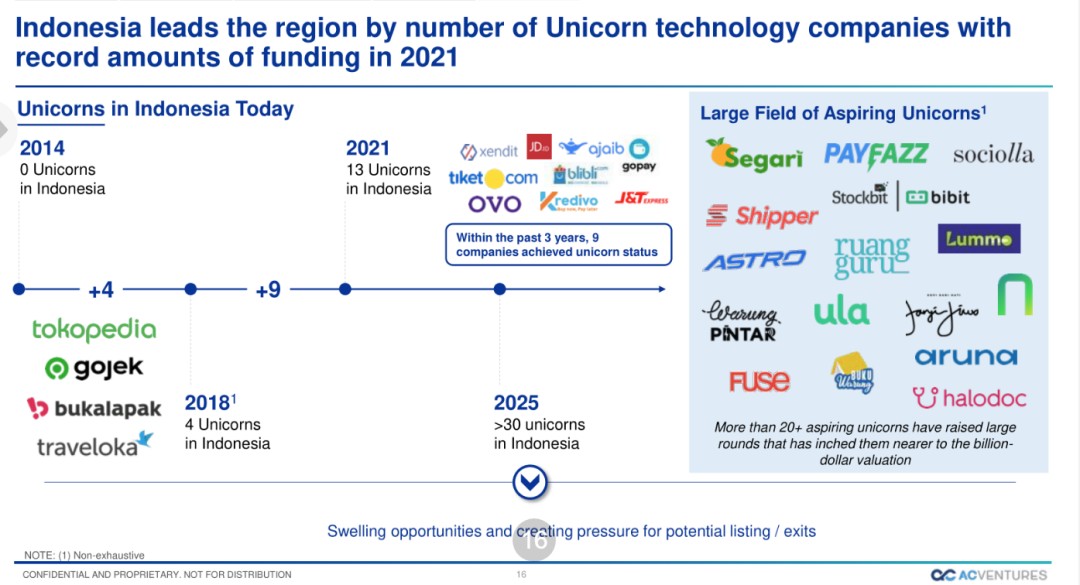

再看东南亚GDP最高的印度尼西亚,从2014年当地的互联网元年至2021年7月,该国的独角兽公司数量实现了从0到13的突破。AC Ventures判断,2025年印尼独角兽数量很有可能超过30家。

2021年,印度尼西亚独角兽数量和融资额再创新高

来源:AC Ventures

除了独角兽新增数量表现突出外,中国的上市公司在东南亚业绩斐然。来自中国上市公司协会的一则最新数据显示,1264家中国上市公司参与“一带一路”建设,在东南亚发生业务的占比最高,达到31.6%。从国别来看,越南占比最高,另外,新加坡、泰国、印度尼西亚、马来西亚等东南亚国家也成为上市公司的首选。

全球逆势中一枝独秀

总体来说,最近两年全球经济增长放缓之际,东南亚逆势增长,可谓一枝独秀,这是黄佩华重仓东南亚时对区域基本面的判断。东南亚11国中,GDP总量数据排在前六名的经济体分别为印尼、泰国、菲律宾、新加坡、马来西亚和越南。“印尼、菲律宾、越南三个国家的人口过亿,其中印尼市场最大,有2.6亿人口,未来10年东南亚可能会增加4,000万劳动人口。”这三个市场也是她重点观察的区域。

印尼GDP保持持续增长势头

另外,疫情也在催化东南亚数字经济的发展。《2021东南亚数字经济报告》提到疫情加速当地数字化转型,东南亚互联网经济在2030年有望达1万亿美元规模,逐步进入“数字十年”,新冠疫情以来线上购物、食品外卖、数字支付等数字服务消费不断增长和深化。电商、交通与食品、数字金融服务等行业欣欣向荣,推动东南亚数字经济规模(GMV)达1740亿美元。到2025年,东南亚数字经济规模预计超3600亿美元。

报告还重点研究了六个东南亚国家的数字经济规模整体呈现双位数增长。印尼的数字经济体量最大,且增量最大,菲律宾增长势头最猛,规模较2020年几近翻番,而新加坡在去年经历负增长后在今年回弹。《报告》预估,印尼、越南和菲律宾将实现20%及以上的复合年增长率,到2025年实现GMV翻番的高速发展。

黄佩华特别提到印尼是东南亚经济发展的发动机,也是全球增长第三快的经济体,仅次于中国和印度。“它没有受到全球经济衰退和供应链短缺的影响,反而在逆势中处于更加有利的地位。”

她分析原因时称,首先印尼有不断增加的内需市场;其次,印尼增长还受益于棕榈油、煤矿等大宗商品的出口。“通胀率控制在3~4%左右,人均GDP超过4000美金,新中产快速发展,消费互联网市场有巨大的潜力。”

AC Ventures 预测到2025年,印尼数字经济增长将超2倍,达到1500亿美金。零售、金融科技、物流、农业、医疗健康、教育等六大领域的数字经济将实现规模化增长。“越南人均GDP大概2000美元,因为离中国比较近,在供应链转移等方面会有所受益,但它现在基数还是比较低,GDP大概是印尼的1/3。”黄佩华补充。

对东南亚的误解

可见,东南亚最近几年的增长业绩和未来潜力成为黄佩华把工作重心转移到此的重要原因之一。

而今,她依然聚焦在传统互联网项目的投资和孵化。“相比中国,东南亚互联网进程发展相对滞后,中国的很多模式创新可以借鉴,我们也会在印尼寻找好的早期创业团队孵化,但不一定完全Copy From China。”

AC Ventures管理合伙人黄佩华

她以AC Ventures早期投资的一家支付平台Xendit举例,这家公司更像美国支付巨头Stripe,帮银行开发API,让银行之间的转账更加顺畅,已成长为独角兽,而中国却没有类似创业机会的公司。

但东南亚的市场空间会不会太小?这成为很多人投资东南亚的第一障碍,他们依然普遍看好根植中国的全球化公司。

对此,黄佩华有不同观点。她认为印尼其实有足够的市场空间,创业公司若能站稳东南亚最大市场的印尼,把团队、产品、模式、管理等基本功打磨好之后,再去越南、菲律宾、泰国等东南亚国家异地扩张会相对容易,进而成为一家世界级公司。“比如跨境电商平台Shopee已经扩张到巴西,我们比较喜欢这种脚踏实地的公司。”

“从投资回报角度来讲,我们早期押中印尼的行业NO.1,投资回报也会非常可观。”另外,黄佩华特别提到尽管中国市场空间足够大,但现在资本过剩,很多模式创新开始运作不错,后期往往因为竞争过于激烈导致模式走不通,最后真正能赚钱的公司不是特别多。“反过来看东南亚,创业环境有不少优势,竞争没有那么激烈,没有疯狂补贴用户,只要创业者用心做产品,还是能够做出不错业绩的。另外,东南亚的资本环境也在不断完善,印尼交易所去年开始有非盈利的科技公司上市。”

的确,东南亚的投资氛围也逐渐浓厚起来。除了AC Ventures、淡马锡等东南亚本土的基金外,今年6月份,红杉资本被媒体报道已经成立一只规模约8.5亿美元的东南亚专属基金,除了继续专注于SaaS和金融科技等领域外,还将进一步扩大投资范围,包括Web3等领域。

在黄佩华看来,现在很多中国投资人到东南亚看项目习惯有所不同。“很多人会觉得一些模式在中国不成功就被否定掉。但我认为,还是应该真正站在用户的视角观察一家公司或模式是否适应东南亚的本土。”

对此,她提到几年前曾经资本追捧的中国B2B交易平台运营并不顺利,但在东南亚AC Ventures依然能投到发展不错的B2B公司Aruna,它是促成渔民与买家的一个B2B交易平台。“中国的供应链优化已经非常到位,所以导致B2B交易平台很难有比较好的抽佣模式,但在东南亚已经有发展很不错的交易平台,甚至还能做到盈利,单位成本结构也非常健康。”黄佩华介绍两地差异。

她还以互联网金融举例,东南亚跟印度有更多相似处,金融监管走在前面,所以两地互金发展都挺不错,多家支付平台也是互通互联,并未像中国市场出现支付宝、微信两家巨头垄断的局面。

提到东南亚,不得不提当前中国最热门赛道之一Web3。很多投资人会优先选择Web3的项目到新加坡投资。“因为他们觉得在中国暂时比较难投,而转投中国创业者在新加坡转做的Web3项目。”黄佩华对创业邦表示,她在新加坡Web3活动上完全感受不到所谓的资本寒冬。

另外,黄佩华提醒一点,地缘政治对中国出海公司影响非常之大,而今创业环境变得更为复杂,而东南亚的优势在于华裔较多,中国创业者和投资人比较容易适应。“这也是为什么最近新加坡会突然热起来的原因之一。”

让黄佩华感到兴奋的还有东南亚在上市退出方面的突破。印尼政府鼓励科技创新,印尼交易所从去年开始改革,先有印尼电商巨头Bukalapak上市,今年还迎来印尼最大科技公司GoTo的IPO。而GoTo的背后还出现腾讯、京东、众为资本、春华资本等一众中国投资方的身影。另外,新交所也走在不断改革的路上。

而AC Ventures得天独厚的优势在于根植本土,专注早期。他们聚焦在Pre-A和A轮公司,单笔投资金额一般在200万美金至800万美金,即将推出第五期基金,目标规模2.5亿美金,投资主题包含互联网金融、SaaS、零售电商、物流、产业互联网等。

在投后赋能方面,AC Ventures团队的优势有对中美互联网持续的持续洞察和投资外,他们还打造了一只由专家组成的价值创造团队,内部称之为“特警队”,他们能在本土家族企业对接、当地政府资源整合、招聘等方面给予投资组合帮助。另外,他们还会重点跟被投企业一起践行ESG理念以期带来更多社会效应,这也是AC Ventures重点发力的方向之一。

总之,黄佩华接下来的投资策略就是重仓东南亚。

本文为创业邦原创,未经授权不得转载,否则创业邦将保留向其追究法律责任的权利。如需转载或有任何疑问,请联系editor@cyzone.cn。