一场守擂与攻擂的攻防战将愈演愈烈。

编者按:本文来自微信公众号 新熵(ID:baoliaohui),作者:樟稻,编辑:伊页,创业邦经授权发布。

进入互联网时代以来,中国企业的出海历史也已经有将近15年的时间。

这些年里,随着中国移动互联网和数字经济的全球领先,在出海领域形成了三个成熟的突破方向,并实现了规模经营,分别是App(工具、社交与泛娱乐)出海、游戏出海和实物商品出海(即跨境电商)。

这些模式成功的本质,在于中国积累的能力要素势能(商业模式、生产制造、技术研发、运营经验、艺术创意和优秀人才等),向目标国家市场的溢出和落地(转移、重组和创新)。

可以发现,当下中国企业出海可选择的赛道越来越多,模式也越来越重,比较典型的是近年来被热议的物流出海,随着中国跨境电商的迅猛发展,带动了跨境物流行业的发展。由于涉及自建仓库、嵌入配送体系、搭建供应链等等,不可谓不“重”。

近段时间,物流出海赛道热闹非凡。

先是极兔推出极兔旺宝服务,主要针对国内寄送货物至欧美的客户提供跨境轻小件寄递服务;紧接着,顺丰面向东南亚市场的“战狼计划”在业内流出,等等。

本篇文章主要关注一向特立独行的极兔,探寻其出海的动因以及与赛道内玩家可预见的摩擦。

事情还得从极兔收购百世中国区快递业务说起。

2021年10月29日晚间,百世集团发布公告称,将以11亿美元的价格,向极兔速递出售中国区快递业务。

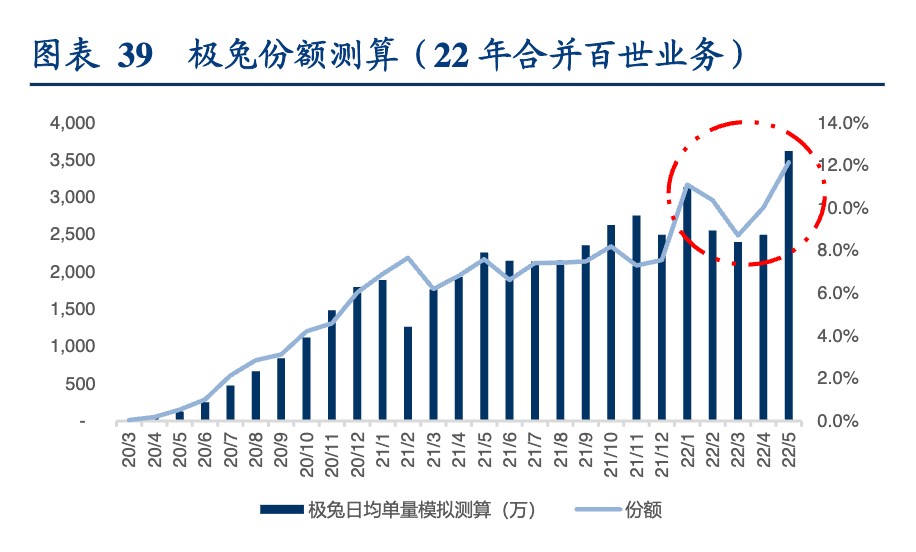

彼时,市场议论的重点是,以极兔2000-2200万之间的日单量,加之百世2500万的日单量,两者合并后的日单量约在4600万单,占市场份额的14%,有望使前者进入中国快递业的第二梯队。

单量上的提升外,百世还能成为极兔在阿里体系上的突破口。

据《晚点LatePost》披露,极兔、百世和阿里三方在收购前达成了协议:收购完成后,阿里将会长期保持对百世快递中国区的接口不变,而百世快递中国区将会保持独立品牌运营。

对于极兔而言,这是长期梦寐以求的结果。据业内人士透露,2017年,极兔就存在与阿里合作的意愿,但被阿里方拒绝。

2019年,阿里提出了合作的2个要求:第一,要求极兔取消与拼多多的合作关系;第二,阿里要占极兔股份15%。对此,极兔表示可以满足阿里入股的要求,但无法取消与拼多多的合作关系。

且不论极兔创始人李杰与段永平、黄峥的私交外,单从单量依赖上极兔也无法割舍拼多多。

2019年,极兔收购上海龙邦快递后入局国内市场,合作方仅为拼多多一家。2020年,随着拼多多逐步放宽对于极兔快递的业务量,当年拼多多单量占比极兔国内业务95%。

但鸡蛋不能放在一个篮子里,极兔也需要分摊资源,减少风险。这并不是杞人忧天,可以观察到近几年拼多多平台上的微妙变化。

例如2021年,“春节不打烊”活动期间,拼多多将韵达与极兔快递作为该活动指定物流商,呈现出向韵达快递倾斜的趋势;2022年,则呈现出向申通快递倾斜的趋势。

对于极兔而言,无疑需要想办法打通阿里等其他平台的业务系统,这时百世的出现适逢其时,因此看上去本是一个双赢的交易。

如今并购早已尘埃落定,对于吞下百世快递的极兔而言,更像是吞下了苦果。

据一位接近极兔的相关人士透露,极兔并购百世的初衷为获取百世50%-60%在阿里平台淘系业务的市场份额,预计业务量为1000+万单;累计极兔原有快递业务量与预计新增业务量,合并后的预期总业务量为3500+万单。

基于以上,极兔将基本实现盈亏平衡,改变在国内市场亏损的困境,进一步考虑在国内的上市问题。

但实际情况却是,极兔合并百世前的业务量为2500+万单,合并初期,最高业务量达2900+万单,百世贡献600-700万单;合并中后期,业务量逐渐下滑,3月8日业务量下滑至2000万单;与预期新增业务量相差较大。

据悉,初期业务量有较大上升的原因为,百世合并带来可运送快递新区域;而中后期业务下滑严重的主要因素,为整合过程中出现合规性等问题。

具体表现为,极兔与百世的合并过程产生了一系列的不良影响,例如双方加盟商的自身问题,导致快递运输质量与时效性得不到保障,快递员出现人员波动以及派送服务能力不足等。

此外,至于极兔想打入淘系的野望,不愿具名的行业人士称,2022年3月,阿里电商平台对旗下较大体量的卖家设限,禁止其使用极兔快递发货,极兔的淘系业务收件量较小,未达到预计目标。

单从上述数据来看,极兔与百世合并无疑是失败的。吊诡的是,今年6月,李杰在大客户交流会透露称,5月极兔的全网日均票量已经超过4000万单。

有快递行业观察人士表示,“618”之前极兔的全网日均票量确实超过了4000万单,但到了7月和8月又回落至3600-3700万单。倘若数据为真,极兔无疑是“两网融合”的最终赢家,其中曲折不为外人所道。

另一方面,据《晚点LatePost》披露,极兔内部将对标市值超过千亿美元的UPS。为此,极兔既需要中国市场保持住位置,又需要继续开拓新的海外市场。

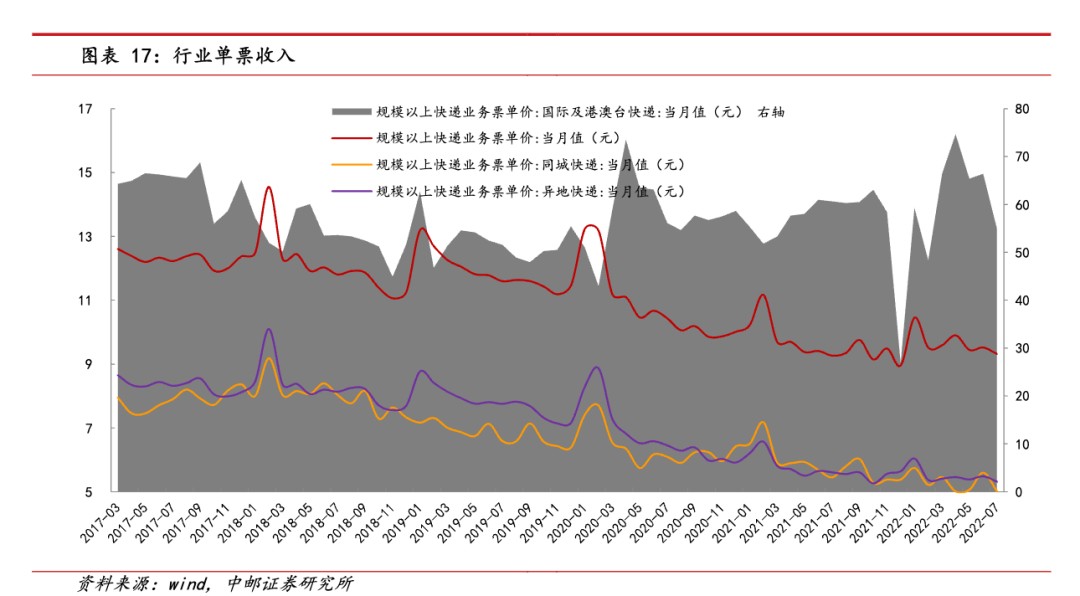

当下,在国内监管合规政策趋严的大环境下,新进入者通过以往“低价-份额扩张-融资-低价”的传统路径,实现规模增长的逻辑链路,已经不被允许。

据悉,极兔曾预计在2022年9月在香港上市,对于极兔而言,全球化故事,海外业务才是支撑极兔估值的核心,出海就在所难免。

相对于其他同行玩家,极兔独特的优势正是从海外起家,天生具备出海基因。

李杰曾在接受采访时表示,J&T的成功,就是OPPO和Lucky(运气)。OPPO不用多说,极兔的一级加盟商主要是OPPO、vivo这些渠道商。过去在东南亚和中国,极兔的扩张十分依赖步步高体系的代理商网络。

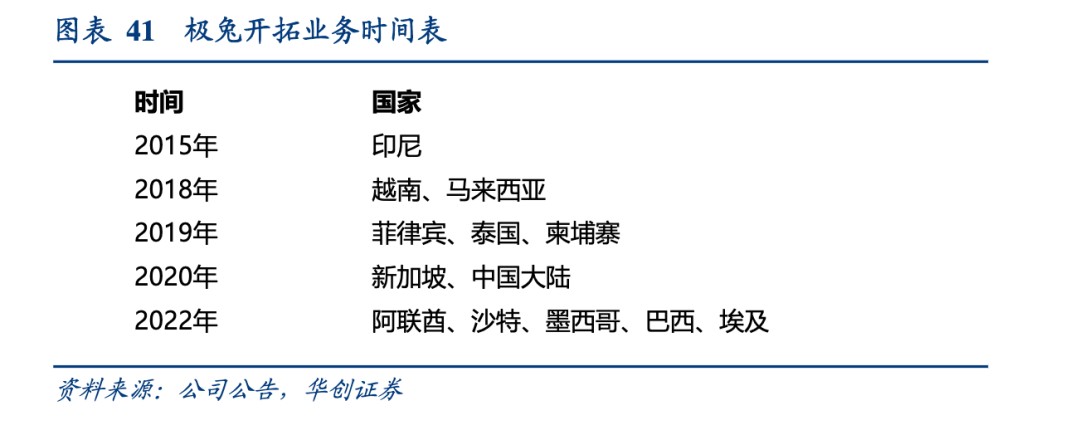

Lucky则是指赶上东南亚电商的快速发展。2015年8月20日,J&TExpress在印尼雅加达正式诞生。彼时的东南亚,正值电商的风口之下,借势Shopee、Lazada、Tokopedia等电商网站,极兔用了4年成为东南亚第二大快递公司。

从今天这个节点上看,极兔海外的谋局已久。此前极兔在2021年开启了一轮新融资,当时计划额度2.5亿美元。去年8月,这笔融资已经完成,公开信息称将主要用于开拓中东和拉美等海外市场。

极兔快递网络扩张的方向是中东和拉美地区,重点是埃及、巴西和墨西哥三个人口大国和阿联酋、沙特两个人均收入较高的国家。

彼时,根据《晚点LatePost》披露,极兔已经派出人员在这几个国家进行筹备工作,下半年将会组建团队,最晚明年年初,极兔将会在这些国家建立起全国性的配送网络。

今年以来,极兔的海外布局已初见成效。1月,极兔宣布启动位于阿联酋和沙特阿拉伯两国的快递网络运营;2月23日,极兔宣布正式进驻拉丁美洲市场,并在墨西哥顺利起网运营;此后,极兔物流持续加码拉美市场;5月24日,极兔速递宣布,在巴西正式起网运营,等等。

快递行业专家赵小敏认为,考虑到极兔在南美并未收购当地的快递公司,也没有类似RCEP(即区域全面经济伙伴关系协定)政策支持,短期内想要在南美市场形成较大竞争力还是有难度。但是,进军南美的故事有利于提升公司估值。

近日,极兔又针对国内寄送至欧美的客户推出了极兔旺宝服务。相较于东南亚、非洲和拉美市场,欧美市场要面临较大的挑战和激烈的竞争。

极兔国际常务副总裁孟凡马在接受采访时表示,在欧美市场,极兔国际的末端网络并未实现全覆盖,因此也会通过整合当地末端资源,为客户提供终端派送服务。

业内人士声称,极兔旺宝在末端快递配送会和当地的快递公司合作,比如UPS、FedEx等。而其他环节如揽收、中转、干线、清关、海外仓储等关键关节,均由自己操刀。

碰巧的是,几乎在同一时间,拼多多同样把目光放向国外,媒体称拼多多正在筹备跨境电商平台,应用预计在9月中旬上线,第一站是美国。目前尚不清楚拼多多会和哪些物流方合作跨境运输,但极兔确实有极大可能被拼多多选中。

值得注意,极兔速递向外扩张之际,其业务领先的东南亚正在被不少国内快递物流公司眼红。

8月以来,顺丰面向东南亚市场的“战狼计划”在业内流出,这项针对东南亚销售专职人员的奖惩制度,主要针对新加坡、越南、马来西亚、印度尼西亚、泰国、菲律宾等流向的出口业务。

此前在去年9月,顺丰全资子公司完成对嘉里物流的收购。今年6月27日,有投资者向顺丰控股提问称,“顺丰并购嘉里物流后,双方的协同表现主要在哪些方面?”

官方回应表示,“过去顺丰的货物到了东南亚,主要用当地代理资源完成本地配送,未来顺丰会借力嘉里物流在东南亚成熟的本土配送网络,合力打造东南亚的区域快递网络。”

除了顺丰之外,菜鸟、聚焦海外的百世、圆通、中通等多家快递公司都已经瞄准东南亚市场。

不过,相对其他国内快递公司,极兔在东南亚地区有一定的核心竞争优势:已有知名度较高,具有品牌效应;进入市场时间较早,与政府建立良好的长期合作关系,海关与清关就有较大优势;在较多地区建设仓区,满足自主备货需求,时效性较高等。

这也意味着,未来在东南亚市场,一场守擂与攻擂的攻防战将愈演愈烈。

近日,美国物流巨头联邦快递(FedEx)盘后意外撤回2023会计年度财务预测,并暗示今年第四季货运旺季进一步走弱后,此后股价暴跌21.44%,创下逾40年来最大单日跌幅。

与此同时,快递同行们也遭受鱼池之殃,UPS下跌4.52%、XPO物流公司下跌4.67%等等。其中被极兔对标的UPS,今年其股价有一定波动,但仍维持在1451.72亿。

UPS之所以能成为美国乃至全球规模最大的快递企业,在于其业务基本面。可以说,UPS的发展历程是一部兼并扩张史,从快递主业逐步拓展上下游和全球客户,完成多元化战略布局。

根据财报,2021年UPS国际业务占总营收的占比20.1%,2021财年FedEx国际业务占总营收的30%。而拿已经上市的顺丰为例,2021年其国际业务(不含嘉里物流)仅占总营收的4%。

他山之石可以攻玉,对于谋局出海的国内快递物流公司而言,如何借助日益崛起的中国品牌和制造业走向世界,才是更高维度的战术布局。

峰瑞资本《出海创业新打法:从“空军”向“海军陆战队”》

晚点LatePost《极兔速递11亿美元收购百世快递中国区业务,行业进入新一轮整合期》

财新《极兔速递再扩张进军巴西市场》

界面新闻《极兔闯关欧美市场,能否与出海的拼多多再度携手?》