在实现中国“2030 年碳达峰、2060 年碳中和”的目标下,绿色低碳成为各个行业的必然要求和发展趋势。

9月28日,21世纪经济报道、21世纪创投研究院在北京举办2022年秋季闭门研讨会——“践行‘碳中和’:股权投资策略与实践”。十余位监管机构领导、股权投资GP/LP代表、第三方服务机构及行业企业人士共同带来ESG理念与实践分享。

近年来,绿色低碳已成为各个行业的必然要求和发展趋势,ESG投资和绿色发展理念也正在成为股权投资行业的共识。

国内股权投资机构正在行动,制定清晰的ESG投资战略和ESG目标,建立专门负责ESG管理的组织机构/部门,并配备专业的ESG人员、研究ESG定期评估机制,加入ESG相关的组织、倡议或标准,不断完善ESG投资理念,也不乏机构成立专门的碳中和基金。

诸多机构中,CPE源峰、高瓴集团、盛世投资、绿动资本、大钲资本、毅达资本等相继发布“碳中和”研究报告或“碳中和”战略声明,已披露成立碳中和投资基金的包括IDG资本、红杉中国、春华资本、中金资本等。

在与会嘉宾看来,投资机构不仅要关注投资为LP、GP带来的收益,更要关注被投企业的经济效益、社会效益和环境效益,担当起推动中国经济高质量发展的责任。

21世纪经济报道执行总编辑陈晨星表示,国内私募股权投资行业面临从“高速发展”转变到“高质量发展”的新课题,欣喜地看到越来越多国内主流投资机构建立起囊括低碳指标的ESG投资管理制度。

她介绍说,21世纪经济报道建立了横跨一二级市场,覆盖政经、财经、金融等诸多板块的ESG报道团队,在ESG报道领域积累了丰富的经验,也形成了一定的影响力。8月底,21财经APP又重磅上线了ESG频道,加大对ESG的发展趋势、机构与企业ESG策略与实践的报道与研究,希望与各位共同抒写ESG发展的中国线路图。

中国投资协会副会长、创投委会长沈志群表示,实现“双碳”目标、大力发展新能源和其他低碳零碳产业,要充分发挥好科技创新作为第一动力的作用。包括创业投资在内的股权投资是支持科技创新的重要资本力量,实现碳中和目标不仅是我国股权投资行业义不容辞的投资责任,也是千载难逢的行业投资机遇。

国务院发展研究中心金融研究所副所长、研究员陈道富认为, ESG投资不能停留在概念上,应与监管部门和执法机构高度结合,共同推进投资实践真实地、可持续地推进。

本次研讨会上发表主题演讲的还包括CPE源峰首席运营官翟锋、盛景网联副总裁兼董事会秘书曹志勇、愉悦资本创始及执行合伙人刘二海,他们分别就各自对ESG投资的理解和所在机构的行业实践展开分享。

在“ESG策略如何指导投资实践”的圆桌讨论中,鼎力ESG创始人王德全、昌发展总经理王颖、盛世投资合伙人兼首席可持续发展官姜燕、中科院资本执行董事袁昊冉、LP智库创始人国立波围绕LP的ESG投资考量、GP机构的投资指引等话题展开讨论。

在“投资机构与被投企业的ESG互动”的圆桌讨论中,珩昱投资合伙人曹龙、弘毅投资董事总经理兼弘毅绿创基金创始合伙人乔伟、北京泰康投资管理有限公司CEO黄升轩、青域基金合伙人牟颖、绿动资本创始合伙人兼首席运营官张国津、山行资本合伙人朱思行分享了对投资机构如何以ESG标准挑选项目和创新企业ESG实践的观察。

湖南大学金融与统计学院教授、原证监会市场监管二部副主任、一级巡视员刘健钧为本次研讨会作总结陈述。他指出,推动ESG实践必须处理好国家战略和微观企业及投资主体财务回报的关系、社会价值和个体价值的关系,以及社会治理和专家管理的关系。在实际操作中,要推动ESG投资外部收益内部化、激励政策标准化和ESG信息透明化。

本次研讨会上还重磅发布了“2021-2022年度ESG投资特殊贡献机构”研究案例。21世纪创投研究院希望,以此为契机,宣传推广ESG投资先进典型经验,推动机构践行ESG投资。

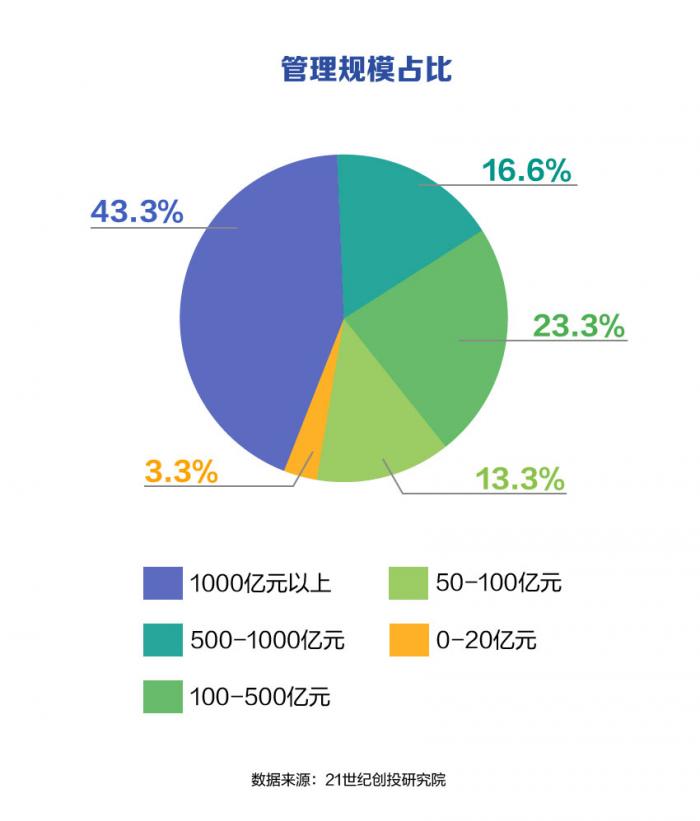

基于对上述30家机构的调研数据分析,21世纪创投研究院发现,上述代表案例中管理资产规模超过500亿的机构占比超过83%(其中,管理资产规模超千亿占43.3%,管理资产规模在500亿-1000亿之间占16.6%,管理资产规模在100亿-500亿之间占23.3%),可见机构管理资产规模上量后更加注重ESG策略。同时,部分管理资产规模较小机构,也有进行ESG投资的动力。通过数据分析,我们还有几项重要发现:

发现一:ESG投资管理走向机制化

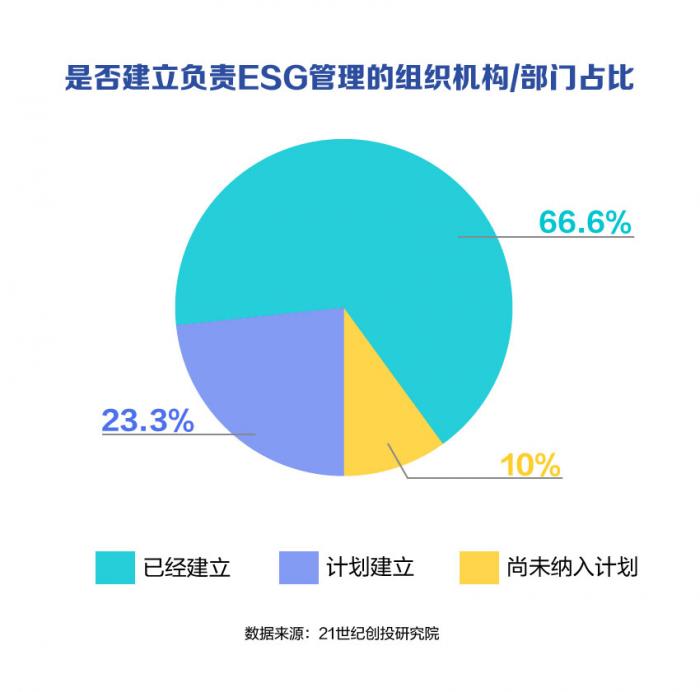

股权投资机构正在将ESG事项融入投资分析及投资决策过程,一些投资机构正在积极制定ESG政策并设立ESG委员会、配备专业的ESG人员。他们中的先行者们不仅对被投项目的整体情况展开全面尽调,综合考虑项目团队、社会效益、环境污染等情况,还在投后服务中对于项目进行定期跟踪,了解项目税收贡献、提供就业等数据的增长情况。

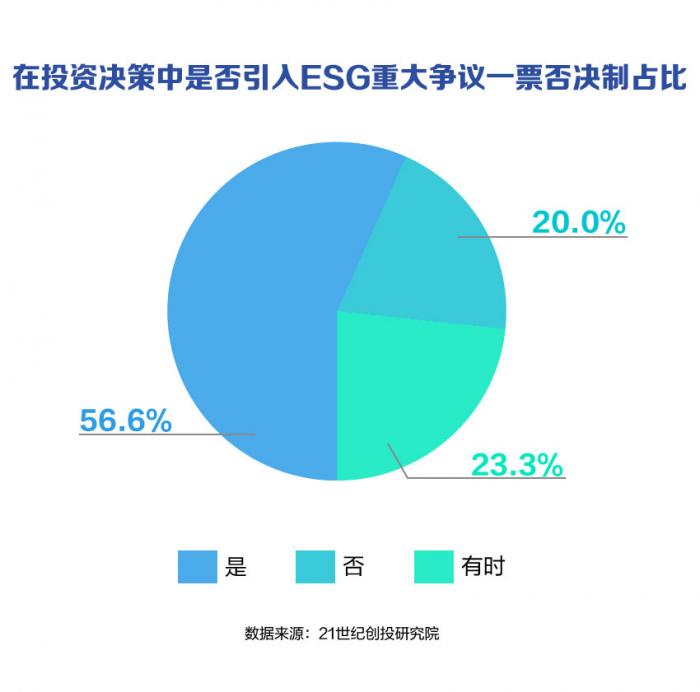

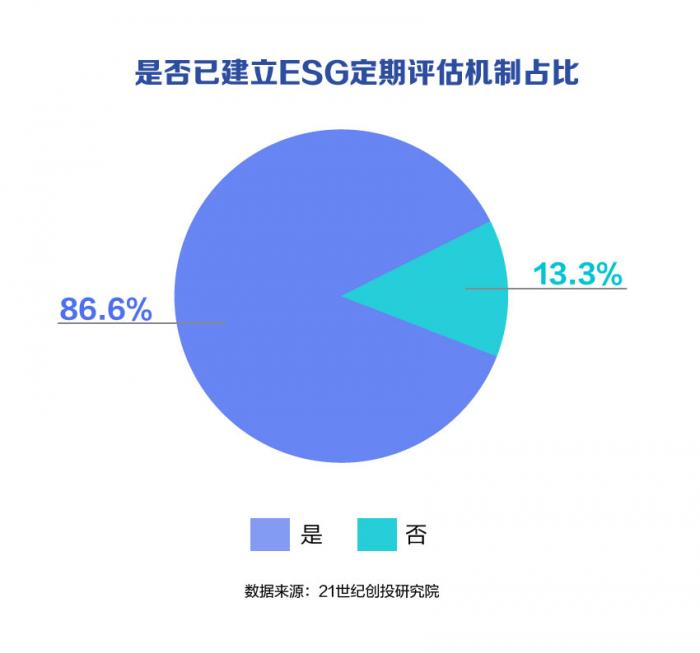

调研结果显示,66.6%的受访机构已经建立负责ESG管理的组织机构/部门,计划建立相关部门的占比为23.3%,仅有10%的受访机构无相关计划。86.6%的受访机构已建立ESG定期评估机制,在投资决策中引入ESG重大争议一票否决制的占比为56.6%。

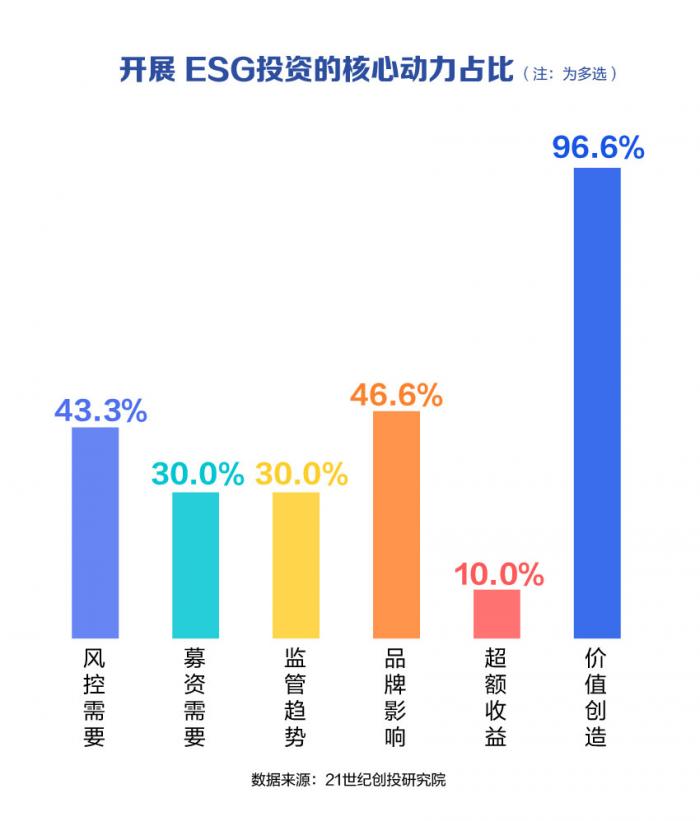

发现二:价值创造为最主要驱动力

赋能企业和价值创造是股权投资机构的核心能力之一,ESG投资则是价值创造的重要方式。投资机构将先进的ESG理念和专业的管理方法带给被投企业,将可以推动被投企业践行可持续发展的绿色商业理念,实现商业与社会效益的共同发展。

越来越多的股权机构将ESG因素融入投资全流程,力求在推动创投行业高质量发展和实体经济健康发展过程中发挥重要作用。调研结果显示,受访机构开展ESG投资的最核心动力是价值创造,紧随其后的两大考量分别是品牌影响和风控需要。

发现三: 投资机构积极加入ESG相关组织、倡议或标准

中国投资者在全球负责任投资进程中正在扮演越来越重要的角色。今年6月,联合国负责任投资原则组织(UN PRI )中国内地签署方正式突破100家。这一里程碑显示了这些机构推进可持续金融的决心,也体现了当今新兴市场的ESG投资迅速崛起。

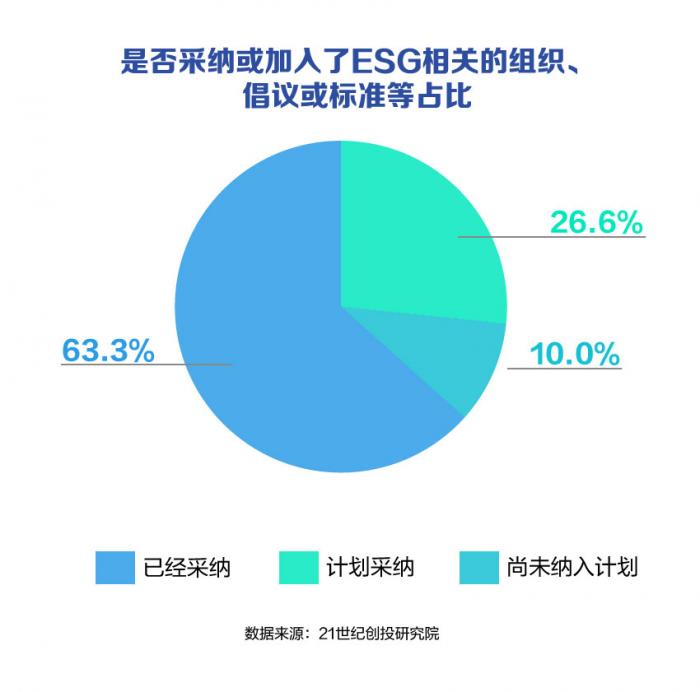

受到中国私募股权投资机构关注的相关组织、倡议或标准还包括气候相关财务信息披露工作组(TCFD)、国际气候倡议组织(iCI) 等。调研结果显示,63.3% 的受访机构已采纳或加入ESG相关组织、倡议或标准,计划采纳和未纳入计划的受访机构占比分别为26.6%和10% 。

发现四: 近六成百亿基金机构设立可持续发展专项基金

截至2021年底,我国私募股权和创投基金规模达到12.8万亿元人民币。根据中国基金业协会在2019-2021年间展开的问卷调查,私募股权机构对绿色投资业务负责的比例大幅提升,产品数量亦有小幅增长。

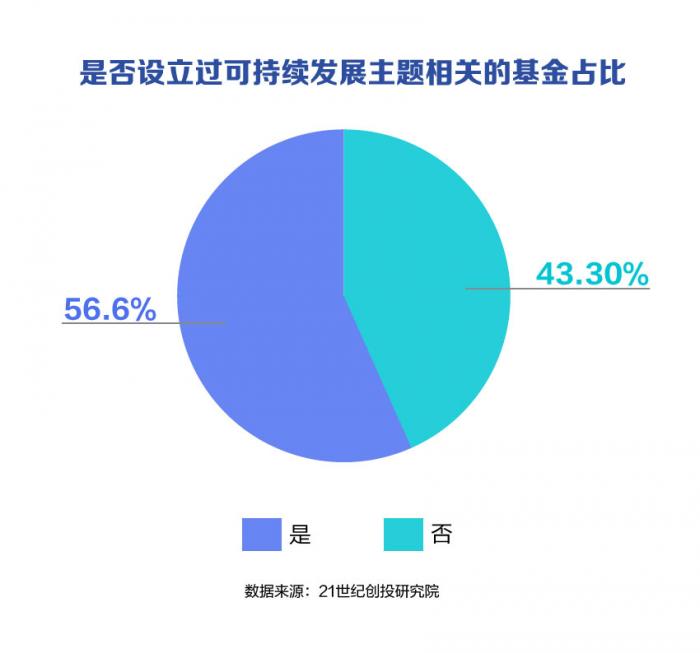

根据本次报告,参与调研的机构中已设立可持续发展专项基金的占比为56.6%。管理规模1000亿以上的基金管理机构中,76.9%的机构已建立负责ESG管理的组织机构/部门、84.6%的机构已建立ESG定期评估机制、61.5%的机构已设立可持续发展专项基金,三项指标均高于平均值。

发现五:ESG投资实践呈现多元化发展趋势

绿色、医疗、科技是投资机构在ESG领域布局较多的主题。早期投资者作为金融生态系统的重要组成部分,也在积极展开ESG投资实践,通过创业者支持计划、构建科创服务生态等方式参与到可持续发展投资中。

此外,股权投资机构推进ESG投资、履行社会责任实践的多元化路径还包括以“基金+行业”“基金+区域”等方式参与到区域产业转型升级、通过捐赠支持基础科学研究、通过创业扶持计划支持乡村振兴等。