过去投消费、互联网、医疗的基金,都在这个新赛道里抱团取暖

编者按:本文来自微信公众号 财经十一人(ID:caijingEleven),作者:杨立赟,编辑:余乐,创业邦经授权发布。

“合成生物”(Synthetic Biology),一个大多数人没听过、不知道什么意思的词,却在过去两年成为投资圈里最时髦的概念之一。

在募资不顺、投资放缓的一级市场,“合成生物”四个字似乎成了资本造血的良药。还在消化此前消费、TMT、医疗高估值泡沫的投资人,终有一天在这个新的风口中相会。红杉、高瓴、经纬、 峰瑞、美团等明星机构纷纷布局,出现多笔超亿元规模的融资,资本“抢项目”的场景不时上演。小机构抢不上最火的项目,就投一个类似的,绝不甘心在这个赛道上缺席。

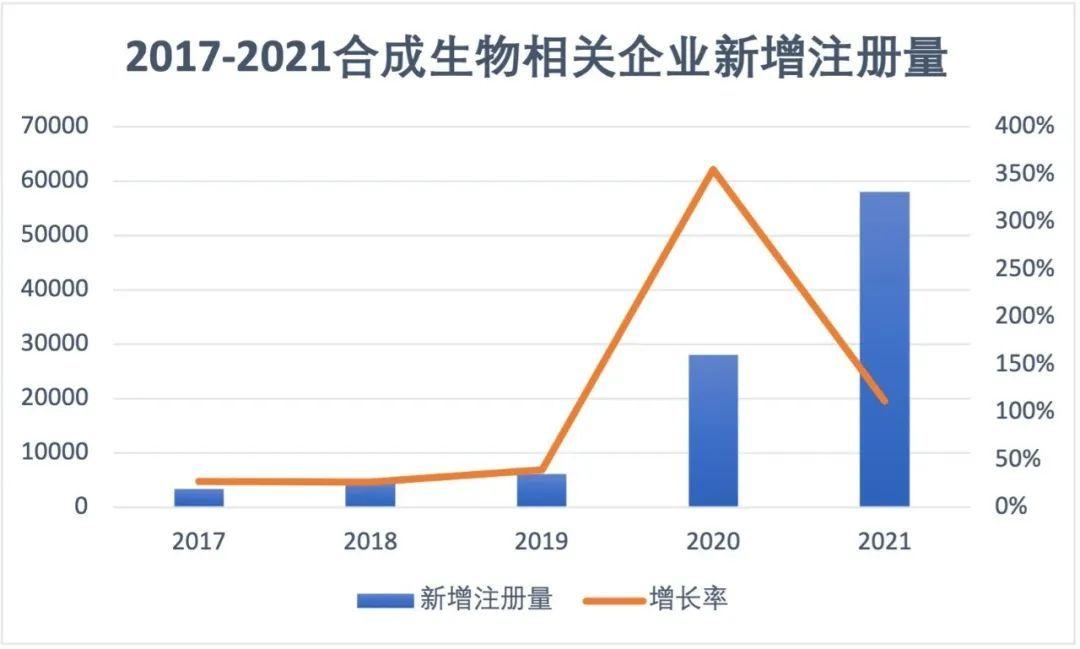

“热钱”涌入的同时,这个领域内也出现了大量的新玩家。根据企查查向《财经十一人》提供的数据,合成生物相关企业的新增注册量在2017年至2019年的变化不大,保持在每年6000家以下,2020年之后却突然发生飞跃式增长,当年大幅增加355%至2.8万家,2021年更是达到5.8万家,2022年前七个月也已达到3.8万家。

数据来源:企查查。制图:熊彦莎

被誉为“第三次生物技术革命”的合成生物,是一种底层技术,可以应用在医疗医药、农业食品、环保、能源和新材料等多个领域。麦肯锡预计全球经济活动中60%的物质产品可由生物技术进行生产,在2030年至2040年期间,合成生物学技术每年将为全球带来2万亿至4万亿美元的直接经济效益。

近几年,随着基因编辑和基因检测等底层技术的发展、成本的降低以及效率的提升,合成生物学的科研成果逐渐向产业界转化。再加上国家政策的扶持和成功商业案例的刺激,这一领域受到投资者的高度关注。

目前,比较成熟的合成生物应用包括L-丙氨酸等化工产品、人造肉、护肤品原料角鲨烷,以及部分药物中间体等。理论上,人们日常生活中接触到的许多产品都有望以“生物基”取代“石油基”,“人造蛋白”等食品原料的制造方式也能减轻养殖带来的环境压力。在碳中和的背景下,这正好迎合了市场需求。

不过,当资本疯狂加注、创业者们势在必得之时,中美的二级市场对一级市场泼了一盆冷水。2021年下半年起,美国的头部合成生物学企业Zymergen、Ginkgo及Amyris等股价均进入“跌跌不休”的状态。国内的两家代表性企业也表现不佳:凯赛生物在2022年至今股价跌去50%,华恒生物股价仅微涨不到10%。

合成生物看似是“上帝之手”,一切皆可合成,但是在商业化的路上,选品、规模化生产、成本控制是普遍问题;而且它不易“催熟”。恩和生物的联合创始人崔好对《财经十一人》表示:“我们很难快速扩张,在这个领域,从研发到产业化的周期一般是三年。这样才有可能实现突破。”

在这个“钱不经花”的赛道,创投双方都能坚持“做时间的朋友”吗?

峰瑞资本合伙人马睿在该机构主要负责合成生物项目的投资。他观察到,现在市场上的合成生物项目和两年前比,增加了至少10倍。

回顾近五年来合成生物赛道的投资热度变化,马睿对《财经十一人》表示,2017年至2019年需要找标的,2020年需要抢标的。自从2021年美国合成生物学独角兽Zymergen上市,以及凯赛生物和华恒生物的股价一路走高,标的就多得看不过来了。“以前可能看一个是一个,现在是十里挑一。”

投融资方面,2017年至今,中国合成生物相关投融资事件累计发生79起,披露融资金额超过70亿元。

数据来源:企查查。制图:熊彦莎

合成生物的故事要从青蒿素说起。很多人第一次听说“青蒿素”是因为中国科学家屠呦呦,不过大多数人并不知道,无论是通过大量种植黄花蒿来提取,还是通过化学方法来合成青蒿素,都受各种限制,且成本较高。2005年,美国一家名为Amyris的公司利用合成生物学技术得到青蒿酸,再用化学合成方式得到青蒿素,其后与医药巨头赛诺菲合作,实现大规模量产。根据兴业证券的数据,青蒿素价格从2005年的接近1200美元/千克,在两年内迅速降至200美元/千克以下。

Amyris由此一举成名,2010年登陆纳斯达克,成为合成生物学领域最早的上市公司。

技术进步是合成生物学产业化发展的先决条件。论文数量可以体现基础研究的大爆发。中信建投的报告指出,从全球主要国家的论文发表数量来看,1999年至2018年的20年间,合成生物学领域发表论文近40万篇,其中40%以上的论文发表于2014年至2018年这5年。中国、印度和韩国等亚洲国家发文量快速增加,其中,中国在上述5年内发表论文数量占过去20年发文量的62%。

此外,合成生物学产品研发大量运用了基因编辑、基因检测所采用的“设计-构建-检测-学习”的底层技术。近年来,基因编辑、基因检测的技术发展和成本降低,大幅促进了合成生物学产业化的发展。

技术突飞猛进,加上成功的商业化案例,使得合成生物学越来越受到市场的关注和资本的追捧。根据Synbiobeta数据,2021年全球合成生物学领域获得融资总额约180亿美元,相当于过去12年的总和。

蓝晶微生物的联合创始人张浩千,2016年创业时很难找到钱。“当时投资人都在看TMT行业,大家看不懂合成生物,认为是一个难以被定义的东西。我们惨得不行。”

合成生物赛道热起来后,蓝晶不仅不再缺钱,还要“筛选”钱了。“2020年底开始资本市场热了起来,每轮融资期间,我一天能见八批不同的人。”张浩千告诉《财经十一人》。创业至今,他至少见过200家投资机构。截至2022年1月,这家公司的融资总额超过15亿元;目标是2025年左右上市。

蓝晶微生物从事分子和材料创新,主要产品是生物可降解材料PHA(聚羟基脂肪酸酯,塑料的材料)、再生医学材料等等。在美妆和医美领域,其部分产品已经“悄悄”进入市场。

峰瑞资本是蓝晶的天使投资人之一。当初让马睿对这个领域下定决心的是蓝晶团队展示的一张“地铁图”——每一个站点就是一个物质,连通站点的线路是酶,而地铁换乘站的特殊物质叫做“平台分子”,有无数条线路在这里交汇,再去合成无数的物质。“理论上可以按照工程化的设计,想合成什么就合成什么。这种分子调控的底层性和工程化是最打动我的地方。”

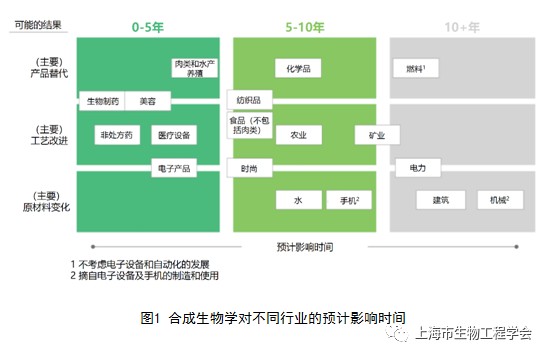

合成生物学对不同行业的预计影响时间。图片来源:上海市生物工程学会

峰瑞投资了蓝晶之后,对合成生物学做了系统性的研究。马睿和峰瑞资本创始人李丰前往美国考察,发现“这个行业非常厉害”——美国东西岸已经有很多合成生物公司了,一年大概有10亿美元投进这个赛道,硅谷的投资人都在投,标的既有产业链上各个环节的企业,也有平台型企业,发展日新月异。

而下游品牌方的感知也大致相同。法国美妆巨头欧莱雅从2020年开始发起“BIG BANG美妆科技创造营”创新挑战赛,面向中国大陆以及港澳台地区,招募本土的初创企业。创新赛可以说是欧莱雅挑选合作伙伴和投资标的的一种方式。

欧莱雅(中国)研发和创新中心高级经理徐金洮接受《财经十一人》采访时表示,“ 2020年BIG BANG排名前十的公司只有一家来自合成生物学领域,到了2021年,前十名中就有五家了。”

合成生物大火,也改变了生物、化学、新材料专业的硕士生和博士生的就业前景。上海市生物医药投融资发展基金联盟的投资顾问方昕对《财经十一人》说:“风投在抢这些学生。我的父亲是合成生物学的专家,连带着我也常常被投资人问:‘你爸有没有学生可以用?’找我要人的,比找项目的还多。”

不过,也有不少投资人淡定地表示,合成生物存在已久,只是近期成为一个被热炒的概念。

道夫子食品国际公司联合创始人张涛接受《财经十一人》采访时表示,许多新蛋白领域的企业多少会用到合成生物技术,这个概念在食品领域不是一个新词。“合成生物在国内一下子变得很热,我们觉得有点奇怪。”

道夫子是一家关注于植物基和清洁肉类产品的创业企业,并且对外投资了一系列新蛋白相关的公司。该公司在中国投资了16家企业,其中有6家与合成生物相关。张涛称,这些投资布局都发生在合成生物成为投资风口之前。

在一家国资背景基金任职的投资经理王永(化名)2022年上半年投了一家大型农产品深加工企业,这家企业主营业务之一就是生物材料,即利用菌种、发酵等技术生产乳酸和聚乳酸等产品。“资本拿合成生物炒概念,恨不得像是创造了一个新学科似的。”

站在2021年的二级市场,可以理解一级市场的行为逻辑。

从美股到A股,合成生物在2021年几乎经历了一整年的狂欢。最早的合成生物学上市公司、美国巨头Amyris在2021年前四个月持续暴涨;2021年4月底,随着中国的华恒生物登陆A股,两家下游的应用型公司——华恒生物和此前已上市的凯赛生物持续大涨到2021年底。这一年,凯赛生物股价翻了一倍,华恒生物的股价更是达到了上市时的三倍多。

方昕认为,这让一级市场的风投机构看到了合成生物学IPO退出的路径和估值倍数增长的希望。

中国合成生物学上市和拟上市企业,市值截至9月28日;制图:杨立赟

处于寒冬之中的风投,正需要一个火热的赛道帮助造血。

2022年,全球地缘政治变化、美联储加息、新冠疫情反复等种种因素叠加下,前一年还比较活跃的中国PE和VC(私募股权投资和风险投资)开始大幅度刹车。

创投节奏停滞表现在投融资两端——募资不顺、投资放缓。募资方面,根据Preqin数据,2022年上半年,投资中国的PE和VC仅筹集了43亿美元的美元计价基金,还不及去年同期260亿美元的一个零头。投资方面,毕马威中国的相关报告显示,2022年上半年中国PE和VC市场总投资数量为3610笔,同比下降21%;市场总投资规模为646亿美元,较去年同期下降6%。

水木资本创始管理合伙人唐劲草此前接受《财经十一人》采访时表示:“目前除了高科技类、双碳类的项目,其他项目大家都非常谨慎,像教育、消费、文化这些,基本上都不太投了。”

易凯资本创始人兼CEO王冉在社交平台发布消息称,“保持基本正常的投资机构占比20%-30%,步伐明显放缓的投资机构占比50%-60%,剩下10%-20%彻底躺平。”

在这样的环境下,合成生物是资本寒冬中难得的一个积极发展的赛道。“它是个筐,可以往里放的东西很多,医疗基金能投,TMT和消费赛道的基金也能投,大家各有各的诉求。”马睿说。另一方面,生物经济是国家鼓励的方向,在中国享有政策红利,风投在国内有退出路径。

深创投创新投资研究院研究员林玮对《财经十一人》表达了相似的观点——合成生物有“硬科技”属性,理论上又能够应用在食品、医美、化妆品等几个大市场,多项因素结合在一起,资本和FA一起做局,“很香”。“以前投消费、医疗、互联网的美元基金下注了挺多,但是人民币基金不太敢这么玩。”

“那么多机构追着合成生物,大机构想的是必须在这个赛道上插个旗,而小机构可能是被LP催着投。能不能投出一个明星项目,大家都是在拆盲盒。”方昕说。“对于一些头部机构而言,投十个项目,只要有一个成了,就能获得可能上百倍的回报,覆盖其他九个失败。”

中央和地方政府的引导也提高了合成生物的热度。2022年5月,国家发改委发布的《“十四五”生物经济发展规划》中四次提到合成生物学。2022年6月,深圳市政府发布了“20+8”政策,计划打造20个战略性新兴产业和8个未来产业的产业集群,而合成生物就是8个未来产业之一。

到了2022年,芯宿科技、恩和生物、微构工场、柯泰亚生物等创业公司纷纷完成了一轮又一轮融资,背后站的是红衫、经纬、高瓴、碧桂园、源码、百度等明星机构。

合成生物学产业链分为上中下游三个环节,上游主要为提供DNA合成、基因编辑等底层技术的公司,中游是以菌株改造及自动化平台为核心的平台型公司,下游是生产各领域所需产品的应用型公司。

目前受到资本青睐的多为中游的平台型公司,例如蓝晶微生物和恩和生物。

恩和生物创立于2019年,已获得一众明星机构的投资,包括国际化工巨头巴斯夫旗下的风投公司。其融资总额超过1.45亿美元,根据公开资料,恩和生物以计算为基础,搭建了酶工程、菌株工程和发酵工艺工程平台,涵盖生物催化、生物转化和生物全合成三大技术路径。

下游应用型公司也在采用自行研发或合作的方式积极布局合成生物技术或产品。以美妆领域为例,无论是海外的欧莱雅、资生堂,还是国内的华熙生物,都在追赶风口。

欧莱雅通过创新挑战赛“BIG BANG”联动其风投基金寻找标的和合作方,资生堂中国也在2022年8月成立专项投资基金“资悦基金”,随即宣布投资一家合成生物学公司——江苏创健医疗科技有限公司,布局美妆新型生物材料。这家被投公司主营新型生物材料与创新蛋白、核酸药品。

玻尿酸巨头华熙生物的董事长赵燕则在2021财年的业绩会上反复强调,2022年的重中之重是合成生物,比如多种功能糖和氨基酸类生物活性物质,并围绕这些物质开展医疗、护肤、食品等终端产品开发。

“合成生物”这个词在华熙生物2019年年报中仅出现了1次,2020年7次,2021年报中则达59次之多。

2022年7月,华熙生物方面对《财经十一人》表示,目前华熙对合成生物的研究,主要通过自主的研发平台建设和产学研的合作这两种方式。其研发团队、技术平台已搭建完成。合成生物技术国际创新产业基地落户了北京大兴生物医药基地,并已投入使用。不过,这家公司没有提及目前合成生物技术具体应用在哪种原料或产品的生产。

同样的,“合成生物”也成了味精龙头企业梅花生物财报里的热门词汇。梅花生物在2021年的年报中,将自己定义为“从基因组编辑到产品落地的全链条合成生物学公司”,29次提到“合成生物”,而这个词在过往的年报中从未出现过。

方昕告诉《财经十一人》,主动去贴“合成生物”标签的公司分两类,一类是它本来已经在用这方面的技术,只不过没有“合成生物”这个词——好比一些公司本来就在做虚拟人的产品,元宇宙这个概念火了,就改口说自己在做元宇宙。

“第二类公司是真的不靠边,硬贴上来。这样的企业其实对合成生物一则看不懂,二则也不想看懂,只要这事儿可以炒作,赚一把钱就走了。”她说。业内对于这种现象一开始很愤怒,现在已经见惯不怪。

一个风口吹过,能否平稳落地、扎实发展,取决于创业者争不争气、投资是否合乎逻辑。目前,有几处难题是合成生物企业普遍要面对的。

其一,技术门槛高。一名投资机构的研究员对《财经十一人》哀叹,合成生物学太难懂了,“它是一个底层的平台型的技术,应用到能源、食品、医药等等,每个领域都不一样,除了懂合成生物,还要懂不同的产业逻辑,入门时快‘疯’了。”

为了做好合成生物的投资,这几年,马睿把京津沪深的合成生物学专家都拜访了一遍,自己也成了业内的专家,在《合成生物学》期刊担任编委会委员。这本期刊的前身是中国生物工程学会会刊《生物产业技术》,从2020年开始更名为《合成生物学》。

科学家对于资方来说是宝贵资源,许多投资经理都在找专家快速学习。方昕表示,一些创始团队需要著名科学家去站台,作为交换,对后者许诺一些股权,“科学家就是吉祥物”。

其二,合成生物学的创业公司,领头人往往是科学家,但他们未必懂商业。很多情况下,资方需要进行“保姆式投资”——帮创始人找CEO、找员工。更有甚者,一些投资机构干脆“组局”,造一个项目出来,拉一个管理团队、一个技术团队,再找一个科学家撑场面,大家一起写故事。

恩和生物的联合创始人崔好是哈佛-麻省理工学院联合培养的医学工程和生物物理博士。在投身合成生物学的创业之前,她有多年的投资经验,2017年在波士顿创立了巢生资本(Nest.Bio)。巢生资本也是恩和生物的种子轮投资者。

另一名联合创始人卢冠达则是麻省理工学院生物工程与电机工程系副教授,是崔好在麻省理工的导师。卢冠达是波士顿知名的连续创业者,已联合创办了8家生物技术公司。这家公司的CTO蔡佳宏曾在Amyris担任代谢工程科学家以及产业项目负责人。

一个优秀的CEO,决定了合成生物学项目的成败,得“懂生意”。科研人员创业,要么成为这样的CEO,要么找到这样的CEO。

张浩千就是从“理工男”转型“公司CEO”的实例,对此,他有切身体会。早期当他还不明白怎么做公司时,拿着峰瑞最初给的500万元,花了一半去买了一台设备,剩下的一半只够发半年工资。“因为这件事,我们被峰瑞吐槽了好几年。我现在站在投资人视角来审视自己,我们当时确实挺愣的。”

其三,投资金额高、变现慢、商业前景存在不确定性。在这个“长坡厚雪”的赛道,其他行业的投资逻辑无法直接搬过来用。

五年陪跑,马睿发现合成生物“烧”钱的能力超乎想象。2017年峰瑞资本给蓝晶第一笔500万元后,至今在这个项目上已经追加超亿元。“我早前以为融资两三千万,它就能拿出很多产品,后来发现需要一直追加投资。我们低估了这件事的难度和它成长所需的时间。”

深创投创新投资研究院研究员林玮接受《财经十一人》采访时表示,目前市面上合成生物的项目估值普遍较高,并且离商业化还较远,甚至有一些“攒局”的项目,实质上产品都还没有落地,需要泼一盆冷水,“看了五六个项目都觉得逻辑不太能站得住脚。”

“相比数字虚拟产业,合成生物的确是有影儿的东西,但是在商业市场上需要被验证。”林玮表示,所谓被验证,至少需要在产业上与传统化工的生产方式去竞争,如果合成生物的生产方式能“以百分之几百的增速去提高市占率”,就还算是站得住脚——目前这一现象还未出现。

由于合成生物学对于减排、环保的贡献——据中科院天津工业生物技术研究所统计,和石油化工路线相比,目前生物制造产品平均节能减排30%至50%,未来可达到50%至70%——投资人也喜欢强调合成生物学与碳中和的密切关系。张涛认为,怎么减少碳排放,是有社会责任的公司都要考虑的问题,“但是把社会责任变成财务投资标的,多少有点偏门。”

他观察到,许多投资人带着TMT的投资方式,通过合成生物学项目来到农业、食品领域,实际上行不通。食品行业是一个长跑的赛道。“如果投资人都是为了安全退出,不管后面的洪水滔天,只管自己的财务利益,那么不仅是投机行为,甚至是违法行为。”

这些质疑都指向可能出现甚至已经出现的投资泡沫。林玮预测,如果一些项目不能被持续认可,会僵持在一个估值上,难以持续融资。企业若不肯降估值,可能就裁员以压缩成本。有些项目可能流血上市,发极少量的股份,到原始股解禁那一天,股价就一落千丈。

马睿虽然认定合成生物的长期趋势,亦坦言资本市场这一阵劲风可能吹不过三年。“会很快洗牌,这是肯定会发生的事。”

其四,平台型公司需要证明自身的造血能力。

根据兴业证券的报告,目前合成生物的整体发展阶段仍处于较早期,市场规模还不大,对产品研发的需求并不大,许多下游企业通过与科研机构合作就可以满足生物基产品的研发需求。

另一方面,目前合成生物学在规模放大的产业化过程中仍存在较高失败风险,也会影响下游企业与平台型公司合作的意愿。对于平台型公司而言,仅依靠平台为客户提供研发服务,还不足以支撑其发展。即便是国外已经上市的公司,其研发服务的盈利模式还未得到完全验证。反而是下游的应用型公司在节能环保、成本、产量等方面表现更佳。

据《财经十一人》了解,一级市场上的平台型公司多未实现盈利。

合成生物的市场规模有多大,取决于它所应用的产业前景有多广。

峰瑞资本创始人李丰表示,在美国,合成生物学的产业技术多半被运用到了生物制药技术当中,代表有如 Amyris、Precigen等公司;在中国,合成生物学产业技术基本都被运用到了化学和化工相关的行业。

为何会产生这样的差异呢?从中国角度来说,中国基础化工行业产值约占全球化工行业产值的40% 。麦肯锡预测显示,未来10年,中国将为全球化工行业提供一半以上的增长。

另一方面,随着中国的经济政策逐渐从投资驱动型增长转向消费驱动型增长,催生出更为复杂的产品需求,可能导致特殊化学品需求的进一步增长。例如,高端个护产品市场的增长可能会需要更复杂的特殊表面活性剂。

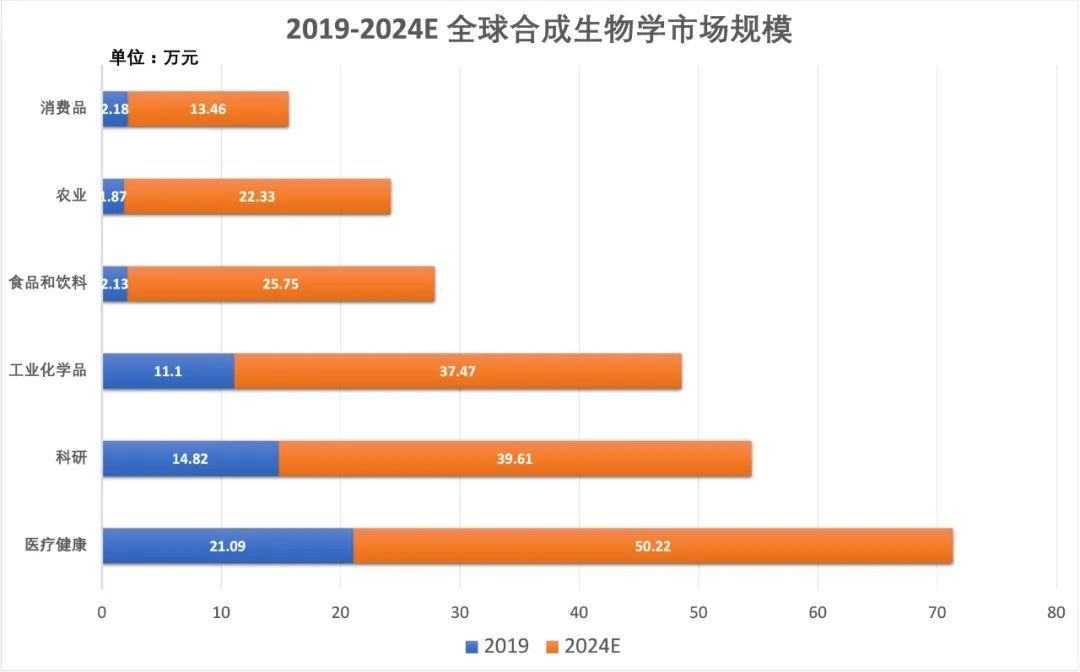

根据CBInsights数据,2019年全球合成生物学市场规模为53亿美元,预计到2024年将达到189亿美元,复合年均增长率(CAGR)为28.8%。在这一过程中,合成生物技术应用在食品饮料、农业和消费品领域的增速将远超大盘的平均水平。

数据来源:CB Insights、中信建投。制图:熊彦莎

李丰总结的这一现象,也可以理解为业内常说的合成生物的“选品”问题。科学家在实验室可以做各种尝试,但是到了量产的范畴,只有符合市场需求的产品,才有可能实现商业化。

就算是大名鼎鼎的Amyris,也花了很多年才从选品的坑里爬出来。最初这家公司把法尼烯的应用定在生物燃料上,但是其成本高,与石油相比没有价格优势,市场并不接受。后来,Amyris把法尼烯的应用从燃料转向维生素市场,成为维生素E新工艺的合成原料,抓住了成本优势,在维生素品类上大获成功。

如果应用到食品领域,还必须考虑到政策法规问题。张涛表示,食品原料申报周期长,而且合成生物学生产的原料和食品,比如细胞基食品,在国外也少有能借鉴的,国内获批需要很长时间。

整体而言,有先例的应用获批概率会更高一些。“我们的经验中,发酵基生成的食品进展会快些,因为利用菌类、藻类的发酵方式在中国有先例,得到法规的认可更快。”张涛说。

化妆品领域也有类似的风险。以森瑞斯生物为例,这家合成生物学公司以酿酒酵母为底盘细胞,生产出大麻二酚、大麻萜酚和液体新材料橡胶这三种产品,在2022年4月完成了近亿元的A轮融资。不过,即便是投资了森瑞斯的资方,也心存隐忧。

森瑞斯的一名资方人士对《财经十一人》说,“它(森瑞斯)最初想做大麻二酚与大麻萜酚(功效型护肤品添加剂),但是这些成分在化妆品行业被禁用了。”他说:“而现在想做的东西属于上游的添加剂,到了下游产品里能添加多少量,还得再观察。”

这名人士坦言,资方的安全底牌在于,这一项目投得较早,估值低,风险也较低,“便宜就是安全,不用等它上市也可以在后期退出。”

相似的,投资了PHA企业的王永也认为一切都需要再观察。“合成生物学的本质是一种工具,怎么用到产业里,怎么推动产业,企业如果回答不了这个问题,就技术谈技术没有意义。”

产业化的关键,在于成本。他在PHA领域研究发现,无论是他曾经考虑过、因估值过高而放弃的蓝晶微生物,还是他所投资的企业,目前生产的技术很难实现与石油和煤炭同样的成本,但是要发展新材料,就需举国之力。

王永认为,合成生物可以参考新能源的路径。近五年来,新能源汽车的高速发展离不开国家的支持和引导。“2019年以前,很多千亿市值的企业还认为新能源不行,搞电车就死。然而随着国家引导,外加上龙头企业或实或虚的宣传,行业飞升,公司股价飞升。”他说:“如果(合成生物的)下游市场得到国家重视,那么就是下一个新能源汽车(的规模),就诞生下一个宁德时代。”

高瓴资本、经纬中国、红杉资本、源码资本、森瑞斯生物、弈柯莱生物等没有接受《财经十一人》的采访,记者未能联系上倍生生物、柯泰亚生物、未名拾光等。