平均每天净赚1个亿的“宁王”,也有自己的焦虑。

10月21日,宁德时代(300750.SZ)发布2022年三季报。报告期内,宁德时代营业收入973.7亿元,同比大增232.5%,归属于上市公司股东的净利润94.2亿元,同比增长188.42%。这相当于在第三季度,宁德时代平均每天都净赚1亿元人民币。

摘自宁德时代财报

说来也巧,就在发布财报的同一天,据外媒报称,宁德时代已放缓其在北美电池厂的投资计划,因担心美国采购电池材料的新规定将推高成本。除了海外扩张遇阻的焦虑之外,几乎每次公开场合下,宁德时代的管理层都会被“逼问”麒麟电池、钠离子电池等新技术的量产时间表。

显然,作为一家动力电池供应商,“宁王”身上肩负了很多原本不在其掌控范围内的责任。无论是海外扩张的客观因素,还是新电池量产上车的周期性因素,宁德时代能稳稳掌控的事情,大概也只有把产量扩大,把价格打下来,剩下的只能听天由命。

“宁王”也要“囤货”

不可否认,在全球动力电池领域,宁德时代的市占率仍处于“王位”之上。

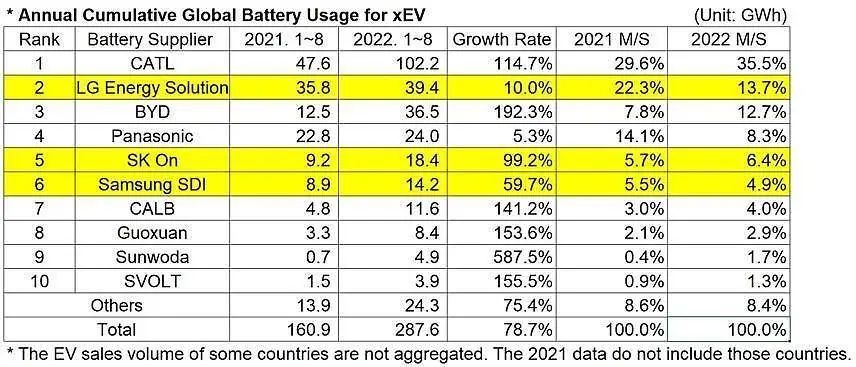

SNE数据显示,2022年1-8月,全球电动汽车电池装车总量达287.6 GWh,同比增长78.7%。宁德时代累计装机量达102.2GWh,已超过2021年全年96.7GWh,1-8月全球市占率为35.5%。其中,8月份全球市占率为39.3%,比年初提升6.7个百分点。

韩国LG新能源以39.4 GWh的装车量位居第二,比亚迪今年年初以来保持较高的增长,以36.5 GWh的装车量居第三,同比增幅达到了192.3%。不过,两者的装车量之和,也不敌宁德时代一家之大。

数据来源:SNE

产销明显增长的同时,带动了收入规模的攀升。今年1-9月,宁德时代营业收入达2103亿元,同比增长186.7%,已超过2022《财富》世界500强营收286亿美金的门槛线。不过,相比收入规模,外界似乎更关心的是增长的“质量”。

按季度来看,宁德时代今年前三季度综合毛利率分别为14.48%、21.85%、19.3%;整体净利率分别为4.06%、11.97%、10.23%;对比来看,第三季度综合毛利率、净利率分别下滑2.55个百分点、1.74个百分点。对于三季度综合毛利率环比下滑,宁德时代董事会秘书兼副总经理蒋理在投资者电话会议中介绍:二季度包含一部分之前的价格追溯调整的影响,二季度毛利率和三季度不直接可比。

供应链原材料价格的波动,确实直接影响到了宁德时代的财务数据。

在今年3月,电池级碳酸锂价格首次出现下跌,到8月再次走高之前,最低跌至约47万元/吨。而到了9月,碳酸锂价格再次突破50万元/吨大关。据上海钢联发布数据显示,10月21日,电池级碳酸锂涨2000元/吨,均价报54.25万元/吨,续创历史新高。电池级碳酸锂现货最高价达到55万元/吨。

摘自宁德时代财报

实际上,第二季度出现价格洼地,给宁德时代充足的时间进行存货的补充。根据此前第二季度财报,库存中原材料的金额为143.3亿元,较2021年底79.7亿元提升明显。而最新的第三季财报显示,截至三季度末,宁德时代存货余额为790.25亿元,同比增长96.58%。

对于下一季度的毛利率,管理层在电话会上提前给大家“喂了颗定心丸”——“尽管公司与大部分动力电池客户协商确定了价格联动机制,但毛利率还受原材料价格、产能利用率等因素影响。目前公司业务发展趋势良好,若前述因素未发生不利变化,公司四季度的毛利率预计会环比三季度进一步改善。”

车企逼着“宁王”跑

第四季度,不仅对宁德时代来说尤为关键,纵观整个新能源汽车行业都是“最后的冲刺”。

因为,距离新能源补贴“断奶”只剩下最后不到一个季度的时间。按照当前的规定,2022年国家新能源汽车购置补贴政策将于2022年12月31日终止,2022年12月31日之后上牌的车辆不再给予补贴。而这进一步意味着,新能源汽车的需求量,将会在第四季度被集中释放。

宁德时代管理层在电话会上也明确表示,“当前行业需求持续增长、公司产能利用率比较饱和,叠加明年补贴退坡对今年年底需求的潜在拉动,四季度销量可能环比增长,具体增幅需要看届时情况。”显然,动力电池供不应求的局面依旧会持续一段时间。

而除了产量和销量,车企更关心的可能还是“新电池”。

6月23日,宁德时代发布第三代CTP——麒麟电池。电池包体积利用率从第一代的55%提升到72%,能量密度达255Wh/kg,可实现整车1000公里续航。

在这次电话会议上,宁德时代管理层也谈到了麒麟电池目前的进度——“麒麟电池首批发布极氪、问界等车型合作,同时也有很多客户对麒麟电池感兴趣,目前公司与客户正在合作洽谈中,车型验证到落地需要时间,整体情况良好。”同样,在谈到钠离子电池时管理层也表示“还需要时间”——“公司钠离子电池产业化进展顺利,供应链布局上需要一些时间,已与部分乘用车客户协商,明年将会正式量产。”

不过,新电池量产加速,或许已经在悄然进行中。据澎湃新闻报道,宁德时代麒麟电池将在今年年底就实现量产出货,首批量产电池将于明年第一季度装载于在极氪009车型上市。看起来,比此前发布会上提及的时间表稍有提前。

确实,再不加速研发和量产新电池,车企就要自己下场造电池了。

以特斯拉的结构化电池4680电池为例,在不久前的第三季度财报电话会上,马斯克透露:4680电池的量产爬坡进展顺利,季度产量环比增长3倍,每周生产1000套以上的4680电池包,目前重心转向降本和扩大北美的生产能力。马斯克的最终目标,是在美国实现年化1000GWh的电池产能。

电池出海遇大浪

进入美国市场,目前仍是宁德时代的一大难题。

在宁德时代发布第三季度财报当天,据路透社报道称,宁德时代已放缓其在北美电池厂的投资计划,因担心美国采购电池材料的新规定将推高成本。而此前,宁德时代一直在探索在墨西哥或美国南卡罗来纳州或肯塔基州建立工厂的可能性。

据了解,《通胀降低法案》(IRA)要求汽车制造商到2024年将50%用于电动汽车电池的关键矿物从北美或美国盟国采购,到2026年底增加到80%。报道中还透露,即使宁德时代拿到了补贴建造工厂,但这些规定也会使得其在美国制造电池的成本,高于从中国运送电池的成本。

在电话会上,宁德时代管理层也直接回应了相关问题——“美国IRA政策的实施与落地有较强的条件限制,目前落地细节尚不明晰。公司和北美客户有良好的合作关系,正与客户共同研究应对。目前看对公司发展整体影响有限,公司未来在海外市占率的提升趋势明确。”

实际上,因为《降低通胀法案》的要求,美国正开启建厂的大潮。自2021年初以来,美国投建15个电池项目。到2026年,产能预计将增长五倍以上;2031年,产能预计再增长86%。

在宁德时代北美扩张遇阻之时,“老客户”已经牵手了“新欢”。

10月19日,宝马集团宣布与国内动力电池企业远景动力合作,将采购远景动力生产的下一代锂离子电芯,搭载于宝马美国斯帕坦堡工厂将生产的下一代电动车型上。据了解,远景动力收购了一家已在美国运营的日产的电池供应商,并将在南卡罗来纳州建立一个新的电池厂,为宝马提供电池。

好在,宁德时代保住了部分欧洲市场。今年9月初,宝马集团宣布与宁德时代和亿纬锂能签订价值超过百亿欧元的电芯生产需求合同。宁德时代和亿纬锂能将分别在中国和欧洲各新建两座电池工厂,为宝马集团供货,每座工厂的产能达20GWh。

而相比早些年的独家供货,宝马的采购名单中已经多达三位中国动力电池供应商。这意味着,亿纬锂能和远景动力从技术上,已经站在了宁德时代同一水平线上。至少在圆柱电池上是如此。根据此前的公告,自2025年起,宝马集团将推出“新世代”车型,新车型将率先使用大圆柱电芯。要知道,宁德时代在方形电池上是具有绝对领先地位的,包括最新的麒麟电池也是基于方形电池衍生的第三代CTP技术产物。但圆柱电池领域,宁德时代在技术端和产业端并没有足够强的统治力。

而相反,亿纬锂能的圆柱电池产业化步伐更快一些。2021年11月,亿纬锂能宣布投资32亿元,建设20GWh乘用车用大圆柱电池生产线及辅助设施项目。而宁德时代这边,还没有披露圆柱电池的详细产能情况。据中金公司研报,宁德时代目前规划了12GWh的4680电池产能,预计2024年开始量产。

实际上,从业内的技术趋势来看,大圆柱电池搭配CTC电池底盘一体化技术,已经成为一种电动汽车上广受认可的终极形态。将电池作为底盘结构件的同时,把续航里程和座舱空间利用率最大化。

虽然没有正式官宣,但从管理层在电话会上的表述来看,宁德时代兜里还有货——“公司一直引领大电芯技术。公司内部相应产品都有路线储备,具体需要看客户需求。同时,公司下一代超级拉线已投产,单线产能、单工厂规模、单GWh投资额、产品质量控制水平等全面领先。”

写在最后

在第三季度,宁德时代还发生了一件大事——“二把手”黄世霖正式离职。

研发出身的黄世霖,以联合创始人的身份,陪伴着宁德时代董事长曾毓群一路创业长跑。当初为了拿下宝马的订单,黄世霖和团队“啃”下了一份800多页的德文动力电池系统需求规格书。宁德时代在技术和商业层面能有今天的成绩,黄世霖功不可没。

虽然,宁德时代随后回应:“后续黄世霖会将个人事业放在光储充检的新兴领域,未来可能与公司形成战略协同,共同推动新能源产业的发展。”但作为持股超10%的“灵魂人物”,在此时此刻选择离开自己一手养大的公司,背后的真实原因依旧耐人寻味。