根据近日用友网络发布的第三季度业绩报告,其营业收入累计达到55.95亿元,同比增长13.4%,但累计亏损扩大到了5.4亿元。这样的成绩自然无法令资本市场满意。

2022年,用友网络股价的累计跌幅已经达到34.21%,同2020年的历史最高价相比,更是跌去了一半。如果按照从最高点到最低点的跌幅计算,则已接近70%。

这让人不可避免地想到用友网络背后最出名的投资者、百亿级的私募大佬葛卫东。

作为近些年用友“最长情投资者”,葛卫东今年一季度减持了约4500万股(占流通股的1%),消失在了十大流通股东的名单中。这是自2017年三季度以来,这份名单中首次没有他的身影。9月份,他还在朋友圈里发表了一番有关躺平的话:“当下环境,每天提醒自己一件事,就是躺平,追求幸福生活。”葛卫东的这种表态立即在网上引起了些许风波,不少媒体都用“割肉”、“深套”、“亏麻了”等词汇来形容葛卫东对用友的投资结果。

但是事实果真如此吗?

如果仔细回顾葛卫东投资用友的来龙去脉,我们就会发现,其实这件事并不能用简单的成败来衡量——他用几年的时间成功地拿走了利润,也战胜了这个市场中的大多数人,却失去了几年前对这笔投资很高的预期。

2017,软件股风起云涌

自葛卫东入局之后,用友网络的股价就进入上行区间。

葛卫东,中国资本市场上颇具传奇色彩的一位大佬。从期货市场转战股票市场,从10万资产奋斗到百亿资产,在二十多年的投资史中鲜有败绩。

通过期货市场迅速积累了原始财富后,葛卫东意识到了二级市场私募的光明前景,于2005年成立了混沌投资,正式进入股票市场。此后十年,葛卫东最著名的投资事迹就是一度成为平安银行第三大股东、民生银行H股的前十大流通股股东。

到2017年,嗅觉敏锐的葛卫东瞄准了科技软件领域,开始大规模购入用友网络、闻泰科技、兆易创新、科大讯飞等股票,其中在用友网络上的下注最多,直接买成了第六大股东。

此时的用友网络已经是中国ERP行业的龙头企业,市占率超过30%,在利润率最高的高端ERP市场,用友的市占率也有14%,仅次于SAP的33%和Oracle的20%。

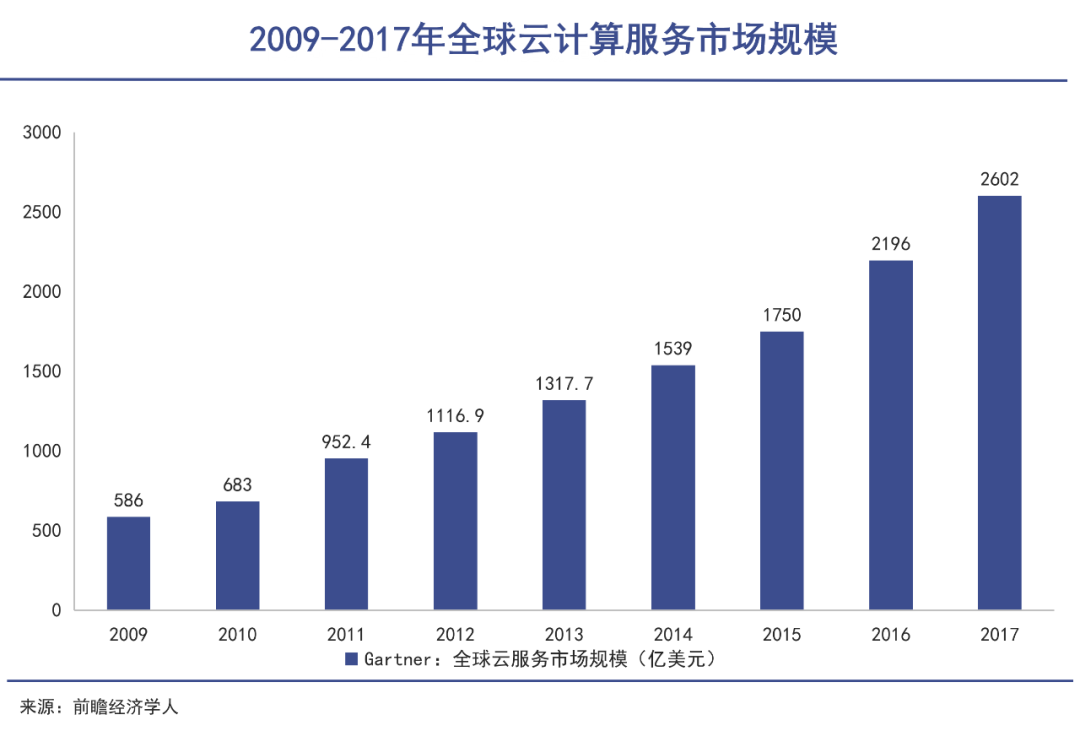

2017年是“万物上云”的开端,云时代为所有竞争者重新划定了起跑线,让中国企业也有了超越国际龙头SAP的机会。在这个背景下,用友开始了规模庞大的转型计划。

2017年报中,用友网络表示公司正在全面实施“用友3.0”战略,同时披露用友云服务客户已经达到 393 万家,收入 4.09 亿元,同比增长 249.9%,是中国领先的企业云服务平台。

“ERP龙头云转型”当然是清晰的产业逻辑。同时,这一产业又叠加了政策面的大力支持、企业数字化转型浪潮等利好因素。事实上,当时葛卫东还同时进入了科大讯飞的前十大流通股股东,对中国软件产业的看好溢于言表。

除了云转型的题材之外,用友网络当时的转型表现也不错。

传统软件业务方面,用友网络已经在政府、汽车、教育、烟草、金融、医疗、电信运营和广电、能源、审计这9个行业建立了领先优势,并成立专门的分公司进行运营。

当时的用友网络,除了可能带来巨大增长潜力的新业务,在传统业务方面,还拥有相对坚固的护城河。2017年净利润3.89亿元,同比增长97.1%;2018年净利润6.12亿元,同比增长57%,用友网络的盈利能力经受住了市场的考验。

自葛卫东入局之后,用友网络的股价就进入上行区间。市值从2017年的307亿元一路上涨至2019年的845亿元,翻了2.75倍。

他在这个时期享受到了丰厚的投资回报,首战告捷。

2020,十字路口的坚守

当用友网络的市值突破千亿大关时,市场上对其估值过高的担忧逐渐发酵。

2020年2月,用友网络市值首次突破千亿,成为第一个突破千亿市值的中国软件企业,这也被视作行业的里程碑。

在用友股价一路上涨和资本大佬不断加仓的和谐景象中,时间来到了2020年9月末。此时葛卫东持有的用友网络股票数量已经达到1.21亿股,占流通股的3.69%,在前十大股东中从第六名上升至第四名。

从这时起,用友网络的股价进入了震荡区间。

这里面的影响因素有很多。首先是用友网络的盈利能力有所下降,以及云业务进展速度不及预期。同2019年相比,用友网络的毛利率从64.55%下降到59.92%,净利率也从15.53%下降到12.33%。与此同时,主营业务收入同比下降0.3%。

当时我国的ERP软件市场渗透率已超过50%,行业增速已下滑至10%,并朝着个位数奔去。当时用友的核心业务其实已经失去了继续成长的空间,资本市场迫切地需要用友证明它在云业务上的实力。

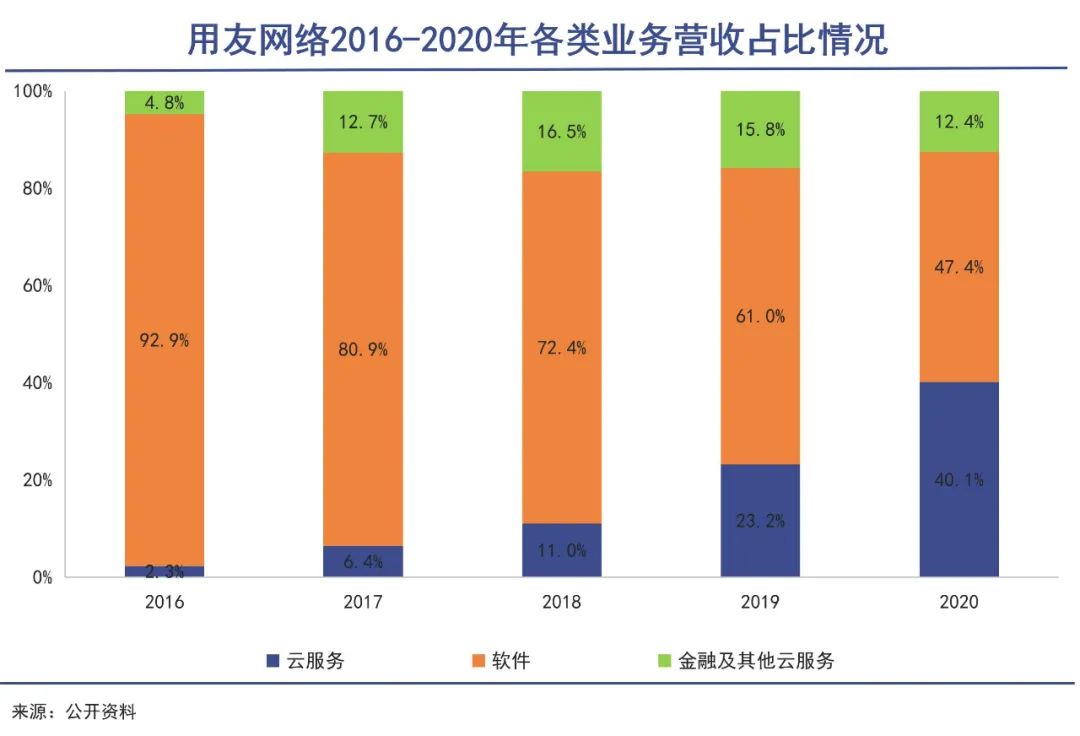

2020年用友网络的云服务4.22亿元,同比增长73.71%,占总体营收的40.15%。虽有增长,但是表现却不及市场预期。

第二个原因是,用友网络面临的市场竞争正在加剧。IaaS领域已经出现了新的垄断者,阿里云、华为云和腾讯云三巨头合计占据的市场份额超过70%。SaaS和PaaS的市场边界则变得模糊,云服务厂商都试图进行扩展,以期能提供一站式的IT服务。

即便不考虑这些带着互联网基因的云服务厂商,用友网络的老对手金蝶也在觊觎着它的市场份额。

金蝶率先推出第一款云ERP,以及第一款针对大型集团企业的云苍穹,在云ERP产品上领先用友大概两年时间。2020年金蝶云业务收入占总营收的57%,被资本市场视作金蝶业绩表现的最大亮点。

当时金蝶集团CEO徐少春表示:“金蝶将继续坚定云订阅模式转型战略,未来三年用云订阅模式再造一个金蝶。”市场对此的理解是,金蝶不止要继续做“中小企业之王”,还要把手伸到大企业业务上去,在用友的核心地盘上展开竞争。

可以说在云业务上,用友还没有像ERP时代那样,建立起可靠的领先地位。

第三个原因是用友的云服务营收严重依赖大客户,大企业客户大约贡献了收入的70%。

作为用友云转型的拳头产品,面向大企业的YonBIP,在2020年成功签约了中国核工业集团、、中国建筑、中国船舶等超千万合同额的样板客户,和上汽集团、银保监会、中国进出口银行、中国烟草、联通集团等多家行业标杆客户。

但要服务好大客户并不是件易事,因为他们往往需要定制化的服务,议价能力也较强。用友网络的毛利率低于同行有这方面的原因。

2020年,用友网络的研发费用和销售费用分别占营业收入17.19%和18.05%,暗示了其云转型的代价高昂。同年,用友网络发布定增方案,为了YonBIP平台的研发募资53亿元。

种种不利因素叠加,最后当用友网络的市值突破千亿大关时,市场上对其估值过高的担忧逐渐发酵,并引发了股价的动荡。

用友网络的前十大股东中有人选择减持,2020年,北京用友企业管理研究所有限公司减持2631万股,外资减仓564万股,上海合道资产管理有限公司-合道科创1期私募减仓196万股。

在这个十字路口,葛卫东选择与用友网络一起坚守阵地。毕竟大家都知道企业上云和国产替代的大潮不可逆,只是实现最终目标的过程会有些漫长。

而前期赚了数倍、浮盈较高的葛卫东也有底气选择观望。

2022,压力与减持

市场对用友网络的看法出现了严重分歧,葛卫东也开始更多减持。

2022年刚开始,用友就以定增的方式在市场募资53亿元,葛卫东、高瓴、万家基金、易方达基金等知名投资者都出现在配售名单中。

然而2个月后,葛卫东就选择了大规模减持用友网络,在长达5年的投资史中,他罕见地一次性减持4474.03万股,套现约14亿元。

当市场注意到葛卫东的反常举动时,用友网络也爆出了一季度净利润亏损3.93亿元、股价累计跌幅47%的坏消息。而年初葛卫东参与的那笔定增,可能已经让其浮亏了40%左右。

虽然这两年用友网络一直没有解决好云转型进展速度慢、云业务续费率较低、收入严重依赖大客户等老问题,但出现如此大的业绩变脸还是第一次。

关于净利润亏损的原因,用友网络解释,主要系加大研发投入、加大销售和市场投入,以及2021 年处置畅捷通支付技术有限公司股权的一次性收益所致。之后的第三季度报告中,用友网络同样使用了这个理由,而此时公司的累计亏损已经上升至5.4亿元。

与之矛盾的是,在这个过程中用友网络的云服务业务保持了40%左右的同比增速,云服务累计付费客户也用54.3%的同比增长,并顺势推出了里程碑式新产品“用友BIP 3”。

大客户的拓展上,用友网络也签约了中粮集团、茅台集团、海螺水泥、中联重科、吉利科技集团、碧桂园服务、宅急送、丘比株式会社等17家重量级企业,取得了不错的成绩。

这也导致市场对用友网络的看法出现了严重分歧,一面是股价跌跌不休,大股东不惜割肉减持来换取落袋为安;另一面又是券商纷纷给予买入评级,认为其经营韧性十足,云转型加速必将助力业绩改善,“作为国产替代龙头的未来可期。”

用友网络股价表现(2017年9月至今)

10月26日,软件板块获主力资金净买入超25亿元,其中用友网络净买入超3亿元,位居榜首,这种资金流向意味着市场似乎开始对巨幅的下跌做出修复。

考虑到此前对用友多年的坚持,和巨大的机会成本,葛卫东的大幅减持,更像是在无奈中尽量保留现金盈利,以确保不在这笔投资中出现亏损。

写在最后

回顾葛卫东投资用友网络的整个故事,不能说用友的转型不成功,也不能说葛卫东完全是败走,只能是说转型的难度、投资成功的难度要比想象中大得多,让其没能达到自己一开始对这笔投资的高预期。

特别是他在股价最高点参与了用友网络的定增,造成大额浮亏,显然对其持股信心造成了影响。

但相比绝大多数投资者来说,这已经都是一笔相当成功的投资。过度竞争这个历史难题,是企业和投资人在新兴产业中下注,所必然要面对的风险。这也是中国资本市场的现实情况。

就像葛卫东介绍自己的投资哲学时说的那样,笃信混沌理论,在混沌中保持泰然,结果纵然不可预见,但经历的过程却是可以推导出来的。

而最终,“市场也一定会按照阻力最小的方向去前进。”