投资一家传统的化工企业,这在高瓴资本的二级市场投资历史上并不常见。

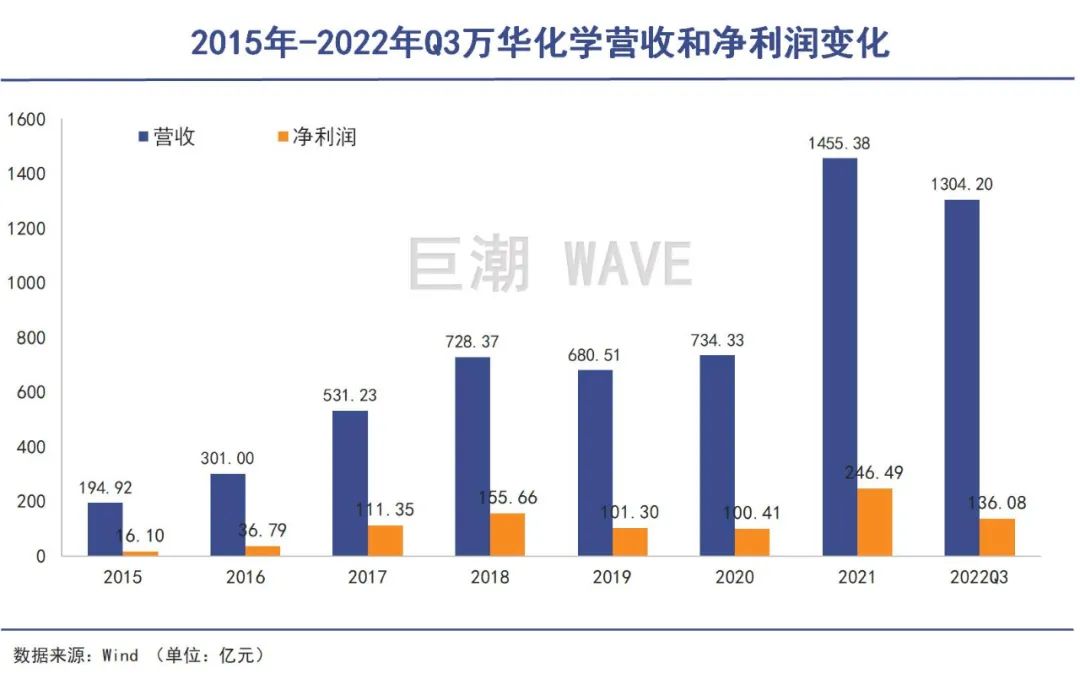

10月24日,“化工茅”万华化学发布公告称,2022年前三季度,实现营业收入1304.2亿元,同比增长21.53%;实现归属于母公司股东净利润136.08亿元,同比下跌30.36%。

这份财报“增收不增利”的业绩表现低于市场预期,但却释放了另一个令外界颇为意外的消息——高瓴资本逆势买入,成为前10大流通股东,三季度末持股数量和比例分别1885.25万股和0.6%。

作为横跨一二级市场的明星投资机构,高瓴资本近来偏爱新经济,对于动力电池、光伏、半导体、电商、企业服务等新兴领域大举投资。对于传统旧经济的投资如海螺水泥、格力电器等虽也有案例,但相对较少。那么,高瓴为何盯上了这家化工企业?

实际上,万华化学严格意义上并非是一家传统的化工企业。作为全球少数几家、国内唯一一家掌握MDI制备技术的中国企业,万华占据了全球约25%的MDI产能,这使得其能够摆脱一般大宗化学品领域的低效产能竞争,而能够逐鹿全球市场,且始终保持较为可观的利润率。

与此同时,万华化学也不同于一般化工股的强周期,其在历史发展进程中不断扩张产能和新业务,从而一定程度上熨平了业绩的周期性,表现出了“周期成长股”的特性。

万华化学股价表现(2005年1月至今)

更为关键的是,正如高瓴资本对于海螺水泥和上海机电的投资一样,在新的发展背景下,属于传统产业的万华化学也在焕发出新的价值——在强调独立自主的新经济形势下,万华化学作为国内唯一MDI生厂商的地位得以加强,其解决看“卡脖子“问题的新产品有望更快打开市场,填补国产空白,更好地保障国家化工产业链的自主可控。

并非传统化工企业

在二级市场上,万华化学不同于一般的化工企业。

国内化工行业的普遍现状是高技术门槛的产品无法突破,低门槛的化工产品无序竞争。

一旦某个化工产品因为供求关系变化能赚钱,新进的企业和资本往往一拥而上,造成产能过剩,产品利润率大幅下降,参与者普遍亏损。因此大部分化工企业往往在爆赚和亏损之间来回摇摆,形成了鲜明的周期性。

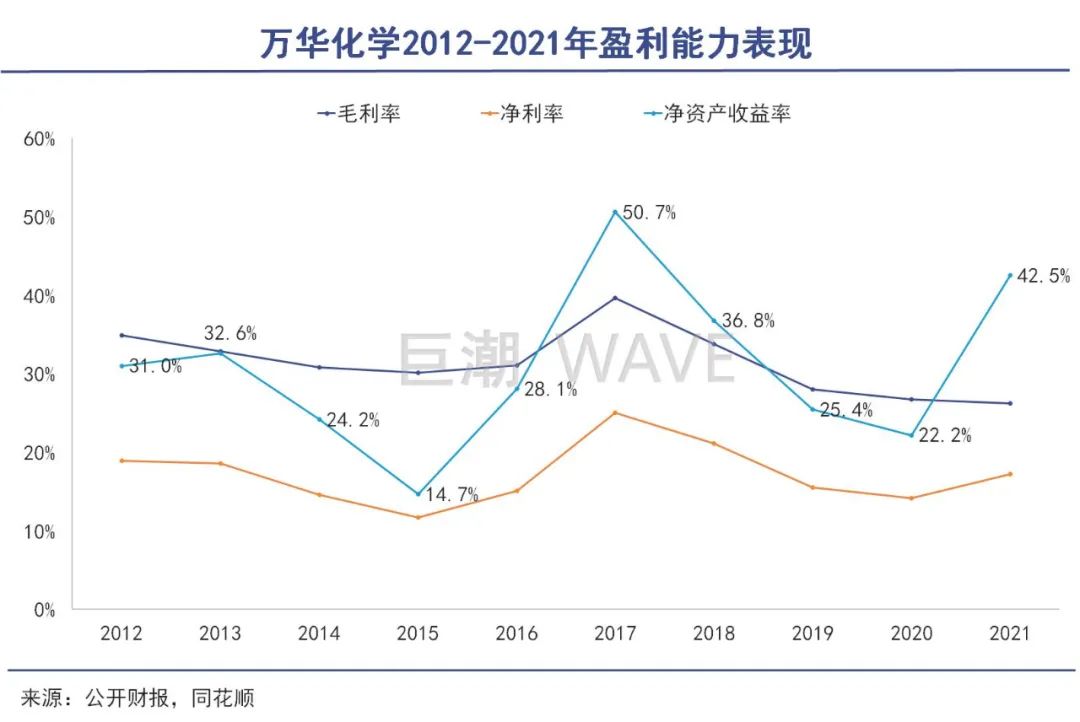

而上市22年以来,万华化学的营收和净利润涨幅均近百倍。近10年时间里,万华的ROE(净资产收益率)有9年都在20%以上,这种高成长和高盈利在A股化工企业当中几乎绝无仅有。

这背后的原因很大程度在于万华化学占据了MDI(二苯基甲烷二异氰酸酯)这一得天独厚的细分化工品类,且在该领域做到了世界领先。

彭博数据显示,全球掌握MDI生产技术的只有科思创、巴斯夫、亨斯迈、万华化学等少数几家企业,属于高技术门槛的竞争。从产能来看,万华化学、巴斯夫、科思创为全球最主要的三家MDI生产厂商,万华是其中唯一一家国内化工企业。

此外,MDI不仅是化工行业内综合壁垒最高的大宗产品之一,也是少有的超千亿规模的市场产品。这一方面使得万华避开了国内化工业常见的低门槛厮杀,始终可以保持可观的利润率;另一方面其又可以跟随MDI市场成长到足够大的体量,营收突破千亿元。

MDI的下游应用涵盖国民经济的多个产业门类,包含冰箱、冷库、建筑保温、汽车、合成革、制鞋、纺织等行业,其广泛的应用伴随着国内经济总量的扩张而不断增长,万华化学的MDI产能也从2000年的4万吨扩张到2021年的260万吨,与中国经济一起不断发展壮大。

万华化学也并未满足于MDI领域,其从2015年开始布局石油化工业务,并从MDI和石化的下游往新材料领域延伸,在水性涂料、PC、柠檬醛、尼龙 12、可降解塑料等领域有所布局。其目标是要成为全球化工新材料领域的巨头企业。

在二级市场上,万华化学也不同于一般的化工企业,其经常被价值投资流派的明星基金经理所青睐。除了高瓴资本外,谢治宇的兴全合宜、朱少醒的富国天惠、傅鹏博的睿远成长价值、高毅资本的邓晓峰都曾重仓持有万华化学,甚至进入到万华的前十大股东中。

新形势下的新价值

在对手“退出”市场时充分享受潜在的产品涨价的红利。

11月4日,德国总理朔尔茨的访华之旅引起全世界的瞩目。此行,朔尔茨带了一个阵容华丽的商界代表团,包括大众、宝马、西门子、阿迪达斯、巴斯夫等众多中国民众熟知的德国品牌高管位列其中。

其中最值得一提的是巴斯夫。其计划在2030年前在湛江投资100亿欧元建设生产基地,该基地建成后将成为巴斯夫全球第三大一体化生产基地。这一措施是在外资产业链撤离的背景下“逆势”加仓中国。

而巴斯夫之所以会做出这样的决策,一方面是看到了中国稳定的生产资料来源、发达的运输、服务业,以及繁荣的化工下游市场;另一方面则是出于自身供应链安全稳定的考虑。

当下巴斯夫位于德国路德维希港的生产基地正在遭遇一场能源和原材料危机。由于俄罗斯对德天然气供应减少,原材料和能源依赖天然气的德国巴斯夫无法获得充足的供给,不得不考虑可能被迫停止生产的风险。这里作为全球最大的化工中心,正面临着停产的风险。

这对于保障整个欧洲的化工产品供应无疑是巨大的挑战和难题,但却是全球其他化工企业的机遇,它们能够在对手“退出”市场时充分享受潜在的产品涨价的红利,也可以抢占对手的市场。

以TDI产品为例,由于巴斯夫德国的30万吨TDI装置于4月底停车检修,目前尚未重启;欧洲科思创30万吨TDI于8月发生氯气泄露事故,TDI的价格即出现一波较大涨幅。

实际上,即使在巴斯夫路德维希港面临停产危机之前,由于装置老化、莱茵河水位下降影响产品运输等种种原因,路德维希港生产基地即不时面临停产问题。一旦停产时间过长,往往引起相关化工品供给收缩、产品价格上涨。

尤其是供需格局稳定的小体量化工产品,相关化工品在国内的生产商如新和成、安迪苏、沧州大化、神马股份等常常受益于此,业绩出现“小阳春”。

因此,在战争与能源危机、全球供应链受阻的大背景下,拥有国内唯一MDI 制造技术自主知识产权的万华化学无疑有着更大的战略意义,其一方面可以充分保障我国MDI供应的安全和自主,另一方面可以在欧洲能源危机的背景下,抢占对手市场,并享受到化工品涨价的潜在收益。

除此之外,作为一家国有控股企业,万华化学一直致力于科研创新,攻克被卡脖子的高端化工新材料问题。万华董事长廖曾太最常说的一句话就是“在中国卡脖子的新材料中,百分之二三十是金属品,百分之七八十是化工品。中国最急缺的,就是高端化工新材料。”

目前来看,万华化学的科研攻坚也在不断产出成果。其自主研发的4万吨/年尼龙12项目于10月正式投产并产出合格产品,这一项目打破了尼龙12由国外垄断的局面,将实现我国的国产自主替代。

像尼龙12一样,万华正在科研攻坚的产品还包括了柠檬醛及其衍生物、可降解生物聚酯、锂离子电池正极材料、大尺寸单晶硅等领域。万华在这些领域的探索和攻坚,不仅仅对于其自身业务扩张,对于我国化工新材料的自主可控亦有着重要的战略意义,这是其在经济价值之外的重要国家战略价值。

周期性仍不可忽视

产业层面,万华化学正在遭遇其逆周期。

尽管万华化学在历史发展进程中不断扩张产能和新业务,在二级市场也走出了类似于成长股的行情,但其本身的周期性仍然不可忽视——布局新业务能够带来规模的增长,却无法熨平盈利的周期性。

从前三季度业绩来看,万华化学的收入同比增长了21.53%,但净利润却同比下滑了30.36%。万华化学在报告中表示,这种情况主要系原料价格上涨,营业成本增加,毛利减少所致。

从万华化学披露的主要经营数据可以看到,今年下半年以来,其主要产品MDI与聚合MDI价格下行显著,9月价格跌幅均超过10%。不难看出在产业层面,万华化学正在遭遇其逆周期。

石化产品则更是如此,由于万华在石化产品领域并不具备垄断性,且对手以国内企业为主,其更容易受到石化产品周期的冲击。数据显示,今年三季度,山东省内的正丁醇、丙烯酸、丙烯酸丁酯价格均同比下滑超过40%。

究其原因,中国宏观经济增长的放缓和衰退的风险,抑制了其产品的终端价格,但上游原材料价格却是刚性的,因而对于其利润造成了挤压。

这种周期性的变化在万华化学的发展历程中也曾多次上演。通过过去数年的MDI产品价格走势可以发现,在MDI销量基本稳定的情况下,MDI在周期高点和低点之间往往有数倍的价格差异。2015年时,伴随油价持续走弱,MDI原材料苯的价格下跌显著,MDI价格跌至1万元/吨以下;2017年,伴随原油价格走高,聚合MDI的价格一度达到4万元/吨以上;可以说充分演绎了周期的强大力量。

值得一提的是,虽然万华化学一直在布局具有高附加值的高端化工新材料,但这些新产品的规模和体量较小,如尼龙12的全球总市场也不过100亿元,且万华的研发攻坚进度也有较大的不确定性。因此在未来的很长一段时间,这些新业务都无法取代MDI业务和石化业务,无法熨平其整体的周期性。

智研咨询发布的《2020-2026年中国MDI行业竞争格局及投资策略分析报告》指出,MDI下游消费量的多寡与全球经济景气程度有很强的相关性。

也就是说,下游需求的强弱与上游原材料苯、煤炭、LPG等价格变化,共同决定了MDI的价格和盈利能力。而当前能源价格的刚性和宏观需求的减弱共同抑制了MDI的终端价格和万华的盈利能力。

此外,除了万华化学,巴斯夫、锦湖三井等生产商也在对MDI进行产能扩张,这也很有可能会在经济下行期进一步对MDI价格造成挤压,使行业陷入更长久的“逆周期”当中。

一般而言,对于周期股的投资更好的时机是在周期低谷,此时随着业绩低迷、股价下跌,每股收益降低,分母变小,周期股的市盈率也开始变大,这时候周期股才真正到了买入区域。

对于万华化学来说,这家拥有宽广护城河的化工巨头,仍然有着较大的成长确定性和长期投资价值。只不过,作为周期股而言,其周期的低谷似乎才刚刚开始,投资者或许需要等待一个更合适的投资时机。

毕竟,不是所有人都像高瓴那样财大气粗。