老乡鸡背后,是一位60后退伍军人白手起家的故事。

编者按:本文来自微信公众号 不二研究(ID:bueryanjiu),作者:艺馨 豆乳拿铁,创业邦经授权转载,头图来源摄图网

“中式快餐第一股”究竟花落谁家?会是土味营销频频出圈的老乡鸡吗?

近日,安徽老乡鸡餐饮股份有限公司(下称“老乡鸡”)更新IPO招股书,披露了今年上半年的经营数据;与此同时,老乡鸡“自曝”食材过期的“土味营销”、“请客翻车”事件等频上热搜,其背后是其再次对“中式快餐第一股”发起冲刺。

老乡鸡是一家从事中式快餐服务,专业提供中式快餐的全国连锁经营企业。

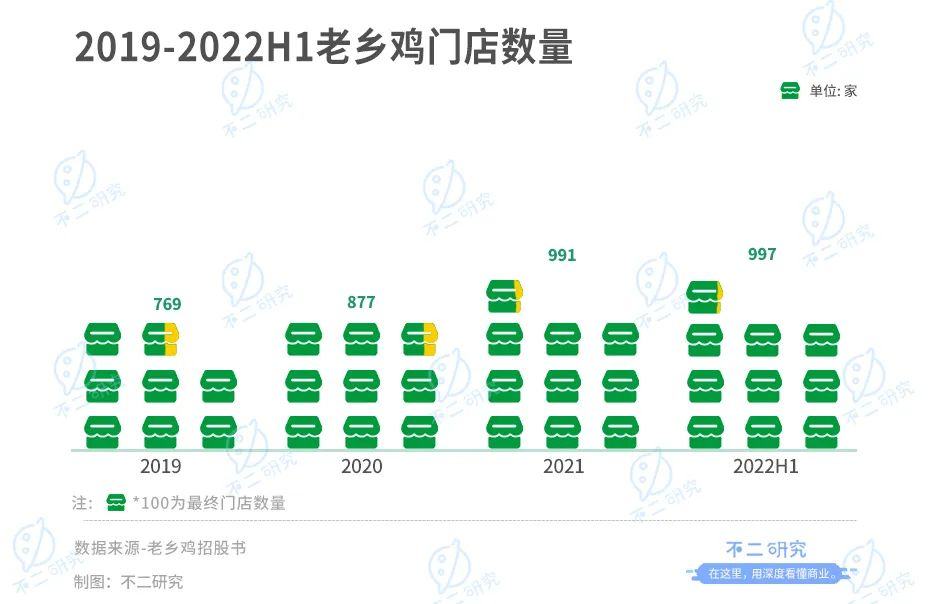

截至2022年6月30日,老乡鸡拥有997家直营门店和102家加盟门店,合计1009家。相比之下,截至2021年12月31日的991家直营门店和82家加盟门店,老乡鸡今年上半年的直营门店数净增加6家,加盟门店数净增20家。

「不二研究」据老乡鸡新版招股书中发现:今年上半年,其营收为20.11亿元,达到2021全年营收的46%;同期的净利润为0.76亿元,超过去年2021全年净利润的50%。

2019-2021年,老乡鸡三年累计营收107.06亿元,其中来自华东市场的营收为97.24亿元。今年上半年,安徽一省为老乡鸡贡献的收入占比达67.78%。

今年5月的一篇旧文中,我们聚焦于低壁垒的餐饮赛道下,“中式快餐第一股”之争;其中,老乡鸡的门店扩张受阻,依然具有明显地域局限性。

时至今日,沉迷土味营销的老乡鸡,依然“出圈”容易出彩难,它距离“中式快餐第一股”还有多远?

疫情洗礼下,乡村基、杨国福麻辣烫、七欣天、绿茶餐厅等餐饮品牌纷纷谋求上市,但至今仍未有一家成功挂牌。这一次,老乡鸡将战场开辟至A股,能否打赢“中式快餐第一股”争夺战?

▲图源:老乡鸡官网

招股书显示,2019-2022上半年,老乡鸡的营收为28.59亿、34.54亿、43.93亿和20.11亿,正值高速增长;净利润分别为1.59亿、1.05亿、1.35亿和0.76亿,尚未恢复疫前水平。

同时,老乡鸡还面临诸多经营问题:毛利率低于同行,翻台率萎靡不振;门店扩张受阻,区域局限明显;加盟尚待完善,新品难以出圈。土味营销之外,老乡鸡还能飞多高?

老乡鸡背后,是一位60后退伍军人白手起家的故事。

1982年,束从轩退伍返乡,投入养鸡事业;2003年,餐饮品牌肥西老母鸡诞生;2012年,肥西老母鸡更名为老乡鸡,以直营连锁模式扩张;2017年,老乡鸡开始走出安徽、布局全国市场。

▲束从轩官微-老乡鸡创始人——束从轩

从养殖到餐桌的发展路径,在中式快餐赛道中并不常见。在上游,老乡鸡已建立3个母鸡养殖基地;在中游,老乡鸡拥有食品加工生产基地,将半成品通过冷链配送至终端;在下游,通过老乡鸡门店触达消费者。目前,束从轩家族三人合计持有公司91.32%的股份。

「不二研究」发现,老乡鸡的营收规模正经历高速扩张。招股书显示,2019-2022上半年,老乡鸡的营收为28.59亿、34.54亿、43.93亿和20.11亿,其中2020年和2021年同比增长20.80%和27.18%。

但营收狂奔之时,净利润却陷入停滞。2019-2022上半年,老乡鸡净利润分别为1.59亿、1.05亿、1.35亿0.76亿,尚未恢复疫前水平。

同时,毛利率也显示出老乡鸡的短板。根据招股书,2019-2022上半年,老乡鸡整体毛利率分别为19.02%、17.28%、16.56%和16.47%,呈现明显的下降趋势。对此,老乡鸡在招股书在解释称是受原材料成本上升、人工成本上升等因素影响。

但即使在同行间,老乡鸡的毛利率水平也毫无优势。据2021年财报,海底捞(06862.HK)、味千中国(00538.HK)、九毛九(09922.HK)的毛利率分别为56.27%、73.08%和63.2%;2021年前三季度,同样冲刺上市的杨国福和乡村基毛利率分别为30.2%和57.6%,均远高于老乡鸡的水平。

疫情之下、行业震荡,餐饮企业的核心指标——翻台率遭严峻考验。根据招股书数据,2019-2021年老乡鸡翻台率分别为4.85次/天、4.24次/天和4.29次/天,整体处于下滑趋势。不过作为快餐品牌,老乡鸡的翻台率在行业内仍然较高。根据年报及招股书,2019-2021年,海底捞翻台率分别为4.8次/天、3.5次/天和3.0次/天;太二酸菜鱼翻台率4.8次/天、3.8次/天和3.4次/天;绿茶餐厅翻台率为3.32次/天、2.62次/天和3.32次/天;捞王翻台率为3.5次/天、2.0次/天和2.3次/天。

值得注意的是,老乡鸡的负债正大幅攀升。2019-2022上半年,老乡鸡的负债总额分别为4.14亿、7.71亿、21.39亿和21.30亿,2021年同比增长177.56%,资金压力明显。

在餐饮行业饱受疫情冲击的大背景下,即使是大型连锁餐饮也在苦苦支撑。老乡鸡的营收虽有逆势增长之势,但净利润的增长却不尽人意;加上毛利率较低、翻台率下降,使业绩进一步承压。老乡鸡未来的盈利能力能否持续,仍待市场考验。

门店扩张受阻,区域局限明显

老乡鸡以直营门店起家,已经跻身“千店俱乐部”。

根据招股书数据,2019-2021年底,老乡鸡门店数量分别为769家、877家、991家和997家。

但早在2020年3月,束从轩就已提出2020年要在全国布局1000家门店的计划,老乡鸡千店规模的实现足足晚了一年。

相比同赛道玩家,老乡鸡的门店规模并不算出众。截止2021年,乡村基拥有门店数量1145家;海底捞门店数量共1443家;2021年三季度,杨国福门店总数已达到5783家。

受制于品牌辐射范围,老乡鸡门店具有明显的地域局限性。

招股书显示,2019-2022上半年,来自华东市场的收入分别为26.12亿、31.99亿、39.13亿和17.74亿,分别占到当期总营收的91.37%、92.63%、89.08%和88.19%;其中安徽一省为老乡鸡贡献的收入占比就高达82.01%、79.97%、70.65%和67.78%。

「不二研究」认为,现有市场过于集中,将带来不小的经营性风险;老乡鸡的商业模式,也亟需规模效应的加持。在低壁垒的餐饮赛道,老乡鸡凭借全产业链模式觅得护城河——第一产业养鸡,第二产业建立中央厨房生产“预制菜”,第三产业则是连锁餐饮服务。

老乡鸡主要靠单店经营获利、复制模式并进行推广,从而依靠扩大规模获得增长动力。但在实践中,该模式有过于理想化之嫌。

门店扩张不够的窘境,阻碍了该模式的全国化推广,又将进一步分化区域间盈利能力。除安徽总部外,老乡鸡其余各地的子公司均已陷入亏损。招股书显示,2021年湖北、江苏、上海、浙江、广东、北京的老乡鸡子公司分别亏损3842.30万、3898.54万、2240.14万、1390.04万、2940.48万和2021.57万元,合计1.63亿元。

但在大本营安徽,老乡鸡的门店数量已经开始收缩。招股书显示,2021年安徽市场直营门店净增数已经由正转负,净关9家门店。

从产品构成来看,老乡鸡以肥西老母鸡汤产品为特色,但其最为畅销的产品竟是米饭。2022上半年,老乡鸡销售量Top3的菜品分别是米饭、蒸蛋和鸡汤,分别售出5894万、1644万和1150万。

一直以来,规模效应始终是中式快餐品牌的门槛,不少品牌均曾折戟于扩张路上。在尚未建立足够强大的品牌效应之际,老乡鸡就已过早地面对跨地域扩张的难题:疯狂开店的负面效应明显,因亏损压缩门店规模的先例比比皆是;若门店扩张受阻,也会制约未来盈利能力的上限。

对重资产运营的餐饮企业来说,扩张往往意味着更大的风险,更加考验企业的管理能力。老乡鸡虽然已经具备一定的规模效应,但其运营模式、产品和受众仍然较为单一,门店扩张的速度需得维持在合理区间内。

沉迷土味营销,加盟尚待完善

成为中国的“肯德基”,是老乡鸡的梦想。

餐饮企业本质上是劳动力密集型产业,具有标准化欠缺、护城河较浅和成本敏感等通病。为了保障成长性和稳定性,成为肯德基这样的大型连锁餐饮品牌似是唯一出路。

目前,中式快餐行业正经历快速发展,老乡鸡还有很大的成长空间。弗若斯特沙利文报告显示,2020年~2025年,中式快餐行业复合年增长率预计为14%,2025年市场规模将达到12685 亿元;根据国家统计局数据,2020年连锁快餐服务业营收为1102亿元,老乡鸡占比仅为3.13%。

崛起过程中,老乡鸡押宝土味营销:官方微博每天“咯咯哒”的“鸡味”互动、200元的土味发布会、“不洗手不给吃饭”的门店广播、董事长怒撕降薪联名信……玩转新媒体营销的老乡鸡俨然已成为新晋网红。

招股书显示,2019-2021年老乡鸡营销费用分别为8145.86万、8658.26万、6391.10万和1350.96万,占总营收比重分别为42.30%、32.54%、21.92%和10.48%,远高于同期谋求上市的乡村基以及营收总体规模相近的九毛九。

除了土味营销,面对向外扩张的压力,长期坚持直营模式的老乡鸡从2020年开始引入加盟模式,目前只接受投资创业式加盟,不接受财务投资式加盟。加盟期限为3-5年,到期并经过评估后可续约。

招股书显示,2020-2021年老乡鸡加盟业务收入分别为1142万和8365 万元,占总营收的0.33%和1.90%。目前,老乡鸡共有82家加盟门店,其中安徽54家、江苏26家、河南2家。近两年加盟商拓展进度并不快,加盟体系的完整建立仍需时日。

养店周期过后,倘若营收增加、成本均摊,老乡鸡的盈利能力会有所提升。虽然加盟模式能提高老乡鸡的扩张速度,但食品监管和运营等问题都将成为新的挑战。加盟商可能会为了短期利益降低菜品质量、损害品牌形象,甚至增加食品安全事故风险。

▲图源:老乡鸡大众点评

此外,跨区域经营不可避免地将面临风险。不同地区的饮食习惯、消费能力,以及对老乡鸡品牌和产品的认识和忠诚度存在差异。老乡鸡能否借助加盟门店顺利打开一线城市市场,仍是未知数。

虽然老乡鸡宣称“月月上新”,但其在研发费用上的投入实在过低。

招股书显示,2019-2022上半年老乡鸡研发费用分别为719.48万、1438.54万、912.88万和275.78万,占营业收入比例分别为0.25%、0.42%、0.21%和0.14%。近年来老乡鸡也并无出圈新品,仅凭老味道或许难再征服新食客。

对于老乡鸡来说,既要通过加盟模式提高品牌知名度,也要通过研发克服产品单一性,才能进一步拓展市场占有率。在消费投资降温背景下,老乡鸡想要成为中国的“肯德基”,仅凭土味营销及老旧的菜单并不够。

餐饮寒冬,老乡鸡能借IPO起飞?

曾几何时,餐饮行业现金流十分充沛;然而疫情笼罩下,中式快餐接连败给现实。

国内餐饮上市公司业绩、股价纷纷遭遇双杀;绿茶餐厅、捞王火锅、乡村基、老娘舅、杨国福麻辣烫等纷纷谋求上市,至今未有一家成功登陆资本市场。在中国版“肯德基”的共同梦想下,乡村基美股退市、大娘水饺三度“卖身”、真功夫内讧、永和大王失速……于困局中,老乡鸡难以独善其身。

加上老乡鸡自身经营问题频频:营收狂奔,净利润掉队;毛利率低于同行,翻台率萎靡不振;门店扩张受阻,区域局限明显;加盟尚待完善,新品难以出圈。

餐饮寒冬仍未解,上市宛若渡天劫。告别高溢价时代,对餐饮企业来说,上市后才是真正的考验。老乡鸡是否具备穿越冷暖的能力,还有待市场评判。

本文部分参考资料:

1. 《老乡鸡上市在即,能否冲出安徽老家是关键》,界面

2. 《巨亏1.63亿,老乡鸡流血走四方》,斑马消费

《老乡鸡IPO:一年卖1.37亿碗米饭,餐饮子公司多亏损、养鸡屠宰年挣2亿元?》,搜狐财经