背后涉及多家投资机构。

来源丨创业邦(ID:ichuangyebang)

作者丨巴里

编辑丨子钺

头图丨图虫创意

11月18日晚间,一个大雷引爆科创板。

紫晶存储(*ST紫晶688086)公告称,收到中国证监会《行政处罚及市场禁入事先告知书》(以下简称《处罚告知书》),公司均属于欺诈发行,并有可能被实施重大违法强制退市风险。

从“光存储第一股”到科创板立案调查第一股,紫晶存储只用了不到两年时间。

紫晶存储创立于2010年4月,主营光存储介质、光存储设备,以及基于光存储技术的数据智能分层存储及信息技术解决方案。公司于2016年在新三板挂牌,2018年摘牌,于2020年2月在科创板首发上市。

不过,仅上市半年,经营业绩就遭遇大变脸,连续两年业绩下降。2020年公司净利润同比减少24.71%。2021年预计实现归属于上市公司股东的净利润为650万元到975万元,同比减少93.74%到90.6%。

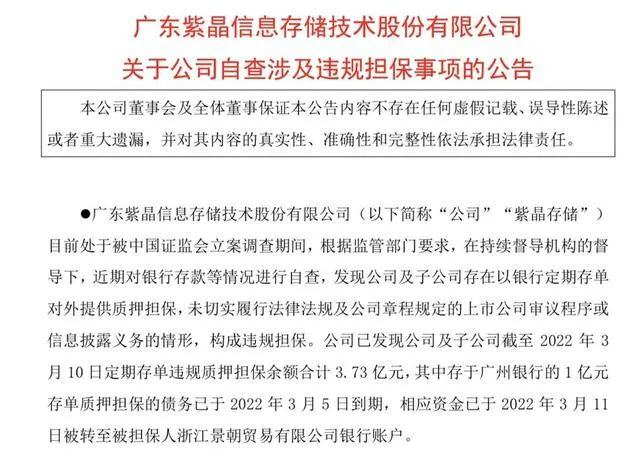

2022年2月12日,紫晶存储发公告称,公司因涉嫌信息披露违法违规被中国证监会立案调查。公司自查公告显示,其于2021年3月至2022年3月发生多笔违规担保,金额高达3.73亿元。2022年5月6日,紫晶存储变身*ST紫晶,正式走到退市边缘。

被立案调查,频繁遭遇监管问询的同时,紫晶存储也开始被创投机构抛弃。

紫晶存储前十大流通股东中几乎尽数为投资公司,其中不乏达晨创投、王思聪旗下普思资本等知名创投机构。然而限售期一过,曾“带病闯关”的紫晶存储就遭到了达晨系、天津普思等多家机构的减持。

不过,紫晶存储的暴雷,并没有妨碍一些投资机构赚到了钱。

虚增营收超4亿元,

第二个“乐视网”来了?

据证监会《处罚告知书》称,紫晶存储在其IPO报告期内的2017年至2019年间,紫晶存储接连利用过虚构销售合同、伪造物流单据和验收单据入账、安排资金回款、提前确认收入等方式虚增营业收入、利润。

2017 年,紫晶存储虚增营业收入合计4349.73万元,占当年营业收入的13.9%,虚增利润合计 2162.71万 元,占当年利润总额的 35.82%。

2018 年,紫晶存储涉嫌虚增营业收入合计1.11亿元,占当年营业收入的27.75%,虚增利润合计 3903.63万元,占当年利润总额的 32.59%。

2019 年,紫晶存储涉嫌虚增营业收入合计2.7亿元,占当年营业收入的52.46%,虚增利润合计 1.45亿元,占当年利润总额的94.55%。

也就是说,在三年时间里,紫晶存储累计虚增营业收入超过4.3亿元,虚增利润总额超过2.1亿元。尤其是在2019年,紫晶存储正式提交IPO申请后,更是加大了财务造假的力度,这一年就有超过九成的利润为虚增。

这与此前乐视网IPO造假案例颇为相似,都为通过财务造假的方式虚增利润欺诈上市。

而紫晶存储最近公布的第三季度财报更是让人大跌眼镜。

财报显示,紫晶存储2022年第三季度营业收入为1405.83万元,同比下降达91.79%;归属上市公司股东的净利润为-5409.91万元,同比下降2464.01%。亏损之大,可以用惨不忍睹来形容。

《处罚告知书》还称,紫晶存储《招股说明书》涉嫌未按规定披露的 2016 年末、2017 年末以及 2019年上半年末对外担保余额分别为1,000 万元、1,000 万元、7,500.12 万元。截至招股说明书签署日,未按规定披露对外担保余额合计1.35亿元。

对此,紫晶存储11月19日公告称,收到证监会《处罚告知书》,公司涉嫌欺诈发行、信息披露违法违规,被责令改正,给予警告,并处以3668.52万元罚款;董事长郑穆、实控人罗铁威终身市场禁入,多名主要责任人被罚2649万。

紫晶存储称,根据收到的《处罚告知书》认定情况,公司股票可能被实施重大违法强制退市,公司股票于2022年11月21日起停牌,11月22日起复牌,自复牌之日继续实施退市风险警示。如根据正式的处罚决定书结论,公司触及重大违法强制退市情形,公司股票将被终止上市。

由此,紫晶存储或成科创板退市第一股。

背后大股东浮现,

王思聪两度减持套现上亿

那么,紫晶存储创始人郑穆到底何许人也?

上世纪90年代,广东梅州人郑穆进入到了当时流行的音像行业,担任广州永通音像制作有限公司的工程师。

2000年前后,音像行业市场每况愈下,郑穆于是跳槽到了广州维加辉荣科技有限公司,通过引进德国设备实现自动化生产,也因此成为了光盘制造最早的一批人。

随着电子设备的普及,FLASH闪存、DRAM内存逐渐成为主流存储器,容量甚至能够达到数百GB甚至TB级。但相比日本索尼公司的蓝光存储技术,国内企业很难生产蓝光光盘。

看到这一机会,2010年,他回到老家创办了紫晶存储的前身紫晶光电。公司从存储介质做起,开发了蓝光光盘的产业化技术,公司业务也变成了光存储产品。

伴随着国内数据中心的建设热潮,紫晶存储的市场价值得以凸显。睿兽分析显示,IPO前,紫晶存储共融资5轮,有多家VC/PE参与,其中还不乏格力集团旗下的横琴金投等国有背景的资本参与其中。

紫晶存储-融资历程,图源:睿兽分析

值得注意的是,2017年,紫晶存储前十大股东中出现了王思聪的身影。

2017年6月,紫晶存储向达晨创投、普思资本、基石资本等定向增发1.64亿元,认购价为7.1 元/股。其中,王思聪旗下天津普思一号资产管理合伙企业(有限合伙)(下称“天津普思”)认购了704.23万股,总投资约5000万元,以5.92%的股权份额位列第四大股东。

上市前,除实际控制人的紫晖投资、紫辰投资作为控股股东外,其他前十大股东分别为达晨创联、普思资产管理、东证汉德、东证夏德、达晨创通、宝鼎爱平投资、远致富海、北京紫晶光电设备有限公司。

其中,达晨系(达晨创通及达晨创联)累计对紫晶存储投资约1.25亿元,合计持有公司8.26%股份,天津普思则持股3.7%。

2020年2月,“光存储第一股”紫晶存储正式登陆科创板。上市当天,公司股价大涨264.08%,收报78.24元,总市值148.95亿元。郑穆作为公司创始人,身价达到了近30亿元。

然而限售期一过,紫晶存储就遭到了多家机构的多次减持。

2021年3月,持股5.5425%的达晨创联宣布拟减持1.93%,套现8150.5万元;今年1月,达晨创联再减持1%,套现4199万元。至此,达晨系基本收回此前投资。

几乎同时,王思聪的天津普思也在2021年两度减持了紫晶存储的股份。一季度从704.23万股减持至498.85万股,三季度再度减持至308.47万股。

由于天津普思并非5%以上股东,其减持价格和金额并未披露。根据区间成交均价估算,王思聪两次减持共套现1.15亿元,加上目前持仓市值,五年的投资回报率约为219%。

此后紫晶存储的暴雷,并没有妨碍普思资本的赚钱。

不过,在此前的乐视体育上,王思聪却没能躲过一劫。

普思资本曾在乐视体育最风光的时候成为其第八大股东,占股3.96%。随后,乐视体育爆发资金危机,贾跃亭出走美国。乐视体育公告显示,普思资本要求裁决乐视体育赔偿经济损失9785.16万元。

要追回这笔钱并不容易。7月3日,天眼查显示,乐视体育已被吊销营业执照。

IPO造假、撤回潮背后,

投资机构何去何从?

近两年,IPO频繁出现了“撤回潮”。

据大象研究院统计,截止2022年10月,249家终止企业中有225家均为主动撤材料而终止IPO,占比90.36%。从主动撤回情况来看,大多数是拟上市企业被监管部门进行了多轮问询后作出的选择。

据悉,去年1月底,证监会发布《首发企业现场检查规定》,随后20家企业被抽中抽查,最终共有17家企业撤回IPO申请。

对此,北方一家券商曾分析称,“由于IPO现场检查过程细致,检查人员也很专业,对一些带有明显瑕疵冲击IPO的企业来说是很大的打击。一旦被查出问题,相关公司和保荐机构也会承担相应的责任,因此拟IPO公司和保荐机构都会比较谨慎,甚至很快撤单。”

针对撤回资料的拟IPO企业,沪深交易所曾明确表示,对于现场检查进场前撤回的项目,如发现存在涉嫌财务造假、虚假陈述等违法违规问题,保荐机构、发行人都要承担相应的责任,绝不能“一撤了之”,也绝不允许“带病闯关”。

而如何避免“带病闯关”不仅是企业应该思考的,作为VC/PE机构同样有着不可推卸的责任。IPO造假不仅很有可能让投资机构在财务上损失惨重,还会影响一家机构尤为珍视的声誉。

一位投资人就曾感慨,“中国并不缺善于投资的优秀VC/PE,但投后管理和退出还有很长的路要走。”

值得欣慰的是,越来越多的国内机构开始更多地重视被投企业公司治理层面的问题。

从另一方面看,中国股市过去一直存在“上市难”、“退市更难”的情况,并没有形成优胜劣汰的市场。

随着2021年初退市新规的发布,退市这条通道在中国才算打开任督二脉。据中国上市公司协会数据,2022年以来A股市场共有46家企业退市,较2021年增长130%,是近五年来清退公司数量最多、增长幅度也最大的一年。

而在美国,上市公司退市早已是一件司空见惯的事情。

数据显示,1990-2000年间,纽交所和纳斯达克共有6500家上市公司,其中1180家在2020年仍存活,其中退市的企业有5300家,整体退市率高达82%。这其中,有25.7%是因为财务问题、流动性差、破产清算等原因而被迫退市。

形成“有进有退、能进能出”的优胜劣汰的机制,才代表着资本市场走向成熟。

本文为创业邦原创,未经授权不得转载,否则创业邦将保留向其追究法律责任的权利。如需转载或有任何疑问,请联系editor@cyzone.cn。