昙花一现

总市值缩水80%之后,“第四针”新冠疫苗仍然难以提振康希诺疲软的股价。

2022年9月,经国家卫生健康委提出建议、国家药品监督管理局组织论证,康希诺生物的吸入用重组新型冠状病毒疫苗(5型腺病毒载体)被同意作为加强针纳入紧急使用。

2022年10月25日,康希诺在官方微信公众号发布消息称,上海已经启动康希诺生物吸入用重组新型冠状病毒疫苗(5型腺病毒载体)克威莎雾优加强免疫预约登记,10月26日起启动加强免疫。

受此消息影响,康希诺股价自2022年9月以来大幅反弹。截至2022年11月11日,康希诺股价最高涨至295.8元,较最低价(110.7元)涨幅接近200%,总市值达到730亿元。

2022年11月13日,国务院联防联控机制印发新冠病毒疫苗第二剂次加强免疫接种实施方案,提出现阶段可在第一剂次加强免疫接种基础上,在感染高风险人群、60岁以上老年人群、具有较严重基础性疾病人群和免疫力低下人群中开展第二剂次加强免疫接种。

在给出的9种组合中,康希诺的两款产品都位列其中。其中,康希诺肌注式重组新冠病毒疫苗(5型腺病毒载体)更是成为全球首款吸入用新冠疫苗,备受外界关注。

不过,“第四针”正式开打的消息并没有继续提振康希诺的股价。相反,自2022年11月14日之后,康希诺股价重新掉头向下。截至2022年12月30日,康希诺股价重新跌至146.02元,总市值约为361亿元,2022年全年跌幅达到51%。如果从2021年6月的高点算起,康希诺股价跌幅已经超过80%。

事实上,国内新冠疫苗市场已临近触顶。根据国家卫健委11月4日数据,我国完成免疫占比92.48%,加强免疫占比66.74%;对于康希诺吸入式新冠疫苗来说,天花板压力隐约可见。另一方面,随着新冠中和抗体、口服药等治疗药物的上市,也将大幅挤压新冠疫苗产品的需求。

对此,康希诺也在澄清公告中表示,自吸入用新冠疫苗作为加强针被纳入紧急使用后,公司已经在积极推进商业化的进程,不过基于当前的免疫策略及国内加强针接种率较高的情况,公司预计对2022年业绩影响有限,提示投资者注意风险。

曾经有多辉煌,现在就有多落寞。

作为二级市场备受关注的“明星疫苗股”,康希诺最高市值曾接近2000亿元。但若有人在2021年6月2日的最高点(797.2元/股)买入康希诺,至今将仍有近80%的亏损。那么,在公司股价大起大落的背后,康希诺有着怎样的故事?

疫苗黑马

康希诺成立于2009年,是一家由全球大型制药企业高管团队回国创立的国内领先高新技术疫苗企业,总部位于天津滨海新区。

资料显示,康希诺创始人及核心技术人员,大多在生物制药行业拥有超20年从业经验,且均曾就职于研发、生产及商业化国际重磅疫苗的全球制药或生物科技公司,并担任高级职位。

其中,公司创始人宇学峰是一位微生物学专业博士,曾历任国际制药巨头赛诺菲-巴斯德(Sanofi-Pasteur Limited.)产品开发部科学家、细菌疫苗开发全球总监、加拿大发酵开发总监,是公认的行业内资深人士。

在公司成立后的相当一段时间内,康希诺都专注于技术研发,在业内默默无名。直到2017年,康希诺生物与军科院联合研制的埃博拉病毒疫苗Ad5-EBOV注册申请获批,使中国成为世界上第三个成功研发埃博拉病毒疫苗的国家。

2019年3月28日,康希诺生物正式登陆港交所,后于2020年8月登陆科创板,成为首支“A+H”上市的生物疫苗股。

2021年2月,康希诺发布公告称,公司腺病毒新冠疫苗正式上市。在此之后,公司股价一路上涨,2021年6月23日,康希诺股价最高触及797.2元,总市值超过1900亿元大关,成为国内疫苗行业的一匹黑马。

相比传统的灭活疫苗,康希诺腺病毒新冠疫苗接种程序简单,仅需要单针接种,且在相同产能下能够保护更多的人群。此外,克威莎可以在2℃-8℃长期稳定储运,大幅降低了接种点的管理成本。

尤其在国外市场,辉瑞mRNA疫苗需要在零下60至80摄氏度的超低温环境中进行储存,康希诺生物腺病毒载体新冠疫苗竞争优势突出,先后在墨西哥、巴基斯坦、智利、阿根廷、厄瓜多尔、匈牙利、印度尼西亚、吉尔吉斯斯坦等多个国家紧急使用批准。

凭借重组新冠疫苗“克威莎”的大卖,2021年康希诺实现营业收入43亿元,同比增长17174.82%;归属于上市公司股东的净利润19.14亿元,上年同期为亏损3.97亿元,这也是康希诺成立以来首次盈利。

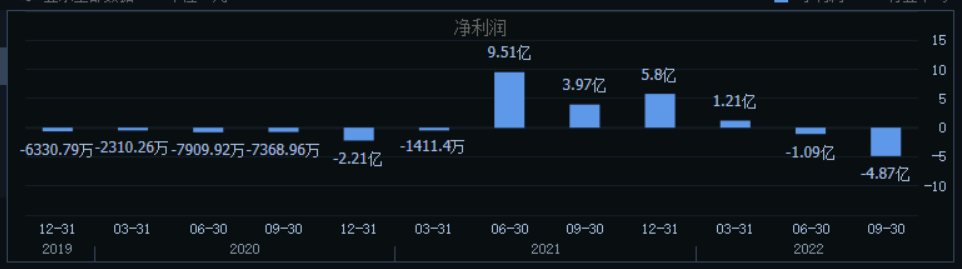

不过,进入到2022年,由于全球新冠疫苗接种率增长放缓,疫苗需求减少,康希诺遭遇大幅下滑。最新财报显示,2022年第三季度,康希诺营收不足1亿元,净亏损则接近5亿元,已经陷入入不敷出的境地。

新冠疫苗存货减值损失成为康希诺经营重陷亏损的一个主要原因。据康希诺在三季度业绩交流会中表示,2022年以来,全球新冠疫苗需求量较2021年呈大幅下降趋势,且部分地区呈现供大于求的情况,市场竞争不断加剧。基于上述原因,公司2022年前三季度存货计提资产减值准备合计为52617.59万元。

不难看出,新冠疫苗成为了一把双刃剑,康希诺经营业绩的大起大落均源于此。与此同时,康希诺营收结构过于单一、商业化能力不足的问题也成为市场担忧的焦点。

任重道远

实际上,在登陆科创板之前,康希诺除了应急储备产品埃博拉病毒病疫苗外,还未有疫苗产品实现商业化销售,只有重组埃博拉病毒病疫苗Ad5-EBOV取得新药证书,公司经营一直处于亏损状态。

数据显示,2018年-2020年,康希诺实现营业收入分别为281.19万元、228.34万元、2489.04万元,归属于上市公司股东的净利润分别为-1.38亿元、-1.57亿元、-3.97亿元。

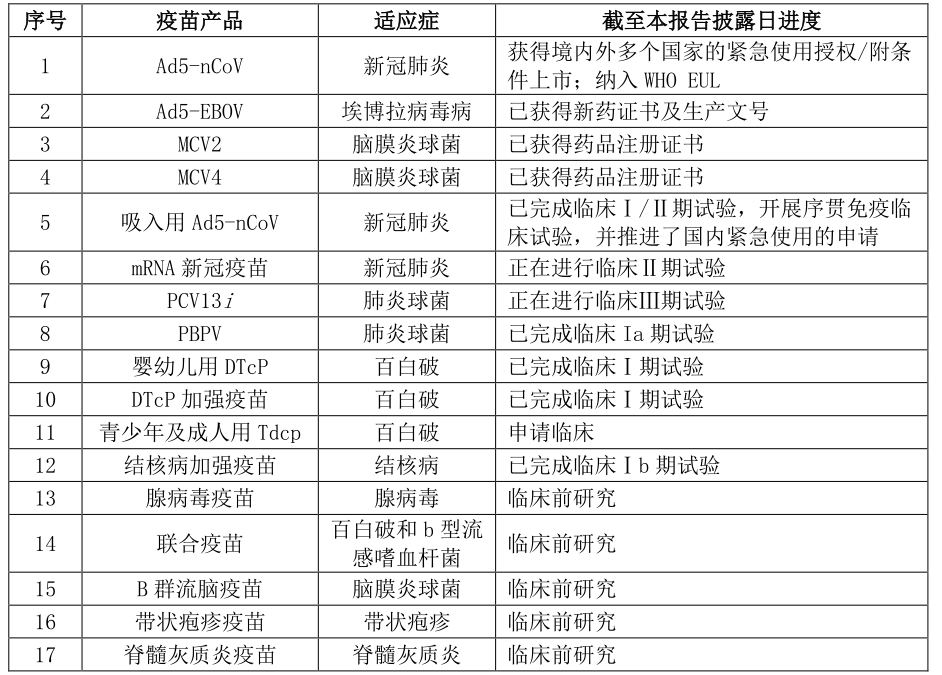

2021年成为康希诺商业化落地的关键一年。除了重组新型冠状病毒疫苗之外,康希诺二价脑膜炎球菌多糖结合疫苗MCV2、四价脑膜炎结合疫苗MCV4分别于2021年6月、2021年12月获得药品注册证书。

不过,康希诺并未在年报中披露三种疫苗的具体销售金额,考虑到四价脑膜炎结合疫苗MCV4上市时间只有1个月,公司2021年疫苗销售收入基本来自于克威莎和MCV2,并且以克威莎为主。

从市场容量来看,康希诺二价脑膜炎销售前景较为有限。截至目前,国内已有智飞生物、沃森生物及罗益生物三家公司的MCV2脑膜炎球菌结合疫苗产品获批上市。此外,武汉生物制品所、欧林生物、华兰生物、成都生物制品研究所、成大天和生物等公司的MCV2均处于在研状态。而康希诺MCV2与目前已上市产品在预防领域相同或相似,但上市时间较晚,预计产品上市后将面临较为激烈的竞争。

相比MCV2,康希诺MCV4结合苗无疑更有看点。作为中国第一个、全球第三个四价流脑结合疫苗,康希诺MCV4疫苗曼海欣结束了中国流脑疫苗市场没有高端产品的局面,同时填补了国内脑膜炎球菌四价苗不适用2岁以下儿童的空缺。自2022年6月底获得批签发后,曼海欣已经在广东、浙江等国内10多个省市开展接种工作。

最新财报显示,2022年前三季度,康希诺实现营业收入7.07亿元,同比下滑77.08%;净利润为-4.74亿元,去年同期净利润高达13.34亿元。

不难看出,MCV2以及MCV4疫苗暂时还未能对冲康希诺新冠疫苗销量的滑坡。考虑到MCV4疫苗获得批签发的时间有限,康希诺非新冠疫苗的销售情况只能根据2022年年报数据来进一步跟踪。

除了重组新型冠状病毒疫苗、MCV2以及MCV4三款上市疫苗之外,康希诺在研管线还有针对预防肺炎、百白破、结核病、带状疱疹等9个适应症的13种疫苗产品。其中,新型冠状病毒mRNA疫苗、PCV13i疫苗(13价肺炎球菌多糖结合疫苗)处于临床二期,其它产品均处于临床或临床前研究阶段,短期尚不能为公司贡献业绩。

最新消息显示,康希诺mRNA疫苗临床研究取得了积极阶段性数据。

1月5日晚间,康希诺披露了公司与下属公司共同研发的新型冠状病毒mRNA疫苗CS-2034的最新进展。研究结果显示,在既往接种过3剂灭活疫苗的人群中加强接种一剂CS-2034,安全性良好,不良反应发生率及严重程度显著低于文献报道的已上市mRNA疫苗,其中老年人亚组的安全性优于成年人亚组。

受此消息影响,康希诺股价在1月6日大幅高开,盘中最高涨幅超过5%,此后冲高回落。截至6日收盘,康希诺股价最终报收于149.71元,当日涨幅仅为1.01%。

显然,康希诺mRNA疫苗临床研究进展的利好,并没有重演新冠疫苗“第四针”开打时的疯狂。毕竟,公司mRNA疫苗目前只是处于临床Ⅱ期试验阶段,未来的临床三期进展以及商业化落地能力等问题都尚未可知。

综合来看,新冠疫苗红利期过后,康希诺未来前景主要看非新冠疫苗产品的研发进度及商业化落地能力。目前看,康希诺只有MCV4疫苗短期具有一定的商业化想象空间。除此之外,即便公司mRNA疫苗、PCV13i疫苗研发进展顺利,未来仍将面临到激烈的市场竞争压力,而真正商业化落地时间可能等到1-2年之后。显然,2021年度恐怕将是康希诺近几年经营业绩的一个高点,这也是公司股价持续低迷的一个主要原因。