生鲜乳价格下行,饲养成本居高不下,供给端和需求端皆饱和,对于还没拿到乳企购销合同的牧场,这个冬天不好过

编者按:本文来自微信公众号财经十一人(ID:caijingEleven),作者:马霖,编辑:余乐,创业邦经授权发布。

中国生鲜乳市场正在经历一个“冷冬”。

2023年1月初,多位为伊利、蒙牛、君乐宝、光明等乳企提供原料奶的牧场经营者向《财经十一人》证实,与乳企的购销合同到期后,不少牧场没有收到续约合同。一些牧场虽然得到了续约,但获得的收购量和收购价均有所降低。

液态奶、酸奶等乳制品的上游是奶牛养殖业,乳企从上游收奶以保证下游生产销售。 目前乳企向牧场减少生鲜乳收购的主要原因是终端消费需求不足。

因疫情抑制消费,2022年以来乳制品需求走低,生鲜乳收购价一再下降,加上进口饲料成本高企,新年伊始签不上购销合同,原料奶失去销路,牧场的日子不好过。

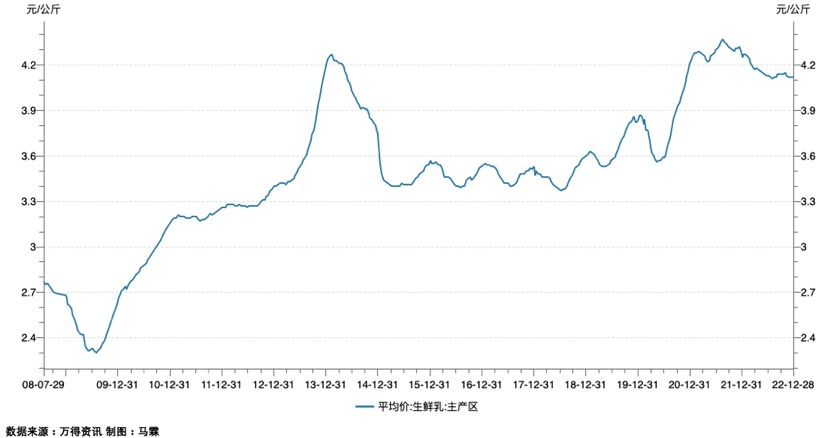

据万得资讯及农业农村部数据,2022年末生鲜乳平均价已从2021年12月的历史高点,下探到了4.12元/公斤。据《财经十一人》了解,进入2023年1月以来,河北、内蒙古、山东等主产区的收购价可低至3.8元/公斤,签不上合同的奶农会以1元-2.5元/公斤的价格向奶贩子售奶,这个价格大大低于奶农们至少4元/公斤的成本。

中国生鲜乳平均价趋势

牛奶零售价也在回落,从超13元/升的高点回落至2022年末12.83元/升的水平。

中国牛奶零售价走势

山东省奶业协会在2023年1月7日举行交流座谈会,谈及全国奶业形势严峻,原料奶过剩,压力传导至养殖端,使在盈亏线上挣扎的养殖场越发困难。

1月初,河北省奶业协会秘书长袁运生在“河北奶协”官方微信公众号上刊发署名文章,称当地奶农发出了这样的感叹和求助: “现在牛场太难了,原来收奶的不收了,这是又要让我们倒奶杀牛吗?”

“倒奶杀牛”的说法也激起了乳业及资本市场的担忧,奶农是否真的在“倒奶杀牛”?对于乳业及上游奶牛养殖业,“倒奶杀牛”是一种对目前经营处境的形容,《财经十一人》向多位河北牧场经营者了解情况,他们表示,即使没有“倒奶杀牛”,牧场也确实遇到了相当程度的困难。

国外牧场主往往会采取“倒奶”的策略,目的是维持奶价不再进一步下跌,但中国奶农普遍没有倒奶习惯,“因为不舍得”,他们会把生乳以低廉价格卖给奶贩子,回一点本金。 “杀牛”则是国内外牧场在亏损时的普遍操作,不过“杀牛”的表达并不确切,其实是“卖牛”,把奶牛当作肉牛卖出去。 一位牧场主表示,自己已经卖了一些单产低、利润率低的牛,但最近的新情况是,奶牛收购也饱和了,不容易卖出去。

生鲜乳价格进入下行通道时期,奶业往往会发生阶段性困境,从前文“中国生鲜乳平均价趋势”图中可以看出,上一个奶价低迷的时期是2015年-2017年,有奶农告诉《财经十一人》,当时乳企对生鲜乳的收购减量了20%,不少牧场也陷入了“倒奶杀牛”的困境,只能赔钱熬过去。

也有奶农提前嗅到了风险,选择离开奶牛养殖业。一位牧场经营者表示,熟识的同行中,有人2022年一季度预见到风险,卖掉了牧场。

自2020年以来,全国生鲜乳主产区大干快上进行牧场建设,这些项目未来陆续投产,这一情况可能会加深未来一段时间中国乳制品的供需落差。受访的牧场经营者及乳企人士告诉《财经十一人》,年关将近,春节虽然会一定程度上提升乳制品销售,但行业回暖有赖于更强劲的消费复苏,目前陷入亏损的奶农需要乳企和政策层面的帮扶。

“乳企已经开始限量收购了,饲料原料贵,牧场普遍赔钱。”一位在河北一家中型牧场从事技术工作的人士对《财经十一人》表示。河北是中国奶牛养殖大省、牛奶主产区,聚集了600家大中小型奶牛养殖场。

另一位受访牧场主表示,近期同县有十几家牧场合同到期后一直没能与乳企签订购销合同,往年他们会按照一年一签的频率,与伊利、蒙牛、光明、君乐宝等乳企签订购销合同,奶价高时乳企之间甚至会抢奶。 “现在没签上合同,没地方交奶,只能便宜把奶卖给奶贩子,每天都在赔钱。”

奶贩子的收奶价格,从1元/公斤到2.5元/公斤不等,收奶后再找各种走熟了关系的渠道卖掉。目前上千头奶牛存栏量的牧场,月亏损额估计达几十万元。

上述牧场主表示,目前伊利、蒙牛等企业也会提出与牧场签3年-5年的合同,但没有人敢签,“价格太低了,就给三块多,肯定是亏损的。”

即使签了合同,下调后的价格对绝大多数奶牛养殖场而言,已没有盈利空间。2022年12月末,河北生鲜乳价格协调会议公布,当地2023年一季度生鲜乳交易参考价格为4.10元/公斤,不低于3.93元/公斤,鉴于当前形势,有养殖场委员 (代表奶农利益) 主动提出最低价格下调至3.85元/公斤。

山东省生鲜乳价格协调委员会也对1月1日至3月31日的生乳价格发布了指导,表示鉴于当前奶业生产形势,为确保养殖企业生鲜乳交售不断档,加工企业维持生产不停产,确定2023年一季度山东生鲜乳交易参考价为3.85元/公斤—4.10元/公斤的区间价格。

受访牧场经营者确认,进入1月以来,收购价已跌至3.8元-3.9元/公斤。 尽管目前在亏损,奶农们依然需要保证牛群的新老更替,每年有20%的牛会被替换掉,因此需要花费资金养后备牛。该经营者表示,加上后备牛的成本投入,视降本增效的情况,目前4.1元/公斤-4.3元/公斤的收购价格才能保证牧场不亏钱。

对于上游奶牛养殖者来说,压力也来自居高不下的饲养成本。奶牛饲料中,进口玉米、大豆豆粕、苜蓿等价格持续高企,为降低成本,很多牧场此前已经把部分进口饲料转为国产饲料。近来国产饲料价格也在上涨,据农业农村部对全国500个县集贸市场和采集点的监测,12月第5周 (采集日为12月28日) 全国玉米平均价格为3.05元/公斤,同比上涨5.5%。全国豆粕平均价格5.07元/公斤,同比上涨34.1%。

针对当前需求低迷的情况,各大乳企已经加大对生鲜乳的喷粉量。在奶价下行,需求不足时,为延长生乳保质期,乳企、乳品加工厂会加大生鲜乳喷粉量,将原本几天就会变质的牛奶,通过生产工艺转化为保质期一年以上的奶粉,做成乳饮料、复原乳,这些奶粉也作为蛋糕的原材料进入烘焙行业。据山东省奶协信息,目前当地乳企工厂的喷粉比例超过20%。

牧场和乳企的压力来源主要是2022年以来低迷的乳品消费。

疫情三年,乳制品对于手头并不宽裕的人群来说并非必须消费品,目前疫情防控已经放开,但包括超市在内的各个消费场所客流还没有恢复。一位牧场经营者表示,由于消费端和供给端皆为饱和状态,三元、新希望、完达山均有工厂已停工。

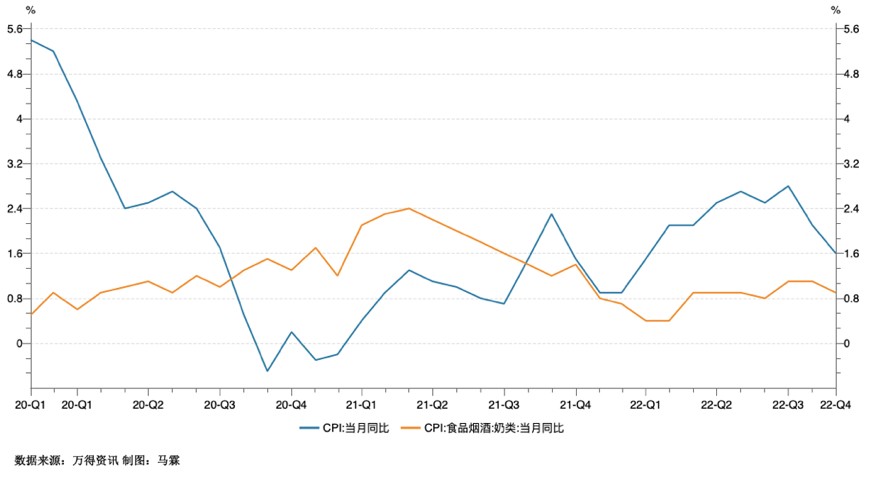

从下图可看出,乳制品相关消费者价格指数近一年来显著低于整体消费者价格指数。

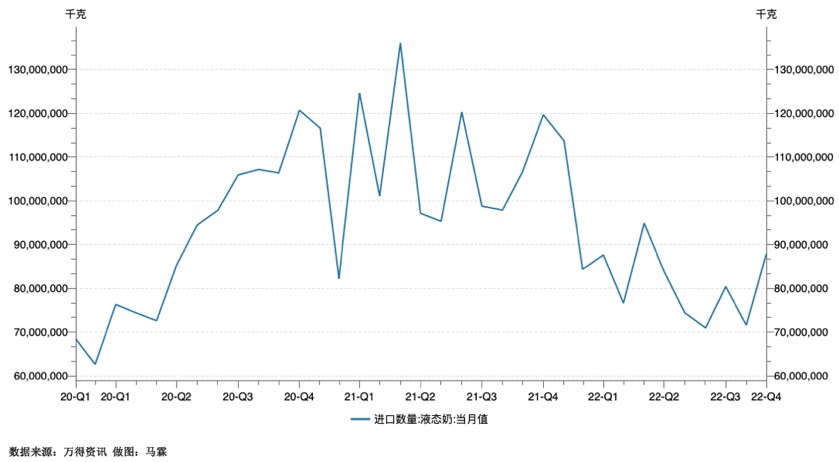

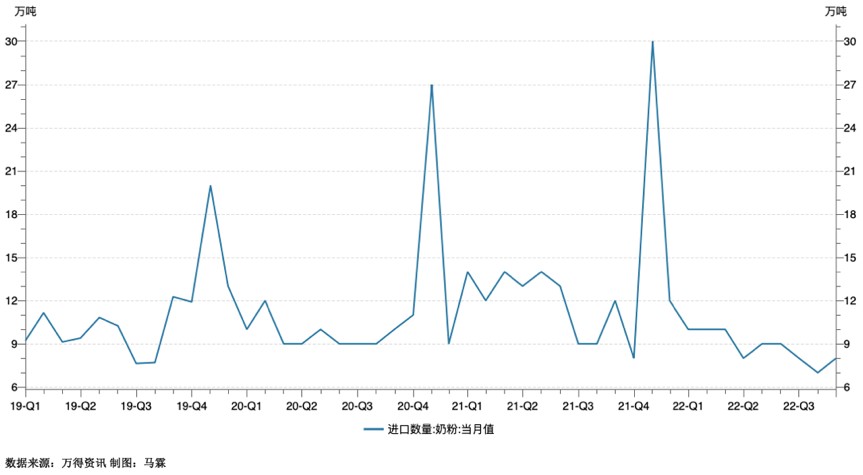

压力也传导至进口乳制品市场,2022年进口液态奶和进口奶粉量都在走低。

中国进口液态奶走势

数据来源:万得资讯。制图:马霖

中国奶粉进口走势

影响此前已经在乳企的财务数据中表现出来。

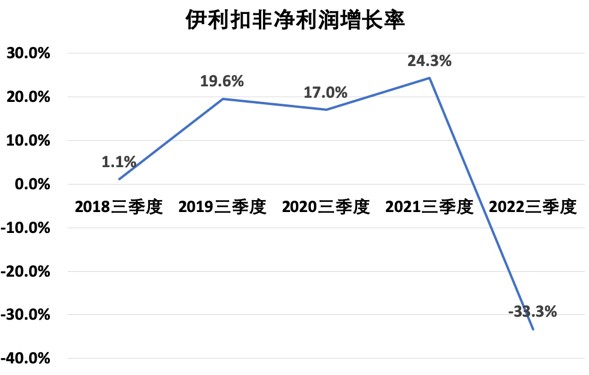

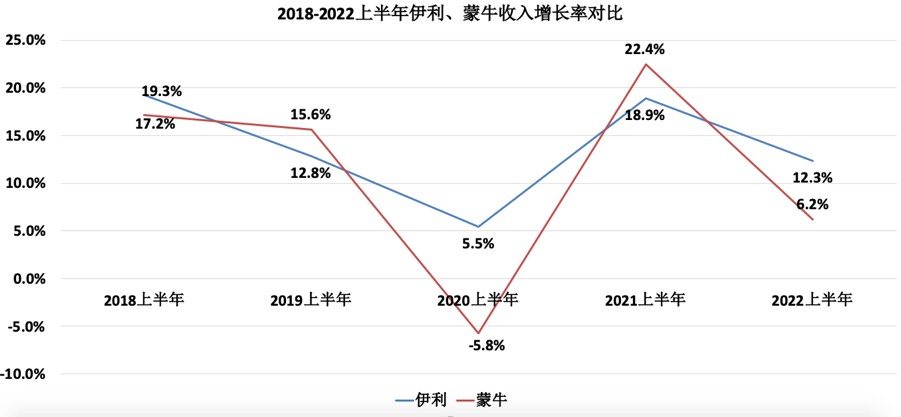

2022年前三季度,伊利的扣非净利润增长仅0.45%,为76亿元,其中第三季度扣非净利润下滑超33%,为17亿元,营收增长不足7%,低于往年的双位数增幅。光明、三元等乳企2022年前三季度的营收和利润也都下跌明显。蒙牛尚未发布2022下半年业绩,其上半年营收和净利润增长率也大幅回落。

从龙头乳企伊利和蒙牛2022年的营收增长情况,尤其伊利三季度扣非净利润下跌情况,可以看出乳业整体目前面临的压力。

伊利扣非净利润增长率

数据来源:万得资讯。制图:马霖

2018-2022上半年伊利、蒙牛收入增长率

数据来源:万得资讯。制图:马霖

据河北奶协,近日河北省每天喷粉储存的富余生鲜乳在4000吨以上,接近君乐宝的牧业人士告诉《财经十一人》,仅君乐宝,目前每天就要将1100多吨生鲜乳喷粉,占用资金量上千万元,加上库存,每天需要超过1亿元的资金去周转。

此次乳业“过冬”的另一背景是,2020年以来,在农业农村部、各地政府及奶业协会“振兴奶业”的口号下,内蒙古、河北等生鲜乳主产区在大干快上兴建牧场, 这些项目陆续投产后,可能会加深未来一段时间中国乳制品的供需落差。

长期以来,中国自产的乳产品无法满足需求,从液态奶、婴儿配方奶粉,到加工用大包粉,都需要从国外进口。

据弗若斯特沙利文数据,2021年中国奶源自给率为65%,低于业内奶源自给率70%的目标。 一位在中国乳企和外资乳企都工作过的人士对《财经十一人》表示,为了提高自给率,2020年之后,银行推出无息贷款、贴息贷款等优惠政策鼓励投资牧场,大型乳企也在各地自建牧场,但由于进口乳制品依然占据不少份额,因此国内市场产能整体已经非常饱和,上游奶源出现产能阶段性过剩,奶价下行。

据乳业杂志《荷斯坦》统计,2021年中国新建、扩建牧场项目共166个,进入操作流程的新建、扩建牧场项目的设计存栏数总计达到98万头(超过当年全国奶牛总数的十分之一),大部分是5000头奶牛的大牧场,万头牧场占比62%。其中占主导地位的是具备投资实力的全国性乳企伊利、蒙牛,以及光明、三元、君乐宝等区域性乳企,受访牧业人士称,除了自建牧场,近几年伊利、蒙牛也在内蒙古等地收了很多社会牧场。

针对当前乳业出现的困难,河北省农业农村厅率先出台了纾困政策,决定在2023年1月20日前,将1500万元喷粉补贴资金预拨到乳品加工企业,2022年的2500万元补贴资金同期发放到位,帮助乳企缓解资金压力。河北省农业农村厅还倡议乳品加工企业在艰难时期承担责任,主动化解承担社会风险,做到省内生鲜乳应收尽收,购销合同到期及时续签,保护奶农利益,稳定生鲜乳购销秩序。

上述牧场主认为,补贴发给了乳企,并没有保护到大量中小牧场,而在每一次行业低迷期,上游奶农的抗风险能力都大大低于下游乳企,如何帮助上游奶农抵抗风险和波动,是一个值得思考的问题。

当前,此类中小牧场目前依然占据至少30%的奶牛存栏量,涉及几万乃至十几万人的生计。他们不是乳企自建牧场,没有与乳企的利益绑定,往往与乳企签订几个月到一年的短期购销合同,少数情况下,会签订超过一年长期合同。如果奶价提高,牧场会在不同的乳企间跳来跳去,寻找更高的收购价,也会扩大销售半径,从本省销售至可以给出更高价格的外省,一旦市场行情下滑,中小牧场就会陷入利益得不到保障的境地。

中小牧场对生鲜乳收购价也没有任何话语权。 奶牛养殖业三五年经历一次供需关系的扭转,无论是在周期的哪个时间点上,乳企始终把持着生鲜乳收购的定价权,收购价由乳企及各地价格协调会、农业农村部门、畜牧部门、奶业协会等共同制定。即使有收购合同,乳企业有时还会让奶农签订自愿降价申请书,在购销合同规定价格的基础上,随行就市,下调收购价。

近年来,大型乳企会为合作牧场提供融资扶持,但这样的扶持仅限于相对大规模的牧场,中小牧场无法获益。针对目前奶农面对的困难,乳协倡导乳企应做到应收尽收,如期续签收购合同,并在困难缓解后为奶农补偿差价。

一位经营多家牧场及奶牛养殖科技公司的经营者告诉《财经十一人》,如果能够降低成立乳制品加工企业的门槛,允许上游养殖向下游生产延伸,应该能帮助奶农增加收入,分散风险,解决一些问题,但目前办理加工乳品必需的经营许可证并不容易,对日加工量有要求,大部分养牛人投资不起。

奶牛饲养和牧场建造成本较高,养殖盈利周期长,环保要求也高,乳业内普遍认为,大规模牧场拥有较高的进入壁垒和规模优势,乳企自建大型牧场是一个大趋势,长期来看,以个体户形式经营中小牧场的奶农会越来愈少。

一位受访牧场主对《财经十一人》表示,他自2000年初开始经营牧场,至今已20年,经历过2008年三聚氰胺事件,也经历过2015年-2017年的行业低迷期,周围经营牧场的人越来越少,但目前还没有想过要卖掉牧场, 此次他打算辞退几个人,先压缩开支,“继续熬着”。