中国的钻石零售商们,在2022年过得不甚如意。

就在近日,钻戒品牌I Do的母公司新增破产审查案件。在此之前,这家企业就被爆出了裁员、欠薪,门店被转手给加盟商。

不仅是I Do,另一家主打婚戒的品牌DR也面临着营收与利润双减的困境。

印度许多中游加工厂直接对口中国珠宝零售商。就在2022年年底,有印度知名加工厂营销部负责人透露,中国市场现在的订单状况“远低于疫情之前”。许多中游的工厂处于低产的状况,更有当地报道称“12月份有20000余名钻石工人失业”。

另据戴比尔斯发布的《2022钻石行业洞察报告》:“由于Covid-19,中国进一步减缓了成品钻石交易。与2021年上半年的强劲基数相比,2022年上半年印度毛坯钻石净进口同比下降31%。与2019年上半年相比,毛坯钻石净进口下降14%。”

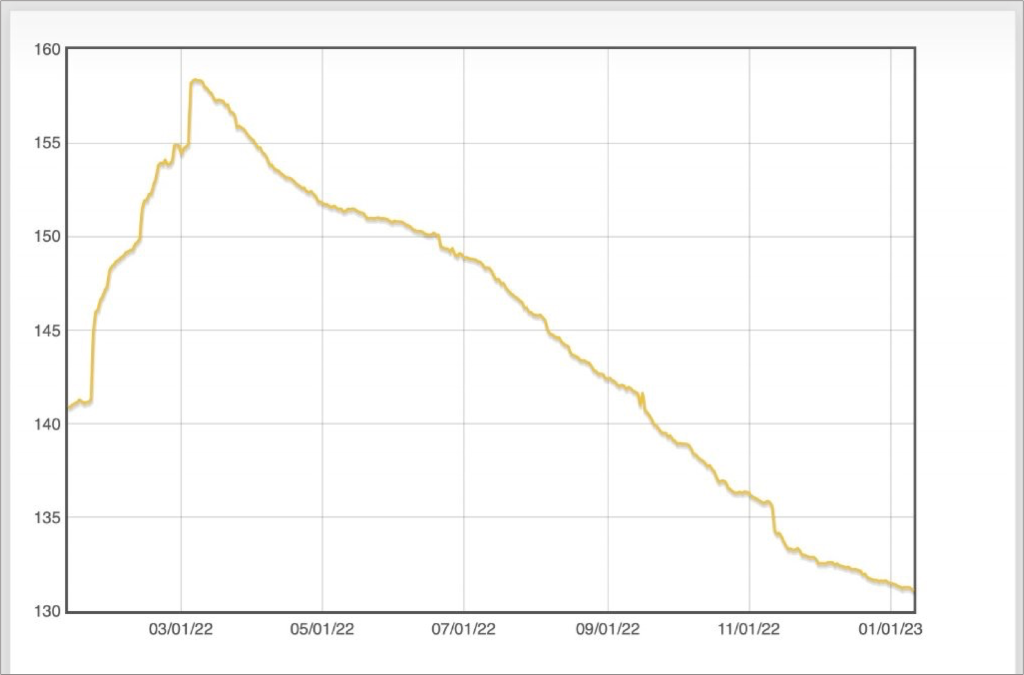

而需求的缩减,也使得成品钻与毛胚钻的价格持续下跌。据IDEX的钻石指数,过去一年,在2022年3月时达到了顶峰,接近160,但随后便是持续的滑坡,到今年1月1日,已经跌至131。

IDEX的钻石指数 图片来自:IDEX报告截图

而造成钻石消费市场低迷的原因,不仅有疫情影响,也有钻石行业自身的问题。

中信建投证券钻石行业研究报告指出:“天然钻石的价格需要打造故事来协同,其价值根本上取决于消费终端是否接受价值构成要素。”

在过去半个世纪里,成功的“通用性”营销使得钻石与爱情概念深度捆绑,钻戒一度成为婚恋市场刚需品,钻石价格也水涨船高。

但如今,钻石的“神圣性”逐渐消退,质疑声四起,并不再被当代年轻人认为是婚姻必需品;打着“克拉自由”旗帜如火如荼发展的培育钻石行业,也在进一步消解钻石的“稀缺性”;此外,越来越多的国人意识到,钻石并不具备类似于黄金的投资属性,对其消费热情也进一步降低。

“钻石消费核心在于它的营销一定要与时俱进,符合年轻人的心理需求。”《钻石观察》创始人、资深钻石珠宝行业专家朱光宇告诉全天候科技,“一个概念行业吃了100年,再往后就麻烦了。人在变,社会在变,行业只有跟着社会不断的变,才能把自己做得更加符合这个时代,这是钻石行业要干的事情。”

如果不从根源上改变这些困境,钻石消费市场的低迷或将继续,I Do和DR当前的困境也只是一个开头。

I DO被申请破产

天眼查显示,近日,I Do钻戒的母公司恒信玺利实业股份有限公司(以下简称“恒信玺利”)新增破产审查案件。申请人为北京艾贝利特服装服饰有限公司,经办法院为曲水县人民法院。迄今,该公司缘何申请破产重整恒信玺利还未有官方说法。

只不过,对于I Do被申请破产的信息,并没有让行业内外太过意外。

从财务数据上来看,I Do在2022年陷入了滑坡式的下滑。

据财报,恒信玺利在2021年的营收、净利润还十分可观,分别为22.61亿元、1.13亿元。但到了2022年上半年,营业收入仅6.28亿元,同比下降41.99%;净利润704.44万元,同比下降88.62%。

同时,其负债和现金流情况也不乐观。

据其2022半年报,恒信玺利在报告期内的资产规模超过42.4亿元,负债规模超过16.68亿元,其中应付职工薪酬超过3440.5万元。

据公开报道,去年4月,I Do开始转让直营门店,试图通过变卖资产以纾困;不少员工接受媒体采访时表示,各个大区也开始了大规模裁员。在2022年11月,恒信玺利大规模注销各地分公司。

实际上,在2022年上半年,恒信玺利员工数已由1684人减少至1104人。半年之中减少了580人,超过三分之一。

多位自称为I Do员工的网友在社交平台上爆料称,I Do品牌总公司以及东北、华南、华北等多个直营大区拖欠员工薪资数月,经过近一年的讨薪,仍未获得满意的结果。

对于一些供应商的货款,恒信玺利也迟迟未付,已有不少供应商向法院申请强制执行。业内推测,“北京艾贝利特服装服饰有限公司”应该也是一家供应商。

在2022年之前,I Do的门店结构为“直营+加盟”的模式。其2021年年报显示,该公司在全国共开设有99家直营店、39家联营店及577家加盟店,总计715家门店。而到今年6月时却只剩下630家,关闭了85家线下门店。

不仅如此,据界面新闻报道,此前,I DO在整个中国市场分为华北、东北、华东、华南、西北、西南和上海等7个大区,这些大区为品牌直营公司,分管各个区域市场的品牌活动和加盟商。其中,I DO西北大区直营公司于2022年4月大规模裁员后不久解散,上海大区解散的时间是2022年8至9月间,而东北大区是在10月底至11月初。

从2006年创立到如今,含着金汤匙出身的I Do也曾是资本的“宠儿”。

其创始人李厚霖在上个世纪90年代,已经在珠宝行业小有名气,而后乘着全球最大的钻石供应商戴比尔斯进入中国的东风,李厚霖也摇身一变“钻石大亨”,做起了钻石的生意。1999年,年仅26岁的李厚霖创立了恒信钻石机构,他的第一家门店开在了北京王府井,足足有1500多平米,被称之为“钻石宫殿”。

在钻石消费市场中,60—70%的市场是婚戒,这也促使李厚霖在2006年创立了恒信玺利,并推出了珠宝品牌——I Do,主攻婚恋钻石市场。

彼时,李厚霖在钻石供应链上打下的基础,对婚恋市场的精准理解,以及婚戒的巨大市场前景,都让一干投资机构看好。天使轮时,恒信玺利就获得了来自中信证券的投资;A轮又获得了来自红杉资本中国、中路资本的9000万人民币融资。

据天眼查数据,成立至今,加上定向增发,恒信玺利共完成9 轮融资,其他投资人还包括东方证券、盛世景、招商证券、中岩投资等。

恒信玺利还曾多次冲击IPO。有媒体统计,在挂牌新三板前后,该公司在8年时间里曾7次尝试上市,还试图借壳宝光股份曲线上市,但均未成功。

2018年,恒信玺利的第三大股东红杉中国清仓退出,并由珠宝品牌周大生接盘了这16.6%的股份。

何以至此?

对于业绩的下滑,恒信玺利在财报中解释称:2022年上半年,国际形势复杂严峻,全球经济继续低迷,国内疫情呈现点多、面广、频发的特点,对经济运行的冲击影响加大。受疫情影响,公司经营压力有所增加。

在钻石消费渠道上,线下门店依然占据主要份额。据戴比尔斯集团发布的《2022年钻石行业洞察报告》,据该公司统计中国前五大珠宝零售商的相关数据后发现,在2021年,钻石首饰线上销售额在总销售额中的占比仅为7%。

而受近年疫情影响,对偏向于“实体”零售的钻戒行业冲击甚大。

不过,相比之下,同样定位为钻戒的DR比起I Do情况就要好上不少。在2022年上半年,DR母公司迪阿股份公司实现营收20.85亿元,同比下降10.13%;归母净利润5.79亿元,同比下降20.62%。

对比两家企业的毛利率,在2021年、2022年上半年,DR公司的毛利率分别为70.14%、70.63%。

I Do的毛利率在2021年、2022上半年分别为44.06%、46.22%,低于DR 25个百分点。

对下游钻石零售商而言,裸钻、毛坯钻在上中游的成本价相对确定,虽然大型珠宝商拿货价更便宜,但如I Do、DR这类品牌的成本价也相差不大。其间毛利率的差距,或更取决于产品的售价。

朱光宇认为:“(钻石)在消费市场上起到更大作用的恰恰是它的意义,它的品牌文化,它的整体价值的输出,以及消费者的认同感,而不是这个材料值多少钱。”

在营销上,DR以“男士一生仅能定制一枚”的营销方式迅速出圈,让其品牌理念获得了许多消费者的认可。在微博上,DR拥有394.5万的粉丝,其天猫旗舰店也有214万粉丝。这也使得其产品能够卖出更高的溢价。

事实上,I Do也深谙营销之道。

创始人李厚霖被人所熟知的另一个身份是主持人李湘的前夫。而除了李湘之外,李厚霖还曾传出与女星秦海璐、周彦宏有过感情瓜葛。

而与明星的“纠缠”,也使得I Do并不缺明星代言的资源。它与众多明星夫妻推出过定制款钻戒,2021年底官宣陈小春、应采儿夫妇为品牌全球代言人。还曾请了包括陈奕迅、莫文蔚等明星创作歌曲,马思纯、刘嘉玲等明星站台发布会。

在影视剧植入上,有统计表明,I Do植入了70多部影视剧。在2022年还与刘耕宏、王者荣耀IP、综艺节目《披荆斩棘》等进行了合作。

销售费用也一直是恒信玺利营业总成本的一大支出。据其年报,2021全年恒信玺利营业总成本为21.36亿元,其中销售费用总计约6.55亿元,占比达到30.6%。

但难以卖出更高的溢价,或许也说明I Do的品牌建设并不理想,消费者对其品牌文化的认可度不高。

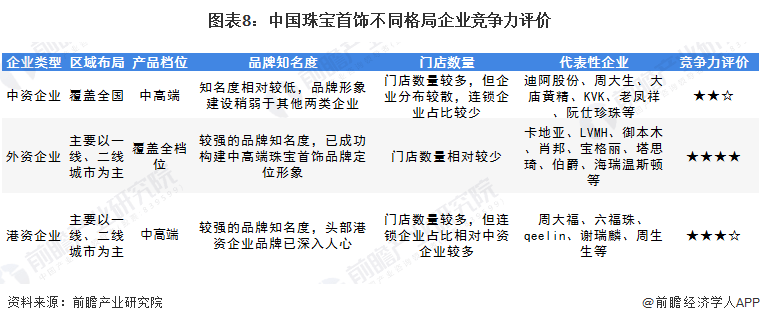

当前中国市场上的珠宝首饰品牌,分为外资、中资和港资三大派系。外资主要针对的是中高端人群,而中资和港资的产品定位则更为广泛,覆盖多段消费人群。

图片来源:前瞻经济学人APP

前瞻产业研究院指出,在竞争力上,外资与港资因为较强的品牌知名度,竞争力均高于中资企业。而即便在中资企业中,I Do的影响力也逊于DR、周大生等珠宝品牌。

钻石“神话”破灭

而I Do的破产,在企业自身原因之外,不能忽视的还有钻石行业当前面临的困境——越来越多的年轻人已经不再愿意为钻石买单。

在钻石产业链上,上游为钻石开采巨头,全球60-70%的原钻销量仍被戴比尔斯、埃罗莎和力拓集团占据;中游为进行切割、抛光的加工企业;下游则为珠宝零售商。

根据贝恩咨询,预估疫情前上游公司利润率水平约为22%-24%,中游企业利润率约为5%-7%,下游企业中大品牌商利润率约为13%-15%,小厂商仅为6%-8%。

“整条供应链上的上中下游,所有的利润都是出在消费者身上,你在消费端买到钻石时,你已经承担了上面所有的利润。“朱天宇说。

而下游企业要将钻石产品卖出溢价,品牌营销至关重要。通过款式设计和理念宣传,可以树立品牌形象并占领用户心智,一旦顾客接受了价值判断就愿意为此支付溢价。

以拥有卡地亚、梵克雅宝等一系列国际珠宝品牌的“历峰集团”为例,其珠宝业务可以实现30%的营业利润率。

但从行业整体来看,钻石的营销却已陷入了停滞之中。

半个世纪前,垄断了钻石开采的戴比尔斯以“钻石恒久远,一颗永流传”的营销,将钻石与爱情结合在一起,让钻戒迅速火遍全球,成为婚恋的刚需品,也带动了钻石的消费。

但在戴比尔斯丢失垄断优势后,这家钻石巨头放弃了通用性营销的策略。“在2007年—2017年10年左右的时间,戴比尔斯基本不再做营销投入。”朱光宇说,“到了2017年之后,空窗期效应显示了出来,大家对钻石的质疑越来越多。”

当质疑声起,钻石行业用一个世纪占领下来的消费者心智也开始动摇。

一方面,人们不再相信钻石等于爱情,越来越多的消费者更倾向于黄金等更具保值增值属性的产品。

据前瞻产业研究院报告,中国珠宝首饰行业最大市场份额的细分产品依然是黄金首饰,在2021年,其市场占有率将近60%。近年来,1克重的“金豆子”、“金瓜子”还成为了网红产品,格外受到95后、00后消费者的喜爱。

朱光宇说:“中国人的‘黄金’思维很重,特别看重奢侈品的金融属性,卖掉它还期望能够挣钱,这能保本。”

但这在钻石上基本不能实现,除了超大颗粒的钻石以及全球限量款能够在拍卖行业中卖出高价,小颗粒钻石均是以裸钻为参考价被回收,加上钻石自身的磨损情况,价值折损9成也并不稀奇。

对越来越重视性价比的Z世代来说,钻石不再是一种必要选项。

另一方面,打着“克拉自由”旗帜兴起的培育钻石,也在进一步消解钻石的“稀缺性”。作为一种人造钻石,培育钻石和天然钻石具有一样的化学成分和外观,但价格却只有后者的三分之一。

近年来,培育钻石在珠宝行业的渗透力不断提升。在美国,已有50%的商家在卖培育钻石。在国内,培育钻石也在快速发展。据魔镜市场情报统计,2022年7月,淘系平台上培育钻石销售额为0.74亿元,同比增长149%。

同时,在意识到钻石与爱情的捆绑营销已经“失效”后,许多钻石品牌也在改变营销策略,以求突破婚恋市场。

在2021年11月,戴比尔斯发起“我可以”全球宣传造势活动,其主旨为:对自我的承诺、对他人的承诺,以及对更广阔世界的承诺。这也意味着这家珠宝品牌开启了全新的品牌发展战略。

一个新趋势是,许多女性开始为自己购买钻石作为纪念或奖励,或是作为礼品赠予他人。

不过,相比于半个世纪前的“钻石恒久远”,这个新战略还没有取得明显的营销效果。钻石品牌们要如何“讨好”新一代年轻人,还任重而道远。