新能源配储能,2年前光伏新能源赛道最热话题,迎来拐点。

“储能第一股”派能科技,收获业绩“开年红”——2022年,公司归母净利润首破10亿元,超过以往年度净利的总和。

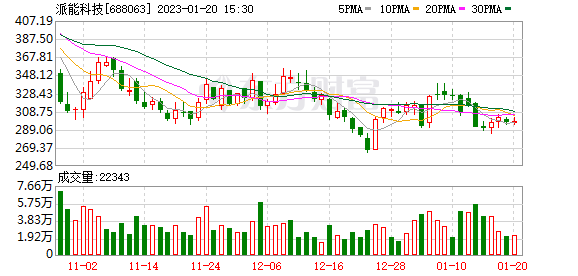

这家成立10多年的公司,是中兴系控股的第二家上市公司,自2020年上市,公司股价从198.84元不断上探,一度触及511.69元。

按节前最后一个交易日298元/股的价格,派能科技市值461亿元。

据天眼查股权穿透,这家储能龙头的掌舵者为北大毕业的60后韦在胜,直接持股0.89%,按照派能2022年的涨势,他小赚一个亿。

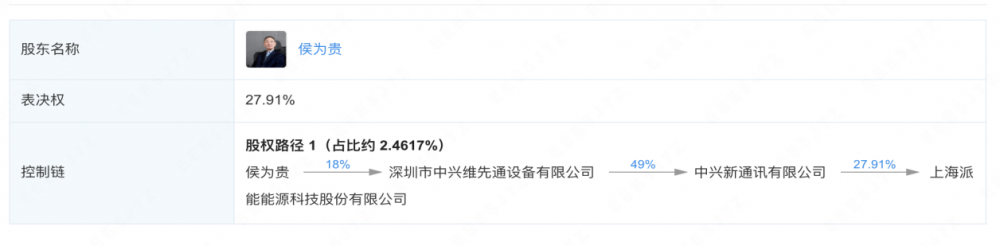

中兴通讯创始人侯为贵间接持有派能27.91%的股权,享有最大表决权。

超前布局储能赛道,潜心经营十余年,侯为贵也到了收获时间。

押注储能

派能科技身后集结了数名中兴元老。

派能科技大股东中兴新通讯,持股27.91%,这家中投资控股集团的大股东侯为贵,是华为创始人任正非20年的老对手。

中兴新通讯主要股东之一中兴维先通,背后股东除了侯为贵,还有殷一民、史立荣等在内的39名自然人,不少是中兴通讯元老。

当中,跟随侯为贵三十余年的韦在胜,从中兴新通讯起家至今担任高管;自侯退居幕后,韦成了公司法定代表人、董事长。

早在2007年,侯为贵盯上能源赛道,创立中兴能源,后改名为兴储世纪。2年后,另一家控股公司派能科技成立。

2019年派能上市前夕,侯为贵把它交给了自己最信任的“徒弟”韦在胜。

韦在胜回顾,中兴新通讯之所以布局新能源,源于“侯为贵要求新业务不能与中兴通讯同业竞争,又要与未来发展相关”。

在新能源储能这个细分赛道刚刚萌芽时上车,需要胆识和魄力。

侯为贵眼光独到,派能成“谋篇”落点之一。

派能11名董事中有8人来自中兴系。比如派能董事长韦在胜,兼任中兴新通讯董事长。

这样的股权关系,有利于派能利用中兴新通讯的内部资源发展壮大。

中兴新通讯投资产业涵盖信息通信、智能制造、新能源储能、企业级服务、基金投资等领域,这都是派能“拿订单”的潜在机会。

比如,2022年11月派能公告,与公司关联方“中兴新力”(中兴新通讯控股)共同出资4000万元,设立了广东中兴派力精密,形成关联交易。

海外掘金

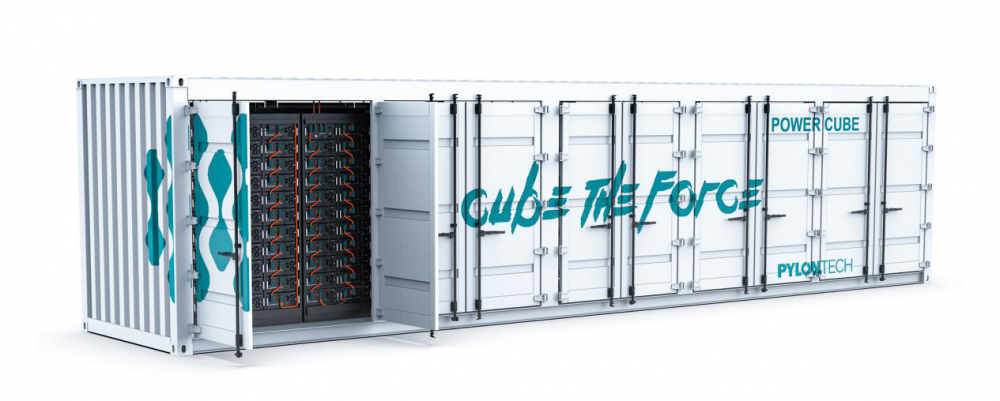

储能赛道市场前景广阔,派能聚焦于电芯、模组及储能电池系统的研发与产销,近7成营收来自海外。

于外界,储能市场的主要参与者是宁德时代等电池大厂、阳光电源等光伏电站企业等,派能如何卡位?

按照储能产业链的结构,行业玩家主要分为上游的电池原材料供应商;中游的电池管理系统、能量管理系统以及储能变流器供应商;下游的储能系统集成商、安装商以及终端用户等。

派能专注于储能电池系统和产品,这一环节既受制于上游的原材料成本,也依赖下游集成商——储能系统集成专业性强,需要匹配集成给终端安装商,才完成了销售闭环。

(派能科技新能源发电侧储能)

派能主营2B业务,向客户交付标准化产品,打造下游市场端差异化的竞争点,市场渠道尤为重要。

相较于光伏企业占据新能源发电侧的渠道优势,派能最初开拓市场艰难,后采用大客户策略。

据招股书,2019年以前,派能前五大客户的销售收入占年度销售总额41.5%左右。

其中不仅包括了欧洲第一大储能系统集成商Sonnen,英国最大光伏产品提供商Segen Ltd,意大利储能系统集成商ENERGY S.R.L等,还包括了中兴通讯子公司中兴康讯。

这代表了派能开拓海外市场的能力。

储能行业发展脉络是海外抢跑、国内追赶——因为国内储能业务70%的份额都来源于发电侧,储能用户起初多是国有企业。招投标竞争,对民营企业投资运营储能上下游的成本都会过高。

海外则不然。

在欧美国家的电力结构中,火电占比较低,新能源发展快,储能需求迫切。派能发力户用储能产品,打入欧美家庭。

2021年,派能超过70%的营收来源于境外,共16.69亿元。

2022年上半年境外销售收入进一步攀升,达17.38亿元,占营业收入比重的93.77%,一举超过了前年全年营收。

按照公司业绩预增公告,全年净利润11.8亿到13.1亿,单是第四季度,就挣了5-6亿元。

压力转化

据GGII统计,2021年全球户用家储装机约合6.4GWh,2022年有望突破15GWh,同比增长134%以上。

全球储能市场增长强劲背景下,2020年派能全球市占率12.2%,居国内企业阵营第一名。

高歌猛进背后,派能正在迎来更多竞争对手。

户用储能涉及锂电池电芯等技术,对主营动力锂电池业务的宁德时代、比亚迪等玩家而言,不存在技术障碍。

国内是走向大规模商业化的沃土。然而派能长期缺乏深耕,本土存在感不高。

近两年,光伏并网发电势头正猛,国内资本市场一派火热。

单是2022年,储能相关的IPO企业超过20家,其中以光伏企业布局储能居多。

比如,加速回A上市的光伏企业阿特斯,已是美国市场份额最大的储能系统集成商之一,在全球拥有高达21GWh的储能项目储备。公司冲刺科创板拟募资88.06亿,一半资金用于储能项目产能配套。

瑞浦兰钧、中创新航等IPO企业的募资用途大多涉及扩产电池和储能系统项目,所募金额动辄100亿元。

华东储能联盟(EESA) 联合创始人杜笑天指出,国内系统集成企业给派能带来发展压力,从长期来看是动力。

“中国有全球最大的储能市场机会,只是需要时间才能体现在不同功率段实现储能价值。当前派能也有做国内的工商业项目。”杜笑天向《21CBR》表示。

他认为,派能定位是自带电池的系统集成商,与光伏企业没有竞争关系。“储能是能存转换系统,屋顶光伏是发电系统。只要电价高,就有两者的融合。”

这意味着,派能的营收结构有望扭转。

“当前,峰谷电价差拉大有利于用户侧储能的发展,特别体现在江浙沪和广东,配网端的台区储能商业化需求大。”杜笑天分析。

“碳酸锂和电力电子核心器件芯片和igbt的国产化水平,也达到量产水平,整个储能系统的价格和一致性,加上项目爆发,国内市场的机遇已来。”

去年6月,派能在启动了不超过50亿元的定增,分别投入到10GWh锂电池研发制造基地项目、总部及产业化基地项目等。

毕竟,机不可失。