“With great power comes great responsibility。”(能力越大、责任越大。)

这是蜘蛛侠中彼得帕克的叔叔给予年轻蜘蛛侠的人生哲理。这句出自虚拟世界的名言,同样适用于现实世界,尤其是掌握大量财富的上市公司。

相较于缺少融资机会的企业,上市公司依靠投资者真金白银所搭建的阶梯,站上了更高的区位,拥有更为广阔的视野。在掌握更多选择的权力后,自然而然需要对投资者负责,对社会负责。这便是属于上市公司的能力和责任。

2022年年底,作为目前国内活跃用户量最大的在线招聘平台,BOSS直聘(NASDAQ:BZ)成功登录港股市场,实现二次上市。目前市值百亿美元左右,是当之无愧的行业翘楚。而另外主要竞争对手,前程无忧去年已经退市,同道猎聘市值则与BOSS直聘相距甚远。

不到十年时间,BOSS直聘摇身一变成为行业龙头,显然适用“能力越大、责任越大”。它有义务为市场带来更多价值,带给充分信任他的投资者回报。于是我们关于它的研究议题随之而至:

BOSS直聘是百亿美元市值的秘辛是什么;以及,百亿美元市值之后正面临怎样的挑战?

平台经济学高手

十年说短不短,说长不长。BOSS直聘能熬成行业龙头,掌门人赵鹏这个人确实有点东西,他抓住了时机+逻辑。

要说在线招聘存在什么技术门槛,显然是不合理的。在线招聘本质就是一门非常纯粹的中介生意。而委身于智联招聘多年的赵鹏,显然比其他同业对手更早的看到了行业本质:求职者才是财富源泉。

在采访系列从书《详谈:赵鹏》中,这位不年轻的掌门人形容招聘市场最原始的做法就是直聘:张一鸣、雷军、李彦宏在创业初期最核心的工作就是找人;并以自己举例,90年代参加招聘会,就是和劳资科科长直聊的模式。

所以赵鹏认为,BOSS直聘所做的,不过是还原了最基础的生活场景。

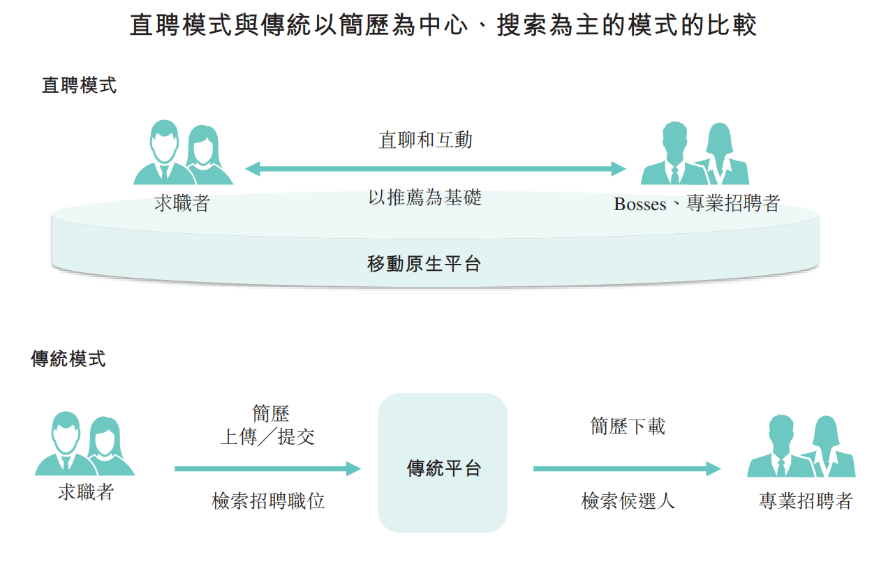

图:BOSS直聘招聘模式图解,来源:招股说明书

直聘模式以求职者为中心,以足够多的C端用户量,来撬动B端的收入杠杆,简化了求职中介的思维。

平台经济学的核心,便是双边经济,买方越多,乐意参与的卖方就越多,反之亦然。当然大家都明白这个道理,早年间中华英才网等等,都将侧重点放置于付费端,即招聘端。希望通过招聘企业的数量增长来推动用户的增长。

但是这么做有一个问题,就是过于侧重于招聘端而忽视求职端,看似贴合商业逻辑,却恰恰与商业逻辑相背离。求职者是招聘端客户付费的真正价值所在,而非平台对企业的增量服务。

早年的平台均是搜索式和简历下载式,对于求职者而言非常不友好。求职效率低,慢慢客户会越来越少,而平台企业却侧重于招聘端,忽视了求职者的使用体验。而招聘端客户的招聘渠道是非常丰富的,如果作为平台给我带来的求职者不够好不够多,我自然而然会放弃你,无论你向我提供了多么便捷的服务,招不到人就是原罪。

BOSS直聘能够在不到十年内做到龙头的原因之一,便是抛弃了以客户为核心的模式,转向以用户为核心的匹配模式。用户使用方便,求职者越来越多,招聘端的客户自然不缺。

当然除此之外,深耕行业数十载的赵鹏,对于营销和内部组织也颇有见解。

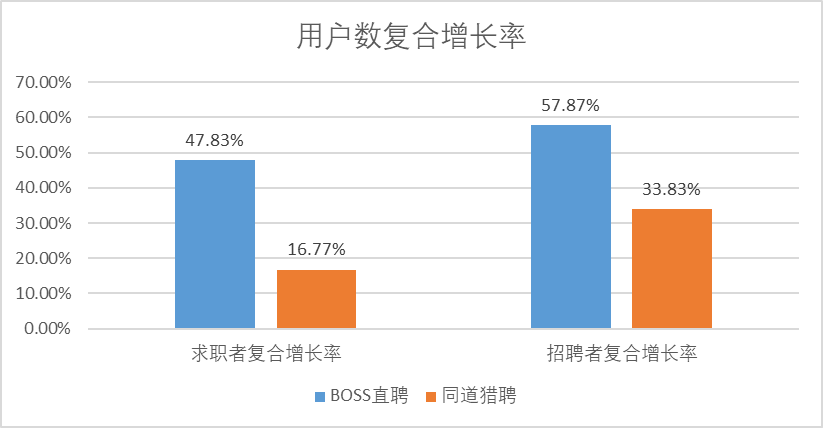

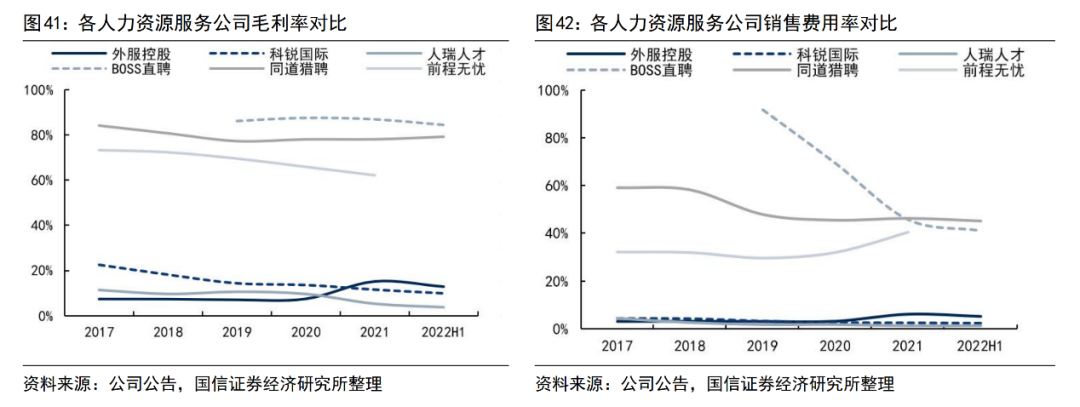

在营销层面,BOSS直聘抓住了最简单高效的玩法:大力出奇迹。2018年后,BOSS直聘高规模大量投放广告吸引用户,放大了营销杠杆,取得的效果显著。无论是在传统人力服务公司还是互联网人力服务公司中,BOSS直聘在2021年以前的营销费用冠绝群雄,之后迅速收缩。

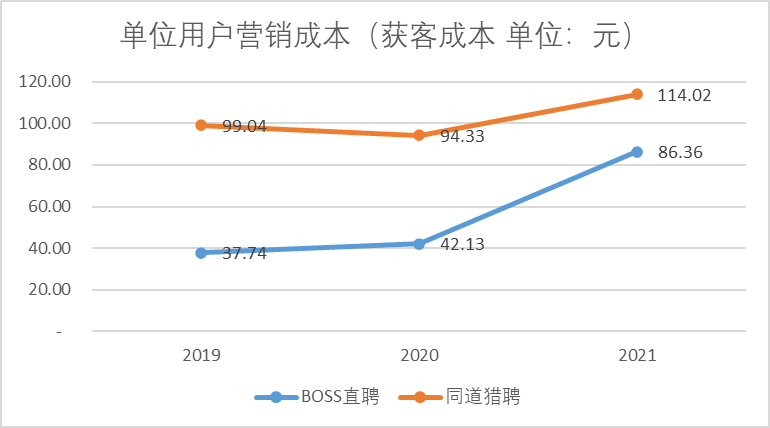

BOSS直聘销售费用绝对值非常高,不过好在转化效率也很高。我们对比了BOSS直聘和同道猎聘的销售费用转化率(获客成本)。可以看出BOSS直聘在获客成本方面实际远小于同道猎聘。在用户复合增长率方面,BOSS直聘也遥遥领先。

图:单位用户营销成本,来源:招股说明书

图:用户数复合增长率,来源:招股说明书

不同于其他互联网企业止不住烧钱陷入无限战争,在经历了快速烧钱扩张后,BOSS直聘的费用率水平迅速降低,毛利率领先同行。截至2022年中报,BOSS直聘的费用率水平已经与其他在线招聘企业无异。

图:各人力资源服务公司毛利率及销售费用率,来源:国信证券经济研究所

图:在线招聘企业费用率,来源:Choice金融客户端

当然,这其中有一部分原因是暂停新用户注册后BOSS直聘削减了营销支出。但是整体来看,费用率是双向的,较同行而言营销支出绝对值BOSS直聘依然处于高位,同时收入水平并没有下降,也能证明其在费用管控和组织端能力不俗。

找准了直聘模式,解决了行业痛点,用最简单却最有效的营销模式带来了大量用户,并且在规模爆发的同时,期间费用率水平明显提高,改善了盈利质量。这就是BOSS直聘之所以能成功的关键:

一方面市场占有率节节攀升,难寻对手。另一方面,资本也十分宠爱这个花小钱办大事的招聘新宠,BOSS直聘市值维持在百亿美金左右,市场溢价程度远高于行业同行。

那么进一步来看,以百亿美金为起点,Boss直聘还需要解决那些问题才能继续稳定增长呢?

百亿美金市值潜在问题:增长放缓

我们在肯定了BOSS直聘过去近10年的发展和管理后,需要考虑的是,BOSS直聘未来的增长空间能不能支撑及有效突破百亿美金估值。

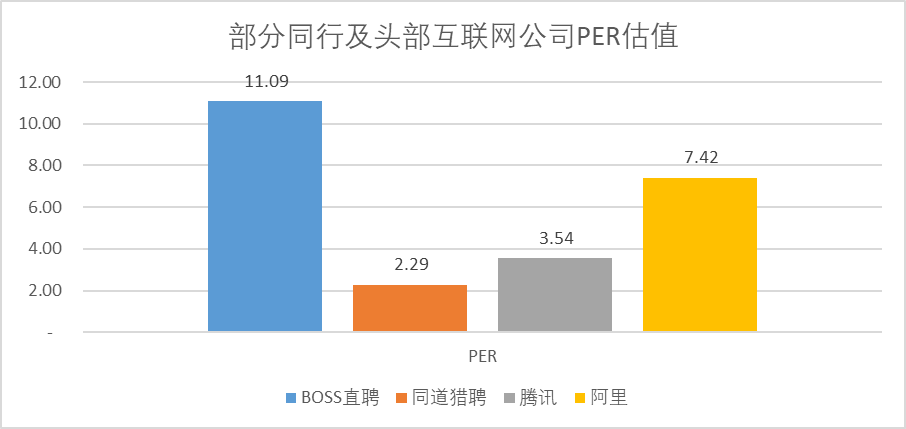

我们用PER(含债调整PE/ROE)来对比BOSS直聘与同行乃至成熟互联网巨头的估值可以看到,BOSS直聘的估值远高于同行,也高于腾讯阿里这样的成熟互联网巨头。

图:部分在线招聘企业及头部互联网公司PER估值,来源:锦缎研究院

这么高的估值水平,自然是市场对于BOSS直聘未来的增长十分乐观,但是目前的BOSS直聘确实遇到了增长问题。

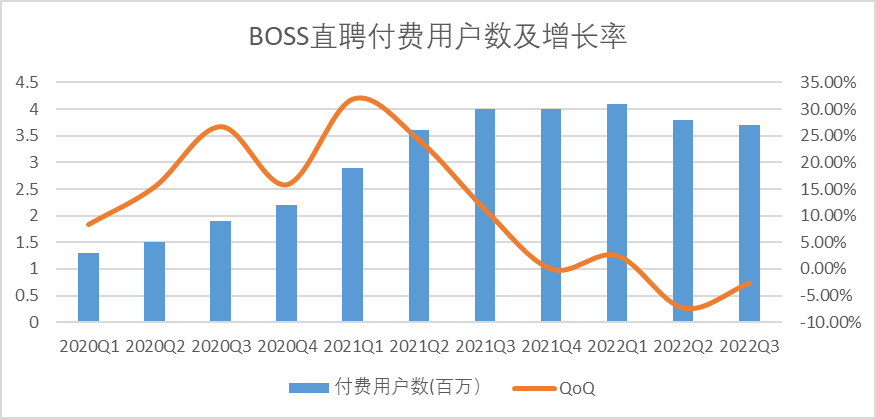

首先我们来看供给端,BOSS直聘的付费用户数量一直处在高位,但是自从2021年三季度暂停新用户注册后,一年时间内增速由正转负,在今年二季度重新开放新用户注册后,付费的用户数量依旧没有转增。供给端企业客户增长基本陷入停滞。

图:BOSS直聘付费用户数及增长率,来源:招股说明书

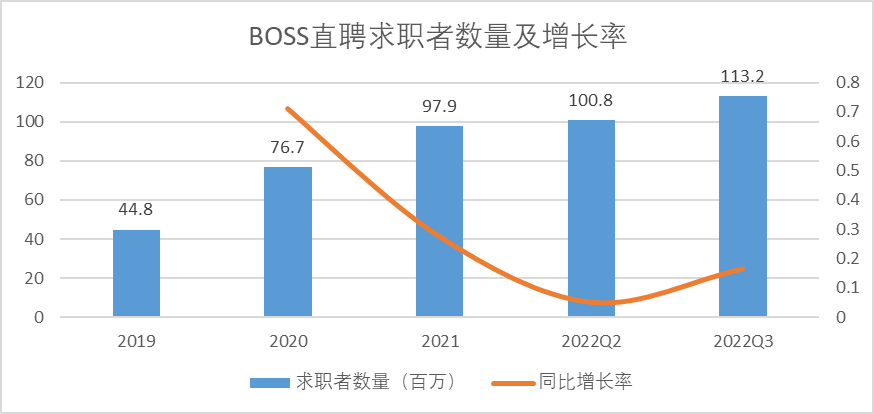

其次我们来看需求端,也就是求职者数量。增长率自2020年后明显下降。同样的,虽然2021年因为暂停新用户注册导致下滑明显,但是自今年二季度重新恢复注册以来,增速水平也远远赶不上2021年以前。相比之下,猎聘今年中报求职者增长率达到了16%,远高于同期BOSS直聘的增长率。

图:BOSS直聘求职者数量及增长率,来源:招股说明书

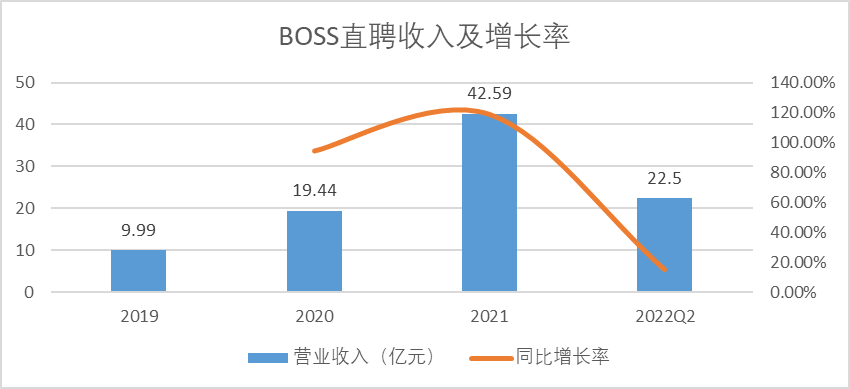

需求供给两侧增长同时下降,自然而然收入端的增长也出现了明显下降。2022年中报期,BOSS直聘的营收增长率仅为14.97%,远低于过去三个财报期的增速,这样的增长表现显然与高达11倍的PER估值水平不匹配。

图:BOSS直聘收入及增长率,来源:Choice金融客户端

面对增长问题,BOSS直聘给出的解题思路是:开拓下沉蓝领市场。因为白领的市场渗透率已经不低,但是蓝领市场线上招聘还存在一定的空间。

图:不同求职者类型及渗透率预测,来源:招股说明书

增长负循环和解题思路

先来谈乐观一面:蓝领市场确实空间够大,而且同行业的竞品比较少。58同城鱼龙混杂,经常被爆出招聘丑闻,而猎聘等专注高净值人群,BOSS所选的赛道够广,并且切切实实存在招聘求职难的痛点。

图:BOSS招股书表明发力蓝领在线招聘市场,来源:招股说明书

其次说谨慎的原因,这里就得提到目前BOSS近年来营收增长的一个驱动要素:价格。

首先,不同于其他招聘平台,BOSS主打的是次数收费,即招聘者选择套餐后,在一个月内的打招呼或者直聊有次数限制,超额后需要持续付费,并且多数道具也有次数限制。这对于流动性更强,需求量大并且价格更为敏感的蓝领招聘市场来说,并不友好。

图:BOSS直聘收费套餐节选,来源:网络图片

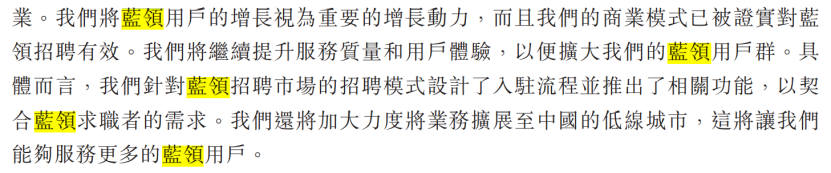

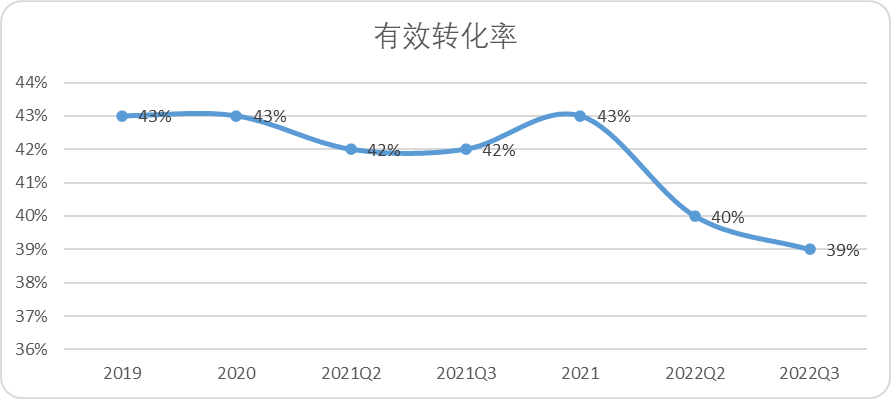

除此之外,对于整个产品而言,BOSS直聘的价格曲线与蓝领招聘的内核有差异。我们以BOSS直聘的视角来分析,以活跃用户量和收入的关系计算单个用户的产品价值。目前来说单个用户价值已经由2019年的86.87元增长至175.75元。

图:求职者单个用户价值,来源:锦缎研究院

也就是说作为招聘者,如果把人才看成一个产品,我每年多付出了使用费,理应获取的人才质量和回报应该更高,而大部分蓝领实际上对于企业的回报率更低,二者是相悖的。

有人说BOSS直聘可以用智能匹配和大数据等技术来区分不同的求职人群进行不同的产品设计,但我们认为以目前BOSS直聘的数据应用能力,此举并不保险。

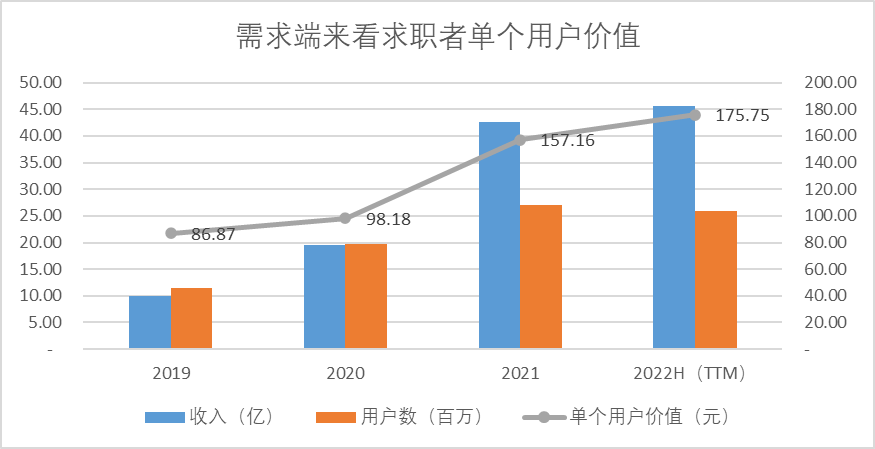

我们来看招股书中的两个指标:DAU/MAU和有效转化率。

用户粘性指标DAU/MAU,在大部分互联网产品中,数值越高越好。指的是粘性用户保有量,如果DAU与MAU的比值高,说明日活用户的粘性强,每天都登陆,产品对用户的吸引力大。但是放在在线招聘产品中,这个数值却不是越高越好,如果DAU/MAU一直较高,说明求职者和招聘者之间的匹配程度不高,用户一直在找工作。

图:BOSS直聘用户粘性,来源:招股说明书

我们来看BOSS直聘的DAU/MAU,实际的数值在逐步提高,用户找工作的匹配成功率并没有随着数据量增多而提升,说明BOSS直聘目前的匹配算法还没有特别有效。AI匹配学习能力应该越来越强,但是成功率体现不出来。

当然也有人说这个数据不能精准的反映问题,因为也许是用户数量在增长,我们之前分析了BOSS直聘的用户数量其实并没有显著的增长,同时我们再来看招股书中披露的有效转化率(依据推荐完成联络的招聘次数比率),也是呈下降的态势,并且在2022年三季度新用户放开注册后依旧没有改善。

图:BOSS直聘用户有效转化率,来源:招股说明书

所以说如果仅靠技术手段来区分蓝领和白领市场价格带进行推荐,精准度还需要打个问号。除此之外,有效转化率和用户粘性指标,也意味着企业为更昂贵的套餐付费,实际上并没有得到更高的招聘效率。

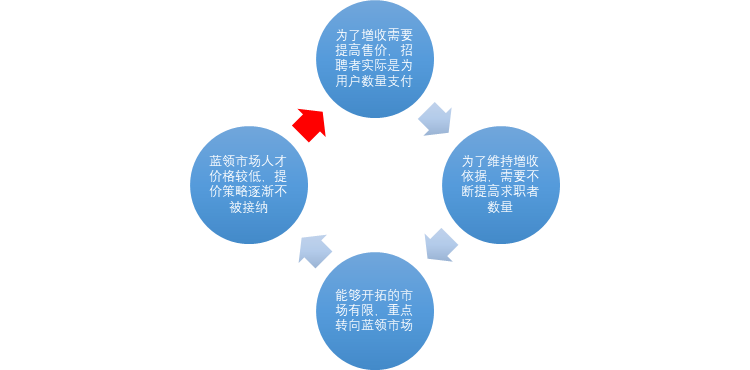

在这里产生了一个增长的逆循环,作为招聘者付出了更高昂的价格,如果没有更好的效率,本质上是为了求职者数量增加而买单。而白领用户的渗透率已经很高,想要持续增收提价就需要大量的蓝领用户来保持用户增量,而蓝领用户的需求方价格敏感系数又很高,求职者的价值也会打折扣,产品套餐提价买单的人就会减少。

图:效率额定条件下跑不通的循环图示,来源:招股说明书

当然这其中明显也有解题思路:就是价格由以量驱动变为以质驱动。真正通过技术手段实现双边效率提升,这也是BOSS直聘立足本身的价值和长期稳增长的破局答案。

只不过目前来看,BOSS直聘的技术水平还需加强与突破。