定位快时尚,主打高性价比的SHEIN在美国混得风生水起,一度被称作“美国版拼多多”,“快时尚的抖音”。去年9月,贵为性价比之王的拼多多本尊带着Temu登陆了美国电商市场。

“Team up,Price down”,一股很浓郁的中国式砍价风吹到了大洋彼岸,当美国人发现6.49刀可以买一双任意尺码的登山靴,不到5美元的裙子,还有8.99美元的无线耳机,还包邮......逃不过“真香定律”。

价格补贴和“社交裂变”式促销,Temu靠的还是拼多多的老配方。SHEIN是去年全球下载量最大的购物APP,而Temu用了不到两个月就登顶了美国iOS下载榜,去年12月,Temu的日均安装量比SHEIN三倍有余。

收入年均增长180%的SHEIN在F轮融资后估值直接暴涨到千亿级别,而在最新的一轮融资里缩水了1/3,剩下650亿美元。

尽管打法不同,SHEIN和来势汹汹的对手进攻的都是北美中低收入人群的档口,甚至已经开始要求一些核心供应商做出”二选一“的排他性合作。

相比国内,北美市场社交平台分散,没有微信大本营的Temu在海外面临更高的获客成本,Wish的经历说明,疯狂营销的实质是对潜在商家和消费者的双重筛选,剩下的往往决定了平台的成色。

01千载难逢的机会

与SHEIN深入供应链的DTC模式不同,拼多多这次打入跨境电商市场,身上的标签还是社交电商。

让用户自发分享,以拼团模式争取更低的价格来购买商品,“砍一刀”模式在获客上兼具低成本和效率。拼多多过去五年的月活从1亿跃迁至7.5亿的规模,其中微信贡献居多。

远赴重洋后,没有微信大本营的Temu在买量营销上必须毫不吝啬。据晚点Latepost报道,Temu上线两月时,营销费用就已投入约140亿元。

今年2月,号称“美国春晚”的超级碗(Super Bowl)上,每秒广告售价超过了20万美元。

正当全家人坐在电视机前看直播,Temu的30秒广告闪过数次,视频里的美女不停滑动着手机屏幕寻找商品。配乐和台词也颇为洗脑,一直提醒你,“在这儿买东西真香,价格又低,买到就是赚到,你就是亿万富翁”。

烧钱的地方不止一处,海外上亿月活的社交阵地有很多,Temu在Youtube、Instagram、Tik Tok上都投放了广告。而没有了微信大本营,Temu必须找到新的流量商城。当中用户规模最大的Facebook能给Temu带来多大的自流水是毋庸置疑的。

据META广告资料库显示,仅23年1月就在Facebook上投了至少6400条广告。另有数据表明,Temu 的社交媒体流量占比 21.5%,其中 Facebook 是最大的流量来源,占比高达69.06%。

除了买量,为了复制拼多多那套社交裂变,Temu发起了拉新换现金的Referral Bonus活动:

I 新注册的用户会获得三张七折券,享受包邮服务以及1美分领取商品的机会;

II 邀请一位新用户注册,双方都可以得到六折券

III 邀请两位新用户注册,可以免费获得免费获得按摩仪器、洗衣机、投影仪、耳机、无人机等物品

而如果用户成功邀请5位新人下载注册软件,能够获得20美元。为了20美元还真有不少人在推特上晒链接。

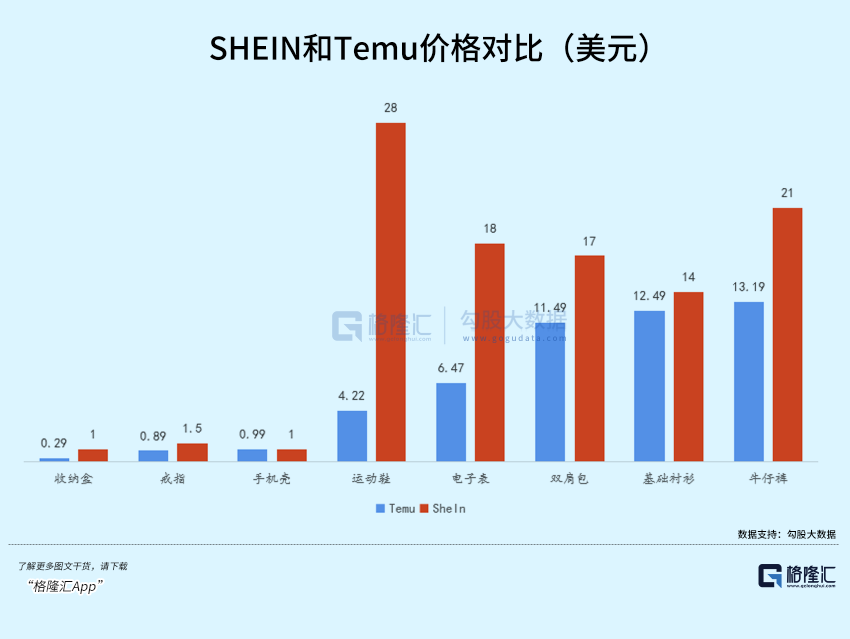

在拿得出手的价格上,Temu的标价低得离谱,商品大量集中定价在0.09-20美元的区间。许多相同品类的价格拿出来和SHEIN对比明显要低一截。

据36氪报道,美国黑色星期五期间,Temu 的价格比亚马逊低10%-20%,比 SHEIN 低30%-60%。不仅价格便宜,还包邮,3个月内免费退款。

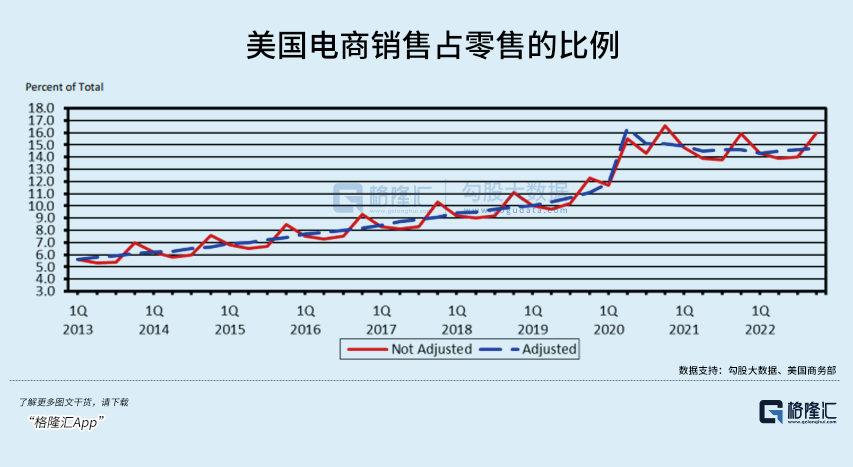

疫情爆发进一步加强了北美民众的网购粘性,去年电商渗透率约14.6%,大概落后中国12个百分点,但要高于东南亚市场。

北美电商整块蛋糕,除了鼻祖亚马逊占据电商总支出40%的份额,前五名集中度仅有六成,也就是说还有四成分散在众多中小平台手中,但前十名还没有一家来自中国企业。

SHEIN在快时尚领域提供平价便宜、丰富款式,快速上新的价值输出,这块在北美占据了三分之一的市场份额。

疫情放水令美国经济维持着脆弱的平衡,通货膨胀高企。美国正在遭受痛苦而持续的加息阵痛期,尽管经济增速放缓,钱包缩水,就业端的顽固表现加剧了“就业—通胀”的螺旋循环。这种时期物美价廉的中国商品对于民众有多大的吸引力可想而知。

Temu瞄准的显然不止是快时尚,而是以低价策略打入一个成熟市场,作为连接更多中国品牌出海的平台,这有可能是个千载难逢的机会。

02供应链,阿喀琉斯之踵

去年9月平台拿出了“2022年多多出海扶持计划”,拿出百亿,扶持百个出海品牌,10000家制造企业连接海外市场,也就是搭建Temu的海外供应链,和平台共同成长,大家有钱一起赚。

Temu没有完全自主的供应链,除了带着原来一帮老兄弟,还跑去挖竞对的墙角,尽管SHEIN有所防备,无奈这边给的实在太多了。给新的进驻商家长期0保证金,0佣金的承诺,还免去了商家运营和物流配送费,以及更短的回款周期。

除此之外,近两年不少中国卖家接连在亚马逊上遭遇封号关店,Temu的出现刚好能够为库存消化提供新的渠道。

对于供应商,条件优惠,又多一个地方卖货,何乐而不为。但是往后能不能喝到汤,不好说,平台压价手段实在太厉害。

有别于拼多多模式,Temu更像线上百货超市。商家无法独立开店,供应服从报价机制。往高了报,平台和出低价的商家合作,往低了报,利润空间又被压缩了。

据36氪报道,刚上线一个月Temu的日均GMV突破了150万美元,去年年底前的GMV目标是3-5亿美元,并期望在今年达成30亿美元的目标。早期进入新的市场,GMV和份额才是主要目标。

没有议价权的商家,还面临着十分严苛的质量管理条款,如果产品动销率不佳,平台可能会将降价甚至直接下架,如果质量出现问题,商家还要赔偿5倍罚款。

商家之所以选择Temu,是基于过往国内平台上用低价撬动的销量令人满意,在互“砍”的欢愉中给商家刷出爆单。然而一走进山姆大叔的家园,感受更多的则是低价内卷和残酷的平台规则。

刚刚起步的Temu目前在海外还不具备成熟的电商基础设施。现阶段依靠专线运输服务或者国际物流商合作的跨境直邮模式,从国内仓发往海外,一般要一周起步,时间效率与带有本土供应体系的美国电商相去甚远。

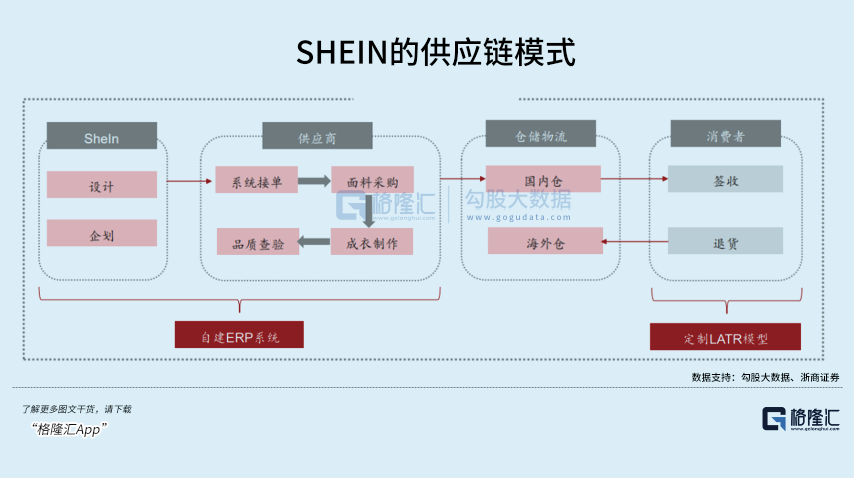

另一方面,供应链管理能力是SHEIN的取胜之匙。

公司几乎重新定义了快时尚,靠的是以全数据驱动的模式来做ODM,对供应商有着出色的掌控力,通过压缩生产和新品上架时间来颠覆这个“快”,一套完整的下单—收货流程大约只需要10天左右。

面对更高效的流量变现、低价竞争,人才和供应链伙伴的流失,SHEIN也在努力夯实竞争壁垒,补足木桶里的最后一块短板。

为了提高本地配送能力,将送货首周缩短至3-4天,去年四月份,公司在美国印第安纳州的首个配送中心落地,2025年前还将多增设两个配送中心,新招3000个员工。

一系列扩张的底气,建立在公司去年227亿美元的总收入上,按照650亿估值,如今市销率大概2.95倍,相比过去五年平均3.69倍的亚马逊,价格总算回落到一个合理的水平。

以目前的体量和赛道差异,SHEIN未必会把Temu当成直接竞对,但最好的防守就是蓄力进攻。

03质量不下沉,Wish的前车之鉴

拼多多之所以一面计划扶持品牌出海,一面给到商家巨大的品控压力,主要原因在于:

与中国消费者注重商品整体性价比不同,北美格外重视整体购物体验,包括商品质量、运输成本以及配送时间等。亚马逊平台对于用户近期评价及打分的重视,潜移默化地培养了用户对商品质量的高追求。

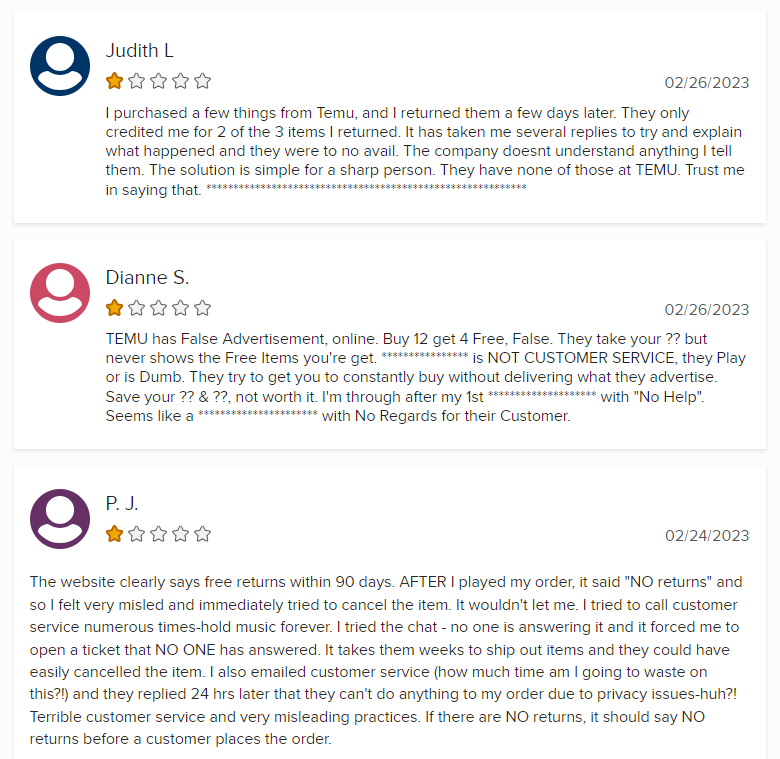

尤其在平台对新用户夸下海口,提供免费送货和退货时,仍缺乏相对可控的供应链体系来保障用户体验。在美国商业评价网站上有着不少针对Temu交货慢,客服服务不到位,投诉无果等反馈。Temu面对这么多投诉只能收紧优惠,筛出质量更佳的供应商。

来源:BBB,用户对Temu的差评

想要质量又要维持低价,使得平台在消费者口碑和商家信任之间构成了危险的平衡,朝着任意一端完全倾倒,意味着补贴营销吸引的流量可以纷至沓来,无法形成闭环的平台生态也终会被动驱散流量。

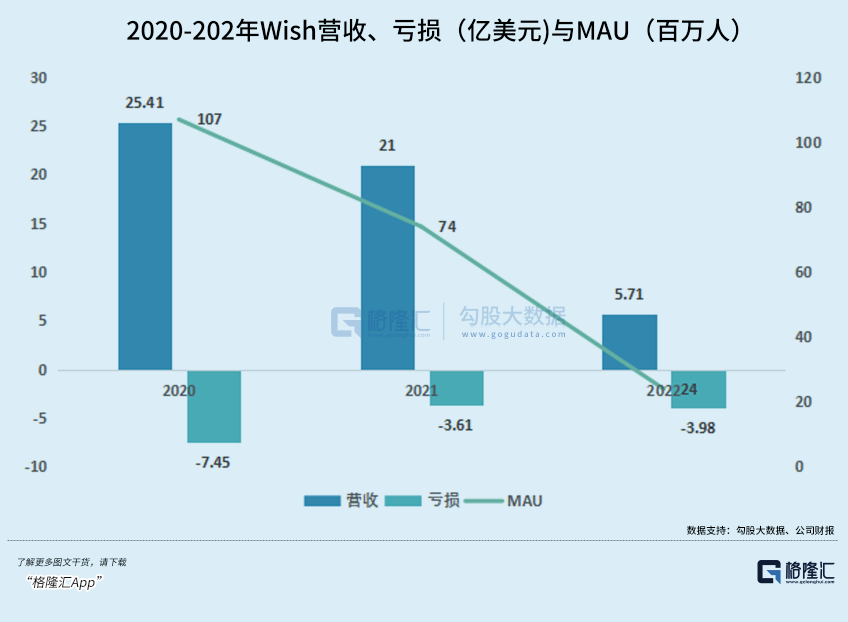

这种剧本即使在北美也不陌生。同样走低价路线的Wish早期也做的风生水起,19年是当时下载量最高的购物APP,月活超过1亿用户,并且许多商家在中国。

Wish为了吸引拉新投放了大量广告,还赞助了洛杉矶湖人等多个球队。另一方面,平台销售的却都是一些薄利,缺乏品牌知名度的3C,生活用品,无法促使用户增加复购。

更要命的还是质量问题,平台商品良莠不齐,送货时长,成本都很高,导致用户对使用体验褒贬不一。公司17-22年至今还未盈利,用户规模和活跃买家数量锐减。

这印证了,只是打价格战,总会有下一个Wish。

Temu对女装服饰等高毛利的品类足够重视,占据先发优势的SHEIN于此构筑了较高的壁垒。此外其他品类还将面临亚马逊、eBay、沃尔玛等电商巨头的竞争。

此刻或许没有办法一口吃成胖子,应该在选品上专注差异化竞争和精细化运营,让品牌真正“走出去”。

但不可否认的是,平台较之DTC有更大的GMV空间。

SHEIN也正尝试着从女装朝着本土化、多品类、全渠道的平台模式转型,拓展了美妆、家具用品、宠物用品等板块,同时开放与第三方品牌卖家的合作,利用当地资源来减轻跨境物流的风险。

据EqualOcean分析,美国电商2025年市场规模将达到1.61万亿美元,五年复合增长率超15%,快于全球市场。

北美市场对于拼多多的海外战略是一张亮眼的名片。但是囿于高流量成本、法律合规和用户消费心智差异,平台商业模式的迁移过程中必定会出现效率的折损。Temu还想作为中国品牌出海的平台,需要更耐心地积累品类优势。

冰冻三尺,非一日之寒。