自有资源是宁德时代发动电池价格战的筹码,也是它压低碳酸锂价格的杠杆

编者按:本文来自微信公众号 财经十一人(ID:caijingEleven),作者:尹路,创业邦经授权转载。

3月10日,宁德时代发布2022年财报:营业收入3285.94亿元,同比增幅152.07%;净利307亿元,同比增长92.89%;毛利率从2021年的26.28%下滑到20.25%,但2022年四个季度的毛利率持续改善,从一季度的14.48%回升到四季度的22.57%。

这份年报中的关键信息是收入结构的变化。在2018年到2021年的财报中,宁德时代的收入都是100%来自电气机械及器材制造行业,矿业收入是并入锂电池材料项目进行计算的,而在2022年的年报中,首次单独列明了采选冶炼行业收入和电池矿产资源产品收入。

这些单独列明的收入正是宁德时代开启价格返利,影响上游价格预期的弹药。

2月17日,宁德时代的价格返利政策被媒体曝光,一石激起千层浪。

返利政策的内容是:

2023年至2025年,整车厂采购宁德时代的电池按碳酸锂价格联动方式定价。年底结算时,客户采购的电池中对应的碳酸锂价格超出20万元/吨的部分,50%按20万元/吨结算,另外50%按市场价格结算。车企享受这一政策需要满足三个条件:1、前三年内宁德时代供货占比不低于八成;2、第4、5年供货量不低于前一年;3、支付一定比例预付款。

宁德时代占据了乘用车动力电池40%左右的市场份额 (比亚迪电池主要为自用) ,这一政策可谓一石三鸟:

对车企,既增加既有客户的粘性,又通过事实上的降价吸引新客户;

对上游碳酸锂企业,由于宁德时代的自有碳酸锂产量将占到其总用量的两成左右,能满足8%左右的乘用车电池需求,当它把碳酸锂价格锚定在20万元/吨时,势必影响上游企业的定价;

碳酸锂是电池的最大成本,鉴于宁德时代的交付能力和规模优势,碳酸锂价格快速下降,有利于其进一步扩大市场份额。

但不论是宁德时代还是涉及的车企理想、蔚来、极氪都对这一传闻保持沉默。

在宁德时代年报公布前夕,《财经十一人》再次寻求宁德时代方面对此事的回应,得到的最新答复是:“我们是用自有资源的增量利润来回馈优质客户,范围有限,而且只限于增量订单,存量订单并不适用这一政策。”

根据这一答复,可以简单计算一下宁德时代能够用于价格返利的筹码。

在电池矿产资源产品方面,2021年宁德时代收入20.87亿元,毛利7.28亿元,2022年收入45.09亿元,毛利5.52亿元。数据中可以发现一个反常现象,2022年全年锂矿价格都在上涨,宁德时代的矿业收入增长超过一倍,但毛利却减少了,毛利率从34.90%下跌到12.24%。

造成这一反常现象的主要原因是2022年宁德时代的矿业项目主要是自供,而不是向第三方出售。

2021年稍早阶段,由于宁德时代还有较为充裕的低成本材料库存,所以自有资源的成本并无优势,甚至是高于已有库存的,此时,在市场上出售获利是最佳选择。 而2022年,宁德时代的低成本材料库存已经耗尽,这也是一季度毛利率跌至15%以下的重要原因,此时自有资源就显出了成本优势,牺牲资源部分的利润,保证电池最终产品的价格竞争力就成了最佳选择。

如果按照2022年锂资源企业普遍超过50%甚至60%的毛利率计算,宁德时代2022年的矿业部分毛利达到甚至超过20亿元才是合理数字,而现在只有5.52亿元,而这15亿元左右的差额就是用于价格返利的资源。

随着使用自有资源生产的电池越来越多,未来适用价格返利政策的产品必然会相应增加,按照20万元/吨的碳酸锂价格,使用自有资源制造的电池是有利可图的。根据锂资源头部企业赣锋锂业的技术专家给出的数字,如果是自有矿产资源且产能达到一定规模,碳酸锂制备环节的成本最高不超过10万元/吨,即便附加其他成本,20万元/吨的价格也足以保证合理利润。

宁德时代目前使用自有资源制造的电池数量还很少,整个矿业收入只有45亿元,和超过3000亿元的总收入相比微不足道,但为何价格返利政策会引起巨大的市场反应,主要是因为这一政策影响了整个市场对上游原材料的价格预期。在2月17日周五爆出相关新闻之后,2月20日星期一,现货市场上就出现了30万元/吨以下的卖单。

为何新能源车行业对碳酸锂价格如此敏感?碳酸锂价格对电池和整车成本的影响究竟有多大?

根据宁德时代财报,2022年动力电池系统和储能电池系统两种产品的总成本是2332.92亿元,全年总产量325GWh,生产1GWh电池的成本为7.18亿元。2021年,同样方法测得的1GWh电池成本为5.01亿元。而1GWh电池对碳酸锂的需求量大致为700吨。

同样的测算方法,2022年的成本比2021年增加超过2亿元,主要增项就是原材料价格的上涨。 宁德时代2022年碳酸锂的准确采购价格无法测算,考虑到长协价格的折让,如果取现货最高报价的50%,即30万元/吨左右计算,1GWh电池的碳酸锂成本为2.1亿元,占比30%左右,而如果按照价格返利给出的20万元/吨价格计算,对应的成本占比为20%左右。而2020年初,在大部分行业论坛和会议中,电池企业谈到碳酸锂成本占比时,给出的数据多为10%左右,而彼时碳酸锂的现货报价基本上就是采购价格,即不到10万元/吨。

由此可以得出:碳酸锂每涨价10万元/吨,在电池总成本中的占比增加10%左右,1GWh电池成本增加7000万元,按照单车装配60KWh电池为均值,单车成本增加4200元。

这就不难理解为何电池企业和整车厂都对碳酸锂价格如此敏感了,单一原材料的价格波动对终端产品的成本影响巨大,如果要保证整个产业链的稳健运行,这种关键原材料的确需要有一个较稳定的公允价格。

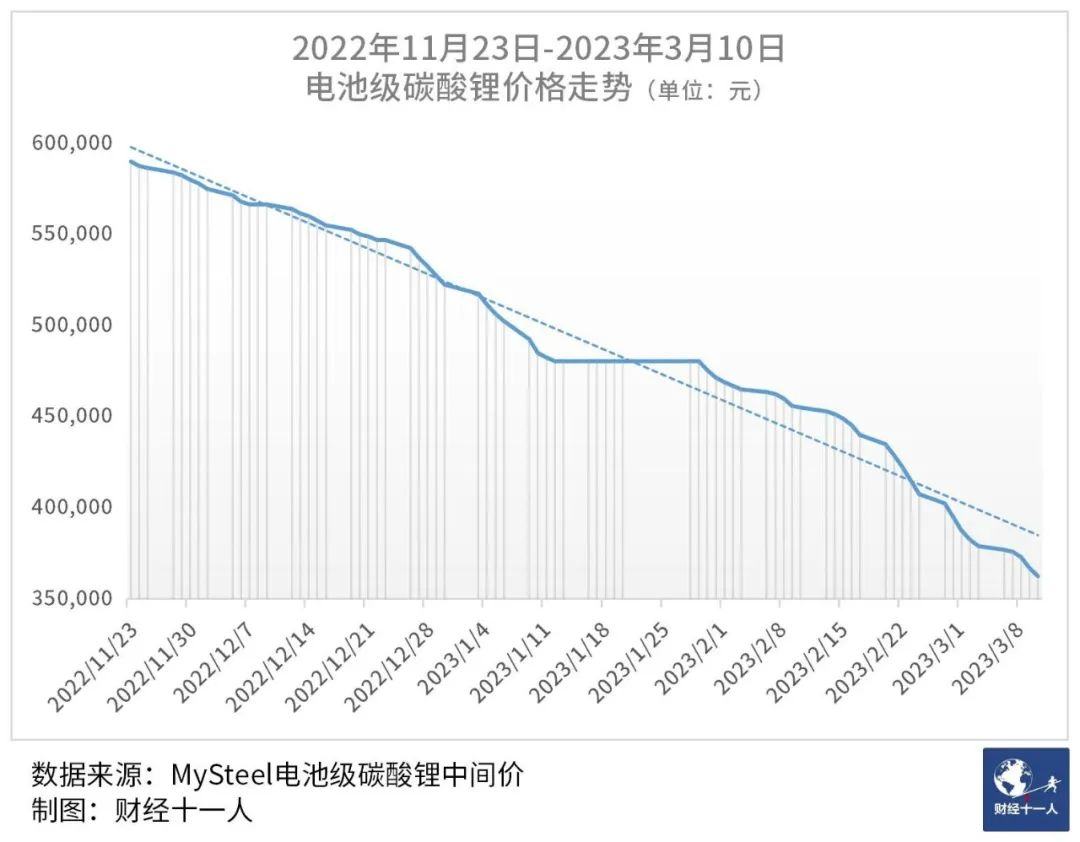

从2022年11月开始,碳酸锂价格下跌的速度如同前两年的上涨速度一样,超出人们预期。上海钢联 (Mysteel) 给出的电池级碳酸锂现货报价中间价,从2022年11月24日开始下跌,当日价格59万元/吨,2023年3月10日的最新报价为36.25万元/吨,三个半月时间,价格下跌近40%。

2月中上旬,碳酸锂单日价格跌幅从春节前的每天5000元以上缩小到1000-2500元之间,2月17日,单日跌幅又扩大到5500元,此后连续十个交易日,单日跌幅均在5000元以上。2月28日,碳酸锂中间价跌破40万元关口。进入3月后,价格经过短暂拉锯,3月9日单日跌幅再次突破5000元。

在价格一路下行的同时,碳酸锂的生产与交易也偏冷,2022年10月,碳酸锂月产量超过3万吨,11月达到高点3.26万吨,12月因各地疫情度峰产量跌破3万吨,而今年前两个月,均未超过2022年11月的产量,各主要生产企业均以交付现有合同为主,不再新增产量。

宁德时代的价格返利政策的确数量有限,且尚未正式实施,但造成的市场预期变化已经非常明显。如果真的按照碳酸锂20万元/吨的价格结算电池价格,那即便没有适用价格返利政策的整车厂,只要采购数量足够大,宁德时代的售价也不会高出20万元/吨太多,否则采购量更大的客户价格反而更高,这是把客户推向竞争对手。

而其他动力电池厂商如果想要留住或吸引客户,势必也要跟进类似价格或类似政策,否则对价格高度敏感的整车厂马上会用脚投票。

而且碳酸锂的供需情况也在发生变化。根据中国有色金属工业协会锂业分会的统计,2022年中国碳酸锂产量39.50万吨(产能约60万吨),同比增幅32.5%;氢氧化锂产量24.64万吨(产能约36万吨),同比增幅29.5%。因为过去两年价格上涨,各地都上马了大量新建产能,仅2023年2月公告进展的碳酸锂项目产能就超过25万吨,供不应求局面已经彻底转变,2023年已呈供大于求态势,议价权开始向下游转移。

此时宁德时代提出20万元/吨的价格门槛,很快就成为业内对碳酸锂未来价格的预期。碳酸锂的生产商、资源供应商、采购客户都在观望中等待价格靠近预期价位。《财经十一人》预测,至少要等到现货中间价跌破30万元,交易才会转向活跃,因为30万元的现货价格意味着长协价格会接近20万元的预期目标。3月10日,电池级碳酸锂最低报价已经跌破35万元/吨,工业级碳酸锂最低报价跌破32万元/吨,距离心理价位已经不远了。

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。