出走三年,一切似乎还在原点。

沉寂一年的芒果超媒,正酝酿着收割中年男人的另一波“回忆杀”。

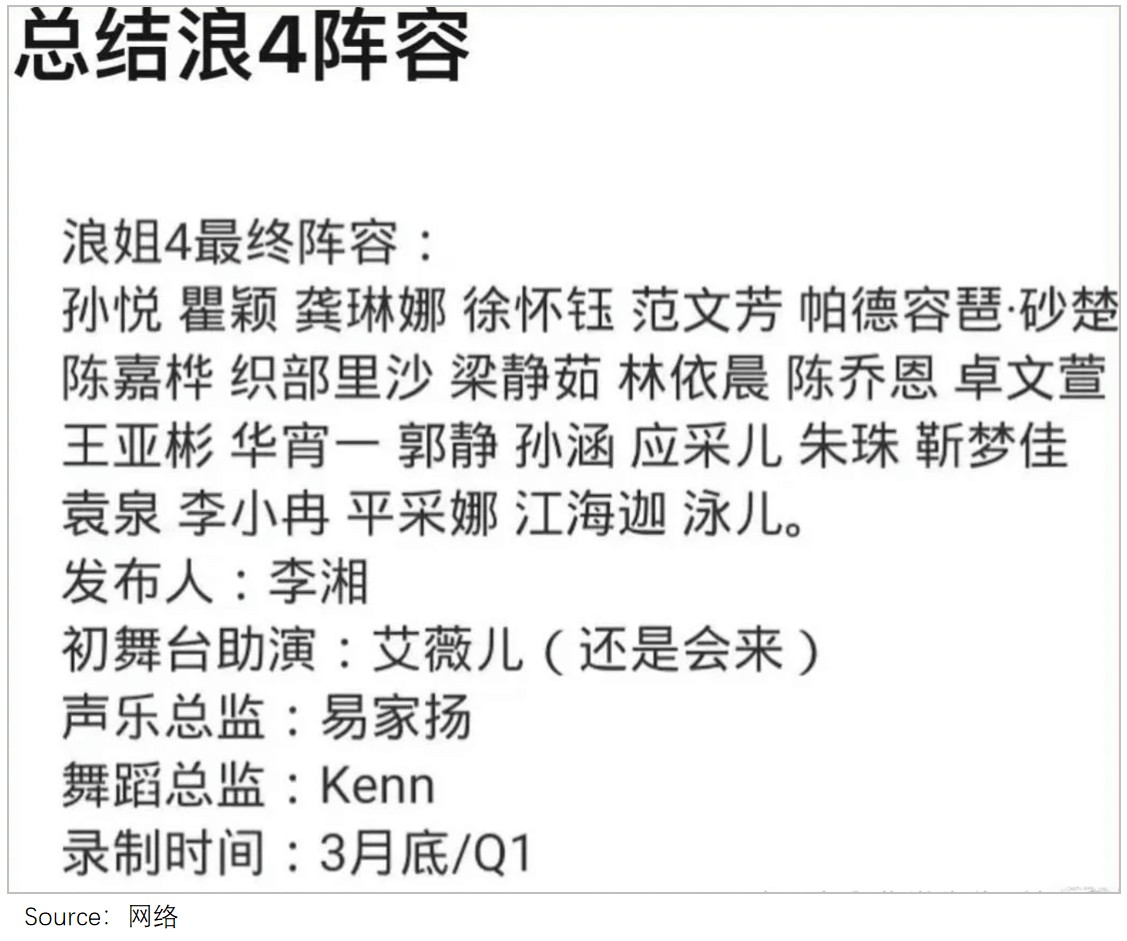

《浪姐4》流出的多个阵容版本,囿于邀请难度,合作方式一变再变,却始终在列的摇滚甜心艾薇儿,昭示着其似乎想要复制去年的直男效应。

《浪姐3》的舞台上,39岁的“甜心教主”王心凌轻歌曼舞,舞动了芒果超媒的业绩和股价。

据骨朵数据,《浪姐3》第一期的男性用户占比达到40.0%,相比前两季增长了4%;“心凌男孩”们,真金白银砸盘下,芒果超媒的股价连涨三天。

这一次的操作,大概率也抱着同样的企图。

已经有投资者直言,“艾薇儿真来的话,应该炸出不少朋克少女的粉丝,差不多大家都是这个年纪的吧,和王心凌的效果差不多。”

但众所周知,这只是短期刺激,喧嚣过后会归于平静——去年接档三连涨的是五连跌。那么,为什么其还愿意不计投入复制呢?

究其原因在于,破圈是其长期战略之一。

2020年股东大会上,时任芒果超媒总经理的蔡怀军表示,“芒果TV在内容制作上已经在做安排,以拓展男性会员、拓展全年龄段会员。”

事实上,除了极力捕获男性用户,其同期还加大了电商生态布局,试图对女性用户价值进行二次榨取。

然而,出走三年,一切似乎还在原点。

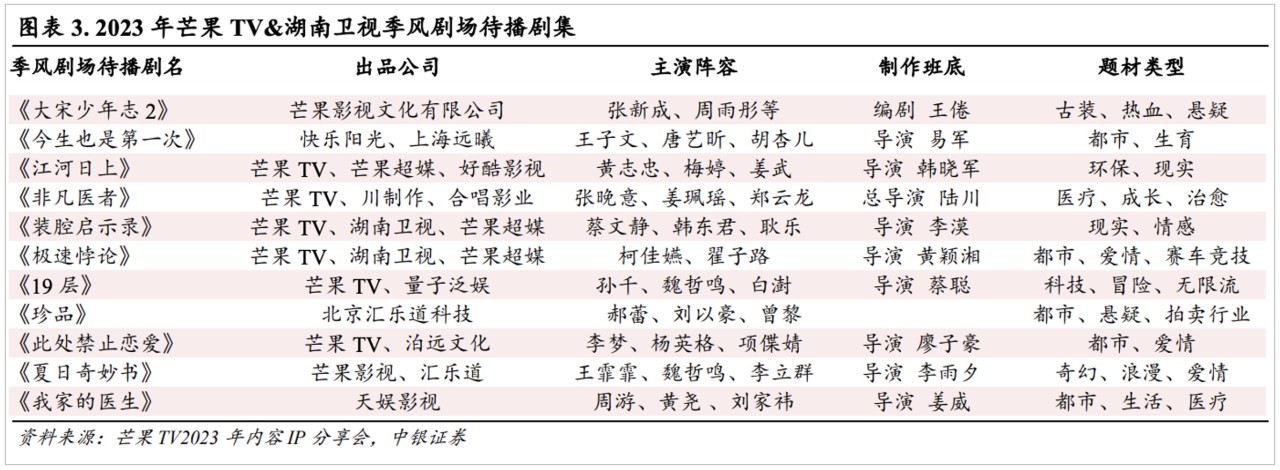

都市生育、环保现实,奇幻爱情、热血悬疑......打眼扫过今年季风剧场的待播片单,很多人可能都弄不清楚,这个剧场的定位到底是什么。

但两年前,画风完全不是这样的。

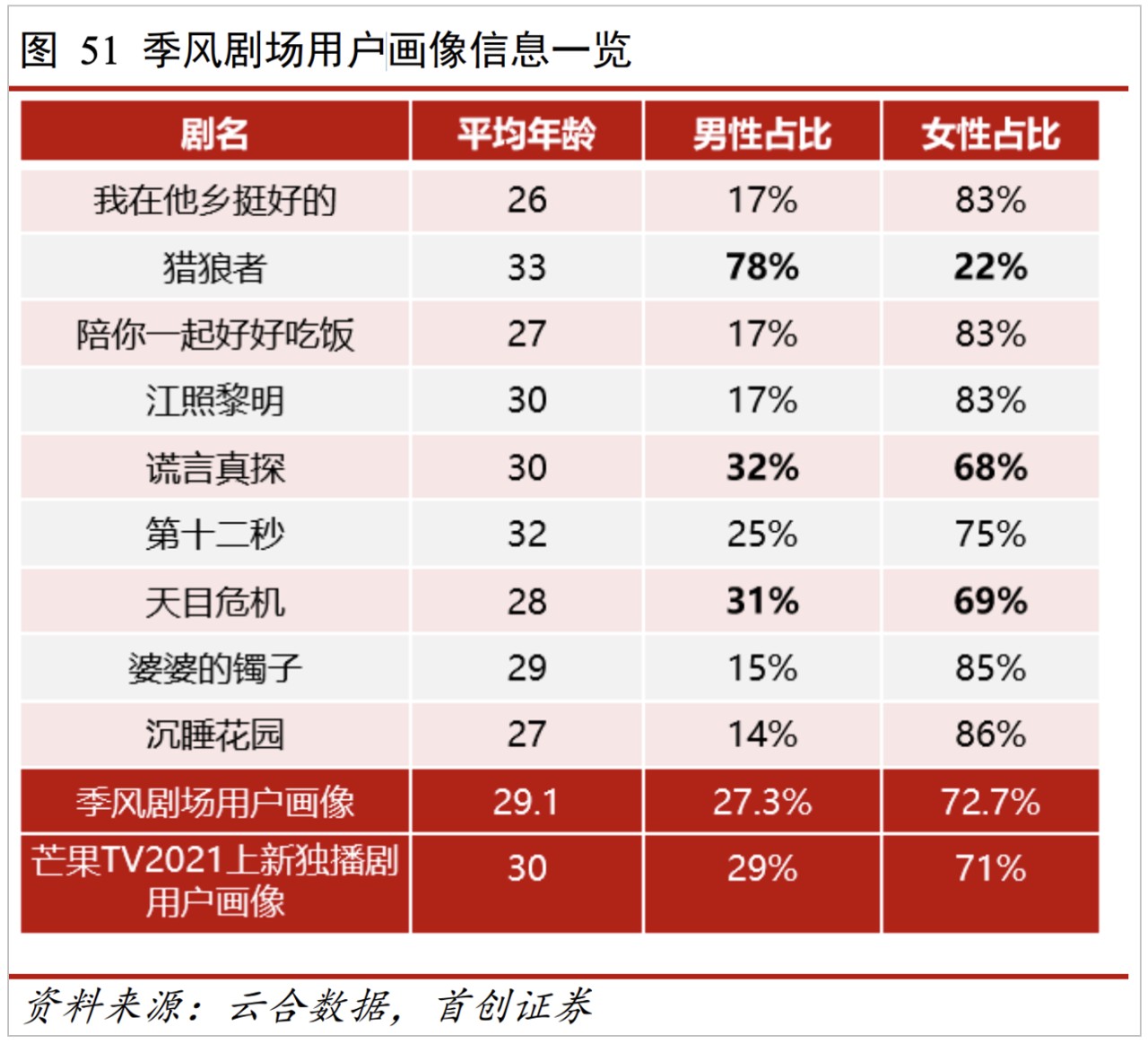

如下图,2021年首季“季风剧场”里,9部新剧,涉案、悬疑类型剧多达5部,受众立场鲜明地指向男性用户。

这也正是季风剧场推出的初衷。

彼时,在短视频的冲击下,长视频平台都在为发展焦虑。而2019年《庆余年》等男频IP改编作品的大火,让行业目光聚焦到了男性用户身上。

比如,爱奇艺CEO龚宇表示,“成年男性群体普遍喜欢看悬疑、破案的内容,同时他们也是我们付费会员的忠实用户,因此我们为他们量身定做了迷雾剧场。”

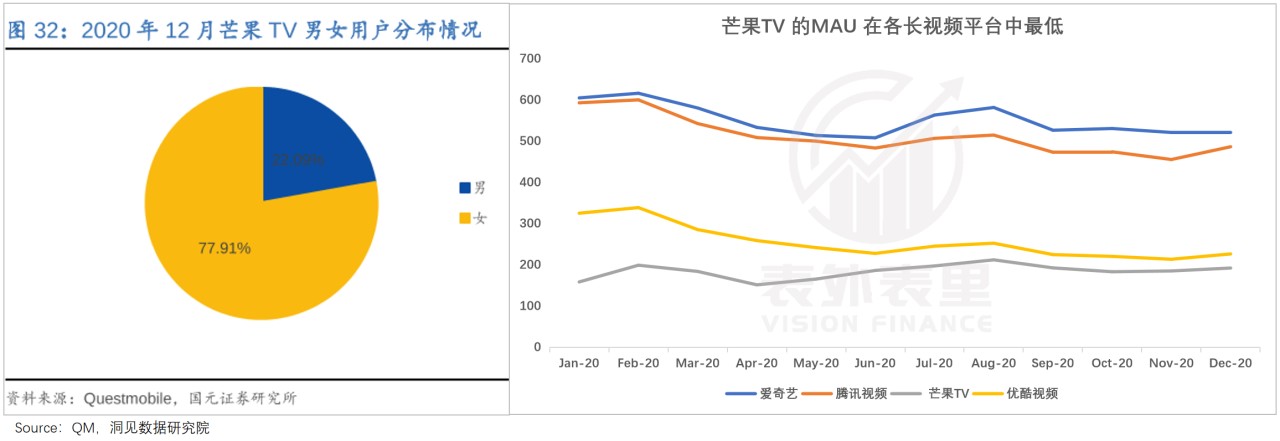

而与爱奇艺们相比,以女性用户为主,且用户规模始终在第二梯队徘徊的芒果,对破圈更为迫切。

前芒果超媒董事长张华立表示,“即将推出的季风剧场,将加大面向男性用户的破圈尝试,对公司吸纳新会员起到推动作用。”

基于此,季风剧场在筹备阶段,征集的四五百个项目,80%都是偏悬疑类。片单确定后,为了凸显与以往剧集的不同,更是特意将粗旷男人味的《猎狼者》放在第一部播放。

这样的安排,确实让芒果有突破性的收获。

云合数据显示,《猎狼者》的男性观众比重高达78%。此外《谎言真探》和《天目危机》的男性观众占比,也高于整体水平。

而据芒果超媒2021H1电话会议:季风剧场的三部剧,对男性用户拉新300%,拉新增长了3个点。

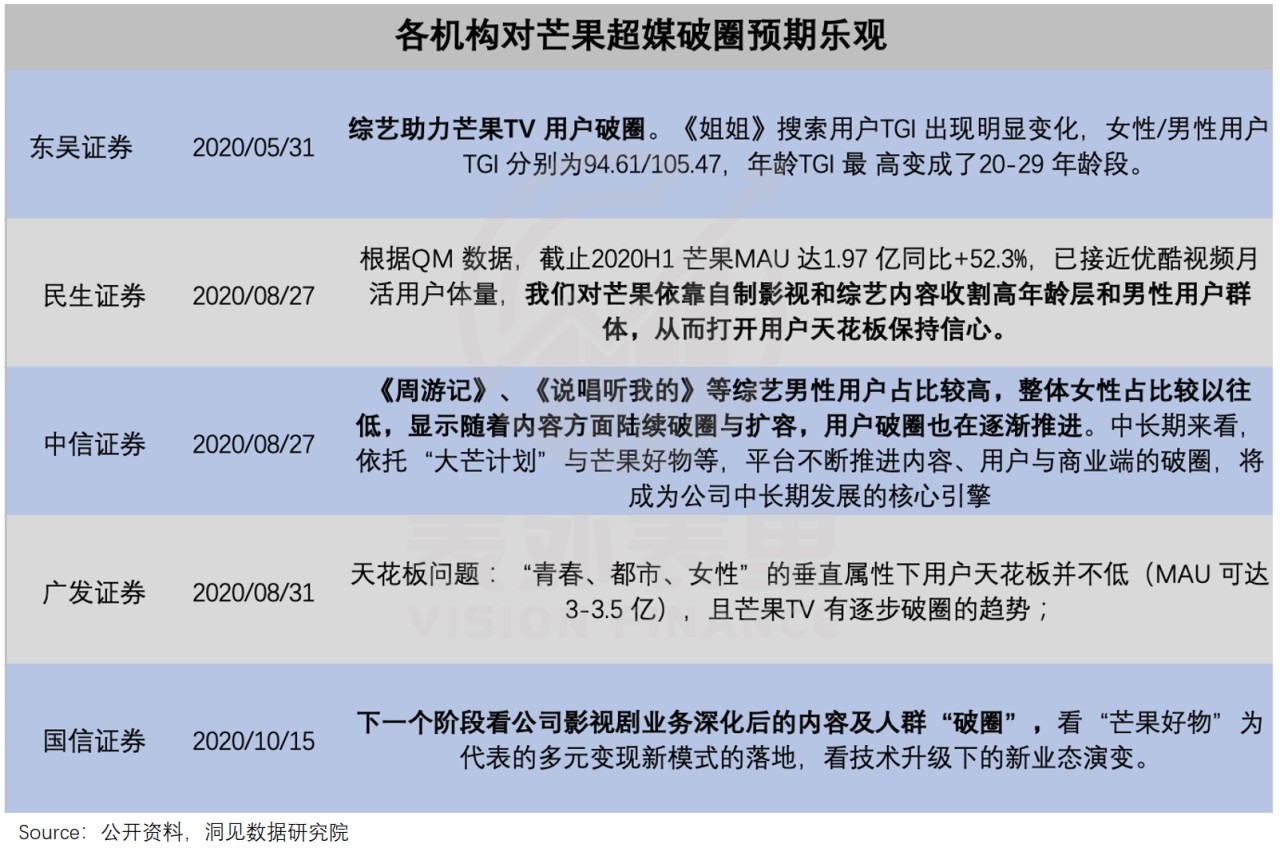

这也符合资本市场之前对其的乐观预期,相信其破圈“前程大好”——不仅鼓足了吆喝,还有人高调表示,预计芒果TV 2021、2022的MAU将分别达到2.4、3.2 亿。

那么,为何两年时间,就颠覆了当初的调性呢?或许可以从腾讯公司副总裁孙忠怀的话里窥知一二。

2019年腾讯视频制播年会上,孙忠怀警醒内容团队称,“用户对平台的粘性远低于其对内容的粘性,一旦平台无法持续提供他们感兴趣的内容,用户就很可能会流失。”

也就是说,无论针对什么用户群体,平台都需要满足其价值需求——提供所需的内容供给。

以同样是女性用户为主力,破圈男性用户的小红书为例,《小红书迎“男”而上》一文论述过,当大到买房买车,小到日常穿搭和游戏娱乐等男性关注的内容,在小红书上都能“种草”。

男性用户在小红书上,从仅是消遣,变成了忠实用户——吃饭、穿衣打扮、看车等,都会先上小红书,并且还会向身边的男性朋友推荐。

但这对增长重心转移的平台本身来说,是很大的考验。

就芒果来说,季风剧场原计划2021年1月上线,但最后却推迟到了5月,原因是没有匹配的成熟、现成剧本和策划,“剧集的生产周期和储备量让我们没办法,只能推迟。”季风剧场总制片人唐藩说道。

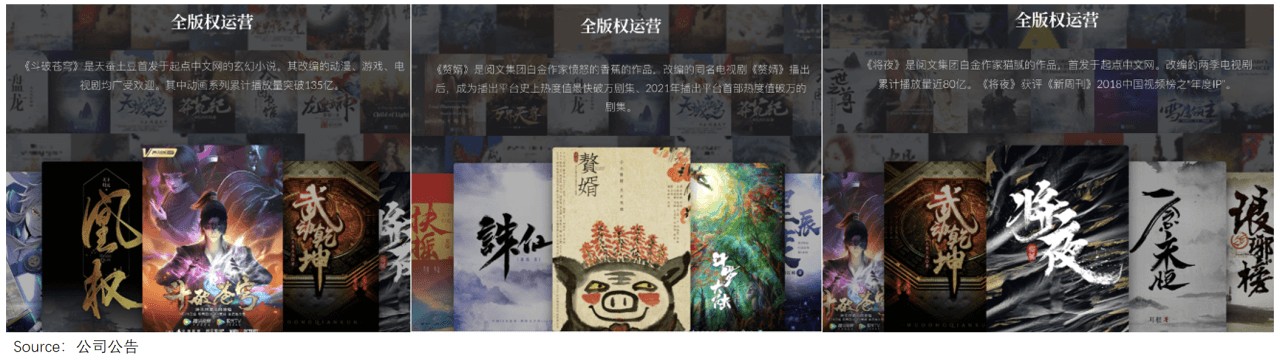

而正式踏入男频剧赛道会发现,凡是爆火的剧集多为热门IP,其本身就有用户基础,影视化后,很容易捕获男性观众。

举例来说,深受女粉丝追捧的顶流肖战加盟的《斗罗大陆》,男性受众占比高达60.42%,超过女性观众,IP效应可见一斑。

播出这些剧集的平台,背后或多或少都有一套制作模式做支撑。比如,背靠阅文庞大IP库的腾讯视频,已有了流程化的雏形。

以爆剧《赘婿》来说,一般电视剧项目从开机到上线需要经历一年多甚至两年的时间。而《赘婿》2020年6月开机,2021年2月就上线了。

这背后是腾讯影业敲定开发项目,阅文收集读者对原著的反馈,新丽组建编剧、制片团队,通力配合的结果。事实上,这在《庆余年》也曾上演过。

如此来看,芒果要跑通男频,也同样要走IP开发。

其也确实有动作。比如,2021年9月,芒果TV与中国作家出版集团签署了合作协议。只是补进来的IP,更偏向于严肃文学影视,与影视娱乐的主流相悖。

而芒果也不大可能大笔投入流行IP,毕竟一方面,其国企背景降低了风险承受阈值;另一方面,芒果在内容投入考量中,ROI是第一大硬指标,“做(季风)剧场我们肯定不会亏损的”。

事实上,即便烧钱大投男频IP,后续改编制作也是个难题。

权谋、玄幻、悬疑探险等男频文的爽点在于,读者可以代入人物的升级打怪过程,一路逆袭直至走上人生巅峰,往往叙事和结构宏大。

如此庞大的结构,完全呈现在剧集中,几乎是不可能的。而要精简压缩,改编难度很大,很难把控。

比如,热门大IP改编的《九州海上牧云记》,耗资3个亿,制作水平一流——有着纪录片般的质感、精致的画面构图等,但主线不清晰、节奏拖沓,耗尽观众耐心,扑得无声无息。

而对芒果来说,刨除题材本身操作难之外,还有着平台属性的局限。

2017年,芒果TV作为联合出品推出过男频剧《择天记》——原著主打大男主成长、逆天改命,该剧被观众吐槽为,“男女主就搁那为了一个爱情,这会牺牲这个,那会牺牲那个,完全忽略小说的精髓。”

也就是说,一直以来聚焦女性需求,经验多集中在女性和社会题材上的芒果,在男频剧呈现上,仍顾忌女性受众。

这在其管理层讲话中也有体现,“我们希望在抓紧原有女性受众的同时,达到让芒果破圈的效果。”

从表面上看,这种诉求有一定逻辑支撑:男频IP有一定的男性读者作为基础,扩大感情戏,又能收获女性观众,一箭双雕。

但实际经不起推敲。男频IP以大男主戏为主,“燃”和“成长”是主基调,非要大写特写恋爱和发糖的话,想象一下:辣条蘸着蜂蜜吃、香辣鸡腿里非得放半斤糖,这是什么味道?

而左右摇摆下,可以看到,一年后再提到季风剧场时,唐藩的话风已经变成,“其实你要问我季风是什么,我到今天还是只能说我们仍在探索中。”

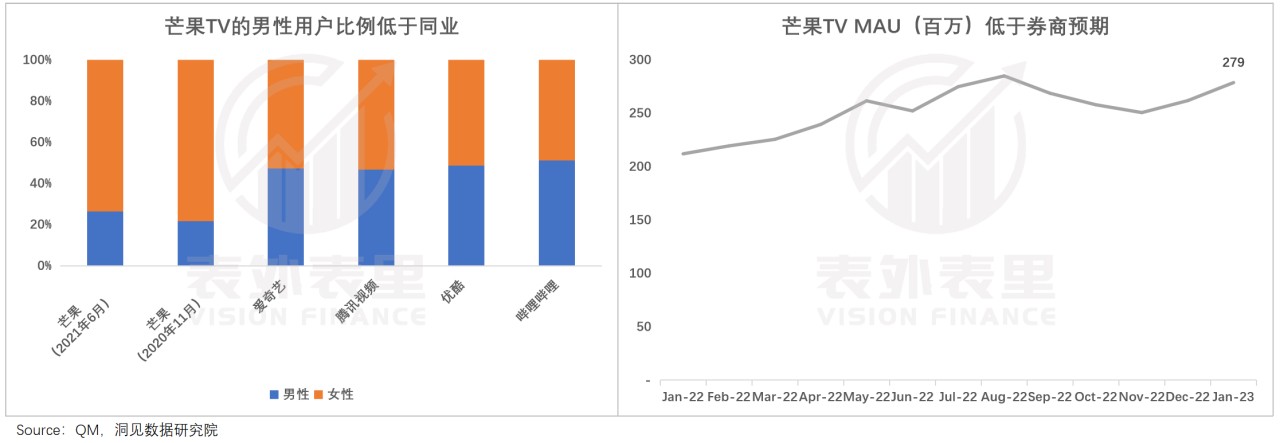

这反映在数据上,两年下来,芒果的用户画像没有明显变化,男性用户占比依然低于同业;用户数增长也与之前的预期,相距甚远。

总的来说,迎合趋势的男频破圈战略,激发了资本市场对芒果美好未来的想象,但男频IP资源匮乏、制作难度大以及现有女性基本盘牵制等,让预期兑现渺茫起来。

回到2020年,对长视频行业来说,除了男频剧集崛起,还有另一个更火热的风口:电商直播。

可以看到,彼时长视频行业集体发力内容电商。优酷随大流上线“优酷星直播”,直播综艺、明星带货等;爱奇艺是在主站内开辟“商城”入口,卖影视、动漫周边等。

到芒果超媒这里,不仅直接推出独立垂直电商平台“小芒app”,更是有着“芒果第二增长曲线”的定位。

前芒果超媒董事长张华立曾强调,“推出小芒电商是又一次战略选择,是基于长视频竞争优势,面向全产业链的一次重大拓展和延伸。”

而在美丽说、蘑菇街、聚美优品等垂直电商相继折戟下,芒果超媒依然能说服市场,显然是有依仗的。

2021H1电话会议上,其管理层曾提到:与淘宝、京东都不一样,小芒是有IP属性、有粉丝经济意义的电商。

说白了就是,芒果超媒做电商,是想把自己的粉丝流量变现。

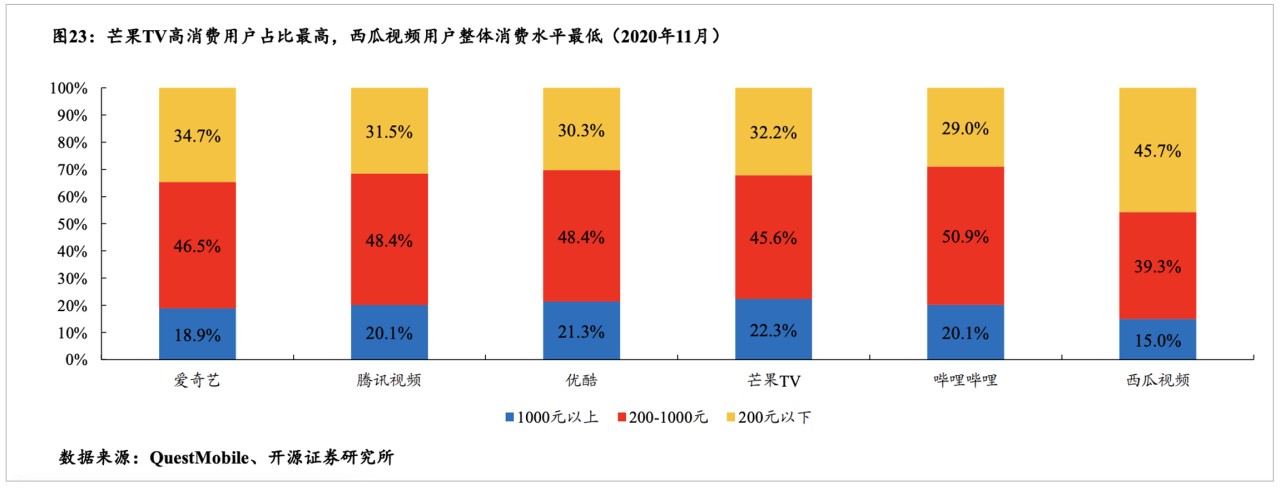

这里的想象力确实很“性感”——芒果TV 26—35岁的女性用户占比达55.6%,这是一波极具消费潜力的群体。

如下图,在长中视频平台中,芒果TV的高消费用户占比最高。

芒果TV电商中心总经理谢绍强曾表示,“芒果TV只要将1/3的视频用户转换为电商用户,规模即可逼近京东”。

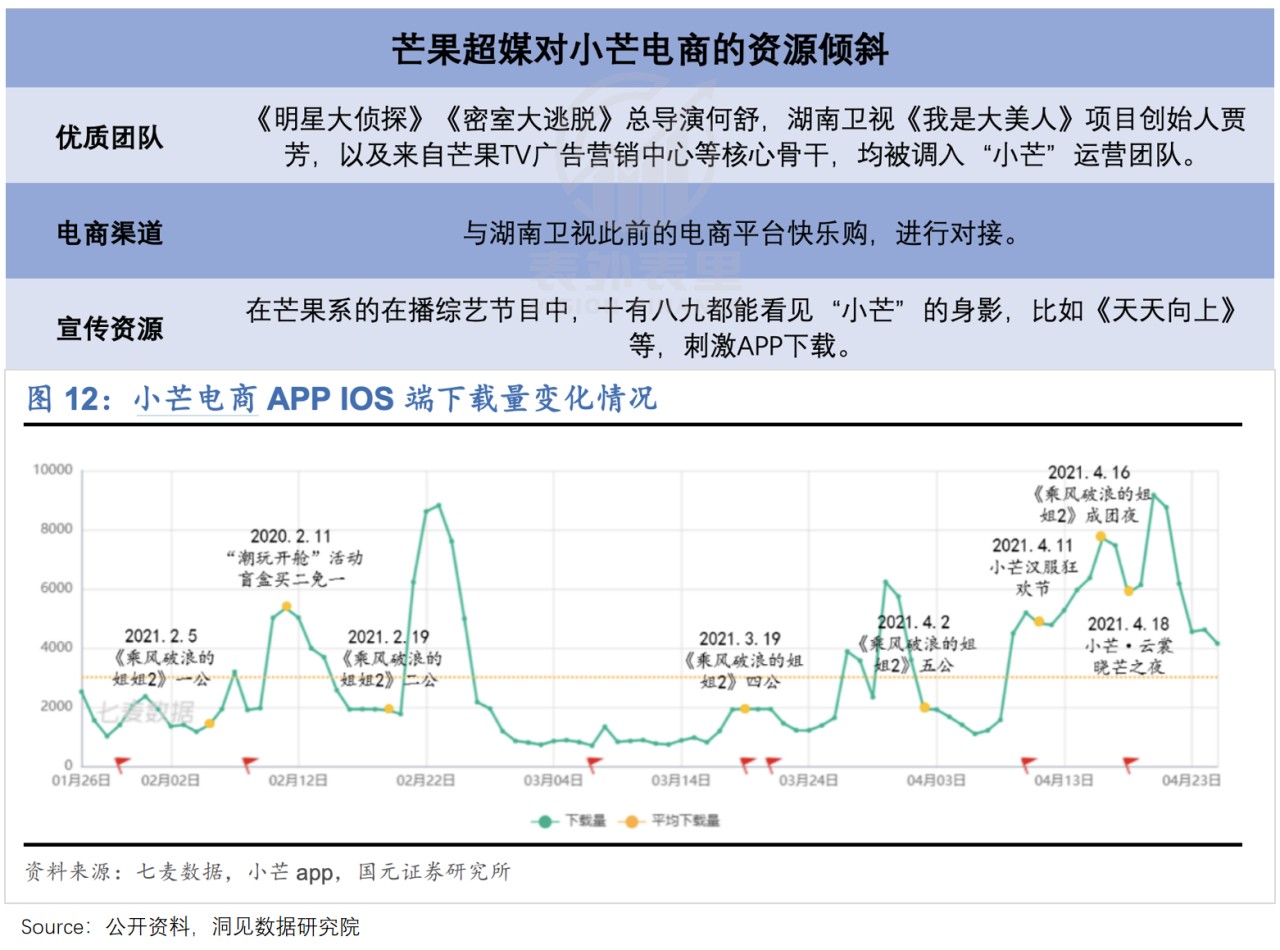

为此,芒果在小芒电商的投入上,不计成本:

高度重视下,可以看到小芒上线不久,即拓展超500名艺人、1000名达人入驻;与超20个节目和电视剧合作打造官方IP同款,SKU超1万。

此后,阿里的入股更是打通关键的一环,业内将此解读为“芒果超媒是想借助阿里的供应链来盘活它的电商。”

市场由此对小芒电商预期高涨,估值PE远高于其他电商平台——2020年12月,芒果零售业务估值倍数为39;相比之下,京东为18-34,阿里为25-35。

然而,如此大张旗鼓投入,却并没能激起消费者多大热情。

在芒果TV APP有多个导流入口的情况下——首页有3处按键导向小芒电商内容引流;第4个Tab页专设“小芒”,2022全年小芒DAU峰值,仅为206万。

事实上,在大干特干的2021年,不乐观的情况已经开始暴露。

一开年,张华立对内部喊话称,“整体上而言,我对芒果TV特别是小芒、风芒的成长速度不太满意,新媒体应该有更快速的增长。”

但警戒似乎并未发挥作用。2021年年报电话会议上,管理层表示:去年10月以后,我们发现通过芒果TV自然导流来引进客户,留存效果非常差。

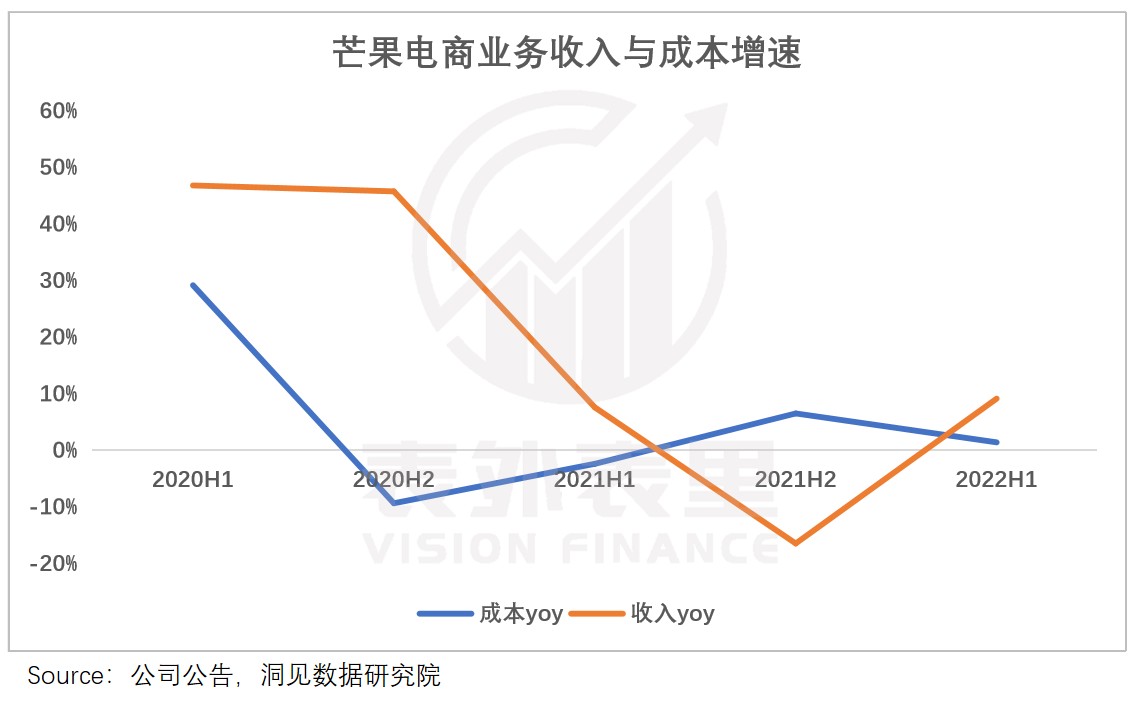

这也导致了电商业务出现营业成本的增速大于营收增速的情况。

那么,为什么会这样呢?看看用户的评价就知道了。

在下载端,华为应用市场上,小芒只有1.5分的评价;App Store上,评分也只有3.4分。

打开知乎、微博等社交平台,相关话题下充斥着对小芒运营能力的诟病——客服不及时回复、售后没保障、质量差等。

2021年年报中的解释,也印证了这一点:在电商平台方面,产品和对外服务跟其他成熟电商品牌比,存在差距。

然而虽然找到问题症结,但小芒电商的经营似乎没有本质变化——2022年业绩快报发布后,有投资者质疑芒果超媒“坐享优势,但直播业务不积极”。

自身运营能力跟不上,小芒电商一定程度成了潮水褪去后,裸泳的那个。可以看到,2022年券商(与上述是同一家)对芒果电商只给了20倍PE。

与之相比,同样瞄准新潮、年轻人的实景娱乐赛道,可能更有故事性。

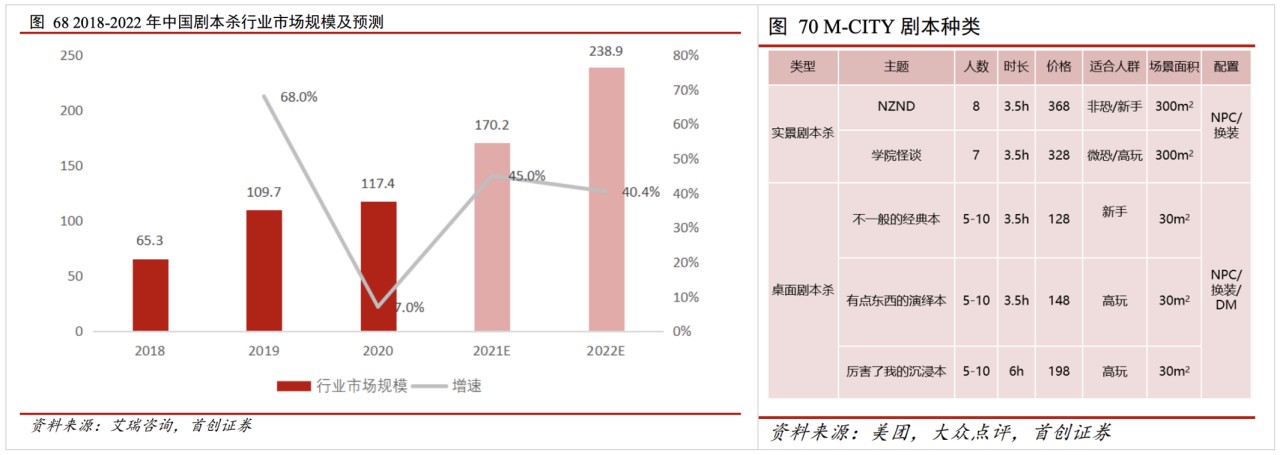

2020年起,中国剧本杀行业由于良好的投入产出比——据36氪研究院测算,一家线下实体店前期投入30-100万元,运营良好半年左右便可收回成本——迅速发展。

这样的背景下,芒果通过开设线下沉浸式游戏体验馆 M-CITY,杀了进来。

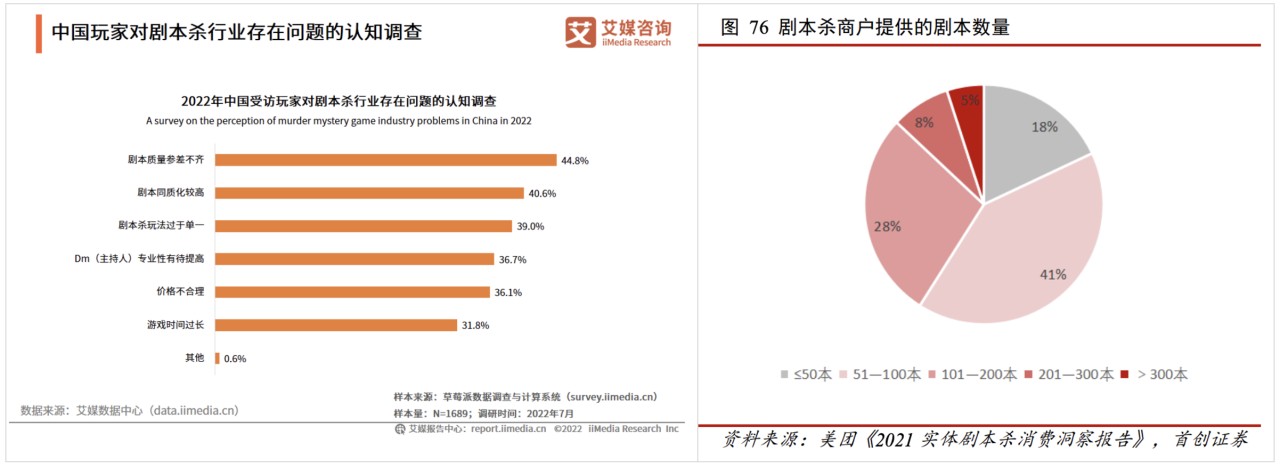

要知道,剧本杀行业,核心关键要素在于剧本和人才储备。比如,艾媒数据显示,玩家最担心的莫过于剧本质量层次不齐。

而这是芒果的“舒适区”:自有剧本IP储备有大几百本,远高于行业头部水平;人才储备方面,编剧、演职人员等执行团队都自有培养,能做到每2-3个月更新店面主题和剧本产品。

此外,芒果还自有用户基础。实景娱乐衍生于《密室大逃脱》《大侦探》两档王牌综艺IP,拥有广泛的用户认知度。

数据显示,2021年“五一”期间,M-CITY 累计体验人数超900人次,总营收超过长沙其它剧本杀门店一个月收入总和,大众点评评分达4.94。

如此势头下,芒果在2021年年初大讲扩张故事:下半年,全面启动长沙、上海、北京、成都、重庆、广州等地开旗舰店。

管理层更是豪言道,“这种线下的模式空间非常大,而且受到了年轻人的欢迎。今年市场规模180亿,明年600亿(还可以卖吃喝、卖道具、植入小芒IP元素)。”

但这一切在疫情反复下,被按下急刹车不说,甚至已经开业的上海旗舰店,也选择关门歇业,增长被强行中止。

当然,疫情过去后,芒果已经重启扩张,但那就是下个阶段的故事了。

站在2020年的风口上,芒果左手捕获男性用户,右手榨取女性用户价值的故事,让市场热情高涨。

但几年下来,用户破圈的美好未来逐渐渺茫,第二增长曲线的电商故事,流量漫灌后,成了裸泳的那个。

预期难以支撑下,市场情绪转为,“我一直在反思买入芒果是的逻辑和现在芒果的情况,我觉得我的买入逻辑错了。”芒果的股价也被拉回了地表。

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。