近日,康师傅推出了瓶装水新品“喝矿泉”。据介绍,“喝矿泉”选自长白山清龙泉和黄山碧山泉两处5A级优质矿泉水源。

这款水针对的目标消费群体是25-28岁追求自然健康的年轻族群,定价约为2元/瓶。

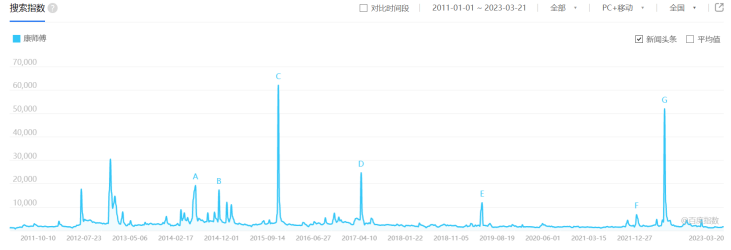

(百度指数截图)

通过百度指数,不难发现,去年315期间,因为土坑酸菜丑闻,康师傅受到极大的关注,口碑也大降。该事件之后,康师傅很长一段时间里消失在了人们的视线中。

如今,发布新品,似乎又小小地刷了一波存在感。

被外卖打败的方便面

我国方便面行业发展的鼎盛时期,是十年前,2013年。

据世界方便面协会统计,这一年中国市场方便面总需求达到了462亿元,是全球方便面需求最大的市场。

彼时,康师傅和统一割据行业,是两大头部玩家,在这场势潮中也成为了最大的获益者。

2013年,康师傅创造了667.1亿元的营收,统一的营收则达到233.3亿元,均是各自的历史新高成绩。

不过,好景没能常在。

外卖行业的崛起,率先给方便面致命一击。

2011年是团购时代的高光时刻,国内团购平台数量超过5000家。千团大战下,仅仅几个月时间,团购网站倒闭近八成,美团和饿了么在这场乱战中活了下来,之后推出外卖业务。

数据显示,2013年,外卖行业的订单量激增至55亿元。据中国地质大学经济管理学院发布的《方便面市场消费量的影响因素分析》,国内外卖市场规模每增加1%,方便面消费量就减少0.0533%。

外卖的强势崛起,开始瓜分方便面的市场份额。与此同时,方便速食也在强势进场。主打“快速、方便”的网红速食和自热食品,由于能满足人们对口味多样、食用方便的需求,成为了更多年轻人的选择。

第一财经商业数据中心曾通过阿里数据评选出2019线上方便速食消费人数Top10,螺蛳粉和酸辣粉是最受欢迎的细分品类,而方便面只在其中占据两个名额。足见方便速食市场的壮大,对于方便面的挤压。

这种挤压还来自资本的宠爱。2021年,莫小仙、李子柒、自嗨锅等速食新锐获得数亿元人民币融资。

种种冲击下,方便面行业的发展迎来前所未有的低谷期。

数据显示,中国方便面产量从2017年开始出现下降,并在2018年出现断崖式下降,产量从2017年的1103.2万吨下降至699.5万吨,同比下降36.59%。

2019年中国方便面产量再次出现两位数的降幅,降至573.3万吨,同比下降18%。

位列行业头部的康师傅和统一,也敌不住外界的冲击和行业的下滑趋势。

康师傅的净利润从2013年的30.15亿狂跌至2016年的14.75亿,利润缩水将近一半。

疫情期间,方便面的整体消费情况有所好转,但疫情之后,方便面似乎又成为了被“抛弃”的品类。对于康师傅来说,转型显得迫在眉睫。

康师傅的自救

进军高端,成为康师傅打破困境的一大方法。

康师傅推出了一系列高端产品,如方便面推出燃魂拌面、汤大师、速达面馆等产品,饮品推出黑糖奶茶、涵养泉、bubly微笑趣泡气泡水等产品。

不过,康师傅能否通过高端产品翻身,能否在与日俱增的价格和品质之间做出平衡,还是个未知数。

康师傅在财报中将方便面业务分为高价面、高端面/超高端面、中价面/干脆面三类,并明确表示高价面为其核心产品,经典口味“红烧牛肉面”还邀请了偶像张艺兴作为品牌代言人,以求吸引更多粉丝促进销量。与此同时加强高端面/超高端面的高端产品布局,通过丰富产品口味、规格,来满足中产阶层消费升级需求。

不过,高端化的进程不算理想。2022年上半年,康师傅高价袋面的占比为42%,和2021年同期的41%几乎不相上下,可见高价面并没有因为受到消费者的追捧而出现较为明显的增长。

线上布局上,康师傅加入了直播带货大军中。截至2023年3月1日,康师傅抖音官方账号已有147.9万的粉丝,店铺销量超过百万。康师傅的速达面馆自热面就是全靠线上数字化,抓住线上消费的红利。

从康师傅的营销策略来看,也可见其对年轻人的“亲近”。首先是,与热门综艺合作,不断扩大与年轻人的交集。近几年来,康师傅冰红茶连续和选秀综艺《创造101》、《创造营2019》以及篮球真人秀《我要打篮球》等节目合作。

其次,康师傅冰红茶持续地将品牌与明星代言人绑定在一起,打造品牌稳定的人设,如签下王一博、吴磊等当红明星的代言。接着,长期在社交平台与年轻人互动。早在2018年与《创造101》合作期间,康师傅冰红茶的品牌官微就经常定期PO出节目的幕后花絮和现场片段,增强用户粘度。

除此之外,这些年,康师傅还与迪士尼、斗罗大陆、罗小黑战记等多个年轻消费者喜闻乐见的IP进行联名,进而拉近与消费者的距离。

从品类的发展上来看,可以看到康师傅在逐渐减少方便面的比重,加大饮品线的占比。财报显示,2020年全年饮品业务整体收入为372.8亿人民币,同比成长4.72%,占集团总营收的55.13%。

2021年,为了扭转业绩趋势,康师傅加大饮品方面的投入。财报显示,在康师傅两大主营业务中,饮品业务的营收占比逐年提升,2021年又跃升到60.48%,首次超过六成,已成为康师傅最主要的收入来源。

“喝矿泉”,有怎样的想象空间?

“喝矿泉”的推出,意味着康师傅想要挤进饮用水市场最激烈的竞争区间2元价格带。

从康师傅现有的瓶装水细分产品来看,其主流产品包括1元价格带的优悦、1.5元价格带的“喝开水”以及2.5元价格带的涵养泉,唯独缺席2元价格带。

康师傅在瓶装水市场的布局,不算晚。2004年,通过降低成本,推出超低价格的1元瓶装水,康师傅吸引了诸多经销商。

最辉煌的时候,康师傅瓶装水的市场份额一度达到25%。

不过,近年来,康师傅在瓶装水市场的发展一度掉队,其市场份额从7.2%下滑至2022年的3.2%。近几年,瓶装水市场的主场由农夫山泉、怡宝、百岁山占据着。

2020年,康师傅也推出了新的瓶装水“喝开水”,并取得不错的成绩。2021年,康师傅饮品中,水产品营收45亿元,比2020年同期增长39%。“喝开水”凭借着超高温杀菌等卖点,一定程度上推动了康师傅的瓶装水业务。

这也是外界对“喝矿泉”尤为关注的一大原因。换言之,人们期待康师傅打造出下一个“喝开水”。

不过,水源可能成为“喝矿泉”的巨大挑战。英敏特在一份去年发布的报告中指出,多数消费者(71%)认为,“取自优质水源地”最能体现包括矿泉水在内的瓶装水的高端形象。

目前,“喝矿泉”仅有长白山清龙泉和黄山碧山泉两处水源地。论水源地的开拓,“喝矿泉”并不具备优势。

未来,喝矿泉能否再推康师傅的瓶装水业务一把,还需要一段时间来验证。