如果要我形容青都旅游招股书,那大概率跑不出乏善可陈、平平无奇,味同嚼蜡这类词,居然连一个看不懂的专业词汇都没有,唯一能跟“新经济”扯上关系的,还是上古互联网词汇“OTA”。

但也正是资本市场分层的意义,青都旅游2022年三大费用,销售费用3200元,是的你没看错,单位是元;管理费用281.37万元,财务费用-139.1万元,对于长期投资者来说,这样的成本结构和现金流,相比收益有限、风险无限的金融,或者层出不穷的新概念,稳多了。(投中BBKing)

在峨眉山上市26年后,四川或迎来第二个景区旅游上市公司。

近日,成都市青城山都江堰旅游股份有限公司(以下简称“青都旅游”)向深交所递交了上市申请,中信建投担任保荐人。

青城山-都江堰景区距成都仅70公里,既包含我国著名的道教名山,又包括世界水利史上的明珠。2000年,青城山-都江堰景区还被评为世界文化遗产。

本次递交招股书的青都旅游,正是青城山-都江堰核心旅游资产的持有和运营公司。其主要业务是为青城前山和灌县景区提供索道和观光车服务。

自2018年引入中青旅红奇基金的战略投资后,青都旅游便开始了上市准备。但受疫情影响,其上市工作一再延宕。随着疫情结束,青都旅游正踩着文旅复苏的风口递交上市申请。不过根据招股书披露的经营数据,能否顺利上市还存在变数。

收入结构单一,上市未必顺利

先来看看经营数据。

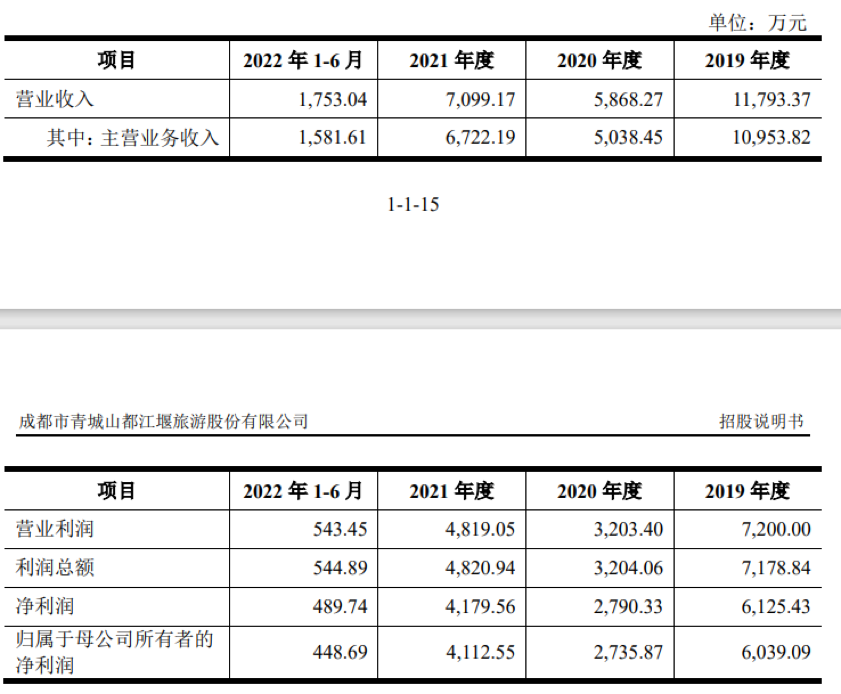

2022年上半年,青都旅游营收1753.04万元,净利润仅为489.74万元;2021年营收7099.17万元,净利润4179.56万元;2020年5848.27万元,净利润2790.22万元。

不出所料,受疫情影响青都文旅过去三年的业绩受几乎腰斩。相比于2019年,2020年营业收入下降 50.24%,净利润下降 54.45%;2022年1-6月营业收入又同比下降54.75%,净利润同比下降82.49%。

如果比较疫情前的水平,青都旅游与A股同类上市公司的差距也不小。2019年,黄山旅游净利润3.64亿元,峨眉山A净利润2.26亿元。但青都文旅2019年仅有0.61亿元。约为黄山旅游的六分之一,峨眉山A的四分之一。

如果按照注册制施行后的主板上市标准来看,青都旅游的上市必将充满变数。

比如若按照标准一要求,三年内净利润为正,累计不低于1.5亿,且最近1年净利润不低于6000万元。若按照标准2执行,预估市值不应低于50亿元,最近一年营业收入不低于6亿元。若按照标准3申请,预计市值不低于80亿元,最近一年营业收入不低于8亿元。

如果按照正常年份,青都旅游的经营数据应该会满足上市标准一。2018-2019 年其营业收入分别为 1.19亿元、1.18亿元,净利润分别为 4998.42万元、6125.43万元。按照这个增长趋势,2020年就能够满足“三年内净利润为正,累计不低于1.5亿,且最近1年净利润不低于6000万元”的要求。

只可惜时运不济。如果考察2020/2021/2022的三年的数据,不论是按照哪一条标准,青都旅游都有较大距离。

盈利水平较低与青都旅游业务单一有很大关系。招股书显示,青城山-都江堰风景名胜区包括青城前山景区、青城后山景区、都江堰景区等7个景区。但青都旅游的主要业务只是依托青城前山景区和灌县古城景区为游客提供索道、观光车服务。

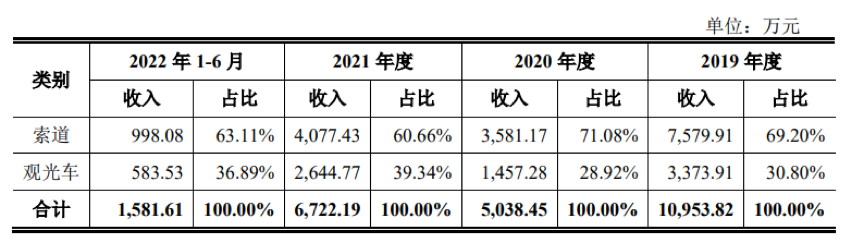

2019年,青都旅游索道、观光车业务收入占主营业务收入的比例分别约为69.20%、30.80%。2022年上半年,索道收入占比为63.11%,观光车收入占比为36.89%。收入结构过于单一。相比之下,黄山旅游主要业务包括景区、索道、酒店、旅行社、餐饮和智慧旅游6大版块。峨眉山A的业务也包括门票、索道、酒店和茶叶广告等。两家公司的业务远比青都旅游更多元。

而且对于青都旅游而言,索道和观光车两项业务的增长空间已经不大。青城前山景区游客最大承载量为3万人次/日(与行业平均水平持平,黄山、峨眉山等景区一般也为2.5-3万人次/人),已经进入成熟期。另外,不论是索道还是观光车,其收费标准均需要政府主管部门审批,公司不能自行提高收费标准。这些因素导致公司现有业务增长受到限制。

所以本次上市募资,主要目的就是拓展新业务。

据招股书披露,青都旅游上市募资3.456亿元,其中2.2亿用于投资“舞蹈青城”文艺演艺综合项目。拓展以旅游演艺为核心的文旅综合体运营项目和IP 开发。该项目将建成一座能容纳1200名观众的室内演艺中心,同时配套建设多媒体互动展馆、商业休闲等设施。据招股书称,其建设期2年、运营期10年。如果投资顺利,在运营期内将增加年均营收1.05亿元,年均净利润2106.79万元。

背后站着中青旅、红杉、IDG

拓展景区服务内容,就不得不提青都文旅背后的股东。

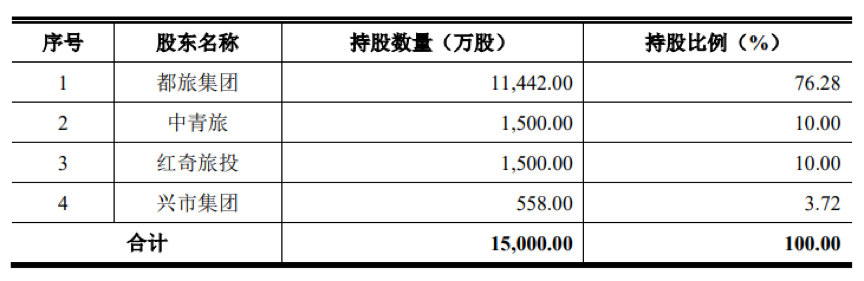

招股书显示,公司第一大股东为成都都江堰旅游集团有限责任公司,向上穿刺是都江堰国资金融局,占股为80%。而第二大股东则为中青旅和红奇基金,各占股10%。

早在2018年,青都旅游就引入了中青旅红奇基金的1.54亿元战略投资。而中青旅红奇基金是中青旅联合IDG资本和红杉中国一起成立的投资公司。2017年3月,中青旅、IDG资本、红杉中国三方共同发起设立和管理旅游产业投资基金。致力于在国内旅游产业资源端布局。

在成立中青旅红奇基金之前,中青旅与IDG资本就在文旅投资上多次合作。比如,2009年,中青旅联手IDG资本投资乌镇旅游,将乌镇打造为集观光、休闲度假、商务会议于一体的国际化旅游目的地。特别是自2013年开始,连续举行9届乌镇戏剧节,成为中国戏剧史上标杆性文化节。2014年乌镇又被选定为世界互联网大会的永久会址,让其从中国众多古镇中脱颖而出。

又比如,2011年中青旅再次联合IDG资本,共同开发北京郊区景点古北水镇。2014年新建设完成的古北水镇一开业就吸引了超过100万游客,第二年就已经开始盈利。目前,古北水镇已经成为北京周边游的重要目的地。

中青旅和IDG资本在乌镇和古北水镇的合作,走出了一条景区更新、拓展旅游内容的路子。这奠定了2017年中青旅红奇基金成立。该基金成立后先后投资了四川绵阳九皇山景区、南京高淳雅园-颐养度假生活小镇、江西婺源篁岭旅游度假区等项目。

2018年,青都旅游在获得战略投资后,就有意借鉴乌镇和古北水镇的运营模式。从拓展景区内容,发掘夜间消费下手。这才有了“舞蹈青城”文艺演出项目的建设计划。不过仅从营收水平而言,要成为下一个乌镇旅游或古北水镇,青都旅游还有一段较长的路要走。

但青都旅游也有自己的独特优势,并在招股书中反复提及——青城山—都江堰风景名胜区旅游资源丰富、历史文化底蕴深厚,是代表世界水利文化及中国道教文化的旅游名片。2000年,青城山—都江堰景区获评世界文化遗产,全国仅38处景观获此殊荣,这一点远非一般景区可比拟。

所以用一句话总结青都旅游——“未来可期,但同志仍需努力”。

文旅投资走向细水长流

对于一级市场而言,过去5年在文旅赛道上的不断减少。疫情期间,文旅投资更是降至冰点。据此前《新旅界》报道,“市面上可能有一半以上的文旅投资基金现在都处在名存实亡的状况。”

青都旅游上市能否给冷清的文旅赛道添一把火?

可能未必。且不说能否顺利上市。即使青都旅游上市成功。至少目的地旅游的投资已经被风投机构排除在外。这一方面是因为目的地旅游的投资,资金需求量大,但当下不少机构(特别是投文娱产业的机构)都“囊中羞涩”;另一方面不少旅游目的地是自然景区,其开发趋势是既要突出公益性服务大众,又要防范过度开发减少生态破坏,所以并非机构最合适的标的。

不过无需悲观。近期旅游消费正逐步回归正常水平。2023年春节假期,全国国内旅游出游3.08亿人次,同比增长23.1%,恢复至2019年同期的88.6%;实现国内旅游收入3758.43亿元,同比增长30%,恢复至2019年同期的73.1%。

一级市场在文旅赛道的投资也开始有复苏迹象。据公开资料显示,2022年6月至今已有多家旅游酒店行业公司获得投资。

如巨象文旅在今年3月获得弘章资本、嘉城智慧文旅基金的数千万A轮融资;享梦游于今年2月获得国旅环球的战略投资;马蜂窝获得贵阳创投等机构的F轮融资;小鹭旅行获得工信资本pre-A轮融资。

2022年下半年,则有包括未来好宿、玩点旅行、日光旅行、无尽之夏、海南特区国旅、AsiaYo、十里一亭等10余家公司都获得投资。

所以虽与其他赛道相比,文旅投资的观望情绪依然浓烈,资本的信心恢复也滞后于旅游市场的恢复。但只要需求在增长,投资就会增长,只不过是从“汹涌澎湃”变为了“细水长流”。(文/杨博宇 来源/投中网)