需求低频、替代成本低,货源平台将面临更大压力。

编者按:本文来自微信公众号 DoNews(ID:ilovedonews),作者:曹双涛,编辑:杨博丞,创业邦经授权转载

屡屡被传上市的货拉拉,如今终于靴子落地,在起家地香港寻求上市。本次货拉拉以 “拉拉科技”之名在港交所主板递表,高盛、美银证券和摩根大通为此次IPO的联席保荐人。

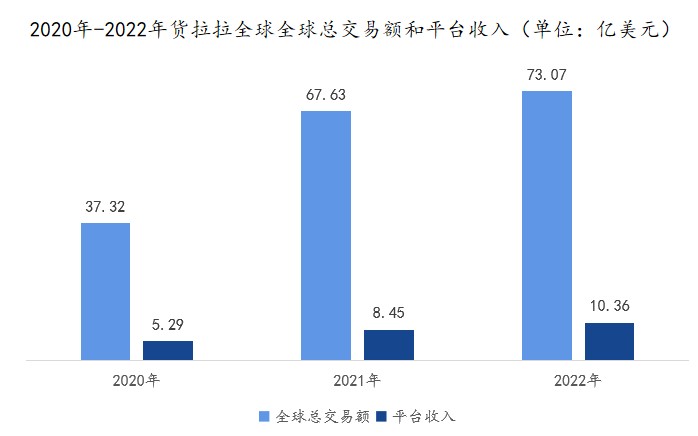

若是从货拉拉的这份招股书来看,的确有些亮眼之处。从收入来看,2020年、2021年及2022年,货拉拉全球GTV分别为37.32亿美元、67.63亿美元及73.07亿美元。同期,货拉拉对应的收入则分别为5.29亿美元、8.45亿美元及10.36亿美元,以上两项收入的年均复合增长率均为39.9%。

图源:货拉拉招股书

从利润来看,货拉拉于2022年自成立以来按经调整基准首次达至盈利,并实现经调整利润(非国际财务报告准则计量)5323千万美元。

然而,我们在访谈多位货拉拉平台司机后却发现,货拉拉高增长和盈利的背后,实则隐藏着更大的危机,这也让货拉拉的上市之路充满了太多的不确定。

一般而言,平台型经济的盈利模型为:以平台为模型,以订单履约为形态,完成需求端和供给端的连接。再以需求端庞大的用户数量为基础,不断吸引供给端的入驻,进而以供给端规模的提高再次反哺需求端用户,最终构建出强者恒强的平台模型。

但相较于一般的平台经济,货运平台想要搭建出清晰的盈利模型难点在于:一方面,同城货运的需求端一般以散客、小B端用户为主,其需求具有临时性、分散性的特点,这与吃喝住行等其它生活服务还是有很大不同。

具备过于低频的特征,行业很难建立起“用户粘性”,不像其它规模取胜的行业快速建立起用户习惯。基于规模化很难实现用户心智的占领,这就需要从效率、体验、长期营销等其它方面入手进行精耕细作,但这必然会提高货运平台相关的成本支出。

货拉拉为培养平台在用户心中的心智,投入了相对较高的营销和宣传费用。其中,在2020年到2022年,货拉拉的营销和销售费用分别为:238.7百万美元、673.4百万美元及198.2百万美元,占同期的营业收入分别为45.1%、79.7%及19.1%。

另外,相对低频需求的背后也意味着需求端APP和小程序日活数据不固定,其对广告主也很难有较高的吸引力,平台想要借助广告、需求端会员来增加收入难以实现。

另一方面,同城货运受城市经济、人口数量、互联网思维等因素影响很大。其中,高线城市因生活节奏快,目标用户数量大,用户时间碎片化特征明显,互联网思维浓重等原因,对于同城货运这种互联网服务形式更容易接受。而且这些城市的面积比较大,更容易产生货运的服务需求。但下沉市场则完全相反,这也决定了货运平台很难在下沉市场攻城略地。

基于以上现实原因的存在,货运平台盈利难的问题一直深受外界所诟病。以快狗打车为例,其在2020年-2022年分别为-6.58亿元、-8.73亿元、-12.09亿元。连续性的亏损让快狗打车的股价从上市后最高点的23.15美元/股,暴跌到如今的2美元/股左右,整体跌幅比例超90%。

图源:雪球

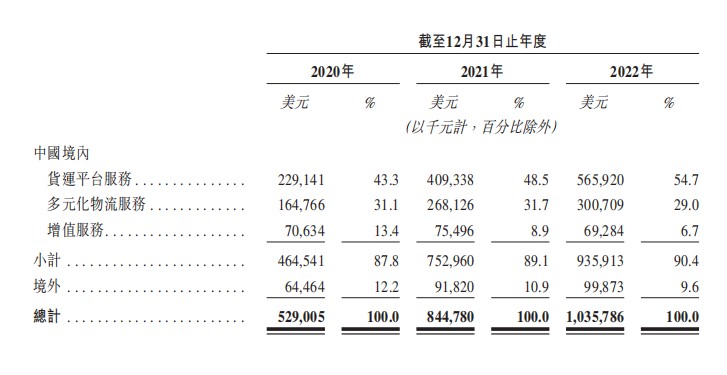

而从货拉拉对外招股书中披露的收入来源方式来看,其主要为平台服务收入、多元化物流服务收入、增值收入。这里的平台服务收入和多元化服务收入为货拉拉的主要收入来源,其在2022年二者所占的比重合计为93.3%。

图源:货拉拉招股书

从事多年货运行业的B2司机赵阳(化名)告诉DoNews,所谓的平台服务收入就是平台从订单中抽佣,并且这一抽佣比例极高。其在跑拉拉期间,曾接过一个从江苏省泰州市到上海浦东新区的订单,该笔订单用户向货拉拉平台支付金额为950元,但平台在扣除信息费后,到自己手中的金额却只有643.24元。换句话说,在该笔订单中,货拉拉平台累计抽佣金额为306.76元,抽佣比例高达32%。

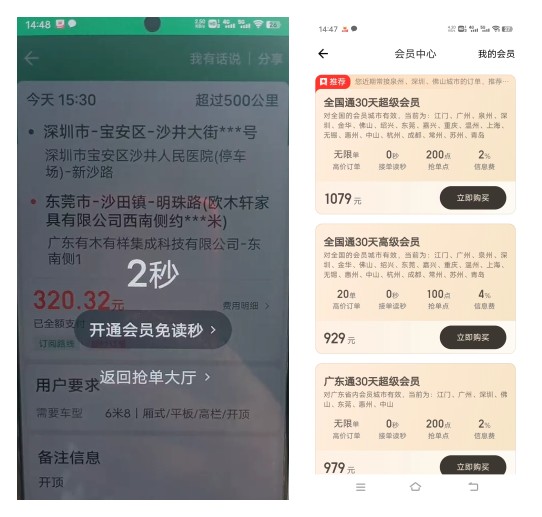

多元化物流服务收入则为平台向司机售卖的会员,其中货拉拉30天超级会员和高级会员对应的价格分别为1079元/月和929元/月,并且根据不同城市对应的也有会员。若一个专职跑货拉拉的司机,一年至少要向平台缴纳的会员费差不多在上万左右。

赵阳接着表示,货拉拉的会员对司机端的权益实则就两部分,一是开通会员后对应的平台抽佣比例会降低。以深圳地区为例,非会员和一二三级会员的佣金率分别为18%、14%、11%和8%。二是优先抢单功能。比如说,有货运订单出现后,会员可免读秒进入抢单大厅抢单。

图源:受访者提供

从赵阳的话中也不能看出,货拉拉的平台服务收入和多元化物流服务收入实则是在向司机端双向双费。但需要指出的是,货拉拉这种双付费的模式很难持久。

国内货运根据距离不同一般可分为同城货运和长距离货运。在长距离运输上,赵阳接着表示,虽然货拉拉宣传自己市场份额第一,但在长距离货运的货源上却并没有运满满平台多。赵阳在春节从安徽老家想找一车到广东的货,在已经开通会员的前提下,连续3天都没有找到合适的货源,后来他在运满满平台上才找到合适的。显然,在长距离货运没有优势的前提下,这也必然会影响到货拉拉会员的收入。毕竟和短距离运输相比,国内的长距离运输需求更为稳定。

有着相似经历的也有跑同城货运的司机李强(化名),他告诉我们,你们别跑货拉拉的同城货运了,现在根本不赚钱。

李强接着说道,不管是以兼职还是全职跑货拉拉,均需购置一辆新手或二手的货运车。以普通的二手面包车为例,因公里数、车况等不同,目前市面的二手面包车价格一般在1万元左右。但根据相对规定,二手面包车在达到一定公里数后,必须要进行强制报废,这就意味着司机必须要承担车辆折旧成本。

购买二手面包车后,需要向货拉拉平台缴纳一定的会员费用。但问题是,前期投入的成本何时能够收回也不确定。由于这两年加入货拉拉平台的司机太多,这就导致目前货拉拉在同城货运上最大的问题就是订单少,司机多,运费低。

这一问题的存在,也意味着同城货运司机有可能一天都接不到一个订单,而且即使接到订单的话,返程时仍需要等待很久才能接到返程订单。但很多时候,返程订单有很大概率会出现放空。一旦放空意味着去时的订单不管金额多大,司机都必须司机都必须承担因返程所带来的油费或电费。因此,现在很多跑货拉拉的全职司机同行们都反馈,跑货拉拉基本都不赚钱。

李强所说的情况实则正是当下货拉拉同城货运司机的真实情况,在抖音短视频关于货拉拉的视频中,“打算卖车”、“已经去跑外卖”、“欢迎入坑货拉拉”成为了很多已经跑过货拉拉司机的真实评论。甚至来自安徽省合肥市专门从事二手面包车生意的老板杜状也直言,你们要是买面包车跑货拉拉,我建议你们还是别买了。

图源:抖音

在不断激化的货拉拉平台和司机之间的矛盾,也让货拉拉去年11月爆发司机停运事件,多位司机为抗议货拉拉压低运价,自发停止接单三天。在此之前,货拉拉与满帮、快狗打车等同行,已经因“货车司机集中反映平台存在随意调整计价规则、上涨会员费,诱导恶性低价竞争,超限超载非法运输等问题”多次被监管约谈。

但不管是司机集体停运,亦或是有关部门约谈,这只是货拉拉问题爆发的冰山一角,后续属于货拉拉的问题也将接踵而至。

由于同城货运的司机本就受个人学历、综合素养等方面的差异,所提供的服务水平具有很强的差异性。而当货拉拉无法满足司机利润时,除一部分司机会撤出货拉拉外,仍留在平台的司机会因订单利润过低,对于用户也不会有很高的服务意识,这自然也会拉低平台的服务水平,加速需求端用户的流失。

而长距离的运输问题则更多,目前货拉拉要求货源提供方若不能晚间卸货的话,货源提供方需对司机提供每晚300-500元/晚的额外补偿。这一要求虽能够保护司机利益,但在实际执行的效果上却远远低于平台预期。

另一B2货车司机赵子明(化名)就告诉我们,现有不少货源提供方为节省这一费用,要求司机必须要在晚上几点前达到他们指定的卸货地。但问题是,由于货拉拉的双向双费,叠加较低的运费,司机们为降低成本,在路线上则会将高速改为省道或县道,并且会有意的提速才能完成货源提供方的要求。

显然,平台、供需双方皆追求自身利润最大化本无可厚非,但由此也就产生了新的问题。若是司机所驾驶的车辆产生事故的话,这一责任如何界定呢?

值得注意的是,据天眼查显示,目前货拉拉母公司深圳依时货拉拉科技有限公司充斥着大量的和保险公司、货源方、货车司机的各种纠纷。这种纠纷不仅仅意味着货拉拉必须要投入大量的法务团队来处理,加速公司的内耗,也会继续引发司机端的不满,加速长途运输司机的撤离,这必然让货拉拉想要补齐自身在长途运输上的短板面临着更大的压力。

图源:天眼查

另外,由于货拉拉本身所处的货运行业,本身就是具有很强周期性的行业。从2005年到2016年国内宏观经济和道路货运行业的一致性来看:道路货运行业对宏观经济周期波动的反应非常敏感,宏观经济的繁荣和衰退,会通过道路货运业率先体现出来。在经济扩张时期,受市场整体需求增长的拉动,道路货运业会迅速回暖,而当经济处于衰退阶段,货运活动会首先下降。

图源:wind

但需要指出的是,当前全球经济已经进入到下一轮下行周期,后续货运行业也必然受到影响。而且在这种情况下,有着长距离货物运输的需求方也纷纷通过去“平台化”来满足企业日常需求。这也意味着货拉拉上的订单将更少,依靠平台服务收入、多元化物流服务收入能否持续带动公司业绩增长,仍需要长期观察。

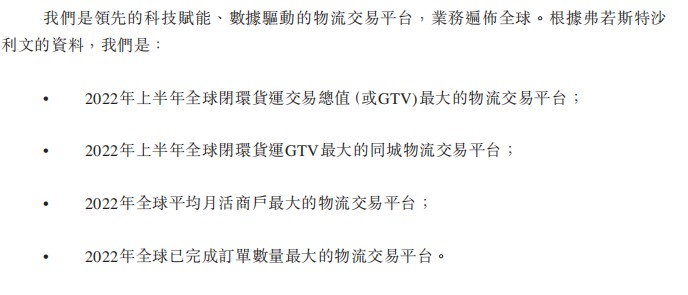

事实上,在货拉拉的招股书中,其提到自己是全球第一的次数高达600多次。但需要指出的是,货拉拉想要维持这份第一,后续也意味着要付出更大的成本。

图源:货拉拉招股书

以司机端来看,目前货拉拉实则陷入两难之地。想要维持市场份额,则必然要降低对司机端的会员费用和佣金费用,这也必然让现金流本就不多的货拉拉雪上加霜。

据货拉拉招股书显示,公司在2020年、2021年现金流流出分别为30.9百万美元及604.6百万美元。但若是继续拉高这两项费用的话,大量司机的撤离,货拉拉的处境将更加恶化。

另外,货拉拉的这种商业模型以及由外部市场的变化,意味着后续货拉拉将面临着更高的成本。

一方面,从提前感知客户需求,到司机为客户服务期间保证乘客的安全,以及由售后所产生的订单纠纷,平台需要投入大量的售后人员进行感知,而且类似于售后纠纷,平台很难借助以Chat GPT为代表的AI客服来降本。

另一方面,不管是以滴滴为代表的客运平台,还是以货拉拉为代表的货运平台,随着国家对数据保护的越发重视,所出台的政策更加严厉。平台必须要不断的投入费用来保护乘客的隐私以及数据的绝对安全,但由此而产生的数据合规成本,对于企业而言,也是一笔不菲的开支。

在当前主业面临着多方挑战的背景下,货拉拉从去年开始也在发力跑腿市场。若是从场景来看,货拉拉本身的货运服务场景与跑腿类似,且在同城配送中有一定的货源、服务、管理的基础,但两者最大的区别在于跑腿更依赖于运力支撑。

以美团外卖为例,2022年美团包括外卖在内的即时配送业务共进行了48.3亿笔,平均下来每月超过4亿笔。即使其中的跑腿业务仅占1%,也需要货拉拉的100万司机每个月接400单才能追上。

更大的问题在于,跑腿也是一项难以盈利的业务。以京东-达达为例,其在2022年的总营收为93.7亿元,非美国通用会计准则下归属于达达集团普通股股东的净亏损为13.3亿元,2021年为21.0亿元。那么于货拉拉而言,真的有这个资金能力来承担来自于跑腿业务的长期亏损吗?

固然,在过去的几年时间里,在大量资本的涌入下,国内线上货运平台也迎来了一轮爆发式增长,但潮水褪去后,其在需求端的客户分散、

需求低频、替代成本低的特点,也决定了这一市场很难形成规模效应,后续相关货源平台也将面临更大的压力。

而压力之下到底如何破局,是当前以及未来长期困扰各大货运平台的难题,哪怕对于已经实现初步盈利的货拉拉也不轻松。