“赛道选择很重要,在什么时机进入这个赛道也很重要。更重要的一点是,坚定做第一。”妙可蓝多创始人、CEO柴琇曾公开分享自己的创业之路。

上述赛道指的是奶酪,而妙可蓝多实际采取的行动,是在2018年推出奶酪棒大单品后,通过烧钱营销来快速打开消费者心智,占领市场空间。

柴琇称,从2018年到2022年,妙可蓝多在中国奶酪行业的市占率从3.9%提升到了35.6%。而市占率提高的同时,经营数据也飞速增长着:2020年,妙可蓝多的营收同比增速曾高达63.20%,净利润同比增速达208.16%,创下了自身上市发展以来的最高纪录。

不过,2022年以来,妙可蓝多的高增长光芒开始褪去。

2022年全年,公司实现营收48.30亿元,同比仅增长7.84%,增速下滑了近50个百分点;净利润仅实现1.35亿元,同比下滑12.3%。

这一状况今年也没有缓解,最新发布的2023年一季度财报显示,公司营收、净利润等关键指标分别下滑20.47%和67.08%,主营的奶酪产品营收也同比下滑22.15%。

财务数据下滑的背后,是妙可蓝多核心经营能力的不足开始暴露。从内部来看,妙可蓝采取多重营销、轻利润、轻研发的打法,没能真正将产品打造成护城河;从行业竞争来看,随着拥挤赛道中营销战、价格战一轮轮地卷起,妙可蓝多既不具备产品优势,也不具备价格优势,奶酪也就越来越卖不动了。

妙可蓝多需要更快找到新的增长突破。一方面是由于公司自身造血能力还不够强,另一方面,曾为其提供大量资金的大股东蒙牛,也有因为增长乏力而有减少支持的可能性。

而曾享受过营销拉动增长成就感的妙可蓝多,想要继续坐稳赛道第一的位置,是时候补上研发和产品课了。

业绩全面下滑,妙可蓝多告别增长神话

随着财报数据越来越黯淡,中国“奶酪第一股”妙可蓝多的产品似乎越来越不好卖了。

4月底,妙可蓝多发布了2023年第一季度财报,各项经营数据全面下滑:营收10.23亿元,同比减少20.47%;净利润2420万元,同比减少67.08%;毛利率32.69%,同比减少6.13个百分点。

具体到产品来看,一季度妙可蓝多旗下的奶酪产品营收同比下滑22.15%至8.11亿元;贸易、液态奶产品则分别实现1.28亿元和8136.73万元营收,同比减少16.15%、8.11%。

受此影响,妙可蓝多在财报发布的次日股价大跌,盘中刷新了历史新低至23.47元/股。高盛公司也随之将妙可蓝多评级由“中性”下调至“卖出”,目标价17.4元人民币。

妙可蓝多在资本市场的颓势,也直接波及到了其大股东蒙牛。据天风证券测算,2018年以来多次增资妙可蓝多的蒙牛,在妙可蓝多的持股成本为30元/股以上。也就是说,蒙牛在妙可蓝多身上的投入已经开始出现浮亏。

浙商证券分析称,妙可蓝多该季度营收下降,主要是由于渠道库存管理不善;毛利率下降则是因为产品销售不及预期和原材料上涨。

结合财报来看,以上分析无不道理:2023年第一季度,妙可蓝多的存货周转天数高达98.90天,去年同期为58.00天,创下历史新高;主营的奶酪业务收入8.11亿元,同比下滑22.15%,环比下滑10.83%。另据柴琇在公开演讲中透露,2022年以来公司原材料价格上涨近30%,给经营带来了一定压力。

值得注意的是,妙可蓝多的业绩增长乏力,已持续近两年。

从2018-2020年的财报数据来看,妙可蓝多的表现还“十分出色”,主要体现在营收的飞速增长上,对应的营收同比增速分别为24.82%,42.32%和63.20%。

不过,该指标在2021年放慢到了57.32%,2022年更是大幅下跌至7.84%。利润方面,2022年妙可蓝多仅实现净利润1.35亿元,同比下降12.3%,为转型奶酪业务以来净利首次同比下滑。此外,奶酪业务毛利率降7.8个百分点至40.7%,整体产能利用率则仅有52.89%。

更进一步来看,妙可蓝多在“扣非净利润”这一项数据的表现一直都不如人意。该数据为扣除税后非经常性损益后的净利润,更能体现出净利润的质量和可持续性。

财报显示,2020年以来,妙可蓝多扣非净利润的同比增速持续下滑,且下滑速度要快于净利润同比增速的下滑;具体到单季度来看,公司的扣非净利润早在2022年三季度时便开始呈现亏损状态。

这意味着,妙可蓝多在产品销售和市场竞争方面,都面临着严峻的挑战。

百亿奶酪竞速赛,妙可蓝多能坐稳C位吗?

妙可蓝多业绩的接连下滑,既有自身经营不善的因素在,也深受整个奶酪赛道激烈竞争的影响。

总的来说,妙可蓝多虽在品牌发展早期,通过砸钱营销换来了市占率和增长率的双增长,但这个方法的护城河并不高,随着想分食奶酪市场的玩家越来越多,营销战、价格战等一轮轮地发生,妙可蓝多超高营销投入能带来的回报,也开始边际递减。

最初,在2018年推出儿童零食“奶酪棒”、并确认将其打造为“大单品”之后,妙可蓝多便亮出了“无广告、不盈利”的烧钱营销气势。

妙可蓝多先是将广告投放的重点集中在了央媒卫视和分众梯媒两个渠道:以“奶酪就选妙可蓝多”为口号,又将儿歌《两只老虎》改编为15秒广告歌,先后在央视、多个地方卫视频道的黄金时段,城市楼宇的电梯间中高频滚动播放。

2020年,妙可蓝多继续加大营销力度,一方面邀请明星孙俪为其代言,一方面将投放渠道拓展至电商、高铁、网红直播、新媒体等。

如此营销规模之下,妙可蓝多确实谱写出了奶酪赛道中的“增长神话”:2020年,公司的营收同比增速和净利同比增速分别来到了63.20%和208.16%,创下新高;另据Euromointor统计,2021年,妙可蓝多以27.7%的市占率超越百吉福,一举成为奶酪行业第一。

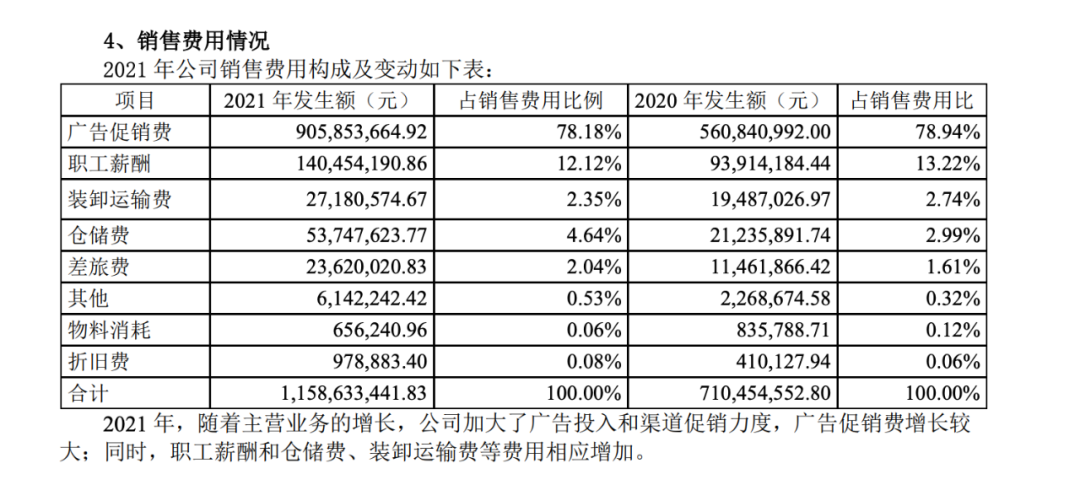

与此同时,妙可蓝多的营销投入也几乎呈现出逐年翻倍上涨的趋势:财报显示,2017年-2022年,公司销售费用分别为1.23亿元、2.05亿元、3.59亿元、7.11亿元、11.59亿元和12.19亿元。其中2020年,妙可蓝多在广告促销费上的支出为5.61亿元,占销售费用比重高达78.94%。

妙可蓝多2020、2021年销售费用明细,截图自妙可蓝多财报

与妙可蓝多营销成本形成鲜明对比的有两项指标,一是净利润,二是研发费用。

前者,虽然妙可蓝多的净利润呈现出高速增长的趋势,但其总数额和利润率的表现并不算好:2017年-2022年,妙可蓝多的净利润分别为427.9万元、1064万元、1923万元、73398万元、1.94亿元、1.71亿元,长期以来仅为销售支出的1/10左右。此外,妙可蓝多以奶酪棒零食为主营产品,毛利率可达38.21%,处于较高水平,但公司净利率最高仅为4.33%。如此差异,反映出妙可蓝多在成本控制上有些失衡。

在研发方面,妙可蓝多的投入也是不足的。以研发费用历史最高的2022年为例,5123万的总额仅为公司同期销售成本的4%,占营业收入的比例仅为1.06%。不但如此,公司仅有一个由75名人员组成的研发团队,占公司总人数的比例不到3%。

上述数据已能够为市场描绘出一个“重营销、低利润、轻研发”的企业形象,也因而给公司带来后续增长乏力、抗风险能力削弱、产品竞争力不足等影响。在业内看来,妙可蓝多无法长久地通过营销来换取增长,而这一点会在行业竞争中被无限放大。

值得注意的是,在中国,奶酪作为新兴赛道的特质是比较复杂的:它前景可观,中国奶业协会数据显示,2022年,中国奶酪行业市场规模约为151亿元,而到2025年,该规模将突破300亿元。

截至2022年,国内人均奶酪消费仅为0.2kg,相比于日本人均1.2kg和英国、法国人均5.5kg、13.9kg的消费量,还有很大的增长空间。

不过,由于奶酪尚未像奶粉、液态奶一般,成为中国消费者普遍且刚性的需求,奶酪市场容量能否持续扩充也就还存在不确定性。据Euromointor数据,中国奶酪市场的零售增速已连续三年下滑,并在2022年放缓至8.9%。

同时,奶酪赛道又是低门槛、易复制的,高速增长的奶酪玩家不止妙可蓝多一位,赛道上已经挤满了玩家。

奶酪赛道玩家一览,截图自天风证券研报

在此环境下,品牌们不得不通过一轮轮地卷起营销战、价格战来抢占所剩不多的市场增量。

营销上,妙可蓝多的铺天盖地式广告宣传很快被复制。无论是将洗脑式广告送进电梯间,还是争先恐后地与大头儿子、冰雪奇缘Elsa公主、汪汪队等热门动画IP合作,妙飞、吉士汀等玩家纷纷跟进,并为自己造势。

价格上,奶酪棒打折促销逐渐成为新的常态。天风证券数据显示,多数奶酪品牌在商超和线上渠道的奶酪棒的折扣力度约在5-8折区间,且实际价格相差无几。而在华安证券的市场调研中,妙可蓝多的单价约为0.138元/克,比伊利、百吉福、吉士丁、妙飞、君乐宝等品牌都要贵,并不具备价格上的优势。

争抢IP、打折促销背后,是奶酪棒产品已呈现出高度同质化。华安证券进一步指出,提高奶酪棒产品中的干酪含量或乳成分含量,是行业向高质高价发展的方向,其他允许添加成分则将提供充足的产品创新空间。

这会对企业的研发能力提出要求。不过,以流量为护城河而轻视了产品研发的妙可蓝多,未来想向上发展、坐稳C位,还面临着诸多挑战。

蒙牛还会全力支持吗?

作为中国乳制品行业的新晋玩家,妙可蓝多在抢占市场初期选择重营销的方式,有其合理性。因此市场也密切关注着,妙可蓝多能否通过与乳业巨头蒙牛的合作来激发出协同效应,获得无论是资金、还是供应链、研发、渠道等其他层面的合作。

早在2018年,妙可蓝多便开始为蒙牛的奶酪事业部提供代工服务,双方保持着良好的战略伙伴关系。

2020年,双方又敲定了更紧密的合作:1月,蒙牛以14元/股共2.87亿元的价格买下妙可蓝多5%的股份,又以4.58亿元入股妙可蓝多全资子公司广泽乳品,共计出资7.45亿元。12月,蒙牛又以29.71元/股、共计30亿元的价格对妙可蓝多进行增资,持股比例上升至28.46%,转变为公司控股股东。2021、2022年以来,蒙牛又对妙可蓝多进行了多次增持,持股比例进一步提升至35%。

彼时业内认为,蒙牛多次加仓妙可蓝多,是因为双方的合作对蒙牛帮助更大。奶酪业务是蒙牛2018年起在液态奶、冰淇淋、奶粉等寻找第二增长曲线的尝试。

不过,蒙牛的2019年财报显示,尽管蒙牛通过乳制品巨头Arla Foods成立合资公司等方式,试图与欧洲涉猎儿童奶酪、休闲奶酪、佐餐奶酪等细分领域,但当年蒙牛奶酪业务占总营收的比重仍不足1%。蒙牛迫切需要妙可蓝多来带动新业务的成长。

在2022年中期业绩说明会上,蒙牛乳业总裁卢敏放又强调,蒙牛把妙可蓝多作为奶酪业务的唯一运营平台,希望奶酪业务在2025年时能打造为百亿营收板块,进而实现蒙牛在2025年营收达到1500亿元的“五年计划”。

蒙牛的资金注入,则为妙可蓝多扩充产能、烧钱营销等提供了强势支撑。截至2022年末,蒙牛对妙可蓝多的注资金额已累计超过40亿元。

不过,由于自身发展奶酪业务的经验并不成熟,蒙牛暂无法在经销、渠道等其他方面对妙可蓝多提供充分支持。

一方面,蒙牛对妙可蓝多的渠道赋能主要体现在对接B端餐饮合作品牌上,但目前还没能有具体数量的统计。

另一方面,妙可蓝多更倾向于其经销商只卖奶酪,或无法与蒙牛原有的液态奶渠道紧密结合。其管理层在投资者交流中表示,卖液态奶搭售奶酪的经销商,不如专门卖奶酪的经销商效果好。受此影响,妙可蓝多在2023年第一季度进一步缩减了经销商数量至5165家。

除此之外,蒙牛对妙可蓝多在3年内(以2021年为起点)退出液态奶业务的要求,既限制了妙可蓝多只能在奶酪市场寻求增长突破,也一定程度上限制了其从原料出发对自身产品品质进行提升。

由此来看,妙可蓝多面临的多重困境,似乎只能依靠自己解决。目前,妙可蓝多扩张业务的新尝试集中在上餐桌(家庭场景)和为B端餐饮商家提供原料(工业场景)两方面。

不过,前者需要重新培养消费者的日常饮食习惯,后者则面临着压低价格、换取销量的不利局面。2022年财报中,妙可蓝多公司家庭餐桌系列、餐饮工业系列毛利率分别为33.71%、13.56%,远低于即食营养系列的51.23%,新业务暂无足够造血能力。

而其大股东蒙牛自身也难保,或许连资金上的支持都将无法长期提供。不同以往,2023年以来,市场上再无传来蒙牛进一步加仓妙可蓝多的消息。这或许是因为蒙牛内部已出现了营收增长乏力、毛利率下滑等问题。

2022年,蒙牛营收同比增速和净利润同比增速分别5.1%和5.5%,相比于2021年的15.9%和42.6%出现了大幅下滑;毛利率也同比下滑1.4个百分点至35.3%,创下自2017年以来新低。

与此同时,集团增长有转向依赖外延式收购的趋势。不仅是奶酪业务,蒙牛也在奶粉、冰淇淋、牧业等业务上都进行了向外收购。2017年以来,蒙牛合计并购金额超百亿,这带来了一路飙升的资产负债率。据华创证券统计,截至2022年年末,蒙牛负债总额达到677.6亿元,资产负债率为57.52%,其中有息负债占比约为50%,有息负债率明显高于其他乳制品企业平均水平。

频繁地对外收购,也让蒙牛承担了商誉减值、进而影响利润波动的巨大风险。以此前收购的雅士利为例,2016年,由于雅士利年内亏损,蒙牛确认商誉减值准备22.54亿元,成为公司2016年出现巨额亏损的主要原因。

目前,蒙牛尚未在财报中陈述妙可蓝多对其业绩的负面影响,但妙可蓝多的营收规模和增速,确实也还无法满足蒙牛对其提出的百亿营收目标。

而妙可蓝多的现金流已经开始恶化:2022年财报显示,公司经营活动产生的现金流量金额为-2.048亿元,2021年同期为4.37亿元,公司现金流从净流入转为了净流出的状态。

从目前的资金状况来看,妙可蓝多或许也是时候改变靠营销换增长的路径了。未来,在快速发展、竞争激烈的奶酪赛道中,妙可蓝多需要一边前进一边补课,毕竟,它的安全感需要来自自己的增长,而非依赖蒙牛的支持。