华耀光电创业板IPO近日被深交所受理。作为创业板IPO企业中最年轻的一个,华耀光电专注于当下热门的光伏行业,主营业务为单晶硅棒、单晶硅片的研发、生产和销售。

从招股书来看,近三年华耀光电营收净利润高速上涨。最近三年营业收入复合增长率456.63%,从1.47亿元上至45.63亿元。归母净利润从323.95万元增长至2.87亿元,涨幅高达88倍。但经营现金流和毛利率的表现不尽人意,并且受到不少风险因素的影响。

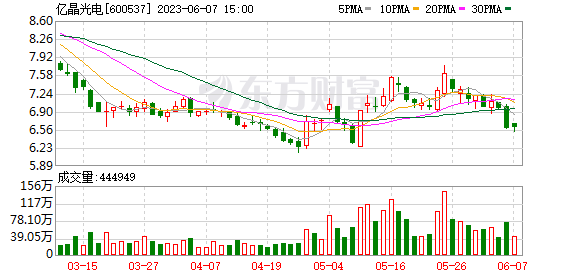

华耀光电看似很年轻,但论其董监高的构成,都是光伏行业的老人了。更直白说,基本都属于昔日“A股光伏第一股”亿晶光电的原班人马。作为亿晶光电的创始人荀建华,当时他偷偷减持、信披违规还历历在目,而今二次创业再度上市,但招股书中对于当时的这段情况只字未提。

营收净利润高速增长,经营现金流和毛利率不尽人意

华耀光电是一家主要专注于光伏产业链中单晶硅棒、单晶硅片生产制造的高新技术企业。2022年,单晶硅片在其主营业务中的收入占比高达82.14%,在2020年、2021年也保持着相对较高的占比。

招股书显示,华耀光电近三年的营收和归母净利润都保持高额增长状态。2020年、2021年、2022年三年的营收分别为1.47亿元、20.87亿元、45.63亿元,近三年的营收复合增长率为456.63%。2020年、2021年、2022年的归母净利润分别为323.95万元、2.01亿元、2.87亿元,表现亮眼。

但经营现金流连年为负成了公司的一大痛点,2020年到2022年华耀光电这三年的经营活动现金流量净额分别为-1.32亿元、-1.46亿元、-2.60亿元。近三年的综合毛利率也表现较差,为14.94%、15.63%、13.90%,低于同行业可比公司的平均值22.26%、21.65%、17.64%。

受到光伏行业产能过剩的风险,伴随着华耀光电主要原材料多晶硅料价格的波动,华耀光电的经营业绩或将受到影响。在招股书中,还揭示了产品结构单一、毛利率波动、存货跌价、经营活动现金流量持续为负、光伏行业技术进步带来产品技术迭代等风险。

实控人之一曾不断减持套现,对外只字未提

华耀光电成立于2019年8月,成立时间并不长,但业绩却不错。这与实控人及核心团队在光伏行业的多年经验脱不开关系。荀建华作为公司的董事、总经理以及实控人之一,与儿子荀耀、儿媳姚晶三人合计控制了公司86.48%的股份。

说起荀建华,自然会提到“A股光伏第一股”亿晶光电。2003年,荀建华斥资3000万成立亿晶光电。2011年,亿晶光电通过借壳上市,成为了A股第一家专业生产太阳能组件的光伏上市公司。为了上市,荀建华签下了高额的对赌协议,高达13.62亿元。遗憾的是,他并未能完成业绩对赌,也因此背上了高达10亿元的负债。

为了偿还高额负债,荀建华不得不变卖股份、出让控制权。2017年1月,荀建华将其持有的2.35亿股亿晶光电卖给勤诚达投资,对价30亿元,占公司总股本的20%。荀建华持有公司的股份数量降至10.36%,勤成达投资成为公司第一大股东。勤诚达控股董事局主席古耀明成为公司实控人。

荀建华在披露公告中表示,仅将持有的7.59%股份转让给勤诚达投资,并说明“除本报告书披露的持股信息外,信息披露义务人没有通过任何其他方式增加或减少在亿晶光电科技股份有限公司拥有权益的情况”,“本次权益变动未导致公司控股股东及实际控制人发生变化”。

在上交所的多次问询中,股权转让双方仍一口否定存在控制权让渡的默契及相关安排,直到2017年5月,亿晶光电才完整披露了真实的股份变动和控制权发生转让。

时任亿晶光电的实控人,荀建华在控制公司情况发生重大变化时未主动告知上市公司董事会并配合履行信息披露业务,未在权益变动报告书中披露对收购人的相关调查情况。2017年6月,宁波证监局对其出具了警示函。

由于股权转让双方隐瞒控制权转让事项,公司有关信息披露存在虚假记载;转让双方有关增减持股份事项披露不准确,受让方详式权益变动报告书披露不及时;公司未及时披露重大仲裁事项,上交所于2018年4月对荀建华予以公开谴责。

2018年5月,荀建华再次遭罚。因未及时披露期间公司的仲裁事项和股权转让信息,被给予警告并处以30万元的罚款。亿晶光电与其他两名高管也同时被罚。

根据亿晶光电最近一次发布的关于投资者诉讼事项的进展公告,三年有1400多名投资者参加索赔诉讼,累计索赔金额高达1.3亿元。诉讼时效刚过,荀建华便另起炉灶,与华耀投资就华耀光电进行了5亿元的增资,同时自己也在持续减持亿晶光电。

另起炉灶IPO的背后是高层的“造富”

华耀光电作为一家明显的家族企业,董监高高层许多都是来自亿晶光电的原班人马。荀建华作为华耀光电的总经理和实控人之一,但招股书中只字未提他在亿晶光电期间的违法违规历史。市场对此看法不一。

上海申伦律师事务所的夏海龙律师此前曾表示,这属于个人的处罚记录,对新公司经营一般不会产生直接影响,且相关的处罚情况是公开可查的,上市规则中也没有对应的信披要求。他认为招股书中没有提及荀建华在亿晶光电的违法违规,并没有问题。

对于发行人申请股票首次发行上市的信息披露要求,证监会在官网上表述如下,“发行人应当诚实守信,依法充分披露投资者作出价值判断和投资决策所必需的信息,充分揭示当前及未来可预见对发行人构成重大不利影响的直接和间接风险,保证发行上市申请文件和信息披露的真实、准确、完整,简明清晰、通俗易懂,不得有虚假记载、误导性陈述或者重大遗漏。”

高管从原公司不断减持,转移实控权后另起炉灶,复制一家公司并进行上市。对于投资者来说,实控人急于退出公原公司,无心打理业务,直接影响投资者的相关利益。另一方面,新成立的公司在业务上要么复制原公司的经营模式、要么在原公司的基础上做进一步延申,这都属于与旧主同业竞争。加上高层的集体出逃,相关的核心业务技术可能也会随之转移。

更何况荀建华都是以暗箱形式来完成减持操作。在股票市值较高的时候变卖套现股权,转移实控权,带着处于市值高位时的控制权溢价和壳价值全身而退,完全将投资者蒙在鼓里,后续再拿着这笔钱另设同行业公司的IPO,可以说是频繁利用IPO的价值给自己“造富”。正如部分网友所言,“公司价格炒高了就卖出去,再重新注册一个,总会有一家成功的。”

对投资者来说,这些违法违规的黑历史,在一定程度上可以窥见公司高层的处理方式和态度,又何尝不是一种间接风险呢?信息披露规则要求真实、准确、完整,IPO过程中隐瞒实控人的相关信息,实质上涉嫌构成了虚假陈述的行为。