毫无疑问,当下,新能源产业携带着巨大的势能正在呈现出强劲的发展前景。

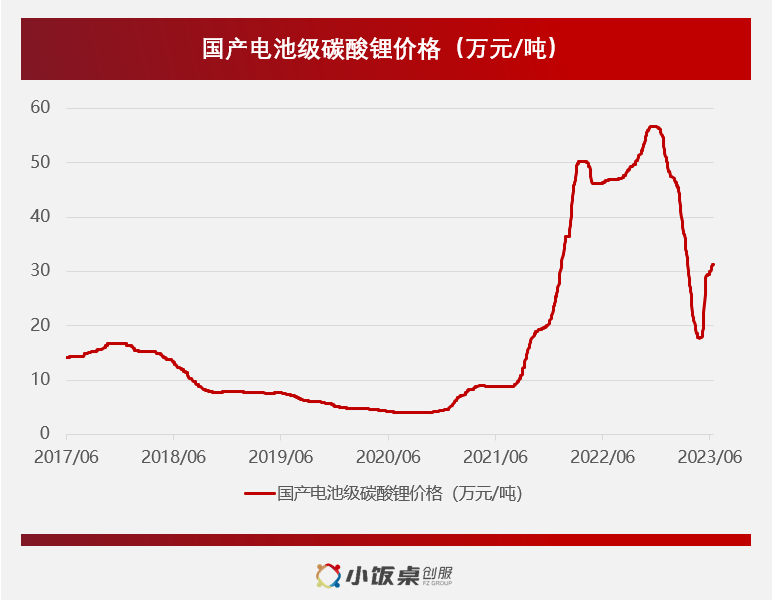

只是,在这其中,行业企业在海外市场和储能等新市场拓展中存在一定的不确定性,上游相关材料的价格又时常波动,尤其是碳酸锂价格的不断涨跌,从上涨到50万,又跌到17万,后续又浮动到30万左右,等等一系列变化让很多从业者无所适从。

身为佼佼者的宁德时代、比亚迪、欣旺达等企业,如何度过 “高速增长—高质量增长” 的变革阵痛期?是自身技术迭代突破?还是借助战投的力量占据生态优势?亦或者是采用管理和外部力量整体将企业向前推动?

阳光之下,并无新事。当下面临的很多现象,都能够在之前的新能源产业史中找到答案。悟已往而知来者,小饭桌针对性地推出 “新能源激荡50年” 系列稿件,与业界同仁一起回顾这段 经济史、产业史、投资史 。

本篇是系列的第一篇,以全球五大石油公司之一的 埃克森 为例,讲述 当上游价格剧烈变动时,产业结构会发生什么变化?中国企业又可以在其中获取哪些可以借鉴的信息?

▶ 以下,enjoy:

2011年8月10日。

病榻上的史蒂夫·乔布斯收到了一条信息:“嘿!我们超越了埃克森 !”

这是苹果公司历史上,第一次成为全球市值第一的上市公司。两个星期后,蒂姆·库克将接替乔布斯;不到两个月之后,乔布斯的生命即将走到尽头。

然而一天之后 (8月11日) ,埃克森就从苹果公司手中,夺回了“市值第一”。

这件事的背景是,这家来自美国的石油巨头,与英国BP、荷兰壳牌、法国道得尔能源、美国雪佛龙并称为全球五大石油公司。 (1999年,埃克森与美孚合并,更名为埃克森美孚。)

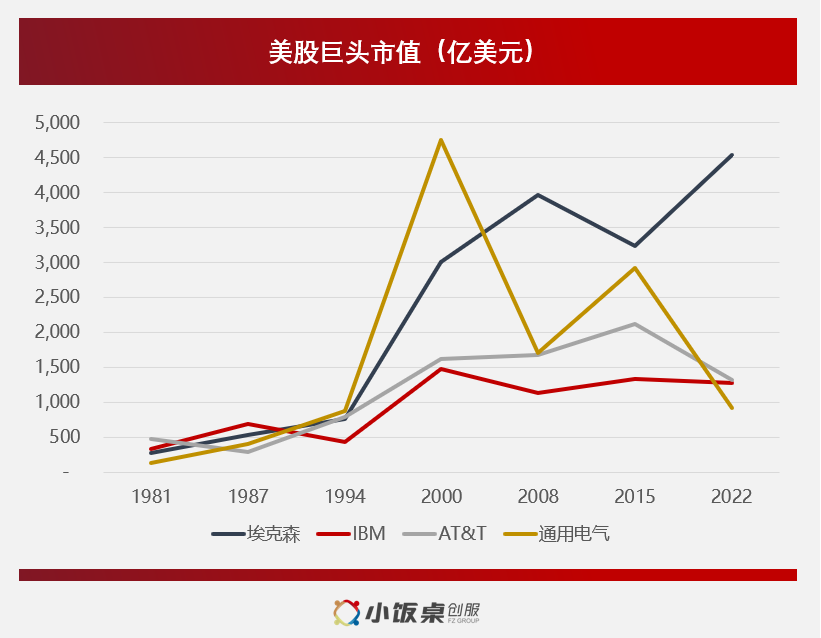

在这背后, “与埃克森相爱相杀”,正是历代电子/计算机产业巨头的宿命: 10年的苹果公司,00年的微软,90年代的AT&T,70-80年代的IBM,他们登顶“市值第一”的“对手名单”里都有同一个名字: 埃克森 。

· 资源规模上, 80年代,埃克森的市值是美国股市上的第三名,资金实力雄厚;

· 产业生态上, 埃克森是从美国标准石油公司中拆分出来的一家石油公司,拥有大量化工和石化的资源,有一定上下游的产业关系;

· 产业布局上, 它也是全球最早一批进行锂电池、光伏等当代新能源产业投资的公司,产业眼光独到;

与此同时,伴随着埃克森成长为巨头的同时,埃克森的新能源投资,大体上也是始于70-80年代,这几乎就是现代新能源产业的开端,也是我们为什么首先将其列为标杆案例的原因所在。

彼时,在石油行业盈利维持高位的同时,埃克森内部出现了一个不和谐的质疑声:“石油的价格,还会继续上涨么?埃克森赚钱的好日子,会一直持续下去么?”

这就不得不提及当时的世界,跟我们今天有某种程度上的相像: 二战后婴儿潮正在逐渐长大成人,有着大量的就业需求,但与之相对的是,全球经济滞涨,各个国家普遍面临着严重的经济问题。

需求的严重不匹配,加剧了贸易争端,1971年布雷顿森林体系解体,而后中东产油国财政受到重创。1972-1973、1979-1980年两次石油危机就此爆发。

而当时油价的走势,一如去年的锂/硅价,迅速攀升。70年代初,沙特油价约为1.8美元/桶;1973年第一次石油危机,把油价推至12美元/桶;到1979-80年第二次石油危机,油价攀升至30美元/桶。

直到80年代初期,北海油田、墨西哥湾油田等大油田的发现和开采,才把油价推回低位。石油价格走高的历程长达10年,石油公司就此赚得盆满钵满。

对于当时的埃克森来说,如果石油储量过多,油价会下降,埃克森的业绩不持续;如果石油储量过少,那埃克森以后可能就不存在了。

于是在上游价格高企的背景下,石油公司赚得盆满钵满;居安思危, 由于担心油价不可持续,以埃克森为代表的石油公司,开始了对新能源产业的投资。

毕竟,整个70-80年代,埃克森的市值一直低于IBM和AT&T;巴菲特70年代末的股东信里就曾经提到, 对于石油储量和油价的质疑,让能源产业的投资者们焦虑。 因为这确实是真实的“业绩持续性”的威胁。

那么,怎么才能真正破局?埃克森CEO大笔一挥,我们开始投新能源!

当时埃克森的团队经过研究认为,到2000年,电力将变得比60年代昂贵很多,届时 作为替代能源将变得更有吸引力——所以光伏、锂电/储能的需求,都应该很好。

而且巧合的是,在70年代油价高企的背景下,埃克森这类资金雄厚、有着技术储备的油企,就成了第一批产业投资者—— 他们既看好能源产业,也有能力做产业整合。

说到做到,当时埃克森的“战投部门”,也确实投资了新能源产业中的众多领域:

· 锂电池领域, 埃克森的科学家斯坦利·威廷汉 (Stanley Whittingham) 早在1976年就开始了锂电池商业化;

· 光伏领域, 埃克森孵化出Solar Power Corporation (SPC) ,在70年代就实现了每瓦10美元的制造成本,在光伏领域红极一时;

· 氢能领域, 自不必多提,氢气本就是炼油的副产品之一,直到今天Exxon在氢能领域也保持了大量专利;

· 电动车领域, 80年代埃克森也曾与通用汽车合作研发,做过电动车的探索。

这里面必须要提的一点是, 很多行业可能都存在一个“政府投资者-产业投资者-财务投资者”的时间先后规律。 政府推动下游应用/扶持技术发展,产业投资者探索高速成长期,财务投资者在高质量成长期攫取稳定高额回报。

彼时, 埃克森战投外部的投资环境 则是:

一方面,60年代,航空航天和电子产业的发展,大大推动了太阳能、电池/储能等需求,且美国政府也早在1945年就开始提供大量资金促进新能源相关的技术研发快速发展;只是这些理论离产业化还有一定距离。

另一方面,美国股权投资市场刚刚发端,投资人们在70年代对新能源的投资不多,但是在80年代新能源投资规模则大大增加,而这更多是发生在第一批产业投资者入局之后的。

60年代的电子热,让传统投资者看到了科技投资的魅力;而1968年成立、1971年上市的英特尔,以及其同期的一系列企业,则给科技投资提供了良好的退出案例。 随后,我们今天熟悉的一系列股权投资者和服务机构才建立起来,比如1972年成立的红杉资本、华利安投行等等。

等到1978年,SEC鼓励养老金/保险金资金进入股权市场之后,新能源的投资者结构里才开始出现了更多的财务投资者——直到今天,美国新能源上市公司的一大资金来源,就是这些背景的长线资金。 更多长线资金,随着产业成熟度提升,更愿意躬身入局。

这也是为什么我们说, 此时此刻就是我国新能源长期投资的“窗口期”,适合长线投资者。 现在尚可用较低资金成本入局,而当行业结构彻底形成时,资金成本会更高、收益会下降。我国的新能源产业发展和股权市场发展,是不是跟当年的美国有异曲同工之处呢?等到国内市场格局确定时,财务投资者可能就难以低成本入局了。

尤其我们可以看到,埃克森投资也揭示了能源产业独特的 “风险-回报”特性:能源产业有长期稳定高回报。 80年代美股市场上,埃克森的市值仅次于IBM (大型计算机) 和AT&T (综合通信) 。

到今天,埃克森的市值仍是美股前15,而后两者市值排名已经在50名开外。计入股息之后,能源产业的回报相对苹果、微软这些企业也不遑多让。

再进一步来说, IBM拦不住甲骨文,谷歌拦不住OpenAI;但能源巨头始终是能源巨头,兜兜转转四十年长牛。 这是能源产业的特性。

- 数据来源:WRDS、Wind -

新的能源崛起,并不以“推翻旧的能源”为前提。 新能源的长期投资,可能不会有AI产业那样“爆发”的回报,但是更稳更平滑,在建立了起产业生态之后,不必担心“一代技术一代企业”,而能有更高的壁垒和更平滑的回报。

小饭桌丝毫不怀疑,今天的新能源产业,也一定会有当年能源产业这样的长期、平滑、高回报,它们的来源都是产业高壁垒。这也是埃克森带给我们的启示之一。

当然,埃克森对新能源的投资,体现了 “企业基因” 的价值。新能源早期发展,一定程度上是对材料的探索,而埃克森本身就是化工、石化的巨头,掌握着大量相关的技术。

但是在后来的市场上,我们却罕有听过埃克森在这些领域的名字。这是为什么?

埃克森没有在新能源产业继续走下去,并不是市场或技术的问题,更多是其自身多元化不利的缘故。 或者说, 产业链关系问题。 这里,我们以锂电池为例,来说一说为什么埃克森糟糕的产业关系,阻碍了他们新能源子公司的发展。

2019年诺贝尔化学奖颁给了三位“锂电池之父”,分别是威廷汉、约翰·古迪纳夫 (John Goodenough) 和吉野彰 (Akira Yoshino) ,其中威廷汉就是埃克森锂电池部门的主管。

他们三位的研发内容,大体上也就是现代锂电池技术产业化的历史:

(1)威廷汉做出了初代锂金属电池。 1970年,在埃克森的实验室里,威廷汉以二硫化钛为正极、金属锂作为负极,制作了首个小型化、可二次充电的锂电池; 1976年,埃克森对此申请专利,并进行商业化;

(2)古迪纳夫则改进了正极材料。 受到了威廷汉和一些早期研究者的鼓舞,古迪纳夫在1976年发现了钴酸锂材料,这个材料及其衍生物直到今天仍是3C电池中最常见的,而三元材料则也是来自于钴酸锂体系的掺杂;在1997年,古迪纳夫先生又进一步发展了磷酸铁锂体系;

(3)吉野彰则进改进了负极材料, 解决了锂电池安全性问题,也奠定了日本锂电池的基础。“安全性”是埃克森和其他一些公司的锂电池体系常见的问题,金属锂作为负极,容易沉淀枝晶,带来安全问题。1983年,旭化成集团的吉野彰首次研发出采用碳材料作为负极的新型锂电池,这个体系后来被沿用至今。

显然,从技术史上看,埃克森及其科学家威廷汉博士的“锂金属电池”是一马当先的。那么,是因为市场规模不够大么?或者是因为埃克森的技术路线,安全性不够好么?

在日本电子企业NEC后来的访谈里,我们似乎找到了一部分答案。

以当时欧美最大的锂电池公司之一“Moli Energy”为例,Moli在1977年诞生于加拿大,制造的是用于“大哥大”、随身听等使用的锂金属电池——成立时间上,Moli跟埃克森是同期的,前后脚;技术路线上,他们跟埃克森是一致的,大同小异。

Moli花了7年时间,打磨自己的拳头产品,打通摩托罗拉、NEC等客户的关系,等到80年代中期美日欧先后建立起电信网络时,Moli的产品火遍全球。

这个时候,埃克森的锂电部门在干什么呢?在艰难挣扎。根据NEC和Moli的相关材料, 埃克森面对着两个问题:

第一,80年代开始,油价下滑,石油主业抽调现金流,对其锂电和其他新能源部门的投入日渐减少;

第二,当时不光IBM在担心,其他的电子巨头也在担心,埃克森摊子铺得太大,下游客户担心被埃克森取代——所以Zilog (当时埃克森投资的CPU独角兽公司) 在CPU上难以获得订单,埃克森的锂电池部门也难以获得订单和客户。

很快,Moli成为全球领先的锂电池厂商,唯一能与Moli匹敌的就只有少数日企。 1986年,Moli上市;直到1989年,携带Moli电池的手机起火伤人,公司大规模召回,影响到了它的现金流,使之难以为继,才最终导致它最终被日本NEC公司收购。

而在1988年,Moli单月固定资产投资仍保持在100万美元以上,考虑到通胀和汇率,大体上相当于一家今天年投资额2亿人民币的企业。

那么,确实可以看出:

第一,当时的市场规模是足够大的,至少能支撑起一家上市公司;

第二,当时的安全性问题是存在的,但至少不是80年代初期发展最核心的问题;

第三,产业链关系很大程度上是会变化的,商业分析并不是“纸牌游戏”,把自己的长处都亮出来就能做好业务,我们需要关心产业链里面横向和纵向的关系。

也因此,埃克森的问题,小饭桌认为更多是 “多元化转型” 本身带来的问题。

一方面,81-86年石油供给增加,86年油价大幅回落,埃克森石油主业受到较大冲击,而当时非油业务给埃克森贡献的收入是极其有限的。80年代埃克森的选择是巩固采油主业,向中游石化/油服/化工延伸,而锂电等新兴产业最终多数被拆分;

另一方面,埃克森的“战投部门”当年投资的领域过多过杂,很多领域只投入了资金,而投入的其他生产要素(比如产业链关系)是不够的。

埃克森在70-80年代孵化了相当多优秀的企业,比如CPU领域的Zilog公司(其产品Z80曾领先于英特尔同期产品)等等,埃克森的眼光是独到的,也投出了很多技术上领先的公司。

但是, 埃克森对于这些新领域的产业链,是没有话语权的 (比如IBM当时忌惮埃克森在科技产业布局,拒绝采购Zilog作为CPU,从而转向了英特尔);埃克森对于新产业的扶持,相比于石油,大概也是不够的。

当然,在埃克森和电子产业的相爱相杀中,暗藏了一个巧合。美国历史上第一大反垄断案是石油行业,1911年标准石油公司分拆,于是有了埃克森这个百年“老怪”; 第二大反垄断案则是电子通信行业,1984年AT&T分拆,贝尔实验室随后独立。埃克森和贝尔实验室,恰好分别成为了美国和我国新能源技术的来源的一部分——宁德时代的早期母公司ATL,它的一部分锂电池技术就是来自于贝尔实验室。

所以,埃克森未竟的新能源梦,就让我们中国人来完成吧。

这个时候我们回过头来看,中国的新能源产业关系,能从埃克森的故事里得到什么启示?

对于新能源产业萌芽的讨论,我们看上去是在说美国当年的历史,其实是在聊另一件事儿: 当产业环境变化 (宏观、金融、上下游) 时,产业链的关系、行业内的关系,到底会怎么变化,企业应该怎样应对这样的产业链纵向、竞争对手间横向的关系。

很多时候,外部的变化,昭示着产业关系的变化。比如70-80年代的油价,比如今天的锂/硅价。外部的变化可能成为行业结构变化的一个导火索。

截至6月上旬,新能源不同赛道的原材料价格,较年初多有大幅回调。电池级碳酸锂价格从年初的50万元/吨降至月初的17万元/吨,近期恢复近30万元/吨一线;工业硅的价格降至1.5-1.8万元/吨一线,西南地区硅厂由于电价高企已经成本倒挂; 而其他中上游材料也有着不同程度的降价。

- 数据来源:中国金属新闻网 -

6月7日,摩根斯坦利发布研报,将宁德时代的评级调低至“UW(低配)”。他们在研报中指出,电池材料的利润率逆风大部分被股价反应,宁德时代可能面临市场份额和利润率下降的风险。

在年初碳酸锂价格高企时,摩根斯坦利认为,成本优势和议价能力是宁德时代抗住电池/电池材料产能扩张带来的盈利性下跌的武器; 而在锂价调整之后,摩根斯坦利则认为,二线电池制造商将在23年下半年采取更激进的定价策略,可能侵蚀宁德时代的市场份额。

在这个地方,我们最关注的其实是两个问题: 第一,原材料价格应当稳定在什么水平上?第二,产业链关系可能发生什么变化?

上游方面,经济学原理告诉我们, 工业品价格短期看供需,长期看成本。 综合成本高的企业,在产品跌价时被挤出市场。各个公司的成本曲线联立,就会形成市场的供给曲线。

这个现象,对石油价格如此,对碳酸锂、工业硅,对其他的工业品都是如此——美国页岩气开采成本,很多时候被中东产油国用来锚定石油价格。

而新能源行业,以电池级碳酸锂为例,在2022年之前成本曲线规律其实是在发挥作用的:第一梯队的盐湖股份、藏格矿业成本在3万元/吨;第二梯队的永兴材料、天齐锂业成本在5-6万元/吨左右;第三梯队的盛新锂能、中矿资源、赣锋锂业成本在10-15万元/吨水平。

更高成本的公司,更多就是我们所说的“多元化转型公司”了。22年之前碳酸锂的成本,基本稳定在 “仅让第一、二梯队盈利” 的水平上;而22年开始,第三梯队赚钱了,但目前我们了解的增量产能有限,仍在前三个梯队的成本区间内。

- 数据来源:相关企业公告、钛媒体 -

22年碳酸锂价格高增,电动车超预期增长只是一个因素——如果我们把供需的具体数据拉出来看的话会发现,“疫情带来的供应不稳定”以及这个现象带来的库存波动,可能是变动更大的。

原料价格高企,除非出现欧佩克这样的市场势力,否则都只是短期现象;而长期价格会稳定在哪个位置,其实是没人可以断言的——孚能科技董事长曾认为“碳酸锂价格可能降到10万元/吨”,这个价格至少在今天的环境里我们还难以见到。

但是我们可以断言的是, 长期锂价/硅价最终一定会稳定在主流厂商毛利适宜的位置;行业出清的顺序一定是外购锂矿加工企业-锂矿自给率低企业-盐湖企业的顺序,与成本呈负相关关系。

而上游价格波动,对于中下游的影响,更多是当前行业结构变革的一个侧面。

2022年,新能源产业各赛道内部的竞争都是更激烈的,尾部企业出清,原料涨价推波助澜。光伏组件公司争抢订单,部分尾部造车新势力掉队,而“两超多强”中的“两超”,宁德时代和比亚迪则赚得盆满钵满。

到今年,行业内部的竞争烈度,则到了一个新高度。5月发生的“长城vs比亚迪事件”,是一个非常值得关注的标志。

我们无意讨论谁对谁错,而是认为,电动车公司大面积站队,反应的是企业家们心态和战略的转变,原料价格下降、盈利预期好转则是这个转变的来源之一。

在竞争方式转变的过程中, “增速换挡” 和 “盈利好转” 两个因素,缺一不可。“增速换挡”,行业从“高速增长”转向“高质量增长”,这是教科书级别的“竞争烈度提升”的信号。之前天高海阔,下游企业各自独美,更看重的是自身的成长;随着渗透率的提升,下游企业生存空间开始重叠,这种竞争是必然会发生的。

“盈利好转”,则是二线厂商反攻的信号,如果今天二线车厂的盈利性仍然像去年原料价格高企时那样,他们仍然自顾不暇,与头部玩家博弈的能力和意愿都是有限的。

在周期品投资中有一个经典的论断: 行业盈利受压缩,利好头部玩家,他们生存能力、调动资源的能力更强;行业盈利扩张,利好尾部玩家,他们弹性更大。

这个经验对于我国当前的新能源产业,有两个不同点:

第一,去年环境过于恶劣,尾部很多企业出清了,当前实际上利好的是“两超多强”中的“多强”,是欣旺达EVB、中航锂电等企业,而不是真正的、已经出清的“尾部”;

第二,由于尾部企业出清,行业的格局和壁垒都是在好转的,成本下行带来的不仅是短期的、未来3年的回报上升,而是类似于埃克森40年牛市的长期回报上升。

这才是价格波动,以及其他本阶段市场结构变化的效果。所以从这个角度看,我们与摩根斯坦利的判断其实是相近的,只不过我们对“多强”可能更乐观一些。

此时我们回过头来,看今天我国的新能源市场时会发现, 传统企业“多元化转型”也是股权投资不可避免的一个扰动因素,它们对上游价格的影响是极大的。

跟埃克森类似,今天我们的很多新能源企业,也都处于转型中。从上市公司来看,似乎各个行业都在提新能源转型: 化工、石化、其他材料 等等。传统水泥巨头金圆股份,拓展万吨级锂盐产能;不少钛白粉、磷化工巨头转型磷酸铁锂。

它们的转型更多是跨界的,并非是欣旺达这样3C>动力电池>储能电池这样产品的延伸;它们更多也没有保碧新能源所拥有的分布式光伏场景,也同样罕有类似先导智能的智能制造基础——但是资金和部分相通技术,转型企业是有的。

最终, 它们的禀赋让更多生产要素涌入上游环节,这也造成了上游产品价格暴涨暴跌的情况。

今天部分投资人担心,上游价格下跌,可能反应的是需求不够坚挺——其实完全不必担心。

毕竟,宁德时代一季度收入同增80%,比亚迪一季度收入同增79%,新能源行业的需求还是良好的,更多的冲击只是在上游原材料供给这个环节,更大程度上这是传统企业转型带来的。

也因此, 价格波动并不可怕。 70年代的油价飙升,带来的是日本和德国制造业升级,是新能源产业的萌芽,是能源市场结构的缓慢变化。80年代油价下降,也同样促进了经济繁荣和消费电子的发展。所以 重要的不是短期价格波动,而是价格波动背后的影响,是商业本质。