福建想“上车”。

编者按:本文来自微信公众号 城市进化论(ID:urban_evolution),作者: 杨弃非,创业邦经授权转载。

新能源汽车赛道,战事正酣。

不久前,福建发布《全面推进“电动福建”建设的实施意见(2023-2025年)》,将促进新能源汽车整车企业加快发展置于第一条,并将“按汽车产能利用率比例给予单家企业最高1000万元的奖励”,“真金白银”支持力度不可谓不大。

在此之前,福建已多年连续发布高规格新能源汽车相关发展政策。高密度发力背后,是福建新能源汽车制造“跛脚”的尴尬现实。

一方面,福建有着绝无仅有的优势。数据显示,全球每三辆新能源汽车,就有一辆装载宁德时代生产的电池;全球每四辆汽车中,就有一辆安装由福耀玻璃生产的玻璃——而这两家汽车产业巨无霸均来自福建。

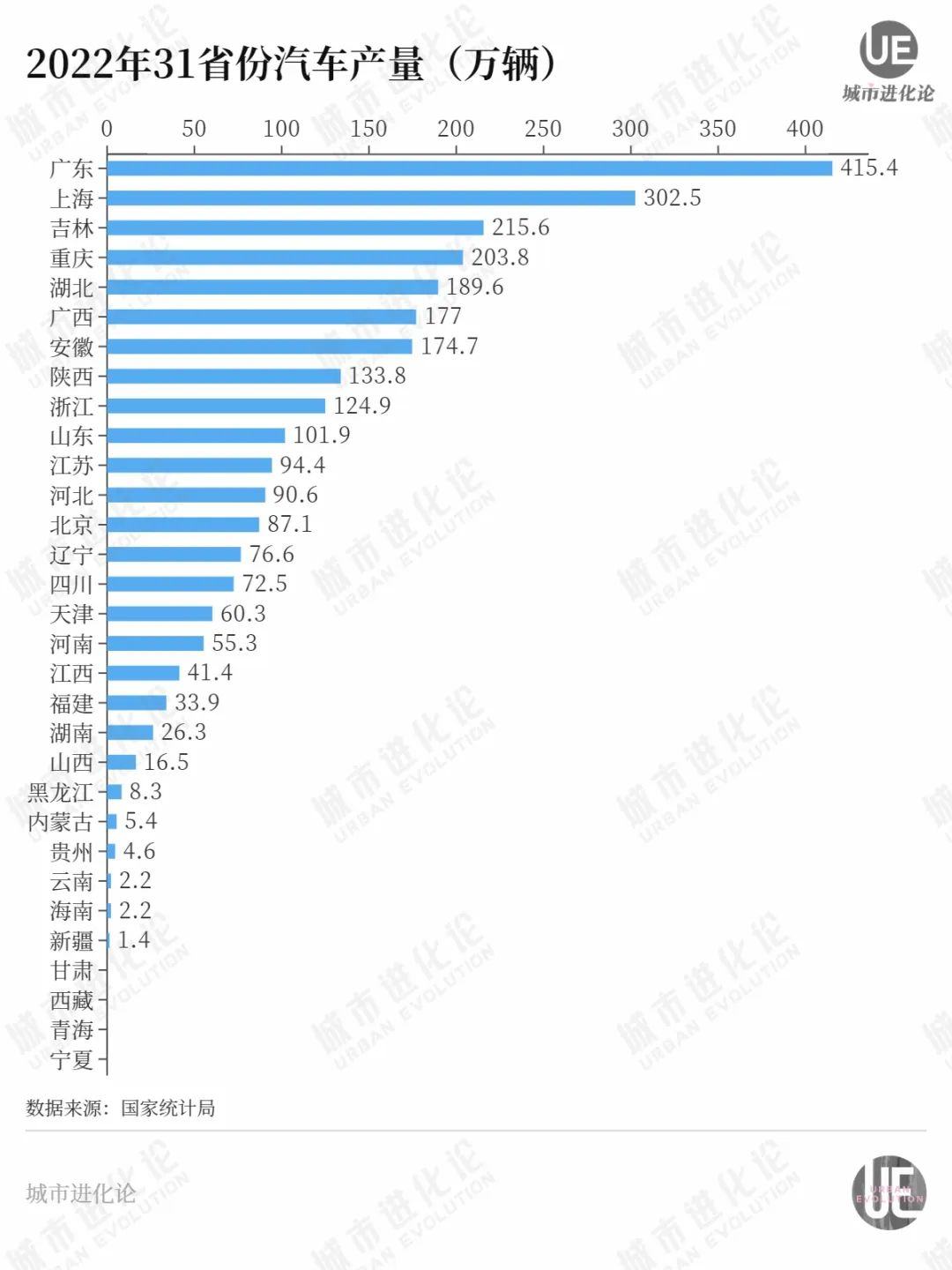

另一方面,在全国汽车制造版图中,福建几乎没什么“存在感”。2022年,福建汽车产量33.9万辆,居全国第19位,远低于GDP排名,一众沿海省份中,仅高于海南;同年,新能源汽车产量为9.79万辆,不及西部省份陕西133.8万辆的零头。

眼下,借力最强“辅助”,福建能否在新能源汽车产业的一片“红海”中“补票”上车?

福建汽车工业的历史并不算长。

资料显示,1995年之前,福建尚无一家纳入国家发展政策的汽车厂家,但大大小小100多家汽车组装厂和配件厂遍地开花。

进入90年代,国内汽车工业的火焰越烧越旺,底子薄弱的福建难免心急。当时,福建省对外经贸研究所的缪振堂甚至曾撰文发问:福建要发展自己的汽车工业吗?

答案是肯定的。但福建汽车要振兴,唯一的出路就是加大对外开放的力度。1992年,福建汽车工业集团应运而生,诞生之初就带着广泛招商引资的使命。

寻觅过程几经周折遇挫,直到遇到亦在大陆寻找投资机会的台湾十大企业裕隆集团。双方一拍即合,于1995年合资组建东南汽车公司。

东南汽车产线改造升级项目车间 图片来源:新华社

福建整车制造由此拉开帷幕。

在轻型客车产品制造初见成效、保持多年两位数以上增长后,2003年,依托三菱技术和当时的戴姆勒-克莱斯勒集团介入,东南汽车推出首款轿车品牌菱帅。

也是这一年,福建汽车制造达到新高点,据媒体报道,福建汽车产量突破10万辆大关,汽车工业总量排名从1996年的20位跃升至12位。

据当时的福建经贸委相关负责人分析,福建省汽车行业“总体竞争力已大为提高”,已构建出三大重点发展的产业群:

福州轿车、新型客车及零部件产业群,厦门客车及零部件产业群,以及龙岩、三明等为基地,重点发展载货车、专用车及农村用车的闽西北产业群。

然而,福建汽车制造史的高光时刻来得十分短暂。根据国家统计局数据,第二年,福建汽车产量和位次双双下跌,且多年维持低位。

而对应当时情形,源于股权方面的原因,菱帅不被允许悬挂三菱车标,导致品牌号召力不足、市场表现平平,连带令东南汽车整体增长乏力。

“外援”令福建汽车制造迅速起势,却也成为后期发展的瓶颈。如时任福建汽车董事长、东南汽车董事长凌玉章所言,“东南汽车的前期发展太顺利了,项目选择高,发展时间点好,但是实力并不强,一旦有风浪就会遇到问题。”

面对发展颓势,2006年,东南汽车推动与三菱直接合作,引入三菱轿车生产线,推动东南汽车销量于2013年超过11.6万辆,达到阶段性顶点;2007年,福汽与戴姆勒合资生产奔驰轻型客车项目动工,于两年后投产奔驰威霆、唯雅诺和凌特厢式汽车。

两大项目的支撑下,让福建汽车产量在2009年一举超过十万辆。但也是在2012年,因为种种原因,三菱“抛弃”东南汽车,与广汽集团合资成立广汽三菱。

失去了三菱技术的支撑,东南汽车销量不断下滑,也让福建轿车产量“见底”——数据显示,2013年到达顶峰的11.4万辆后,福建轿车产量不断下跌,到2019年仅剩0.78万辆。

2转型失策

伴随2009年新能源车“十城千辆”推广计划,中国新能源汽车翻开历史折页。

当时,面对与外国的技术差距,中国定下“绕开大道,占领两厢”的策略,从外国车企不强势的商用车、微型车切入赛道。公共交通也由此成为中国新能源车首场“战役”的焦点。

在这之前(2008年),厦门金旅生产的首批45辆混合动力公交车就已投放杭州,使福建成为全国最早实现新能源客车产业化的省份。到2009年,其研制的纯电动客车也领先全国下线。

商用车是福建汽车工业从无到有的另一面。1988年,在“厦门也能造客车?”的质疑声中,金龙客车懵懂起步。此后,厦门乘用车逐渐成长为福建汽车工业的重要一极,不仅孕育出客车行业“三龙一通”的“三龙”,厦门汽车也成为福建首家汽车上市公司。

以2001年数据为例,仅厦汽投资的汽车企业生产的大型客车市场占有率达到23.5%,中型客车则为20.3%。

这一次,福建似乎赶上了新能源的发展“风口”。

2013年接受采访时,凌玉章就直言,“相比传统汽车,福建新能源汽车的机会更多”,因为“产业基础已形成,人才和领军人物也不缺乏”,“应抢抓超越的机遇,起大早,赶早集,创造汽车工业的第二个辉煌”。

但美好愿景并未能完全实现。2016年底,福建日报刊发一篇评论文章,将此说法修正为“醒得早起得晚”:

虽然福建新能源汽车生产和销售曾领先于全国,但到了2014年,福建的纯电动客车排序就已跌出全国前十位,而后在当地努力下,才于2015年重返前十。

而纵观全国,当时刚结束的“大水漫灌”式补贴,已然推动新能源车的“战火”蔓延至乘用车领域。吉利、比亚迪、北汽销量各占20%的“三巨头”格局基本形成,后起之秀“蔚小理”也已各自诞生。但在福建,尚无一个有话语权的新能源乘用车品牌。

“重商用、轻乘用”的新能源车“跛脚”问题也一直困扰着福建。

2017年,福建出台新能源汽车产业4年规划,提出到2020年产能达30万辆的目标,也自我剖析,除宁德时代新能源和金龙汽车有一定规模,云度新能源刚获得资质,其他新能源乘用车企业规模小、市场竞争力弱。

规划提到的云度项目,曾由福汽集团和莆田国有资产投资有限公司等共同发起,与“蔚小理”在同一时期启动。2018年,公司曾凭借π系列产品实现了7000余台的新车销量,在新势力交付榜上,仅次于蔚来汽车。

但此后,云度迅速“沉寂”,最终未能跻身新造车势力前列。

3重走来路

去年,福建发布新能源汽车产业发展新一份4年规划,认为经过多年发展,福建“新能源汽车产业具备良好基础、前景广阔,正处于新能源汽车产业加快发展的战略机遇期”。对于2025年产销目标,规划更审慎地定在“超过20万辆”上。

仍有志于做大汽车产业的福建,不得不正视乘用车领域的短板。一个原因是,仅靠商用车难以更广泛带动新能源汽车的发展——在中国,出租车与公交车总量不过200万出头,占机动车保有量尚不足1%。

规划也承认,福建新能源整车实力不够强,大部分汽车生产企业的产销规模相对较小,品牌影响力和市场竞争力较弱。但龙头企业的名单,从过去的金龙汽车集团一家,到如今再添上汽乘用车宁德基地一家。

尽管2018年落地、2019年才建成投产,上汽乘用车宁德基地已成为福建产量最高的新能源乘用车生产项目之一。

数据显示,基地达纲产能为24万辆,主要产品为荣威和名爵品牌新能源与传统燃油汽车,2021年新能源乘用车产销达4.8万辆。相比之下,同年金龙汽车集团新能源客车产销为1.6万辆。

也是在这一年,福建轿车产量从2.64万辆迅速拉升至14.09万辆,增长超4倍。

为何上汽会选择宁德?业内有观点认为,电池是一个绕不开的因素:基地已投产的车型有宁德时代电池进行配套,未来,二者“携手”空间还将更大。

在新能源车行业,宁德时代被认为在动力电池领域“独占鳌头”。数据显示,2022年,宁德时代全球的市场占有率为37%,几乎和所有主流车企都建立了合作关系。而其在国内三个规模最大的基地,一个就在宁德。

宁德时代电芯工厂 图片来源:东南网

从电池出发,宁德还串联起了一个更完整的汽车制造生态。

在制造端,仅上汽乘用车宁德基地内,产业链一级供应商有300家、园区内一级供应商有35家。根据上汽乘用车福建分公司党委副书记、工会主席赵荣华此前介绍,基地不仅在全国汽车基地中率先实现“三位一体”,整车项目、供应商项目和物流项目同在一个园区内;也第一个实现了铁路、公路、海路“三路联运”。

在物流端,宁德拥有世界级天然深水港三都澳,在此生产的新能源车将拥有更便捷的出海通道。今年3月,上汽集团宣布“宁德-墨西哥国际自营航线”首发启航,此后,全年将有超过1万辆汽车从宁德港出海。这也是基地设在宁德的又一原因——在宁德生产的MG品牌车型,海外累积突破百万辆,多次成为中国单一品牌海外销量年度冠军。

一系列发展态势,让宁德作为福建汽车产业另一个突破口,有了初步的轮廓。根据最新规划,福建将培育和壮大新能源汽车三个生产基地,其中乘用车生产基地落在福州、宁德、龙岩和莆田四座城市。

值得关注的是,宁德时代能否为福建再造一个神话?