继天图投资拟通过上市募资后,又一家VC机构行动了。

近日,博将控股有限公司(主体为博将资本)向港交所递交招股书,拟在香港主板挂牌上市。根据招股书,博将资本来自浙江杭州,是一家私募投资基金,主要服务对象为高净值人群以及中国高科技企业。

今年以来,一级市场募资继续困难,政府类基金成为一级市场资金来源主体。在高净值人群股权投资遇冷、CVC更多投专项或者垂直领域的背景下,上市募资或成为这家私募股权基金最大的目的。募资之后,是继续投资还是给之前的LP兑现收益,成为市场关注的焦点。

投资7年,DPI尚未回1

尽管博将资本在市场上不被广为所知,但这似乎并没影响这家VC机构的管理规模和行业排名。

招股书显示,截至2022年底,博将资本总资产管理规模约人民币93亿元。在高科技产业的私募投资基金管理人之中,排名第一。

一位硬科技领域投资人告诉《创投日报》记者,“投资高科技产业没问题,不过相较其他行业,高科技产业退出周期会比较长,这对出资方的耐心和眼光,是一个挑战”。

《创投日报》记者注意到,此次递表的博将资本于2014年在中基协登记私募投资基金管理人,2016年5月完成第一只在管私募股权基金备案。从时间上看,第一支基金已运作7年。

“按照人民币基金最高9年的时限计算,博将资本第一只基金即将进入清算期。但这是最高时限,如果只有7年时间,那么博将资本第一支基金已经到了清算期。”该硬科技领域投资人说。

7年时间,博将资本投资收益如何?招股书显示,博将资本披露的8只基金,尚无一只基金实现DPI回1。其余基金则因运行不足一年运行,而被剔除。

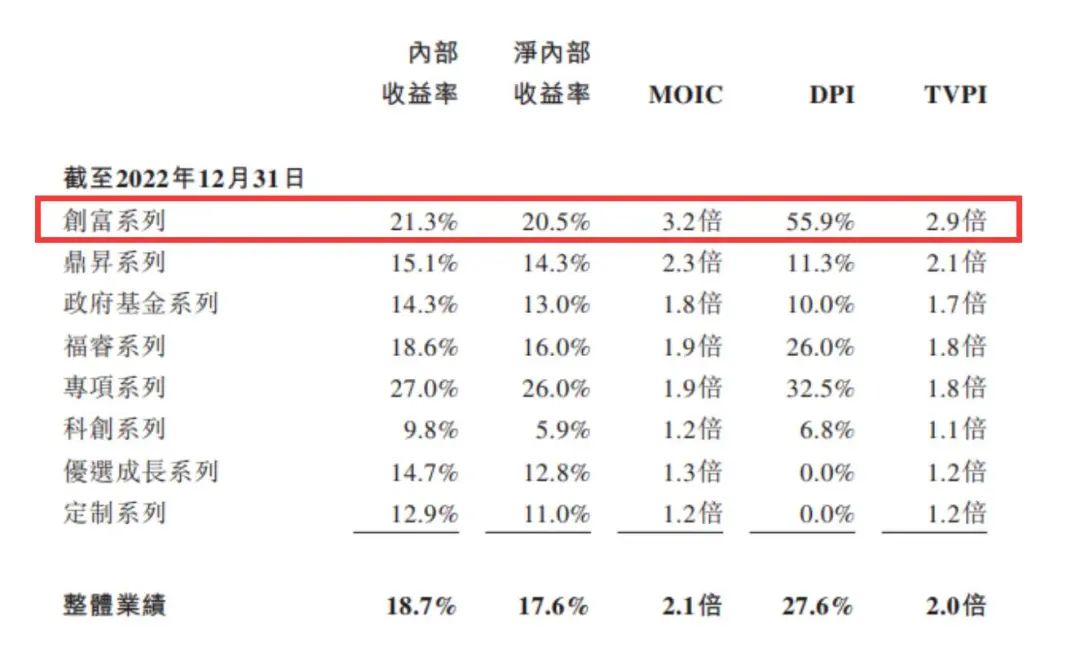

从IRR(内部收益率)、NIRR(净内部收益率)、MOIC(回报倍数)、DPI(投资回报率)、TVPI(总投资倍数)多个指标来看,旗下创富系列表现最好。对应IRR、NIRR、MOIC、DPI分别为21.3%、20.5%、3.2倍、55.9%和2.9倍。

但即便IRR和MOIC光鲜亮丽,但只要DPI未回1,就意味着LP投资7年都未收回成本,更不要说超额收益和分红了。

一位广东投资机构合伙人在接受《创投日报》记者采访时表示,基金未进入清算期前,IRR是业内机构向LP汇报的重要指标。不过当基金进入清算期时,DPI才是机构业绩的真正“试金石”。

该投资人认为,博将资本主要募资对象是高净值人群。“这类人群投资诉求很明确,就是财富增长。尽管博将资本表示,2022年投资者复投金额占到融资金额的69.2%,但作为高净值人群要求基金回本并兑现收益,会是GP必须面临的压力。”

博将资本称,手中握有多家独角兽公司。不过估值不等于市值,《创投日报》记者看到,截至2022年底,博将资本累计投资的合共88家投资组合公司中,只有1家公司完成投资退出。这意味着很多独角兽公司还没上市,即便上市了也要等解禁期结束。”

为了募资,有机构靠新基金接盘

博将资本通过上市募资,只是一级市场中机构募资的一种方式。

《创投日报》记者了解到,近日有机构用自己募的新基金接盘老基金。这家机构据悉有两个明显特征,一是硬科技投资,二是去年退了4个亿。

一位了解情况的投资人和《创投日报》记者交流时表示,这家硬科技机构成立10年了,但至今未给LP回报。“去年LP闹得凶、想退出,最后这家机构想了个办法,用新募资基金的钱接旧基金的老股,让老LP全身而退。”

“这么做有两个好处,一是DPI数据好看了,募资新基金时资本也更愿意买账。二是,老基金全身而退,赚了十几倍收益,不会再来找这家GP麻烦。但坏处也显而易见,这家机构侵害了新LP的利益,让新基金‘高位’接盘老基金。试想,一家企业5亿估值时投进和60亿估值时投进,最后投资回报是一个概念吗?”这位投资人说。

与博将资本一样,这家硬科技机构之所以难以给LP回报,在于所投企业没什么IPO。上述投资人表示,“400个项目中,最后只有2个项目实现IPO。号称投硬科技,结果10年才2个项目IPO,投资业绩非常差。”

该位合伙人坦言,一级市场难退出,接近退出期时把数据做一下,让DPI好看些,行业内会不时听到。“但问题是涉及了多少金额,以及金额占整只基金的比例。有时一些个人LP想退出,机构会通过这种方法操作,但金额比例肯定不大。如果是大面积接盘,这家机构为了募资和回报,损害了后面LP的利益,归根结底是底线和操作流程的问题。”

这一做法,从整个一级市场的角度看,也有资金错配和退出的问题。

多位投资人表示,投资3年被投企业不一定能上市,即便上市了也还要等待解禁期,这样的投法,让强调资金回报率的投资人心中多少有些忐忑和苦涩。

无论现实情况如何严峻,行业仍在发展,未来GP们需要思考,是做大规模,靠管理费赚钱,还是能给予LP真金白银的回报,从而让私募股权市场真正有活水循环,这对从业者的专业能力、职业操守和意志品质,都是一个严肃挑战。