4成收入来自周杰伦

编者按:本文来自微信公众号 不二研究(ID:bueryanjiu),作者:若楠 禄存,创业邦经授权转载。

“周杰伦概念股”巨星传奇,一波三折终上市。

今日(7月13日),巨星传奇集团有限公司(下称“巨星传奇”,06683.HK)正式挂牌港交所。

此前,巨星传奇于2021年9月、2022年3月和2022年10月先后三次冲击IPO,今年5月24日通过港交所聆讯,计划于6月13日挂牌港交所。

但是在6月9日,巨星传奇公告称:由于市场环境以及各项因素影响,其宣布延迟IPO计划。

巨星传奇此次IPO全球发售1.266亿股股份,募资净额约为3.40-3.99亿港元,发行价为4.25港元/股,开盘价为5.75港元/股,开盘即涨35.29%,盘中一度涨超48%。

截至7月13日港股收盘,巨星传奇报收5.26港元/股(约折合人民币4.82亿元),对应市值42.08亿港元(约折合人民币38.53亿元)。

在招股书中,巨星传奇曾援引灼识咨询报告称,按2022年商品交易额计算,巨星传奇在中国防弹饮料市场排名第一,市场份额为24.9%。

「不二研究」据其招股书中发现:2022年,巨星传奇营收为3.44亿元,同比减少5.75%;净利润为6489.8万元,同比增加51.31%。

从营收渠道上来看,巨星传奇仍面临主营业务收入单一、深度绑定周杰伦个人IP。去年,其来自魔胴防弹咖啡收入占1.51亿元,当期营收占比43.8%。

时至今日,巨星传奇上市后,如何摆脱“顶流依赖症”?由此,「不二研究」更新了10月旧文的部分数据和图表,以下Enjoy:

明星IP扎堆赴港IPO,哪家更胜一筹?

2021年底,明星IP开启扎堆赴港上市的“盛宴”:《中国好声音》制作方星空华文再度冲刺港股;坐拥560万订阅用户的《老马日日评》背后公司壹九传媒第三次递表港交所;“周杰伦概念股”巨星传奇和“鹿晗厂牌”风华秋实也开启港股IPO。

▲图源:unsplash

风华秋实是一家音乐娱乐服务供应商,主要专注于授出音乐版权及音乐录制业务,辅以演唱会主办及制作及艺人管理。巨星传奇是一家专注通过各种渠道销售健康管理产品及护肤产品的公司。

明星IP光环下,巨星传奇和风华秋实难掩内里重重问题。招股书显示,巨星传奇营收经历2020年的几何倍高增长后,于2021年上半年经历断崖式下滑;风华秋实颓势明显,2021年上半年由盈转亏。

相比巨星传奇“斜杠”跨界新零售,风华秋实更专注于自家音乐版权业务。作为粉丝经济的受益者,资本市场难免会对二者产生“卖情怀”的疑虑。

短期来看,明星IP资本局靓丽的故事易讲;但高度依赖症结未解,公司长期的经营发展难说。

01营收:高增长后回落vs净利由盈转亏

2015年是划时代的IP元年。此后,爆款IP层出不穷,IP公司如雨后春笋般创立,与IP绑定的商业模式也应运而生。2015年,风华秋实签下当红明星鹿晗的音乐合约;2017年,周杰伦亲朋所创的巨星传奇诞生。这两家公司有一个明显的共同点——深度绑定知名艺人IP。巨星传奇建立在周杰伦的人际关系上,其四位控股股东包括周杰伦的母亲叶惠美、周杰伦艺人经纪公司董事杨峻荣和陈中、与周杰伦早有商业合作的马心婷,但周杰伦本人并未持股。风华秋实创始人李辉在音乐娱乐行业拥有二十余年的经验,目前公司旗下共管理20名音乐艺人及10名练习生艺人,主要包括黑豹乐队、鹿晗、郝云、赵照、许明明、杨嘉松、Hulu Boyz等,鹿晗也与其于2018年共同成立主营选秀的子公司。在周杰伦巨星光环的映照下,巨星传奇的财务数据表现颇为亮眼。招股书显示,2019-2022年,巨星传奇收入分别为0.87亿元、4.57亿元、3.65亿元、3.44亿元;净利润分别为2271.9万元、7563.1万元、4289.1万元、6489.8万元。其中2020年经历了高速增长,收入和净利润同比增速分别达428%、233%,主要是因为其担任主创的周杰伦真人秀节目《周游记》上线;2022上半年,巨星传奇收入为1.25亿元,净利润为2205.8万元,无论是同比还是环比均有较明显的回落。

而“鹿晗厂牌”风华秋实的营收数据则经历着颓势。招股书显示,风华秋实2019-2022年收入分别为5560万元、7056万元、8185万元和9484万元,同期净利润为1882万元、4272万元、3325万及2993万元。而2021上半年,风华秋实仅实现营收1525万元,并由盈转亏,净亏损达1000万元。

在招股书中,风华秋实将业绩下滑归为疫情和政策原因。2019年各种大型演出活动审批趋严,2020年则受到新冠疫情的影响,演唱会或活动的举办数量大幅减少。2018年和2019年公司各举办了27场演唱会,但2020年及2021年仅举办了一场演唱会。2020年底,由于实施更严格的防疫措施,原本要举行的8场由鹿晗领衔的大型演唱会均被取消或改期。2018年演唱会主办及制作实现收入6000万元,总收入占比达到6成多,是风华秋实的主要收入来源,但2019-2022年,该业务仅贡献了180万元、0元、51.4万元和71.1万元的收入,成为由盈转亏最主要的原因。「不二研究」发现,背靠明星IP并没有想象中的高枕无忧。从招股书披露数据来看,巨星传奇和风华秋实的营收数据都处于较为剧烈的波动中:无论是个别年份成几何倍数的高增长,还是热点散去后骤然的回落,并不具备稳健可循的趋势。这或是行业特征使然——疫情持续影响下,文娱大行业也遭受冲击;但也无法排除其过于依赖单一明星IP的负面影响。毕竟即使是明星IP也具有起起落落的周期,运营中各项决策的不可回溯性也让业绩暴露在高波动的风险下。

02业务:斜杠新零售vs专注音乐版权

「不二研究」发现,在与明星IP深度绑定的同时,巨星传奇“斜杠”参与新零售;风华秋实则专注于音乐版权业务。招股书显示,巨星传奇共有两大主营业务:新零售、IP制造与运营。2017年、2018年,巨星传奇先后参与策划周杰伦的世界巡回演唱会“地表最强”;2019年巨星传奇主要担任周杰伦湛江超级巨星演唱会的策划服务供应商;2020年巨星传奇推出以周杰伦为常驻嘉宾的综艺《周游记(第一季)》。根据招股书,在2020年3-6月播出期间,《周游记(第一季)》以1.165%的平均收视率在同时段播出的所有电视节目中排名第一。

出乎意料的是,巨星传奇最主要的收入来源于新零售业务中的魔胴防弹咖啡,幅度不小的跨界可谓深谙“斜杠”之道。招股书显示,2019-2022年,魔胴防弹咖啡收入占总收入的比重分别为83.0%、72.8%、62.3%、43.8%,贡献了巨星传奇的绝大部分收入。同时,魔胴防弹咖啡也是其毛利率最高的一项细分业务,报告期内毛利率始终保持在70%左右。

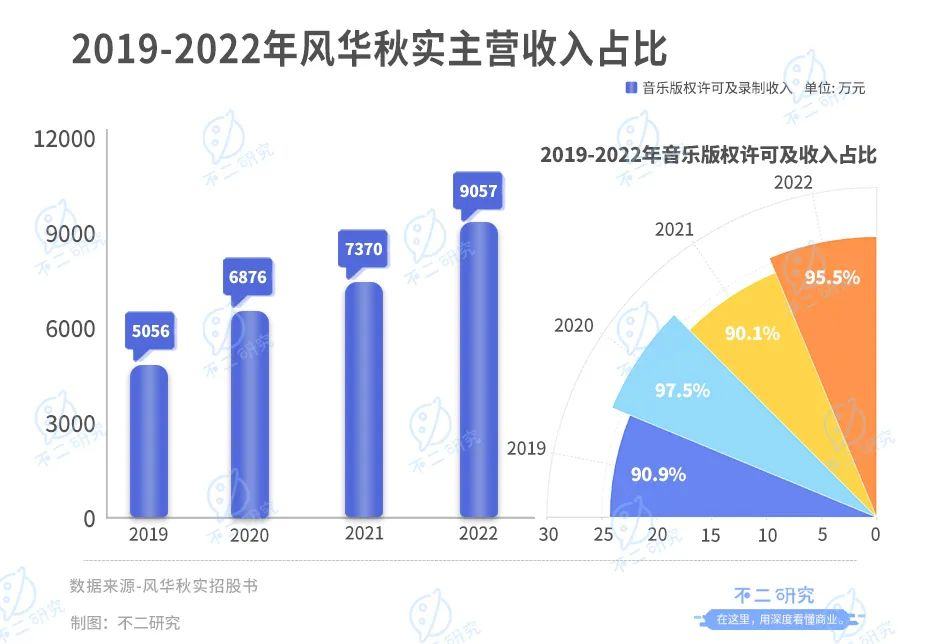

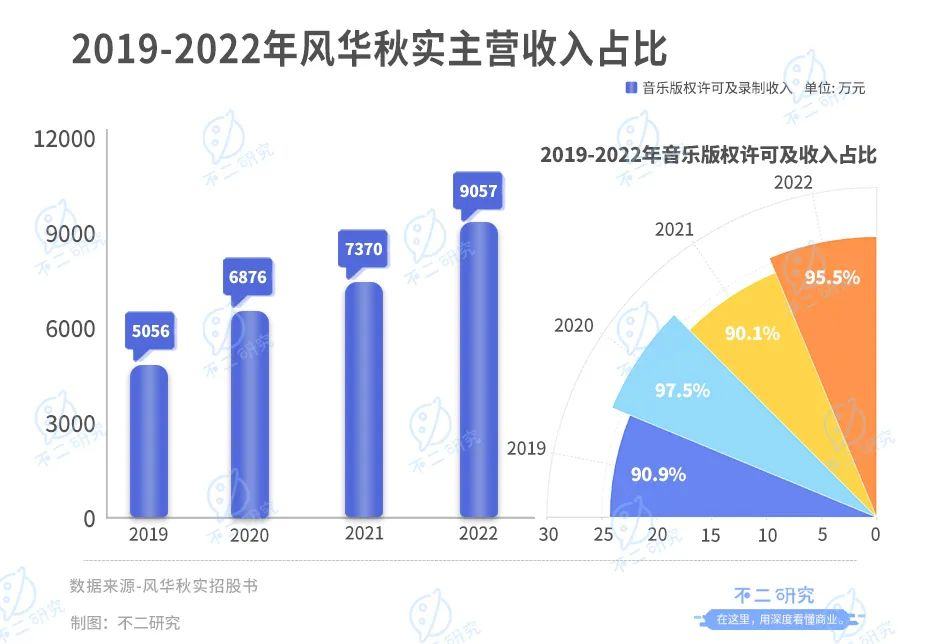

根据灼识咨询报告,2017-2027年中国防弹饮料市场的市场规模由5亿元增加至73亿元,复合年增长率为34.6%;预计2022年至2027年也将以3.9%的速度增长。而巨星传奇在国内防弹饮料市场中份额为24.9%,位居第一,产品的快速铺开也是借助于周杰伦强大的私域流量。分销是巨星传奇最主要的销售模式。其招股书显示,截止2022年12月31日,魔胴防弹咖啡的分销网络分别包括742名分销商及16044名经销商。不过,由于生酮在减肥上的有效性尚未得到证实,魔酮防弹咖啡的炒热仿佛只是一次完美的“蹭热点”行为。此外,据《新京报》报道,2020年6月及2021年5月,巨星传奇两次因涉嫌“传销”而遭到当地市场监管局的调查,并依法冻结了若干银行账户。虽然账户获得无条件全额解除冻结,但是分销模式的隐患仍然存在。相比巨星传奇主动出击、“斜杠”跨界,风华秋实则处于行业中游、“专注自家”。作为音乐版权提供商,风华秋实拥有三大业务板块:音乐版权许可及录制、演唱会主办和艺人管理,其中音乐版权是其最主要的收入来源。2019-2022年,风华秋实的音乐版权许可及录制收入分别为5056万元、6876万元、7370万元和9057万元,同比连增的态势在2021年上半年中断;2019-2022年其分别占总营收比重分别为90.9%、97.5%、90.1%和95.5%,2018年较低的原因是当年演唱会主办及制作以6073.7万元的营收贡献,贡献了高达60.5%的比重。

招股书显示,目前风华秋实的音乐库共用907件音乐作品,涵盖摇滚、流行、流行摇滚、民谣等类型。除了依靠鹿晗这张“王牌”,风华秋实还依赖下游流媒体播放平台、唱片公司等进行变现。目前国内最大的流媒体播放平台腾讯音乐即为其最大靠山,2019-2022年,来自腾讯音乐的收益分别占集团总收益的约78.6%、68.1%、38.1%及40.2%。不过腾讯音乐上市时表示,不再为大部分版权公司支付保底费用,改成按播放量分成,意味着音乐版权业务是否赚钱取决于歌曲质量和市场接受度,歌曲制作与发行的市场压力转到版权方。

此外,腾讯音乐也在大力发展自身音乐制作业务,双方一定程度上存在竞争关系。在疫情黑天鹅的影响下,文娱大行业主营业务停滞,“斜杠”无疑给予其更多钟种发展思路;与新零售的结合也能够更好地发挥明星IP的价值。但斜杠也需要适度,跨度过大的尝试,未免也会显得盘子太大、削减专业性。

03策略:抛开固有印象vs困于贩卖情怀

与明星IP的深度绑定,使巨星传奇和风华秋实成为粉丝经济的受益者,但未免让市场产生“卖情怀”的疑虑。正如巨星传奇在招股书中所言,其所从事的新零售行业内仅少数市场参与者获得明星IP赋能;风华秋实则更加直接地享有鹿晗等流量明星深厚的粉丝红利。由于明星IP的加持,粉丝群体内大量流量容易被吸引,为公司快速扩张助力,也或多或少地进行兜底买单。「不二研究」认为,明星IP似乎已经构成巨星传奇和风华秋实的核心竞争力。从商业逻辑分析,巨星传奇在深度绑定周杰伦的情况下,所销售商品的具体品类反而成为次要矛盾:明星IP加上新概念炒作的王牌打法,即使魔酮咖啡日后销售遇阻,由粉丝转换的消费者基础也使得巨星传奇拥有开发其他产品的余地。招股书显示,尝到魔酮防弹咖啡的甜头后,2021年6月30日后巨星传奇接连推出了魔胴汽水、魔胴糕点、魔胴魔芋螺蛳粉等产品,于2021年最后一季度正式进行分销。公司未来的盈利点也会押在“低碳健康管理”的产品上。除了“魔胴食品”外,巨星传奇还将通过摩肌博士、茶小姐两个子品牌,进军中年及年轻一代的护肤品市场。不过,是否能够维持“卖情怀”的局面,也是个未知数。毕竟巨星传奇只是周杰伦多场演唱会的分包商、策划者和投资者,并非主办方,也非唯一投资者;其手中的周游记、周同学IP,只是周杰伦IP的延伸授权,非本人/肖像商业代言等核心内容的授权;更不拥有周杰伦的音乐版权。风华秋实也仅拥有鹿晗的音乐合约,其为“鹿晗厂牌”贡献的营收呈逐年下降之势。2019-2022年,来自鹿晗方面的营收金额分别为1419.4万元、1498.6万元、757.5万元及1530.0万,分别占总营收的25.5%、21.2%、9.3%及16.2%。与鹿晗的独家音乐合约从2015年持续至2024年,此后能否顺利续约还未可知。

情怀之余,市场期待巨星传奇和风华秋实真正“有料”,抛开收割粉丝的刻板印象。但巨星传奇并未布局魔酮咖啡的供应链,而是将其生产外包给第三方生产商—杭州衡美;也并未进行研发投入,同样委托第三方负责,或许很难打消市场对其“炒概念”的疑虑。风华秋实正面临着音乐版权市场话语权由版权方转移到平台方的变革,并不具备行业内的强议价权。在腾讯音乐放弃独家版权的后版权时代,风华秋实的情怀或许不再“性感”。虽然从短期来看,明星IP的光环足以保障巨星传奇和风华秋实经营无虞;但明星IP并不意味着坡长雪厚,想要破除贩卖情怀的疑虑,巨星传奇和风华秋实需要进一步筑牢护城河。

04明星IP是把双刃剑

明星IP的加持,或许是扬名立万的捷径。IP运营有所起色后,粉丝基础转化为消费者,不仅为公司主营业务收入兜底,也将提供更多“斜杠”的可能性,为其业务的开展打开更大空间。

但利弊共存,在很大程度上,市场承认的是明星IP,而不是运营明星IP的公司本身。

明星IP很难被长期稳定地“拥有”,无论是巨星传奇还是风华秋实都将明星IP的断续作为重要的经营风险。若仅仅困于明星IP的运营,或许将沦为庞大的明星IP背后不具名的拼图。

对于公司自身来说,重要的是脱离了明星IP后,仍然具有安身立命的本事。否则,在诸多的同类公司中,总能找到下一个接管明星IP的替代品。

本文部分参考资料:

1. 《深度绑定鹿晗!“造星工厂”风华秋实二次港股IPO能否成功?》,投资时报

2. 《深度阅读|周杰伦IP与“防弹咖啡” 谁能撑起巨星传奇上市?》,每日经济新闻

3. 《周杰伦带货,巨星传奇冲刺上市》,星空财富