以远低于市场预期的低价,购买一家拟上市公司的股权,竟然成了股价大跌的导火索。

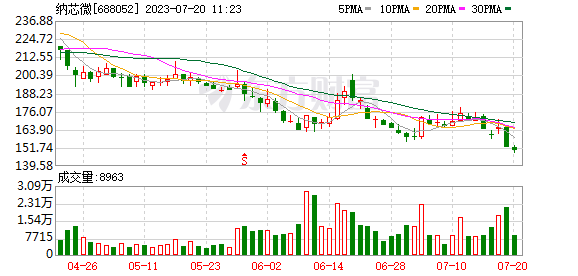

7月19日,纳芯微大跌7.94%,收于152.2元/股,创下上市以来的新低,市值为217亿元。

就在当日早间,纳芯微刚刚收到交易所下发的监管工作函。

股价大跌,或许与18日披露的收购计划有关。

根据公告,纳芯微拟以现金收购昆腾微33.63%股权,在此次交易中,昆腾微整体估值约为15亿元。

在业内人士看来,这一价格远低于预期。

目前,昆腾微已在创业板上市审核中,7月5日刚刚回复了问询。一旦顺利上市,昆腾微整体市值应不至于只有15亿元。

有投行负责人表示,纳芯微与昆腾微能够启动上述收购交易,说明双方对15亿元估值是认可的。

“从另一个角度来看,一家营收超3亿元、归母净利润超过8000万元、距离上市仅差一跃的半导体公司,二级市场或许已经给不出高估值了。”该负责人说。

整体作价15亿

根据公告,纳芯微与JING CAO(曹靖)等10名昆腾微的股东签署协议,拟通过现金方式收购昆腾微33.63%股权,以获得后者的控制权。

资料显示,昆腾微的主营业务为模拟集成电路的研发、设计和销售,主要产品包括音频 SoC 芯片和信号链芯片,其中音频 SoC 芯片主要包括无线音频传输芯片、FM/AM 收发芯片、USB 音频芯片等。

交易各方约定,在此次交易中,昆腾微整体估值不超过15亿元。

纳芯微表示,昆腾微专业从事模拟集成电路的研发、设计和销售,主要产品包括音频 SoC 芯片和信号链芯片。

产品涉及技术 IP 包括无线射频、MCU、音频算法、音频 DSP、高速 ADC/DAC、高精度ADC/DAC,与公司现有 IP 组合形成很好的互补,可以进一步完善公司的技术 IP 组合。

纳芯微还表示,昆腾微已有数十种成熟产品物料,公司可以利用自身优势,提高昆腾微在客户端的产品覆盖度。

在财务数据方面,昆腾微2022年营收为3.05亿元,归母净利润为6512.89万元。

竟低于IPO估值

一家有业绩支撑的半导体公司,23倍左右的市盈率是贵,还是便宜?

从一级市场来看,半导体公司的发行市盈率动辄40倍、50倍,上月上市的安凯微发行市盈率甚至高达190倍。

如此巨大的估值差,却选择卖给纳芯微,昆腾微是有一些自身原因,不能走独立上市之路么?

显然不是。

昆腾微在业内颇为知名。早在2020年8月,昆腾微科创板IPO申请就获得受理。此后经过一轮问询后,公司于2020年12月终止了IPO。

去年12月30日,昆腾微又开启了创业板征程。今年1月18日,公司获得了第一轮问询,并在7月5日完成了第一次问询回复。

在此次IPO中,昆腾微计划发行不超过2866.67万股股份,募资5.07亿元,用于音频 SoC 芯片升级及产业化项目等。

以此推算,昆腾微完成IPO后的计划估值为20亿元。

在以往的A股案例中,收购上市公司控股权往往需要溢价,而昆腾微在IPO时拟估值为20亿元,却愿意按照15亿元的估值将控制权拱手让人。

“这类知名公司一旦愿意转让股份,会有不少机构前来询价,纳芯微既然公布了方案,说明昆腾微已经找到了心仪的买家,也是认可这一估值的。”上述投行人士说。

投资人纷感压力

昆腾微15亿元的估值,令不少投资人感到惊诧。

有投资人表示,虽然行业确实景气度不及之前,但还是有些公司在没有盈利的情况下,获得数亿、甚至数十亿元的估值。

“昆腾微只能给15亿元,确实让人很有压力。”该投资人说。

值得一提的是,2022年6月,华清博广受让昆腾微部分股权,当时按照2021年的利润给了16倍PE。

2021年,昆腾微净利润为8225.68万元,以此计算,那时估值已经达到13.1亿元。而这也只是股份转让,并不是新增股本。

事实上,此前曾备受追捧的半导体行业,正处于估值低谷。国金证券提供的数据显示,半导体估值处于近10年底部位置。