随着科技的飞速发展,电子化学材料市场拥有着可观的发展潜力,近期,相关入局者对着资本市场发起冲击,开启上市之路。

福建德尔科技股份有限公司(以下简称 " 福建德尔 ")拟冲击沪主板,保荐人为申万宏源证券。

图片来源:上交所官网

频频收到资本橄榄枝?

福建德尔位于福建省龙岩市上杭县,主要从事氟化工基础材料、新能源锂电材料、特种气体和半导体湿电子化学品等多系列含氟新材料的研发、生产和销售。

众所周知,龙岩是个人杰地灵的好地方,位于福建西部闽粤赣三省交界处,是福建省最重要的三条大江——闽江、九龙江、汀江的发源地,这里也走出了不少互联网大佬。

来看公司的发展历程,2014年6月,赖宗明、黄天梁、华祥斌、张奎、李纪明、亢丽敏共同签署《福建德尔科技有限公司章程》,设立德尔有限。2022年4月,德尔有限召开股东会,同意将公司整体变更为股份有限公司。

本次发行前,公司实际控制人赖宗明、华祥斌与黄天梁合计可支配公司35.06%的股份表决权,占比相对较低;公司无控股股东,公司第一大股东赖宗明持股15.60%。

值得注意的是,福建德尔收到了不少资本递来的橄榄枝,红杉安辰、深创投等在其中。根据官网,它登上了“福布斯中国2022新晋独角兽”榜单。

图片来源:福布斯中国

结合公司外部股权融资估值和A股可比公司估值情况,预计本次公开发行后公司市值不低于人民币50亿元。

业绩波动大

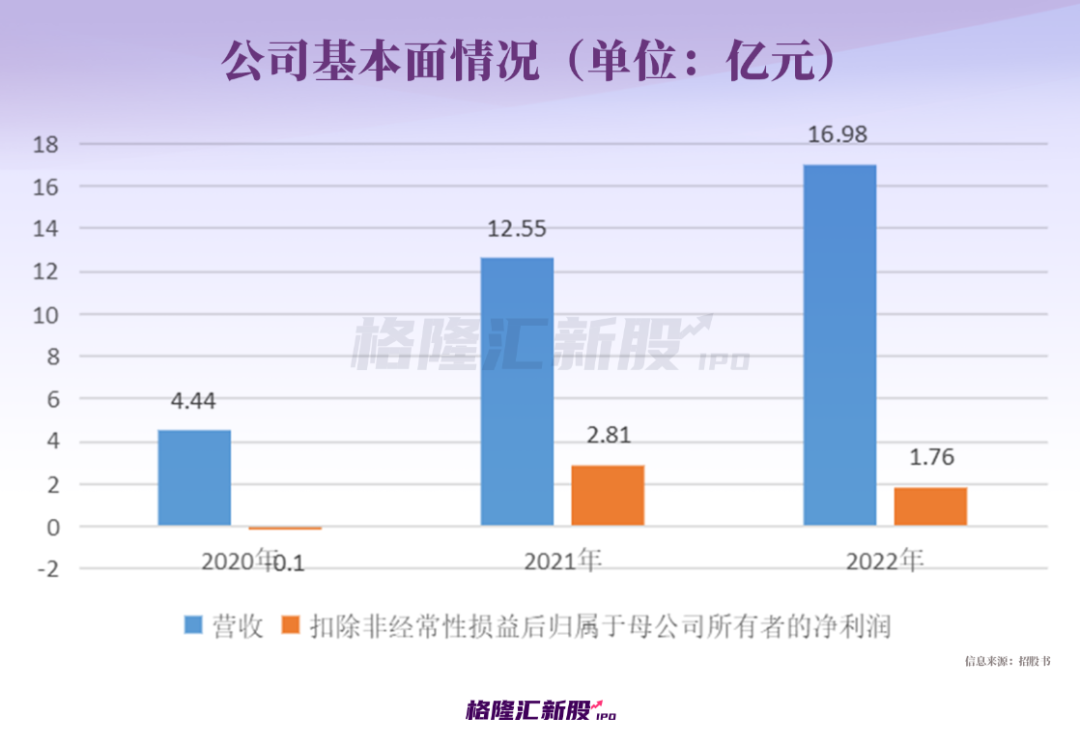

来看基本面,福建德尔的业绩呈现较大的波动。

报告期内,公司的营业收入分别为4.44亿元、12.55亿元、16.98亿元,扣除非经常性损益后归属于母公司所有者的净利润分别为-0.10亿元、 2.81亿元、1.76亿元。

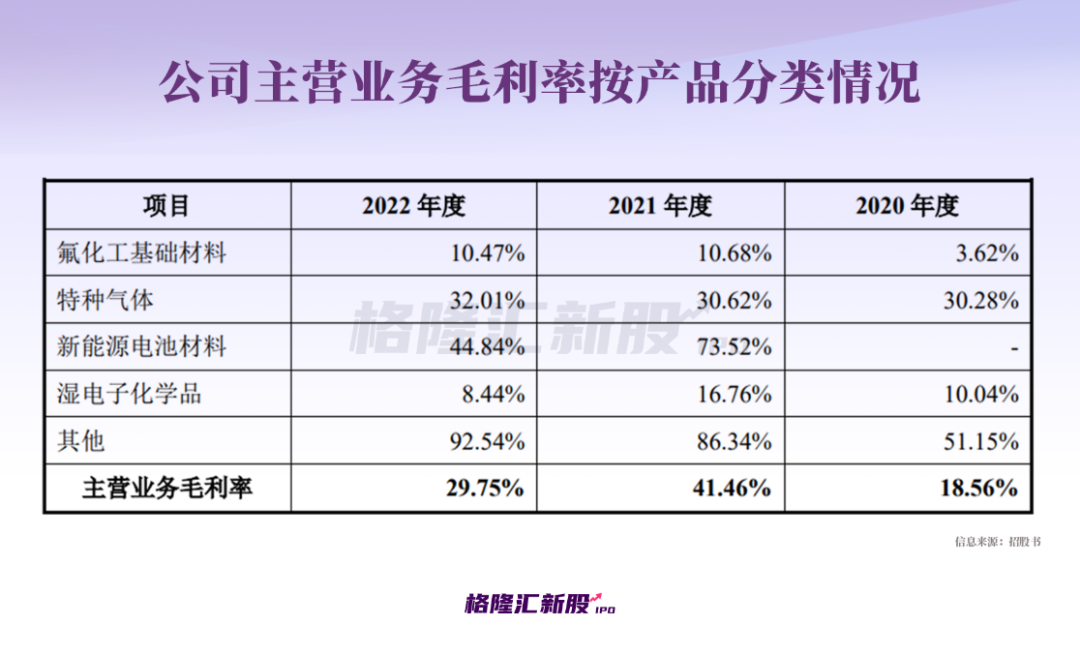

报告期内,福建德尔的主营业务毛利率分别为18.56%、41.46%、29.75%,波动大。

公司的主营业务以氟化工基础材料为基础,向特种气体、新能源电池材料以及湿电子化学品等下游延伸,构筑了以含氟材料为核心的氟化工新材料产业链。

旗下产品广泛应用于集成电路、新型显示面板、新能源、特高压重大电力装备等国家战略新兴产业,是上述产业发展不可或缺的关键性材料,存有一片发展蓝海。

具体来看,氟化工是我国经济高质量发展的基石之一,已成为国家战略新兴产业的重要组成部分。

当前部分产品的技术水平已相对成熟,产业化程度相对较高,产业结构逐步从萤石、无水氟化氢、氟化盐等初级化工材料向锂电含氟电解质、高纯氟化盐、电子级氟化物等特种材料升级,产业链附加值大幅提升,具有广阔的市场前景。

其中,无水氟化氢是氟化工基础材料业务的主要产品。截至招股说明书签署日,子公司福建省龙氟新材料有限公司无水氟化氢产能为 7.5万吨,排名行业第 9 位。

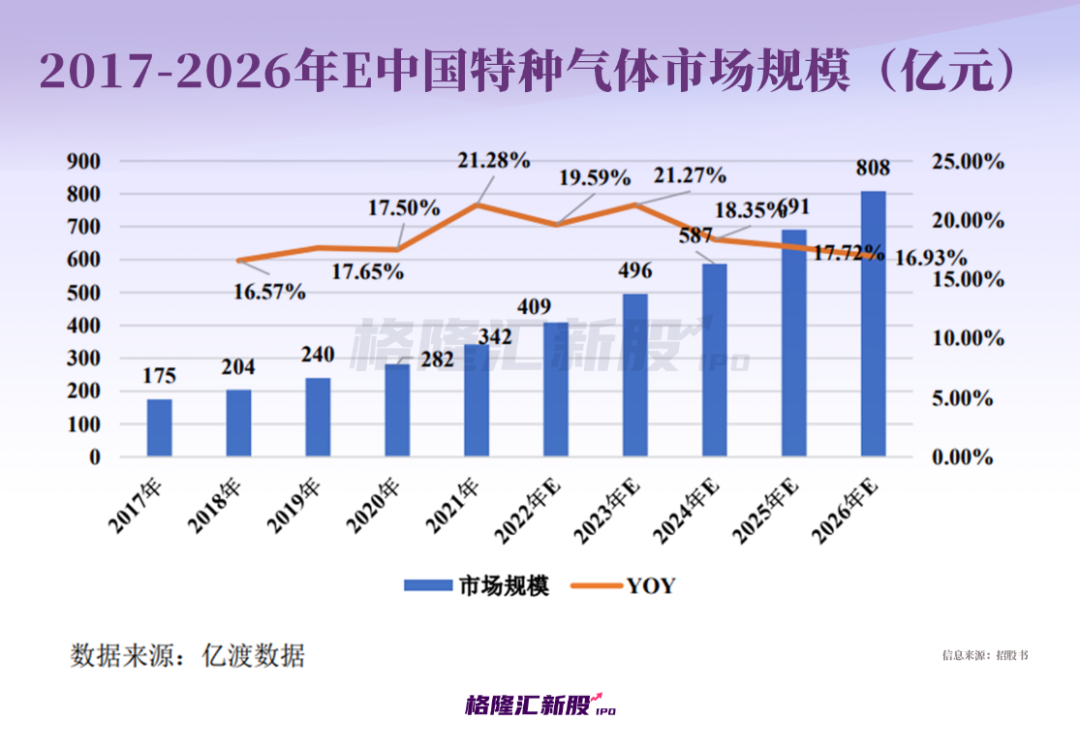

公司的特种气体业务主要包括工业特气和电子特气。事实上,目前我国电子特气产业进入快速成长阶段,国内政策陆续发布,相关入局者在特种气体领域不断通过自主创新实现技术突破。

根据招股书,在细分产品领域,根据中国工业气体工业协会出具说明,公司拥有年产 7,000吨六氟化硫产能居全国第二,拥有年产2,000吨四氟化碳产能居全国第一,公司是国内唯一实现电子级三氟化氯规模化生产的企业。

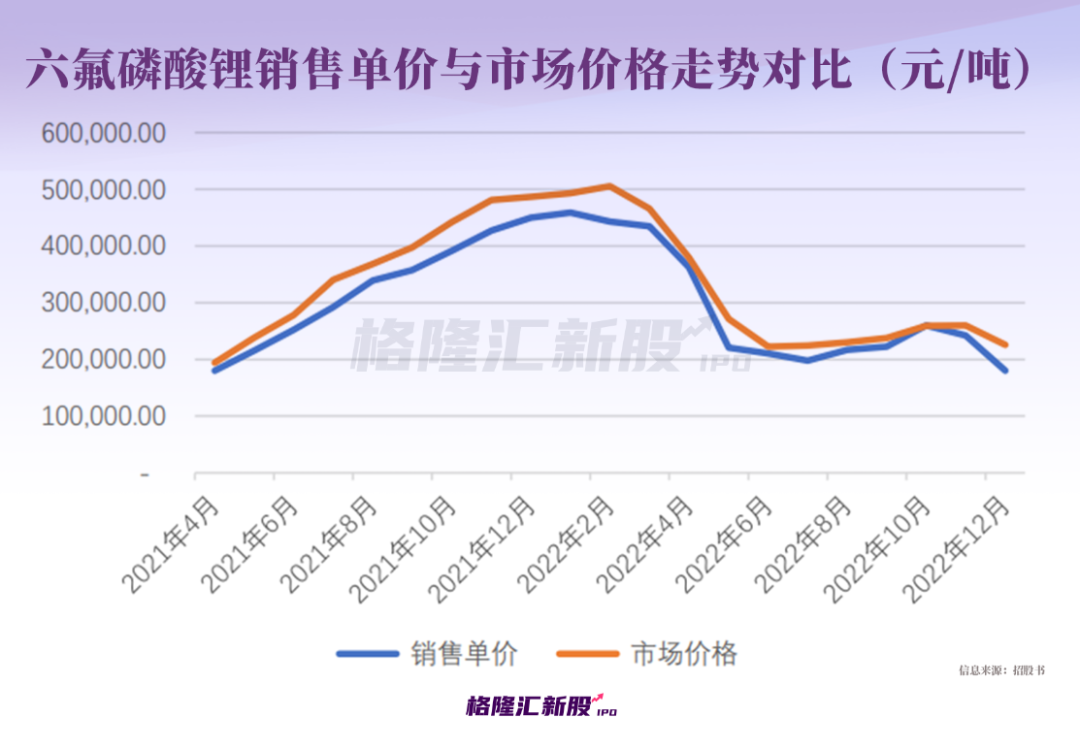

同时,报告期内,公司的新能源电池材料的主要产品是六氟磷酸锂。这一收入占比与毛利贡献度波动较大,在一定程度上拖累了主营业务毛利率。

仔细分析,2021年度,公司六氟磷酸锂业务毛利率处在较高水平,主要原因是下游动力电池市场需求快速增长,六氟磷酸锂产能出现短暂的供需失衡的情况,导致其价格持续上涨,在单位售价显著高于单位成本涨幅的情况下,六氟磷酸锂的毛利率水平大幅提升。2022年度,公司六氟磷酸锂毛利率明显下降,主要是销售单价下降的同时,单位成本持续上升所致。

此外,公司湿电子化学品业务定位半导体芯片产业高端电子化学材料领域,目前整体仍处于起步阶段,电子级氢氟酸等主力高端产品处于客户开发及验证阶段,收入规模较小。

持续推进国产替代

总体来说,福建德尔在所经营的业务板块已占据一定市场份额,但与国际巨头相比,公司在市场规模、市场地位方面还存在一定的劣势。

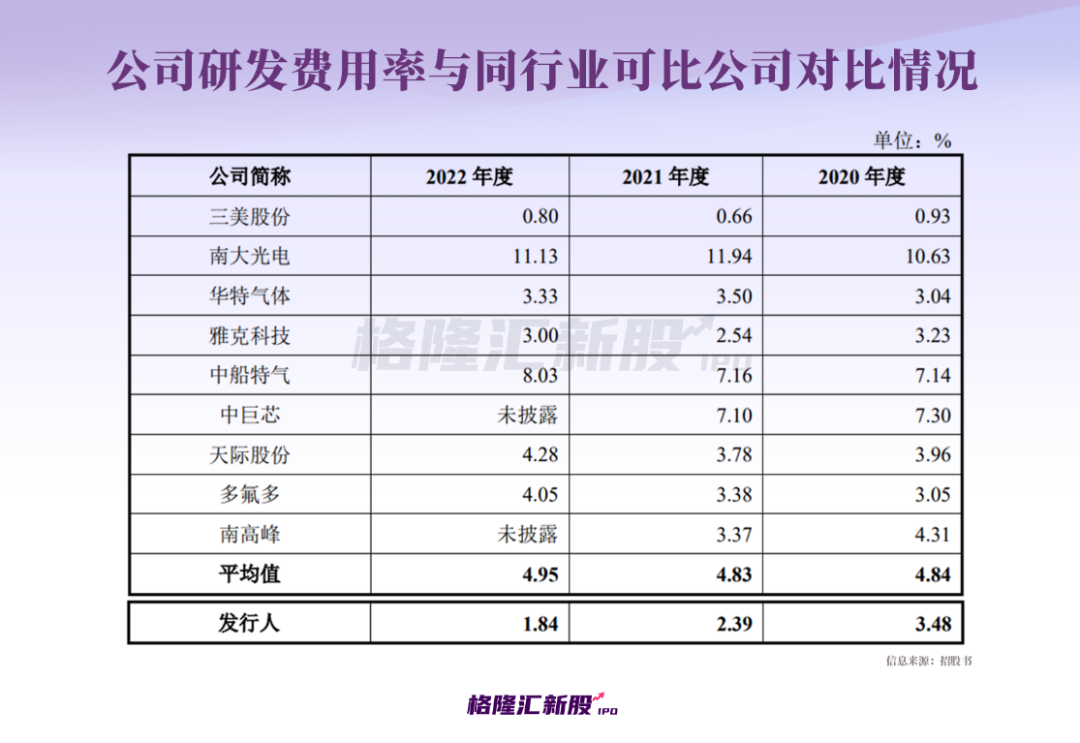

显然,公司核心产品的技术积累需要继续加强。报告期内,公司研发费用金额分别为 1543.21万元、2996.65万元、3125.53万元,研发费用率低于同行业可比公司平均水平。

一方面,当前国内氟化工行业现状是低端产品过剩,高端含氟产品匮乏且主要依赖进口,这一行业正在向专业化和精细化方向发展。

同时,包括电子特种气体、湿电子化学品等在内的电子专用材料是精细化工产业的重点发展材料。以集成电路产业为例,随着全球半导体产业链向国内转移,这一行业市场空间将进一步扩大。显而易见,取得技术突破、满足客户的定制化需求、实现国产化替代已成为我国半导体材料的主要研发方向。

福建德尔本次IPO拟募资30亿元,主要用于年产200吨电子级三氟化氯生产线项目、含氟半导体材料项目、年产36万吨半导体级电子材料项目(二期)、13,000吨/年新能源材料项目(三期)等。

不过,由于募投项目的投资规模较大,募投项目建成后新增折旧费用对其经营业绩带来一定压力。

结语

如今,受益于我国产业政策支持、下游应用市场高速发展等利好,电子特种气体、湿电子化学品及新能源电池材料已成为集成电路、显示面板、光伏、新能源汽车等产业发展的关键性材料,市场处于快速发展期,存在稀缺性。不过,难以忽视的是,相关产品正在遭遇“卡脖子”的瓶颈,亟待突破。对于入局者来说,适当超前布局来弯道超车,实现颠覆式科技创新是目标,国产化替代可谓是刻不容缓。