“商品价值量由生产该商品的社会必要劳动时间决定,与社会必要劳动时间成正比”。马克思政治经济学的这句定义,蕴含自古以来的商业奥秘。远古时期,商品聚集于简单的生存要素中,食品、衣物等常见的商品都可以用简单的必要劳动时间来衡量,因此商品价值往往也比较明确。

随着技术进步和社会分工更加深入,商品的必要劳动时间越来越难界定。不过从本质上来讲,无论是品牌价值的高附加品,还是息息相关的日用品,都离不开其背后付出的劳动时间:爱马仕的时间是百年工匠技艺传承,塑料袋的时间是产线、运输工人的时间价值。

即便是信息时代也是如此。看起来轻资产高毛利的信息产品,背后还是离不开程序员劳动时间付出,以及培养程序员付出的时间成本带来的产品溢价。

但是商业模式在互联网时代却发生了显著的变化,不再是简单的商品交换或者服务交换。互联网企业可能会提供给你免费的服务,免费的产品,而你付出的,就是你的时间所带来的数据价值,这部分价值总能找到第三方(广告商等)为此买单。

这个时候,对于企业而言,如何占据用户的屏幕使用时间,并创造出足够多的经济效益便成为了重中之重。

如果要讨论当前市场的屏幕王者是谁,无外乎社交、短视频和游戏。作为短视频系列研究的第二篇,本文之中,我们将继续以其为参照系,透过公开信息,来拆解三个核心问题:

·用户每刷一分钟,短视频平台赚多少?

·占领屏幕后,短视频能否无限制的创造商业价值?

·用户多巴胺和短视频平台商业化的最佳平衡点在哪?

每刷一分钟,平台赚3分钱

平台型企业是典型的双向驱动逻辑,一侧是内容质量和创作用户,另一侧是愿意为内容付费的商家(线上营销),用户(直播、电商)。商家的付费意愿来自于依靠内容质量不断攀升的用户群体,而用户愿意持续创作和浏览的意愿又来自于有足够的商业激励和内容质量,二者相辅相成。

对于企业来讲,追求高增长高收益无非两种路径:

·不断提高内容质量来提升客户流量,吸引更多商家

·在内容质量恒定的情况下加强商业化变现渠道(比如多铺广告),来实现收入增加

但两条路径都存在天然问题:不断提高内容质量需要付出更多的激励奖励等内容成本,会摊薄利润;而大幅度加强商业变现渠道,会导致敏感的客户群体流失。

快手作为短视频平台代表,是唯一单独上市的行业规模性公司。它的财报信息,为我们提供了更广阔的观察视角:

我们以快手的二季度报为例,其二季度报录得营收277.44亿,同比增长27.9%,经营利润达到12.96亿元,实现了扭亏为盈。如果考虑到所有日活用户和使用时长,这意味着,老铁每刷一分钟快手,快手赚得3分钱。

快手是如何做到的呢?我们用日活用户和平均使用时长的时间角度拆解这份报表。

成本端,我们将雇员开支、宽带IDC成本以及使用权资产摊销(房租)等成本列为固定费用,在不考虑金融资产和税费的情况下,每分钟快手需要承担的成本自2021年Q1的0.84元下降至2023Q2的0.54元,下降幅度高达31%,这也是快手主要的利润贡献点。

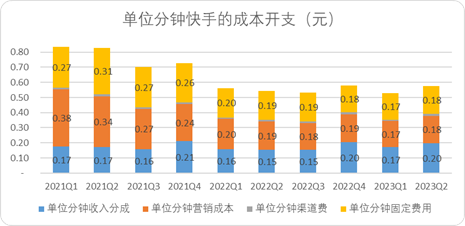

图:单位分钟快手成本开支,来源:企业财报,锦缎研究院测算

细分来看,单位成本中每分钟内容产出的营销费用下降最明显,由0.38元降至0.18元,其次是固定费用从0.27元下降至0.18元。

也就是说目前快手的利润增长,还处于自然增长的健康状态,大部分的利润源自于用户群体增加后对固定费用的摊销,以及用户内部宣传降低了企业负担的营销成本。

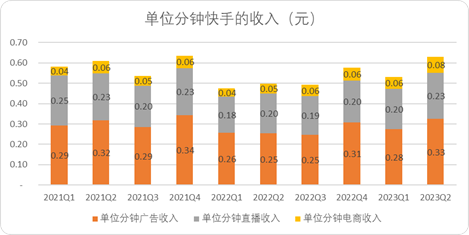

从收入端来看,快手二季度的收入表现最为优异的是广告收入,单位分钟增收0.08元,直播收入和电商收入分别带动每分钟收入增长0.03元及0.02元。

图:单位分钟快手收入结构,来源:企业财报,锦缎研究院测算

与此同时,同期快手的日活用户总使用时长(日活用户*平均使用时长)同比微增1%,环比下降了7%。也就是说,快手二季度收入端的良好表现,实际上是基于企业主动PUSH(提高广告曝光度或者密集度)带来的增长,而非用户增长使用时长带来的增长。

在稳定了内容成本的前提下扩大了收益端贡献,提升了边际利润,毫无以为,以快手的例子来看短视频行业找到了其甜蜜点,迈入了盈利期。

只不过以过往平台型企业的经验,我们不能忽视透支内容获取收益的可持续性,毕竟主动PUSH收入,也让快手日活总时长出现了环比下降。

商业化节奏与用户使用时长呈显著反比

一方面过多的内容开支会降低企业的利润边际,一方面大量的商业推广虽然会短期提高收益,但是会降低用户的观感和留存度。这其实就是目前短视频企业想要探寻的核心利益点:如何用最低的创作成本,撬动用户使用时长增长,并最大化商业价值。

想要搞清楚这个问题,我们需要搞清楚每刷一分钟,快手赚的三分钱和用户使用时长有没有关系。

我们将快手每分钟实现的收入,减去需要为此支出给创作者的分成、推广的营销费用和渠道费,得出快手不考虑固定成本开支(房租、员工开支等),随着用户使用时间增长的边际收益。

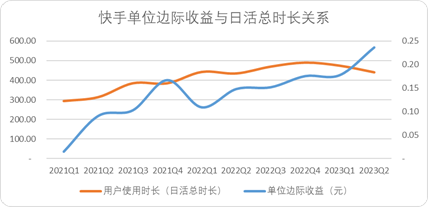

图:快手单位边际收入与日活总时长关系,来源:企业财报,锦缎研究院测算

我们取几个相对关键的时间点:

·2022Q2-2022Q3,边际收益稳定在0.15元左右,总时长能维持8%左右增长;而2022Q4-2023Q1边际收益均为0.18元,总时长却下降了3%。

·2021Q2边际收益增长0.8元,总时长保持了7%的正增长;2021Q4边际收益增长0.7元,总时长环比持平;到了2023Q2,边际收益增长0.6元,总时长下降了7%。

·两年以来仅2022Q4单季度出现了使用时长和利润同时增长,大概率是疫情大规模爆发期居家红利,以及年末的财务杠杆,但是增长的并不多。

也就是说,以快手为例的短视频平台,每当商业化的节奏加快时,用户总使用时长增长就会放缓和下降。并且伴随着企业边际收益逐渐增高,其与用户总使用时长出现了明显的反比例趋势。

直白点讲:用户留存高度依赖多巴胺分泌,占据了屏幕并不代表获得了摇钱树,如果没有持续的内容创新,做不到有效内容和商业化之间的平衡,企业的利润会逐步缩水。

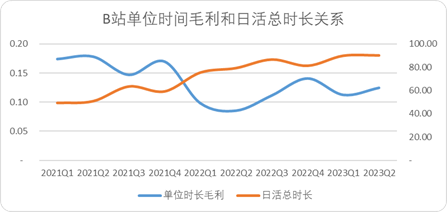

目前主流的内容平台,均是如此。如中视频平台B站,每当企业营收增高,内容成本降低,单位时长毛利增高时,用户日活总时长都会下降。

图:B站单位时间毛利和日活总时长关系,来源:Choice金融客户端,锦缎研究院测算

平衡钱袋子和多巴胺的甜蜜点

所以说,对于目前的内容平台,无论是短视频还是长视频,最核心的竞争与发展逻辑就是寻求内容成本、收益和用户量(及使用时长)三者平衡,实现利润最大化。

那么,平衡钱袋子和多巴胺的甜蜜点究竟在哪?

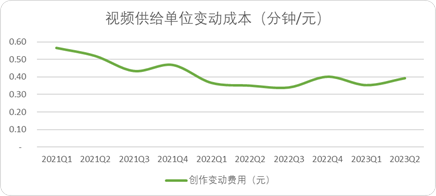

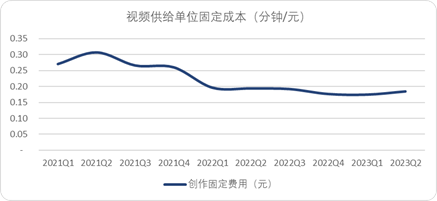

先从成本说起:需要明确的是,目前快手的用户体量增长,已经不会显著提升成本表现了。自2022Q1以来,随用户量增长摊平的创作内容变动成本(分成、买量)稳定在0.35-0.4元内,单位分钟固定成本(房租、人工)稳定在0.17-0.2元内。

图:快手视频供给的固定及变动成本,来源:企业财报,锦缎研究院测算

再说业务量,维持2022Q1以来的费用摊销,最小的业务量点为3.5亿日活人次和125分钟日均时长,也就是单日使用总时长在435亿分钟左右。

以此为基础,我们来看营收和业务量的关系,刨除较为特殊的2022年Q4季度,过去三年快手的广告直播业务边际收入有两次明显的增长:2022Q2边际收入增长0.02元,时长下降7.77亿分钟,2023Q2边际收入增长0.08元,时长下降33.94亿分钟。

二者的均值差不多,即每扩大0.01元的边际收益,用户总时长下降4亿分钟左右。

当然,我们还应该考量内容质量增长和用户增长之间的关系,不过就目前快手披露的数据来看,并未出现在任一时期有显著的单位内容质量投入增长,因此我们无法测算。

在不考虑内容成本增长带来用户增长的前提下:2023Q2快手的日活441亿分钟左右,想要维持在日活435亿分钟的最小成本点,快手的单位广告和直播边际收益能够增长的空间仅有0.01-0.02元左右,也就是说,一定概率上,2023Q2就是快手成本、用户量和利润最为理想的甜蜜点了。因此这一数据样本值得各方更深度拆解。

需要指出的是,我们的测算没有考虑到电商的收益情况。目前来看快手的电商收益与业务量并未出现背离反比的关系,这也意味着,它大概率将是基于广告、直播营销达到甜蜜点后,快手及它的同行们未来一个时期最有利可图的增长点了。

一言以蔽之,短视频商业模式所创造的商业价值曲线,正在越过周期性峰顶。

结语

总结一下全文思路,首先我们以快手为例拆分了单位分钟(日活*日均使用时长)的成本和收入,基于已披露财报发现了以下逻辑:

·快手2023Q2良好财务表现,得益于收入端的扩张和成本端有效的摊平,但需要注意的是在增加相应收入的同时,日活用户总时长出现了下滑。

·基于此逻辑,我们验证了内容平台单位边际收益(收入-内容等变动成本)和用户时长,在大多数情况下成反比例关系,即广告、营销、直播收入越高,用户总使用时长越低。

·于是我们测算了如何才能平衡收入、成本及用户使用量,根据仅有的财报数据来看,目前正是短视频最好的甜蜜点——如果进一步增加广告直播的曝光量会使用户总使用时长下降至成本摊薄的最有区间,从而反噬利润。因此短视频平台未来的看点将在电商,而非传统的营销和流量。