又是一季财报发布时,又到了家电三巨头秀肌肉的时候。

近日,美的、格力、海尔三大白色家电巨头同时发布财报。数据显示,2023年第三季度,三家公司分别营收941.22亿元、557.70亿元及670.30亿元,同比增长分别为7.32%、6.70%及6.12%。净利润方面,三家分别为95亿元、74.19亿元及41.85亿元,同比增长11.93%、8.5%及12.9%。

其中,美的营收和净利润最高,格力营收最低但净利润排名第二,海尔营收高于格力电器,但净利润低于另外两家。

作为白色家电行业三巨头,每次美的、格力、海尔财报发布,往往都会被外界抬到桌面上进行比较。随着近几年家电行业增长乏力,三家企业也纷纷开启多元化布局,意图寻找新的“第二增长曲线”。

不过从目前的情况来看,白电三巨头市场格局正在生变,以美的、海尔为代表的“双寡头”格局基本形成。

美的领跑,海尔利润率最低

据三家的财报数据显示,2023年初至9月30日止,美的营收2911.11亿元,同比增长7.67%;归母净利润277.17亿元,同比增长13.27%。同期,海尔智家营收1986.57 亿元,同比增长7.5%;归母净利润131. 49亿元,同比增长12.71%。格力电器营收1550.07亿元,同比增长5.1%;归母净利润200.92亿元,同比增长9.77%。

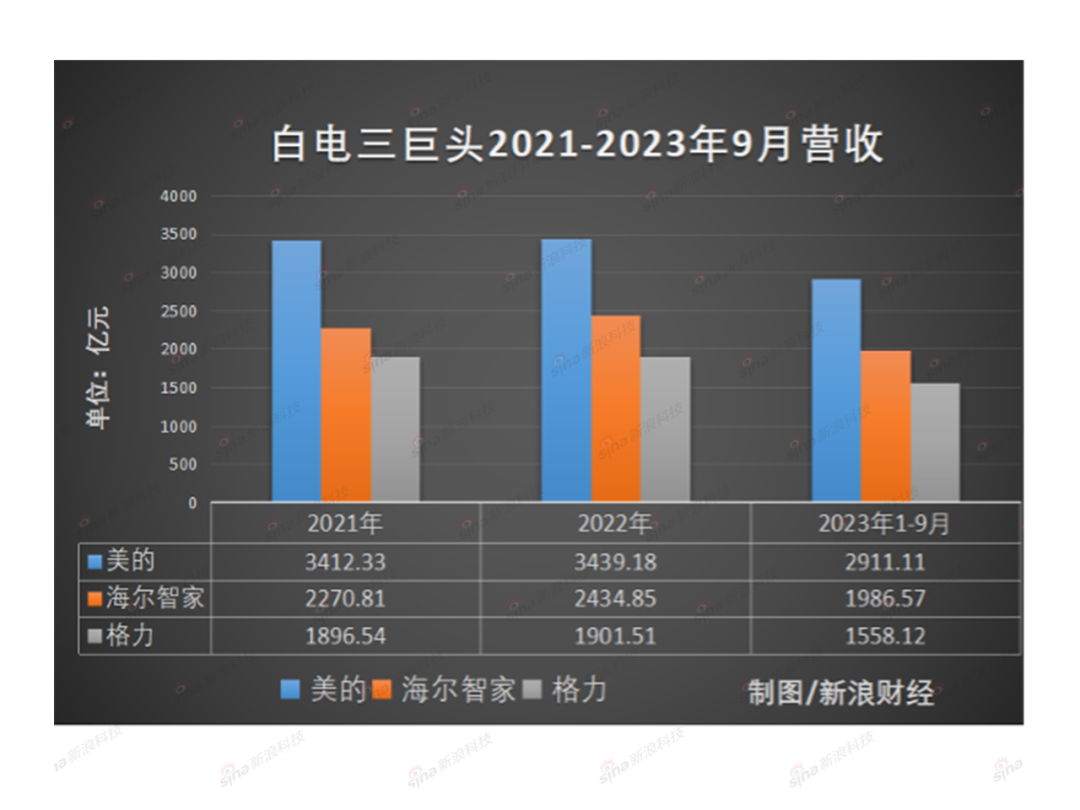

可以看出,无论营收还是归母净利润,美的集团均位列第一。海尔智家营收仅次于美的,但净利润位列第三。格力电器营收最少,但净利润排名第二。如果把时间拉长至2022年和2021年全年,情况同样如此。

2022年及2021年全年,美的集团分别实现营收3439.18亿元和3412.33亿元,归母净利润分别为295.54亿元和285.74亿元。同期,海尔智能营收2434.85亿元和2270.81亿元,经调整利润150.11亿元和135.68亿元;格力电器分别营收1889.88亿元和1878.69亿元,归母净利润245.07亿元,同比增长6.26%和230.64亿元。

在营收层面,美的集团和海尔智家已经远远超过格力电器,但在净利润方面,格力电器的实力不容小觑,反超海尔智家。

对于海尔智家净利率过低的主要原因,市场分析认为“在于企业销售费用率非常高。”据财报数据,今年上半年,美的、海尔智家和格力销售费用率分别为8.7%、14.3%、8.4%,海尔的销售费用率远高于同行。而在过去几年,海尔销售费用率也基本保持在15%左右。

“海尔的销售费用率居高不下,病根还是在于海尔的销售体系。海尔长期以来冗余人员与繁杂流程,造成的内部消耗问题依旧凸显。”上述人士评价表示。

在与新浪科技沟通中,资深家电行业分析师梁振鹏同样评价表示:“每个公司的经营能力、效率都存在差别,海尔集团净利润率比不过美的、格力,说明在整个经营效率上美的或者格力更胜一筹。”他进一步介绍指出:“从家电产品毛利率来说,空调的毛利率相对会更高一些,美的和格力空调业务所占的营业额更大一些,而这也导致了海尔利润率不如前两家。”

梁振鹏介绍指出,相对而言,空调产品的毛利率可以达到30%以上,这比冰箱、洗衣机等家电品类会更高一些,而这也导致了格力虽然营收较少,但利润却不低。

空调「内卷」,格力丢「一哥」座席

当然,空调产品超高的利润率,在让格力获得超高利润的同时,也正在成为阻碍其业务发展的桎梏。

一方面,在空调产品超高毛利的吸引下,越来越多的品牌持续推进自家空调产能扩建,市场竞争日趋激烈。据不完全统计,自2022年12月至今,TCL、飞利浦、中汇达、美博、月兔等一批腰部及中小空调品牌,陆续宣布新基地投产,集中释放新产能。有业内人士估计指出,“空调行业本轮将新增2000万套年产能”。要知道,据产业在线此前统计,2022年国内空调年销售量才8429万套,国内空调产能的不断扩增,正不断加剧着整个行业的内卷。

另一方面,受制于固有的线下经销商体系制约,近年来格力频频发力线上渠道布局,但在线上市场份额取得突破的同时,也正在不断惹怒自己的线下经销商。此前出现格力最大线下经销代理商朱江洪转投飞利浦空调,线下市场份额下滑等现象,也正制约着格力的发展的步调。

作为曾经的空调行业“一哥”,近年来格力空调市场份额,正逐渐被美的超越。今年上半年,美的集团暖通空调业务总营收入达920.06亿元,同比增长10.54%。相比之下,同期格力空调业务收入699.98亿元,较美的集团少约220亿元,相比2022年同期差距更进一步拉大。

要知道,空调作为格力电器的核心业务,所贡献的收入占格力总营收比例达70.54%,但其所占比重不仅同比减少1.66个百分点,且同比增速仅为1.82%。这意味着,对于目前主要依靠空调业务的格力电器,其空调业务的竞争力也正在下滑。

“在销售渠道转型的过程中,格力的销售渠道转型比美的、海尔启动得要晚,自然在这个过程中被美的空调抢占了先机。”梁振鹏评价表示。

「双寡头」崛起,格力掉队了?

伴随着国内家电行业逐渐步入存量时代,开展多元化业务布局寻求新的业务增长曲线,也正在成为海尔、美的、格力三巨头们共同的选择。只不过目前看来,三巨头的多元化业务布局参差不齐。

自2016年发起收购库卡以来,美的便迈出家电领域,向着To B业务领域进军。到2021年,美的集团建立了智能家居、工业技术、智能楼宇、机器人与自动化、数字化创新共五大业务板块。

据美的集团2023年三季报,美的新能源及工业技术年初至报告期末营收 213 亿元,同比增长 25%。同期,智能建筑科技业务营收为 212 亿元,同比增长19%;机器人与自动化业务营收为229亿元,同比增长17%。多元化业务已成为公司业绩增长的主要动力。

区别于美的将多元化业务布局拓展到新的领域,海尔智家的多元化更加专注于家电行业,通过发力数字化技术,推动家电行业场景化、高端化及生态化转型。

今年前三季,海尔智家通过多品牌,把握各细分市场增长机会;海外市场推进高端品牌战略,市场份额提升;并通过数字化变革,提升运营效率。其前三季毛利率达30.7%,同比上升0.2个百分点。在中国市场,今年第三季,海尔的冰箱、洗衣机、水产业等优势产业的市场份额持续提升;家用空调、智慧楼宇、厨电等战略发展产业收入实现较快增长。

相比之下,格力的多元化业务进展则较为缓慢,除布局家电相关的冰洗、生活小家电等品类外,近年来格力先后进军手机、芯片制造、医疗、可再生资源以及汽车等产业。不过到目前为止,格力的多元化战略成效尚不明显。

截至今年上半年,格力工业制品营收54.88亿元,较上年同期增长90.01%,占营业收入比重为5.53%;绿色能源板块实现营收29.15亿元,较上年同期增长51.32%,占营业收入比重为2.94%。

对比美的、海尔、格力三巨头历年财报及新业务增长表现不难发现,同为白电三巨头,且各家整体营收及核心业务优势各异,但在新业务布局和业务增长态势上,格力的步伐正在慢下来,以美的、海尔为代表的白电“双寡头”格局正逐步构建。